今年,房地产贷款集中度新规正式实施。随着半年报收官,银行房贷占比情况浮出水面。

中证君统计15家在A股上市的国有大行和股份行的数据发现,与去年末相比,绝大多数银行在压降个人住房贷款占比。不过,截至6月末,建设银行、邮储银行、招商银行、中信银行、兴业银行等5家银行的个人住房贷款占比虽有降低,但仍然超标。

“从目前触及监管‘红线’的银行看,占比超限程度不严重。同时,国内强化监管,预计过渡期内绝大多数银行能完成整改。接下来应该会看到部分超标银行房贷增量放缓,也可能出现部分银行加大其他贷款,做大分母。”光大银行分析师周茂华对中证君表示。

六大国有银行

全面压降个人住房贷款占比

房地产贷款集中度管理新规年初落地后,大中型银行火速调整。从目前数据来看,已取得一定成效。

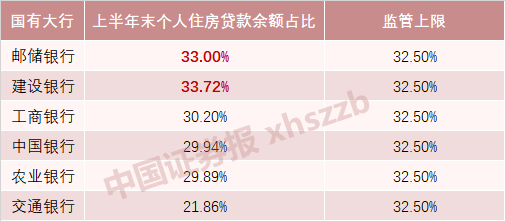

国有六大银行属于第一档梯队。对比去年末数据来看,六家大行个人住房贷款占比均有所下降。截至上半年末,邮储银行和建设银行两家银行略微超标。

数据来源:半年报,以集团口径统计

根据房地产贷款集中度新规,中资大型银行(第一档)、中资中型银行(第二档)的个人住房贷款占比上限分别为32.5%、20%。

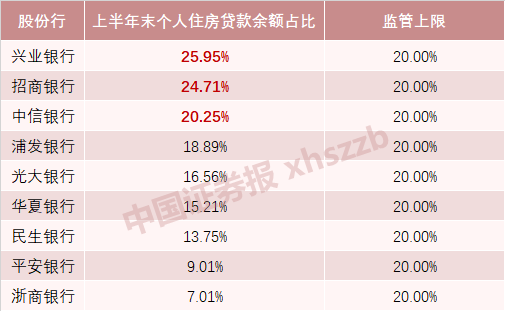

9家A股上市股份行则属于第二档中资中型银行。数据显示,兴业银行、招商银行、中信银行3家超标,截至上半年末个人住房贷款余额占比分别为25.95%、24.71%和20.25%。

数据来源:半年报,以集团口径统计

同样与去年末数据比较,兴业银行、招商银行、中信银行个人住房贷款占比均有所下降,部分距离上限较远的银行占比则有些许提高。

也就是说,六大国有大行和去年末超标的股份行均在压降个人住房贷款占比。对于个人购房者而言,这一点在房地产市场上的体现便是申请房贷变难。

近期,记者通过走访和致电北京、上海、广州、深圳四大一线城市多家国有行、股份行以及城商行分支行发现,在“房住不炒”背景下,一线城市房贷市场的“降温”持续演进:银行房贷额度紧张、贷款周期较此前有所拉长等现象普遍存在,个别银行对二手房已停贷。同时,银行对首付资金来源和资质审批更加从严。

“接得慢,审得严。如果这个时候申请,放贷时间差不多要到明年2-3月,且还款方式要求是等额本金。新房虽然优先放贷,但等的时间也差不多。”沪上一家国有大行个贷中心人士表示。

光大银行分析师周茂华对记者表示:“买房人感觉贷款难、放款慢,主要是国内房贷监管趋严后,部分超限银行整体额度确实紧张,尤其是部分热点城市;另一方面,银行预期房贷额度趋紧,对贷款人的资质审核趋严。”

房地产行业贷款不良率有所上升

除个人住房贷款外,房地产行业贷款也是涉房贷款的重要组成部分。

中证君注意到,由于“大户”拖累,部分银行在涉房贷款占比下降的同时,房地产行业的贷款不良率却出现增长。

数据显示,剔除沪农商行后的40家A股上市银行中,20家银行在今年中报中披露了房地产业不良贷款率。其中,13家银行房地产业不良贷款率与2020年年末相比出现升高。这意味着,上述银行中大部分房地产业不良贷款率逆势提高。

具体来看六大国有行中报,其中,工商银行房地产业不良贷款率为4.29%,中国银行为4.91%,交通银行为1.69%,建设银行为1.56%,均较上年末上升;农业银行为1.54%,较上年末下降;邮储银行该项数据则未披露。

业内人士分析称,房地产业不良贷款率抬头,主要是受个别房企租售进度未达预期、还款能力有所下降等因素影响。

“当前房企面临较大债务压力,一方面融资政策持续收紧;另一方面,有息债务高企,偿债高峰来临,进而使得部分杠杆率较高且资金周转能力较弱的房企违约风险大幅上升。”某银行业分析人士指出,但目前房地产行业风险仍在预期之内,且银行已在调整房地产贷款占比,其整体影响有限。