16日A股最强赛道股新能源、锂电池、储能纷纷大跌,只有氢能一枝独秀。盘后新能源大跌甚至冲上了微博热搜。

另一边,以家用电器、餐饮等为代表的消费赛道却纷纷上涨。

面对市场风格如此频繁地变化,投资者也是一筹莫展:是赛道就此转向,还是新能源将卷土重来?

值得注意的是,本周的基金发行情况透露出了一些信号。

东方财富Choice统计数据显示,本周有42只新基金扎堆发行,其中,16日发行的新基金数量就达到29只。

本周新发的基金中,有多位明星基金经理的身影闪现,如华夏基金林晶和屠环宇、嘉实基金姚志鹏、银华基金焦巍等。

其中,拟由林晶和屠环宇管理的华夏时代前沿一年持有A发行期仅5天,本周内就将结束募集;拟由姚志鹏管理的嘉实远见先锋一年持有A发行期从8月16日到8月27日,认购时间为12天;拟由焦巍管理的银华富久食品饮料精选A发行期从8月18日到8月31日,认购时间为14天。

综合本周新发基金的看点,可以发现消费类基金数量明显增多。除了榜上有名的中银鑫新消费成长混合A、东吴消费成长混合A以外,银华富久食品饮料精选A、恒越品种生活混合发起式等皆以消费类标的作为投资重心。

今年来持续低迷的消费板块也将迎来一波新增资金。此外,天弘中证医药指数增强A、华安国证生物医药指数A、华夏恒生香港上市生物科技ETF(QDII)的发行,也让投资者重新审视医药板块的布局价值。

事实上,在近期的市场震荡中,越来越多的投资者正在关注消费医药板块的风险性价比,7月的调整更使得消费板块的吸引力提升。

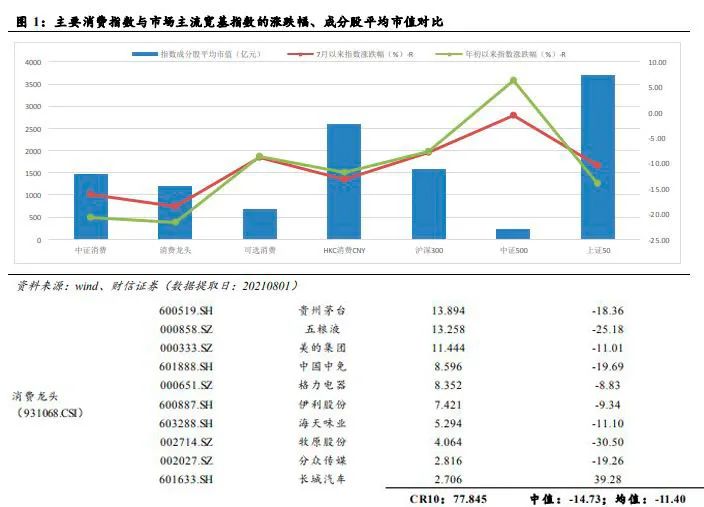

财信证券研报统计数据显示,7月消费类指数深度下跌,几乎已经贡献了年初以来的指数跌幅。其中中证消费、消费龙头、可选消费、HKC消费CNY、上证50几大指数前10大重仓股7月跌幅明显。以消费龙头指数(931068.CSI)为例,前十大重仓股平均下跌11.4%,其中贵州茅台和五粮液分别下跌了18.36%和25.18%。

消费板块当前投资价值几何?

在焦巍看来,目前中国消费升级的浪潮还在继续,在食品饮料领域也出现很多新趋势,比如白酒中高端化、速冻品类多样化、休闲零食不断创新、健康饮食意识提升等等,新消费趋势会衍生新的品类和业态,带来新的投资机会。而近期食品饮料估值整体回调,恰恰提供了中长期配置的窗口。

研报也显示,从景气度来看,目前整个大消费领域中,体育服饰、新能源车、医疗器械、医疗服务、医美日化、小家电、视听器材、消费电子等细分赛道景气度持续较高,白酒、调味品、旅游、酒店、免税、游戏等赛道的预期收益率受估值、疫情、政策影响有所下降,养殖、种业等配置性价比有所提升。

以白酒为例,在食品饮料板块中,二级行业白酒的市值占比约68.3%、食品加工的市值占比约23.5%。申万白酒指数(930622.CSI)当前的动态PE 为44倍,处于近10年历史前16%左右的分位,相对2021年2月的最高点降幅约38%,目前时点白酒估值性价比高于前几个月。

天弘基金消费组基金经理于洋表示,对高端白酒保持中性偏乐观的态度。他认为,目前的经济环境,以及反复的疫情、自然灾害,使得大家对于白酒消费需求又产生了一定担忧。就他观察而言,目前优质白酒公司的渠道库存并不高。如果疫情能够在8月底之前被基本控制,中秋国庆旺季仍然有望迎来较好的动销。

对于医药,天弘基金郭相博表示,未来消费医药类配置资金会从中长期维度强化配置医药,导致医药整体水位提升。考虑医药淘汰赛还在继续,资本市场供给侧扩容加速但承载资金的能力尚不强,医药核心资产高估值状态有望持续,市场对医药科技属性类资产偏好有望持续提升。