伴随着基金二季报密集披露,张坤、萧楠、刘格菘、李晓星等“顶流”基金经理所管理基金的持仓也揭开面纱。

在市场较为震荡的二季度,“顶流”基金经理们的调仓路径以及布局情况备受关注。嘉实基金董事总经理洪流也在微博上公开表示,季报的信息量很多,投资者应该首要关注季报的变化。那么和一季度相比,二季度这些明星基金经理们的打法究竟有何变化?

张坤仍是“千亿顶流”

公开数据显示,截至二季度末,张坤管理的4只基金的规模合计超过1300亿元,“千亿顶流”的身份没有发生改变。值得关注的是,张坤管理基金的仓位却有明显变化。以易方达中小盘为例,股票仓位(权益投资占基金总资产的比例)从一季度末的93.93%大幅降低至70.36%。这也是自2017年三季度以来,易方达中小盘股票仓位首次再度低于八成。

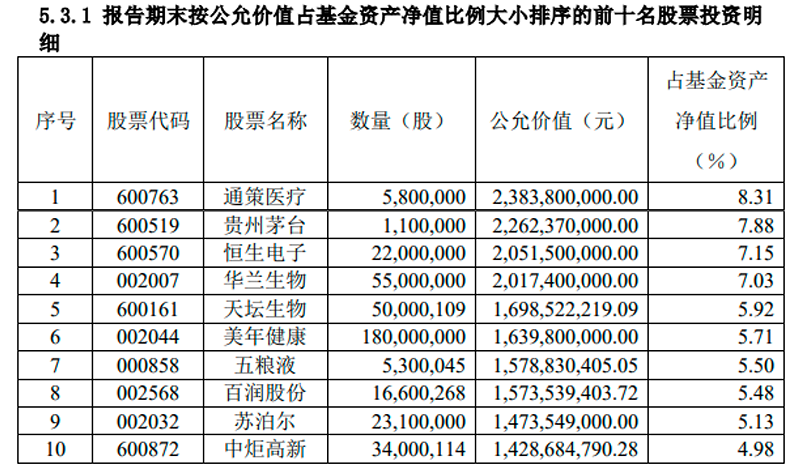

就整体而言,易方达中小盘降低了食品饮料等行业的配置,增加了计算机等行业的配置。从前十大重仓股来看,易方达中小盘前十大重仓股没有发生变化,但是张坤对持仓结构进行了微调。具体来看,恒生电子,华兰生物等个股的持股数量有所上升,通策医疗、贵州茅台、五粮液、天坛生物,美年健康、百润股份、苏泊尔等持股数量均有所下降。其中,张坤对美年健康的持股备受市场关注。美年健康的股价自2月高点以来已腰斩,张坤在二季度小幅减仓780万股美年健康。数据显示,截至二季度末,易方达中小盘仍持有1.8亿股美年健康。

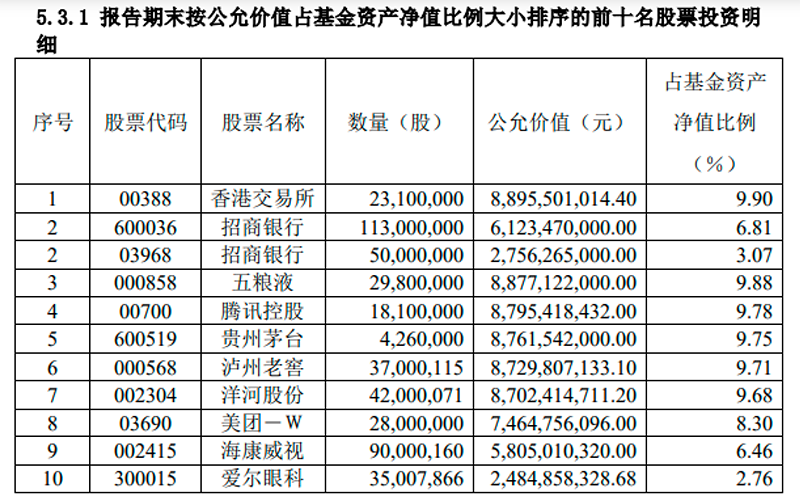

张坤管理的另一只基金易方达蓝筹精选可投港股,和一季度末相比,二季度末易方达蓝筹精选的股票仓位微降,从93.61%降至90.17%。从整体来看,基金降低了计算机等行业的配置,增加了电子等行业的配置。从前十大重仓股来看,张坤在二季度对招商银行A股的持股数保持不变,同时又进一步加码招商银行港股。此外,二季度张坤对香港交易所、腾讯控股、泸州老窖、洋河股份等个股的基金持股数量增加,对五粮液、贵州茅台、美团-W等的基金持股数量有所降低。而平安银行退出了该基金的前十大重仓股,爱尔眼科成为新晋前十大重仓股。

在基金二季报中,张坤也透露出谨慎的情绪。他表示,对于一些公司,在各种假设都兑现的情况下,可能未来 5 年能赚取贴现率或者比贴现率略高的收益率水平,但是一旦错误,可能就要面临30%甚至50%的股价下跌。在一个流动性宽裕、资本焦虑地寻找高回报率领域的环境下,未来几年,不少行业面临的竞争程度恐怕比过去5年更为激烈。

“回首自己以往的判断,发现有不少错误。我认为,对于未来 5 年行业竞争格局的判断难度恐怕只增不减。综合来看,如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。在这样的赔率分布下,对于投资来说显然是高难度动作。在这种情况下,要么在热门行业进行深入研究,试图获得更高的概率确信度,要么在不那么拥挤的行业,稍微牺牲一些概率,承担多一点不确定性,获得更佳的赔率回报。”张坤认为,未来几年预期回报率下降可能是难以避免的。

萧楠中意“次新”消费品

以萧楠管理的易方达消费行业为例,截至二季度末,基金规模超过320亿元。从股票仓位来看,易方达消费行业的仓位从一季度末的89.3%降至85.37%。

二季度,萧楠调整了食品饮料板块的持仓结构,加大了一些“次新”消费品的配置力度。同时,在汽车板块,继续增加了对汽车零部件公司的投资强度。萧楠表示,尽管汽车板块中整车的表现远好于零部件,但更多考虑公司内生的变化而不是景气周期变化,加之对估值水平的担忧,没有增加配置。

此外,萧楠还增加了家居行业的相关配置,他发现看似同质化竞争的行业正悄然发生变化,一些企业的能力正在显著超越对手,未来不排除出现从量变到质变的机会。

从基金前十大重仓股来看,持仓的变化不大,百润股份成为新晋前十大基金重仓股,中国中免退出前十大重仓股。此外,白酒股而言,二季度,萧楠减持了五粮液、泸州老窖、古井贡酒。

萧楠表示,在新消费领域,认知仍需要加深,未来会将更多的研究精力放在这些领域,希望能够找到更加本质的认知工具,做出更好的投资决策。

刘格菘钟爱有“全球比较优势”制造业

刘格菘管理的广发小盘成长率先披露了基金二季报。数据显示,广发小盘成长股票的仓位依然保持在九成以上。从基金前十大重仓股来看,二季度,刘格菘增持隆基股份超300万股,同时增持了龙蟒佰利、圣邦股份,减持了亿纬锂能、京东方A、康泰生物、高德红外。此外,小康股份为基金新晋前十大重仓股,值得注意的是,此前广发基金在定增中获配小康股份2600多万股,定增股份均由刘格菘管理的基金包揽。

刘格菘表示,二季度集中调研了光伏产业链、动力电池、化工新材料、面板等具备“全球比较优势”特征的中国制造业上市公司,调研的结论与在一季报中的逻辑判断一致,即具有“全球比较优势”的中国制造业的竞争格局还在进一步的优化过程中。随着全球经济从疫情中不断复苏,这类制造业资产的盈利预计能够保持比较长的景气周期。与此同时,这类制造业资产的估值扩张并没有脱离景气区间,相当一部分资产还具备较高的性价比。

李晓星下半年聚焦科技和消费

截至二季度末,李晓星的基金管理规模已超过500亿元。以其管理的银华心怡为例,二季度同样保持高仓位运行,股票仓位超过九成。从基金前十大重仓股来看,发生了较为明显的变化。隆基股份、通威股份、晶澳科技、韦尔股份、赣锋锂业、银河娱乐、科达利成为基金新晋前十大重仓股。

李晓星表示,下半年依然会聚焦在消费和科技两大行业中景气度上行的子板块。消费看好长期受益消费升级的可选消费和大众持续提升健康需求的医疗保健板块,科技则看好渗透率快速提升的电动车、低碳清洁能源的光伏风电以及半导体行业。

对于强周期行业,李晓星给出的答案是:回避。他认为,下半年要选择业绩增速受影响较小的行业,同时匹配合适的估值。具体来讲,强周期股一定程度受损,因此会规避钢铁、煤炭、有色等行业。轻周期股以银行为代表,受基数影响,二三季度业绩增速较快。银行的净息差平稳上行,资产质量持续夯实,银行是价值股中较好的行业。