今年以来PPI同比增速呈加速上行态势,那么,PPI持续快速的增长会否顺利传导到下游,使得CPI增速随之同步跳升?这又会给制造业企业利润带来怎样的影响?今年以来PPI同比增速呈加速上行态势,那么,PPI持续快速的增长会否顺利传导到下游,使得CPI增速也同步跳升?这又会给制造业企业利润带来怎样的影响?本报告对此进行展开分析。

概要

上游价格高企,传导并不顺畅。受输入型因素和国内部分行业供给收缩的影响,4月PPI同比增速攀高至接近7%。但目前来看,上游涨价向下游的传导并不顺畅,核心CPI同比增速尚不足0.8%。事实上,自2012年以来的每轮高通胀均呈结构化特征,PPI和CPI增速之间的联动性有所下降。从提供生产资料的各行业来看,内部价格传导相对较为顺畅,而价格涨幅从上游到下游依次递减。但提供生产资料的行业和生活资料行业之间,价格传导受阻。

从根本上来说,之所以上游价格上涨愈发难以向下游有效传导,主要在于需求端的变化,自2012年以来消费增长开始拐头向下。此外,价格难以有效传导和行业中企业竞争格局的变化也有关系。偏下游的消费品制造类行业集中度较为分散且内部竞争格局愈发激烈。

上游盈利扩张,中游成本承压。首先,PPI同比增速的上行和工业企业利润增速走势基本同步,与上市公司归母净利润增速也基本一致。

其次,从制造业企业内部利润分配上来看,PPI增速上行以及传导难畅对于上游行业盈利带动作用更为显著。每一轮PPI增速上行时期,上游原材料类行业利润增速均明显快于偏中下游的加工组装类和消费品制造类行业利润增速水平。从利润占比上来看,上游行业较快的利润增速无疑会对中下游行业盈利形成挤压。但从利润率上来看,在本轮PPI增速上行时期,虽然上游原材料类改善幅度最大,中下游行业也有同步提升。而在近两轮PPI增速上行时期,中下游行业利润增速较PPI上行前均有走高。因此,PPI增速上行虽然带动上游行业盈利占比提升,使得中下游行业盈利改善的空间受制,但并不意味着,中下游行业利润率和利润增速的必然下降。

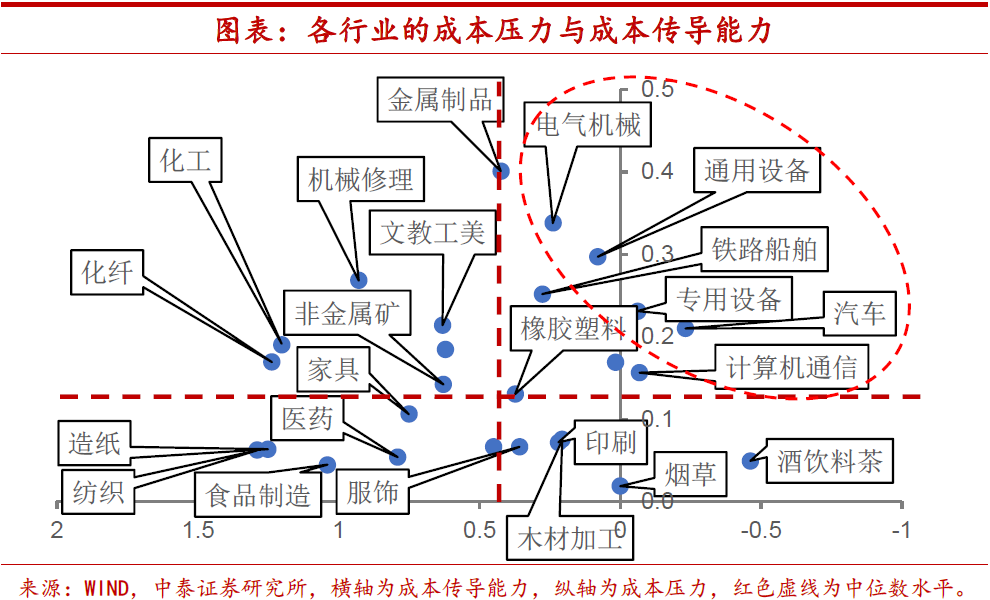

最后,我们利用投入产出数据的测算结果表明,大宗商品价格上涨对于中游加工组装类行业如电气机械、计算机通信设备、通用设备、铁路船舶和专用设备等的成本形成较大压力,而这类行业成本传导能力又普遍偏弱,因此受工业品涨价的影响最为突出。但由于这些行业出口依赖度较高,受益于当前出口的高景气,利润端压力尚不明显。

关注盈利回落,升值实非可取。近期国常会部署做好大宗商品保供稳价工作,特别是针对国内定价的钢铁、煤炭等品种,而钢价也较高位“应声回落”。我们预计,本轮大宗商品价格上涨应已接近尾声,后续需要密切关注价格涨势的放缓对于上游行业盈利增长的拖累。

有部分观点认为,可以通过人民币汇率升值来缓解输入型通胀压力,暂且不论价格上涨已近尾声,仅从企业盈利的角度出发,汇率升值无疑会增加出口企业的成本。而大宗商品价格上涨对成本推升压力较大的,恰恰是出口依赖度比较高的中游行业,这些行业成本传导能力又相对偏弱,如果出口高景气随海外疫情好转逐渐退潮,再叠加人民币汇率的升值,无疑使得这些出口企业的经营雪上加霜。事实上,通过汇率升值对抗输入型通胀,既不可行,也不可取。

1

上游价格高企,传导并不顺畅

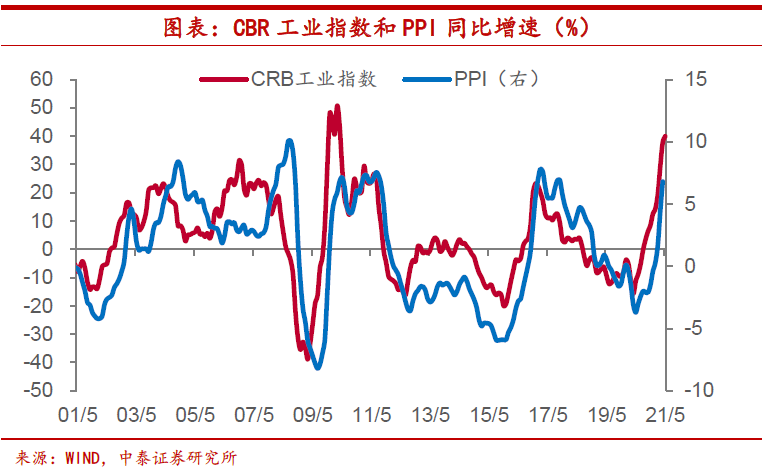

工业品涨价拉动PPI增速攀高。受输入型因素和国内部分行业供给收缩的影响,工业品价格持续上涨,4月CRB工业原料现货指数同比涨幅超30%,5月以来增速更是突破40%,这也使得4月PPI同比增速攀高至接近7%。

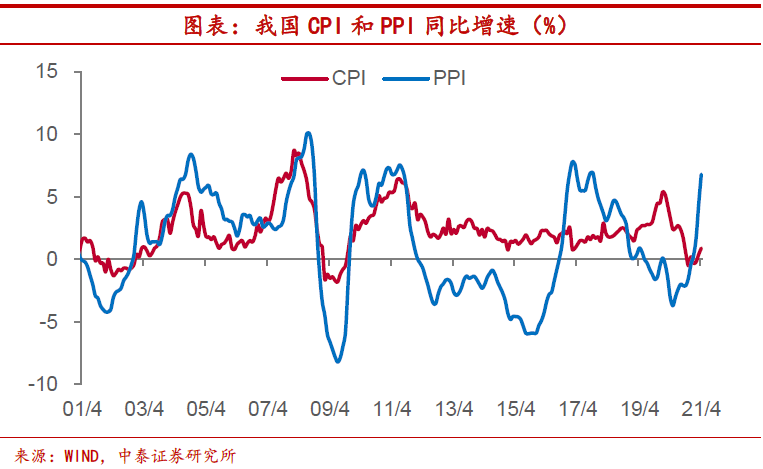

传导并不顺畅,CPI态势温和。但目前来看,上游涨价向下游的传导并不顺畅。虽然4月PPI同比增速已超过6%,但CPI同比增速仍不足1%,核心CPI同比增速尚不足0.8%。事实上,我们发现,自2012年以来,每一轮的高通胀均呈现结构化特征,PPI和CPI增速之间的联动性有所下降,这一次也并不例外。

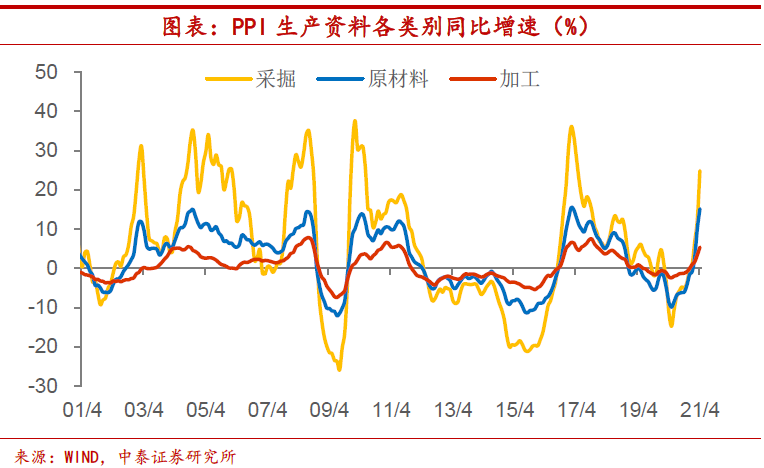

生产资料行业,涨幅依次递减。从提供生产资料的各行业来看,内部价格传导相对较为顺畅,而价格涨幅从上游到下游依次递减。如今年4月采掘工业PPI同比增速接近25%,原材料工业PPI同比超过15%,加工工业PPI同比增速只有5.4%,近几轮工业品价格上涨时期情况也基本类似。

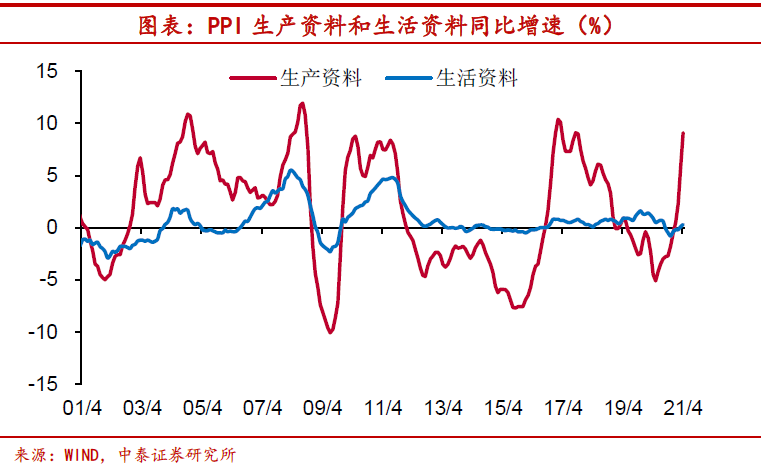

两类资料价格割裂,传导机制形成堵点。但提供生产资料的行业和生活资料行业之间,价格传导受阻,这也使得PPI增速的走高难以显著反映到CPI增速上来。如今年4月生产资料PPI同比增速已超过9%,而生活资料PPI同比还不足0.5%,上一轮PPI上行时期情况也基本类似,生产资料PPI同比增速由2016年9月的0.1%提高到2017年2月的10.4%,而同期生活资料PPI同比增速仅由0%升至0.8%。

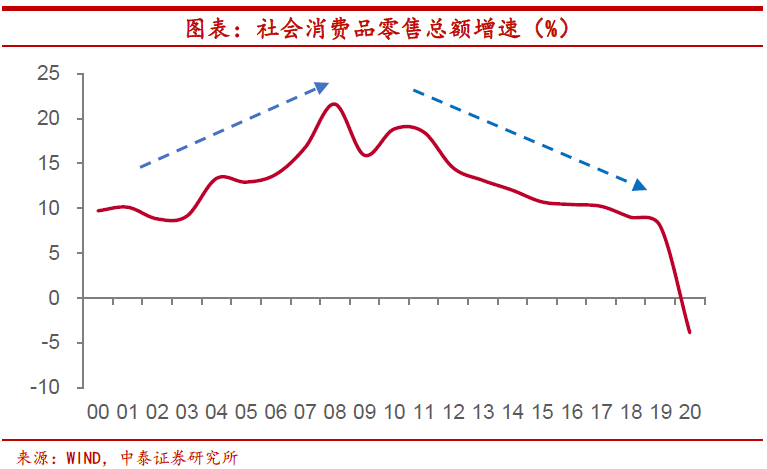

消费需求走低,制约价格上行。从根本上来说,之所以上游价格上涨愈发难以向下游有效传导,主要在于需求端的变化。从消费增速上来看,2000年-2011年处于震荡上行期,2011年社会消费品零售总额增速仍超过18%,而2012年消费增速较2011年下降4个百分点,自此消费增长开始拐头向下,2018年以来甚至降至个位数增长。

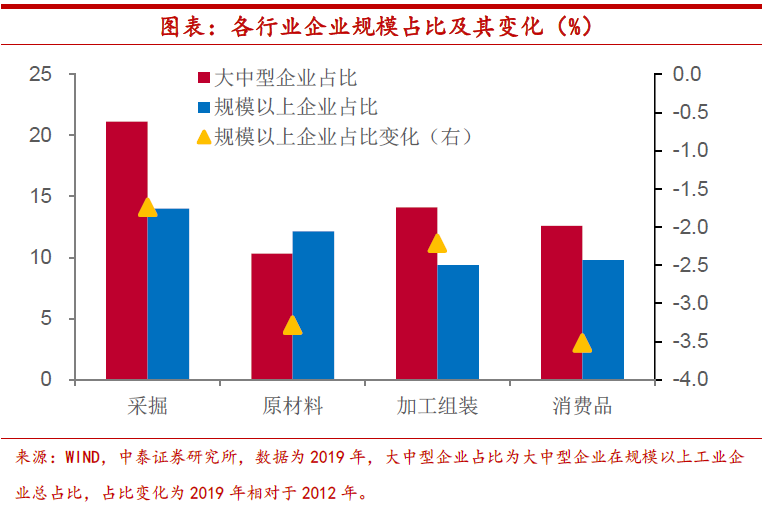

竞争愈发激烈,行业格局变化。此外,价格难以有效传导和行业中企业竞争格局的变化也有关系。偏下游的消费品制造类行业,一方面,其行业集中度较为分散,2019年规模以上企业占比中,消费品制造业仅有9.8%,大中型企业占规模以上企业比重也仅有13%,各行业中排名均较靠后;而另一方面,行业内部竞争愈发激烈,相比于2012年,消费品制造类行业规模以上企业占比下降超过3.5个百分点,远超其它制造业行业。需求下行和行业竞争格局的变化共同决定了价格传导到下游并不通畅。

2

上游盈利扩张,中游成本承压

那么,PPI增速上行以及传导难畅对于企业利润有何影响?

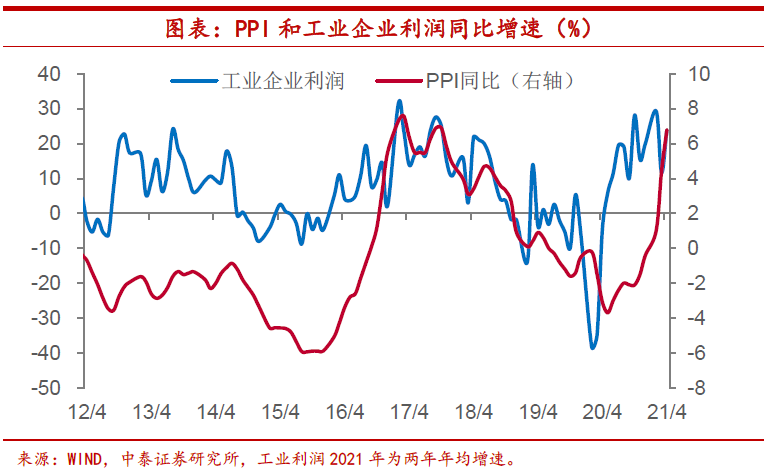

PPI增速上行,工业利润修复。首先,就规模以上工业企业整体而言,PPI同比增速的上行和其利润增速走势基本同步。上一轮PPI同比增速上行期,工业企业利润增速就从负增长震荡上行至超过30%,而随着本轮PPI同比增速的回升,工业企业利润增速也从疫情期间的低点反弹至超过20%的高位。

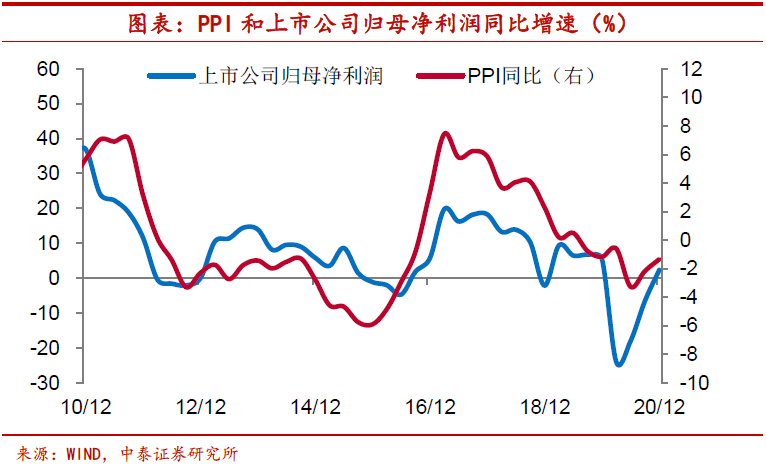

上市企业利润,同样随之走高。而对上市公司整体而言,PPI增速上行同样会带动归母净利润增速的走高。如上一轮PPI增速上行期,A股上市公司归母净利润增速从负增长跃升到接近20%的增速高点,这一次情况同上一轮也相类似。

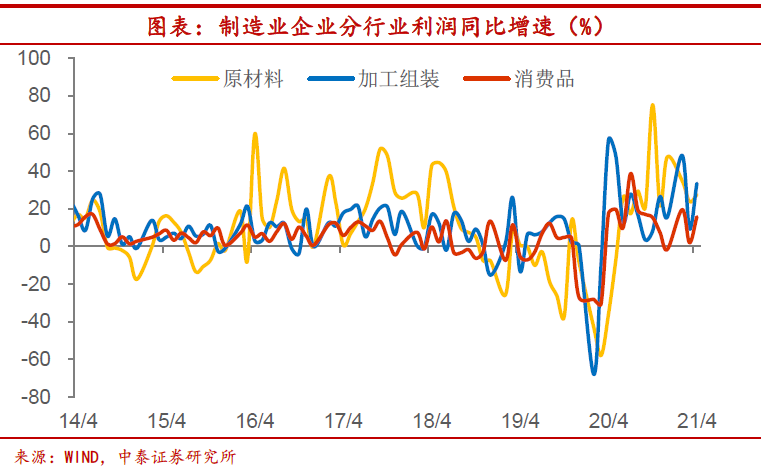

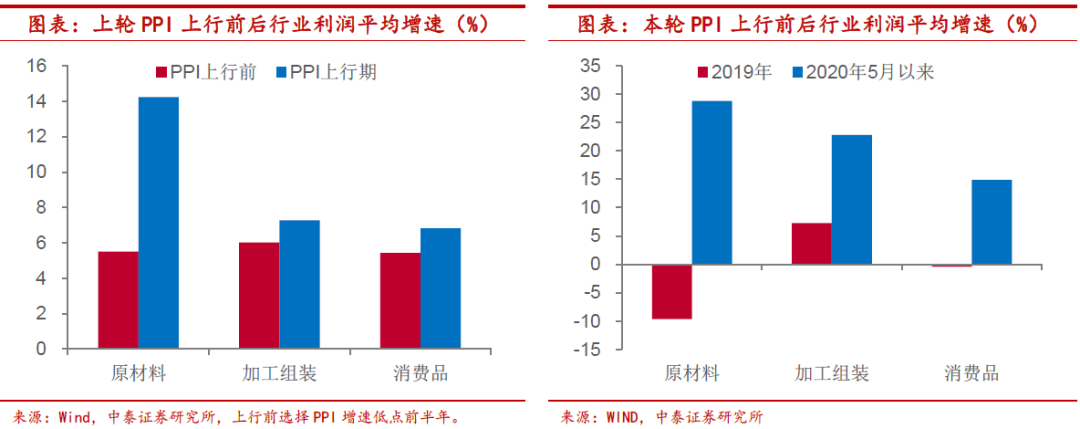

上游利润增速领跑。其次,从制造业企业内部利润分配上来看,PPI增速上行以及传导难畅对于上游行业盈利带动作用更为显著。每一轮PPI增速上行时期,上游原材料类行业利润增速均明显快于偏中下游的加工组装类和消费品制造类行业利润增速水平。

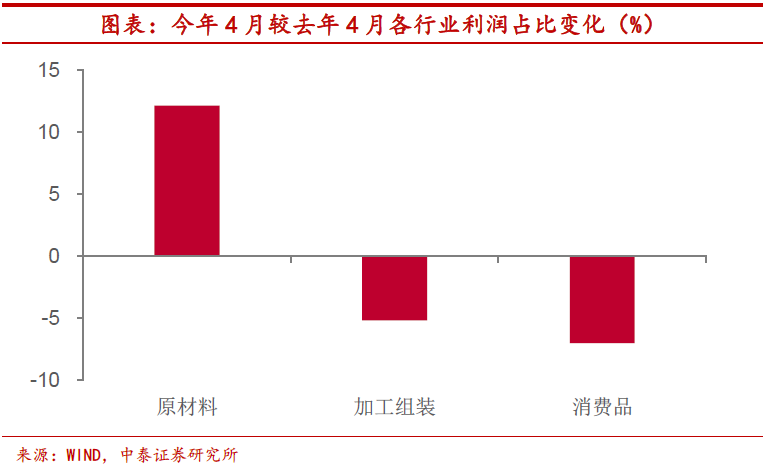

上游盈利占比提升,中下游行业受挤压。从各行业利润占比上来看,上游行业较快的利润增速无疑会对中下游行业盈利形成挤压。相较于去年4月PPI增速仍处于底部时,今年4月PPI增速已然高企,而今年4月相较于去年4月而言,上游原材料类制造业利润占比显著提升12个百分点,与此同时,加工组装类和消费品行业利润占比分别下降5个百分点和7个百分点。

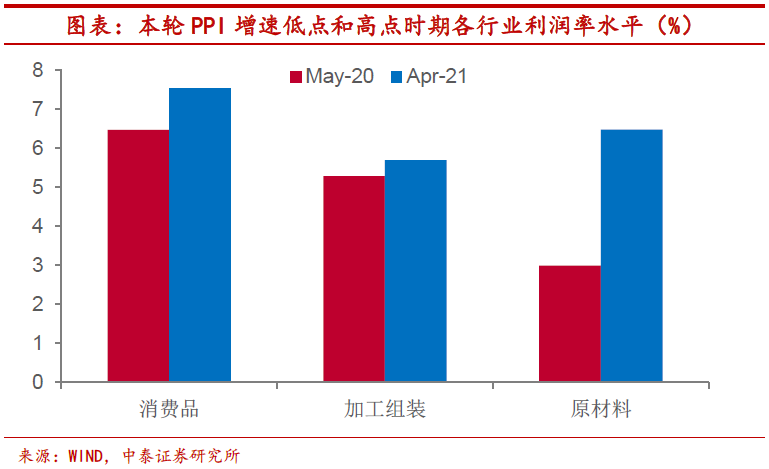

利润率均有上行,上游改善幅度最大。而从各行业利润率上来看,虽然上游原材料类改善幅度最大,但中下游行业也有同步提升。在本轮PPI增速的低点和高点,上游原材料行业利润率水平由不到3%显著上行至接近6.5%,提高了超过3个百分点,与此同时,中游加工组装类行业和下游消费品制造类行业利润率则分别上行约0.4个百分点、1个百分点。

利润增速普遍回暖,中下游中枢同样抬升。不论是上一轮还是本轮PPI增速的上行,供给因素均发挥了很大的作用。而两轮PPI增速上行时期,中下游行业利润增速较PPI上行前其实都有走高。如上一次PPI增速上行期间,中游和下游行业利润平均增速均要高出PPI上行前的平均增速1个百分点之多。本轮PPI增速上行期,即便剔除掉疫情造成的基数影响,中游和下游行业利润平均增速也高过2019年全年的平均增速水平。

因此,PPI增速的上行带动上游行业盈利占比提升,中下游行业盈利改善的空间受制,但这并不意味着,中下游行业利润率或利润增速的必然下降。

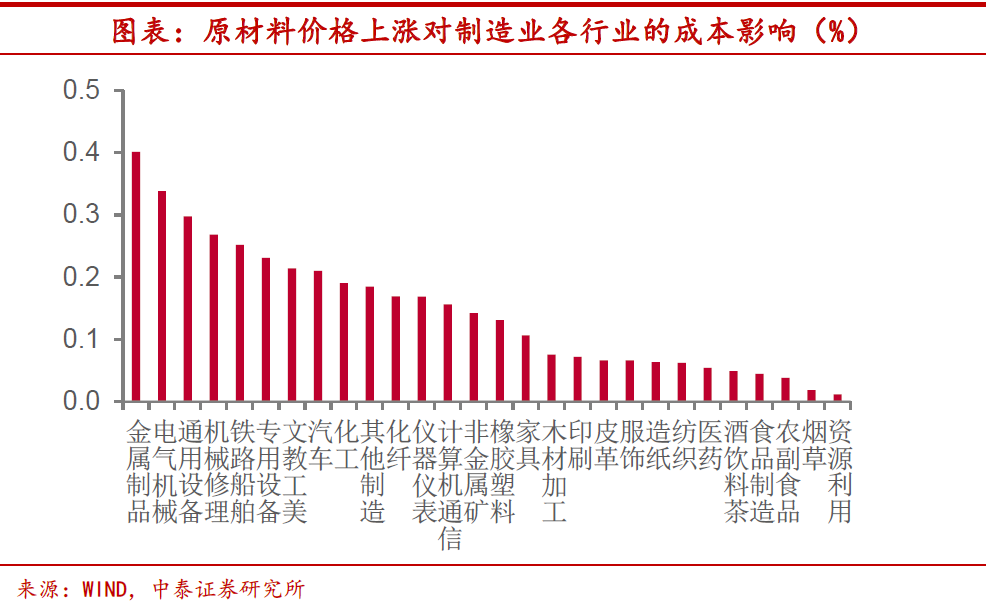

中游行业成本压力较大。最后,为了测度大宗商品价格上行给各行业成本带来的具体影响,我们利用2018年投入产出表数据,计算了钢铁、有色和石化三大类行业价格变动给制造业各行业带来的成本上行压力。我们发现,大宗商品价格上涨对于中游加工组装类行业的成本影响最大,特别是电气机械、通用设备、铁路船舶和专用设备等行业,而消费品制造类行业所受到的成本压力较小。

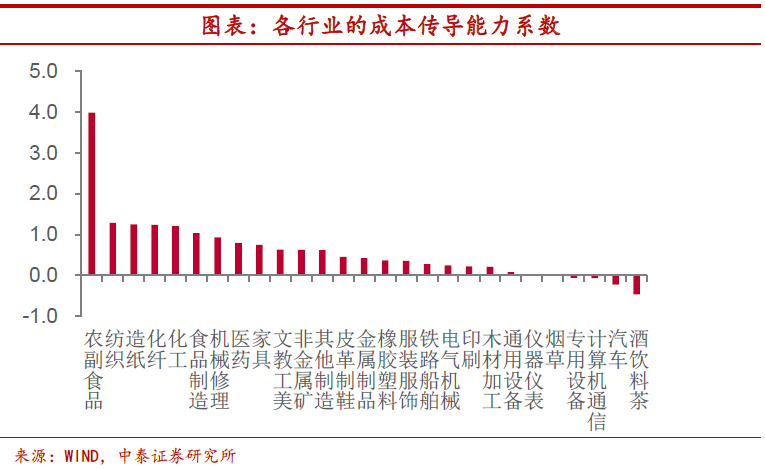

成本传导能力,中游同样偏弱。成本压力并不一定引发实际的利润侵蚀,还需要考虑到成本传导能力的强弱,我们构建行业成本传导能力系数来对此进行刻画,该系数越大,意味着行业成本传导能力越强。根据我们的测算,上游原材料类行业和下游消费品制造类行业中的农副食品加工、纺织、造纸以及食品制造行业的成本传导能力较强,而中游加工组装类行业和其它下游行业传导能力偏弱。

出口景气程度偏高,利润压力尚不明显。将成本上涨压力和成本传导能力放在一起综合考量,我们发现,中游加工组装类行业如电气机械、计算机通信设备、通用设备、铁路船舶和专用设备等由于成本传导偏弱叠加上涨压力突出,因此,本轮PPI增速上行对其成本冲击或最为显著。但这些行业出口依赖度较高,受益于当前出口的高景气,利润端压力尚不明显。

3

关注盈利回落,升值实非可取

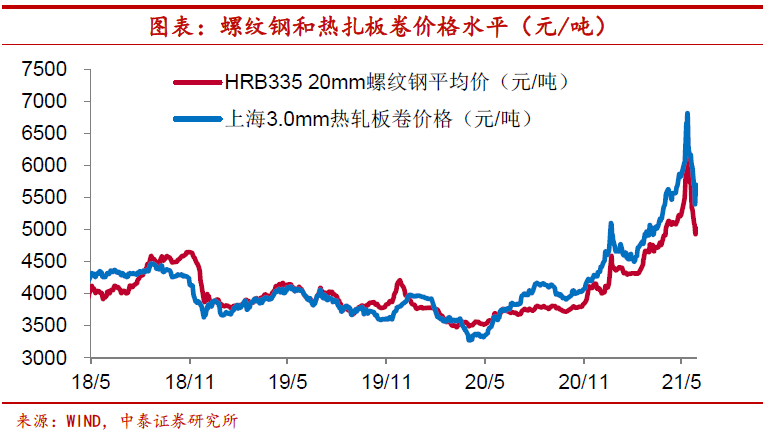

大宗涨价已近尾声,关注上游盈利回落。近期国常会部署做好大宗商品保供稳价工作,特别是针对国内定价的钢铁、煤炭等品种,而钢价也较高位“应声回落”。我们预计,本轮大宗商品价格上涨应已接近尾声,后续需要密切关注价格涨势的放缓对于上游行业盈利增长的拖累。

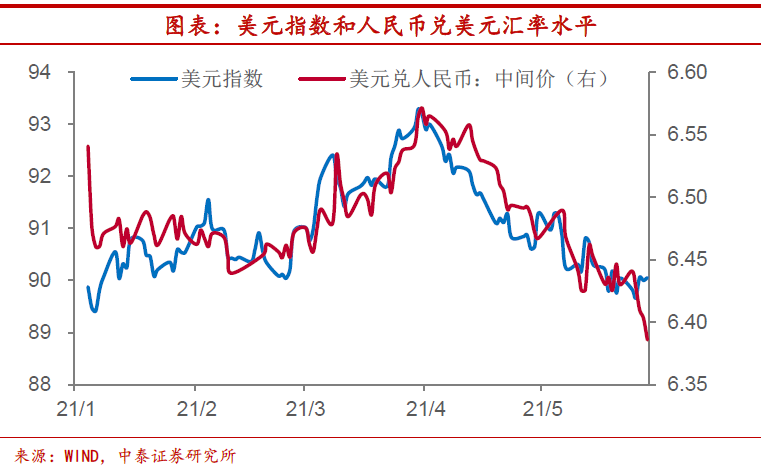

汇率升值再添成本,冲击中游并不可取。有部分观点认为,可以通过人民币汇率升值来缓解输入型通胀压力,暂且不论价格上涨已近尾声,仅从企业盈利的角度出发,汇率升值无疑会增加出口企业的成本。而正如前文所述,大宗商品价格上涨对成本推升压力较大的,恰恰是出口依赖度比较高的中游行业,而这些行业成本传导能力相对偏弱,如果出口高景气随海外疫情好转逐渐退潮,再叠加人民币汇率的升值,无疑使得这些出口企业的经营雪上加霜。事实上,通过汇率升值对抗输入型通胀,既不可行,也不可取。

风险提示:政策变动,经济恢复不及预期。

(作者:陈兴,中泰宏观首席分析师)