美东时间4月29日晚,蔚来汽车(NIO.N)公布了2021年未经审计的一季度业绩数据。一季度营收为79.82亿元(人民币,下同),同比增长481.8%,环比增长20.2%。在非美国通用会计准则下,经调整净亏损为3.55亿元,同比下降78.6%,环比下降73.3%,大幅好于此前彭博分析师预期的11.3亿元。

其中,一季度汽车销售额为74.06亿元,同比增长489.8%,环比增长20%。受此提振,蔚来汽车(NIO.N)在盘后录得收盘价39.84美元,收涨2.18%。

经过了2020年疫情以及去年底延续至今的汽车产业集体缺芯的影响,造车新势力的日子其实并不好过,但是蔚来汽车作为三大造车新势力中市值最高的车企,率先交出了一份亮眼的一季报答卷。在过去的一季度,蔚来汽车何以表现得如此亮眼?南财AI新闻实验室为大家拆一拆。

单季度营收创下历史新高

数据来源:公司财报

数据来源:公司财报

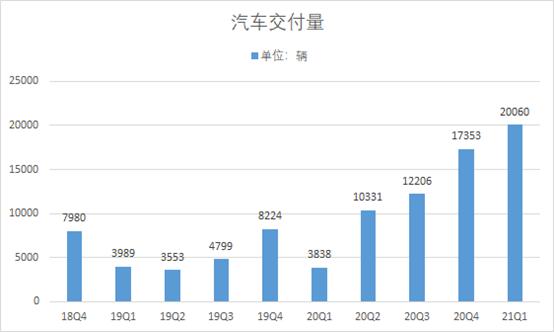

2021年一季度,蔚来创下营收79.82亿元的历史记录,远高于2020年四季度的66.41亿元(因为去年一季度受到疫情影响较为严重,营收数据浮动较大,因此选取了最近的2020年四季度作为比较)。蔚来之所以能在一季度营收创下历史新高,其原因离不开稳定且较高的汽车交付量。一季度汽车交付记录为20060辆,创造销售额为74.06亿元,同比增长489.8%,环比增长20%。其中,主力车型ES6为8088辆、EC6为7456辆、ES8为4516辆,同比增长422.7%,环比增长15.6%。

虽然2020年销量尚不足5万辆,蔚来却提出了挑战每年100万辆销量。就在4月29日,蔚来与合肥规划的100万辆产能的新桥智能产业园区正式开工。

毛利率不断上升,依然亏损

数据来源:公司财报

汽车交付量的提升,也为公司带来了销售成本上的提高,2021年一季度销售成本为64.28亿元,同比增长317.5%。但是在销售成本上升的同时,公司毛利率也在不断上升。公司毛利率自从2020年二季度由负转正后,便不断提升。2021年一季度公司毛利率为19.5%,车辆毛利率为21.2%。蔚来财报中表示,车辆毛利率较2020年第一季度的增长主要是来自车辆交付量的增加,平均售价的提高以及材料成本的降低。相比2020年四季度的提升,蔚来表示主要是由于NIO Pilot和100 kWh电池组的采用率较高。而在不断上升的毛利率下,公司却仍然无法实现真正盈利,市场对此也期待值较低,此前彭博分析师曾预期蔚来2021年一季度净亏损将会有11.3亿元。而实际上公司2021年一季度净亏损4.51亿元,同比下降73.3%,环比减少67.5%,大好于此前彭博分析师预期。

研发费用有所下降

数据来源:公司财报

虽然蔚来的交付量持续创新高,车辆毛利率也逐季提升,但公司依旧亏损。主要是因为费用支出较高,而研发费用则是费用支出中占比较大的一项。在研发费用上面,2021年一季度公司研发费用为6.9亿元,环比下降17.2%,同比增加31.4%,依旧高于去年平均水平。同时,蔚来在今年还将面临量产ET7车型的压力,该款车型预计将会在2022年一季度交付,而在这段时间内,预计研发费用都不会太低。对于2021年一季度研发与费用同比增加,公司表示由于2020年一季度受新冠疫情影响导致研发活动减少,进而基数较低,而相比2020年四季度研发费用下降则是主要由于新研发产品处于不同阶段所导致的费用波动。

缺芯仍然影响整体行业,二季度预期较保守

在一季报的末尾,蔚来给出了对于2021年二季度的业绩预测。蔚来表示,第二季度汽车交付量将在21000-22000辆之间,同比增长103%-113%,环比增长5%-10%;总收入8146.1亿元-8504.5亿元,同比增长119%-128.7%,环比增长2.1%-6.5%。相较于蔚来之前给出的2021年一季度预期来说,较为保守。对此,蔚来CEO李斌在财报电话会上表示,“今年二季度的主要挑战仍是全球芯片短缺带来的供应链风险。”同时,蔚来CFO奉玮在财报中表示,在未来,公司将继续投资于新产品和核心技术,以及车主服务和电力网络的扩展,特别是电池交换和充电设施。

总体来说,蔚来此次财报十分亮眼,无论是在车辆交付、营收、毛利润还是净利润方面,都超过了此前的预期值。而对于二季度的保守预期,则无法避免,缺芯的问题或许在未来都是困扰整个电动车行业很长一段时间的课题。