1

策略观点:基金发行降温是否会终结牛市?

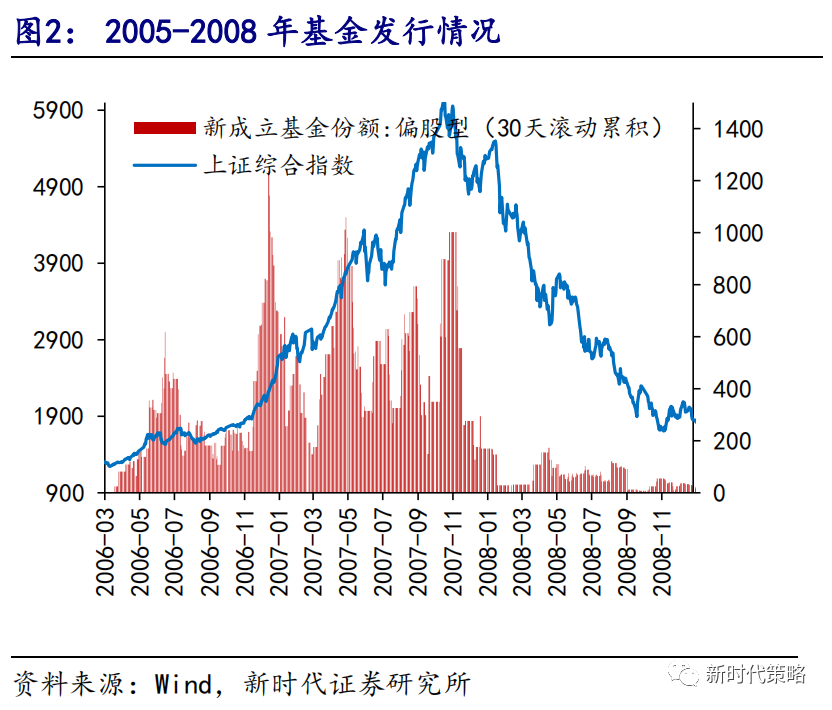

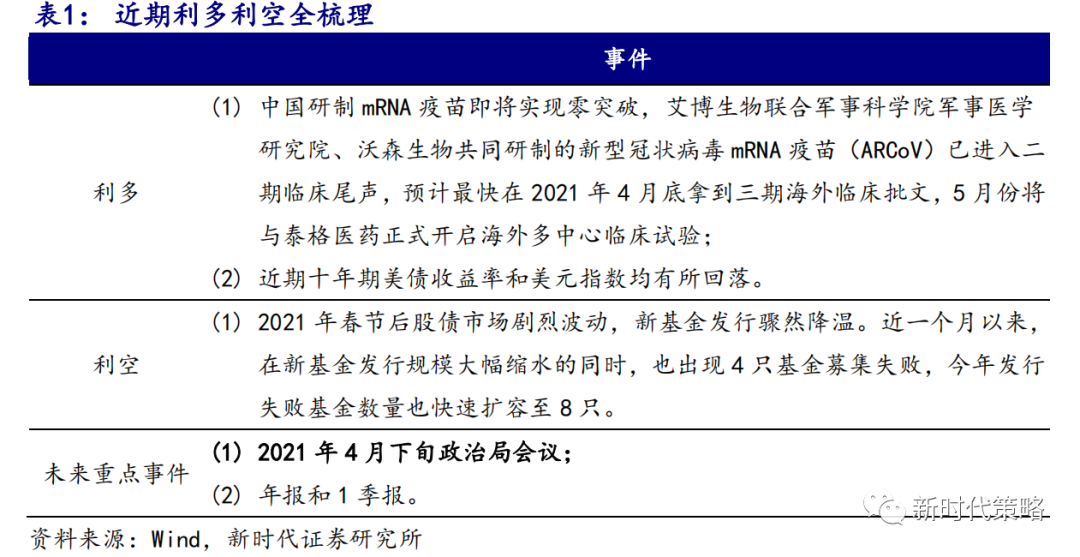

基金发行量短期的波动非常大,即使是在2006-2007年的超级大牛市中,也出现过多次急速的下降。如果快速降温持续的时间不超过一个季度,则牛市还可以重新回来。如果盈利有非常强的支撑,即使基金发行量已经见顶,股市进入熊市也要半年-1年之后。2007年530之后,基金发行量开始降温,但股市依然继续从4000点涨到了6000点。2010年,基金发行量相比2009年大幅降温,但盈利兑现超预期,股市依然维持了一个震荡,直到2011年才进入单边熊市。

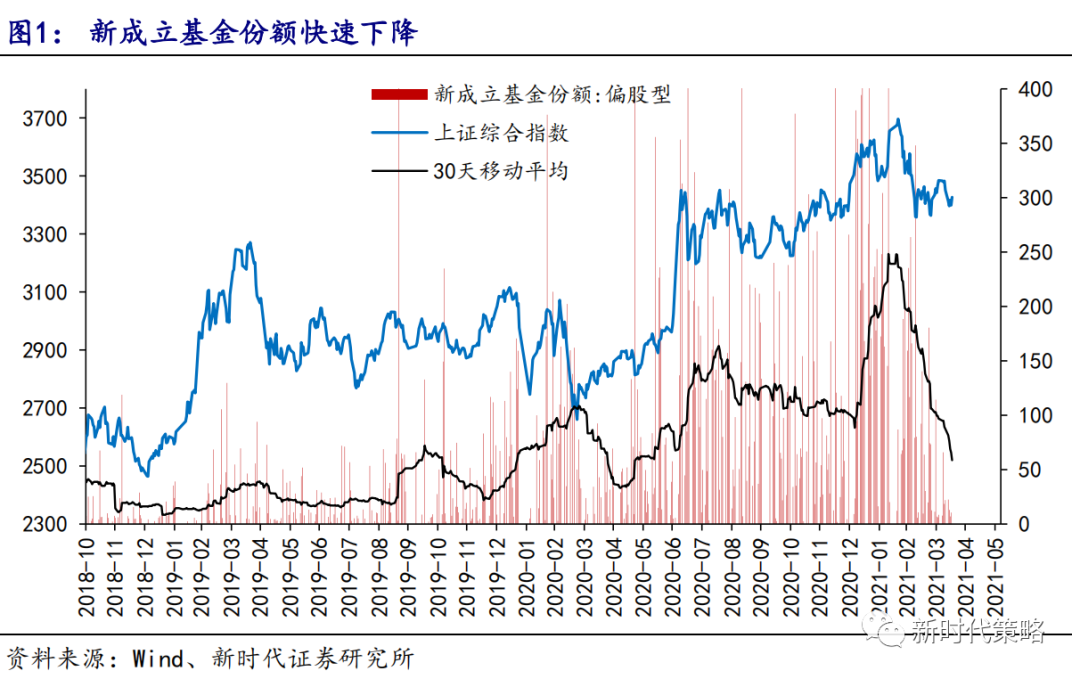

(1)基金发行量降温速度比2020年3月疫情后还快。上周我们提示过,近期权益基金发行降温很快,速度比2019年牛市以来历次调整后都快。目前基金发行的热度已经低于2020年Q4,接近2020年4月和2019年的水平。

基金发行降温的直接原因是春节后基金净值的快速回撤,另一个短期原因是每年4-6月,居民买基金和股票的热情都会偏弱。那么,基金发行降温是否会导致牛市的结束?

(2)基金发行1个季度以内的降温不会导致牛市的终结。基金发行量短期的波动非常大,即使是在2006-2007年的超级大牛市中。2006年7-10月、2007年1-2月、2007年5-7月,由于市场的调整,基金发行量均出现过急速的下降。决定牛市是否终结的是基金发行量下降持续的时间,而不是下降的幅度,如果持续的时间不超过一个季度,则牛市还可以重新回来。

如果盈利有支撑的市场,即使基金发行量已经见顶,股市进入熊市也要半年-1年之后。2007年530之后,基金发行量开始降温,但股市依然继续从4000点涨到了6000点,背后很重要的原因是,上市公司盈利在2007年下半年有非常超预期的兑现。2010年,基金发行量相比2009年大幅降温,但盈利兑现超预期,股市依然维持了一个震荡,直到2011年才进入单边熊市。

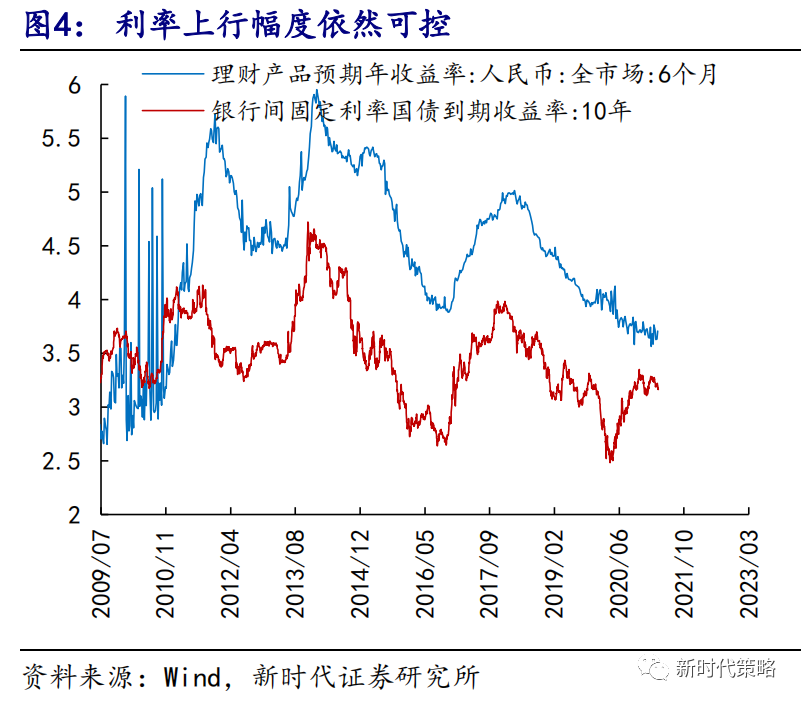

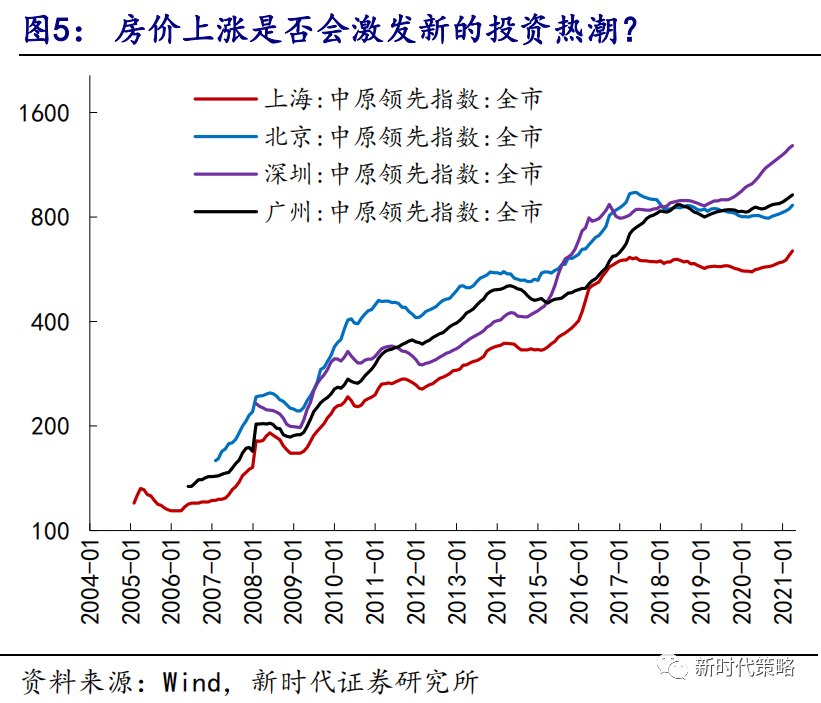

(3)居民资金入场的年度趋势由哪些因素决定?从更长期的维度来看,目前居民对股市的偏好大概率还未转向悲观。2019-2020年,居民对股票类资产的配置偏好出现了系统性的抬升,背后很重要的原因有:理财收益率下降、房地产调控、监管层鼓励居民资金流入股市。

从年度趋势来看,这三大原因出现反转的概率较低。房地产市场最近半年快速升温,但考虑到近期调控快速升级,流向房地产的资金力度可能会比之前小很多。2020年6月份以来,利率中枢有所上行,但目前的利率水平只达到了2019年的水平,依然较低,理财的收益率并没有明显的抬升。监管层面整体上依然是支持居民资金流入股市的。所以从年度大趋势上来看,居民资金对股市的偏好出现较大扭转的概率不高。

(4)短期策略:4月技术性反弹,月底-5月存在二次调整的可能,空间不大。这一次基金发行降温将会持续一个季度左右,所以二季度大概率股市难以迎来增量资金,市场的波动主要由存量资金的仓位调整。这是股市二季度的某个时候出现二次调整的内在重要原因。但是二次调整的幅度有时候会有很大的差异,2019年Q4的二次调整比前期低点略低一点,2020年Q4的二次调整没有创新低,2020年Q2的二次调整更小,只表现为上涨途中的回撤。基于对2021年盈利、流动性的综合判断,我们认为4月底-5月的某个时候可能会出现二次调整,但幅度可控。过早规避或以非常保守的态度应对二次调整可能会得不偿失。虽然市场目前依然处在技术性反弹的过程中。

行业配置建议:同比非常高的3月经济数据和上市公司1季报公布后,投资者对经济和盈利的分歧并没有消失,部分悲观的投资者认为,不管是同比还是环比,2021年Q1都会是盈利和经济的最高点。我们认为,经济环比的最高点可能要等到年底,盈利环比的最高点可能要等到2022年上半年。不同投资者巨大的分歧导致近期市场板块风格比较混乱,这种混乱Q2很难消失,Q3将会走出分歧。

2

上周市场变化

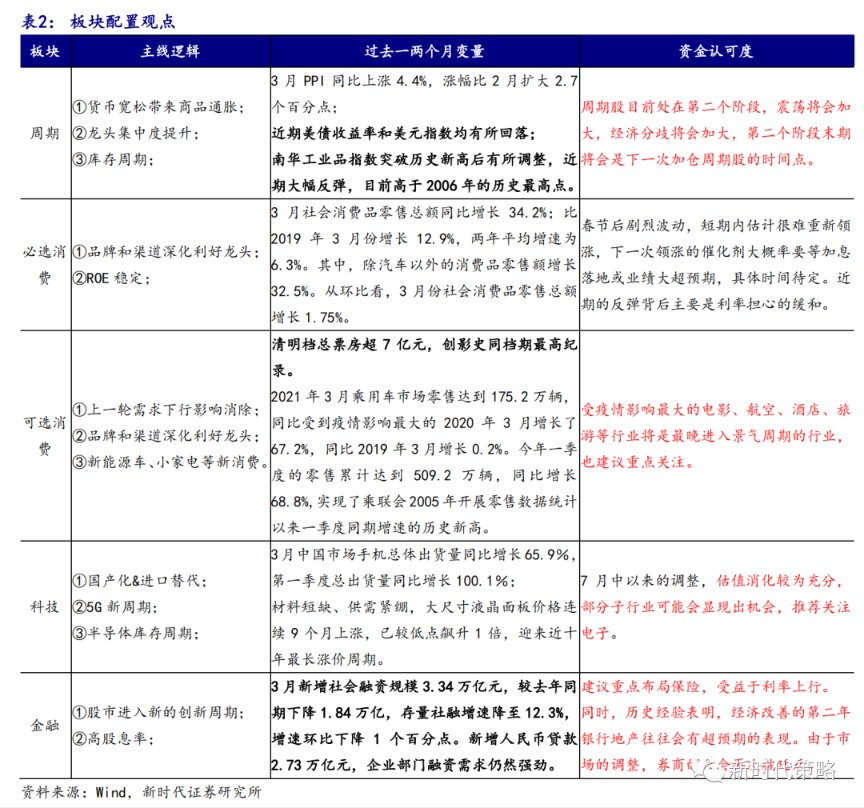

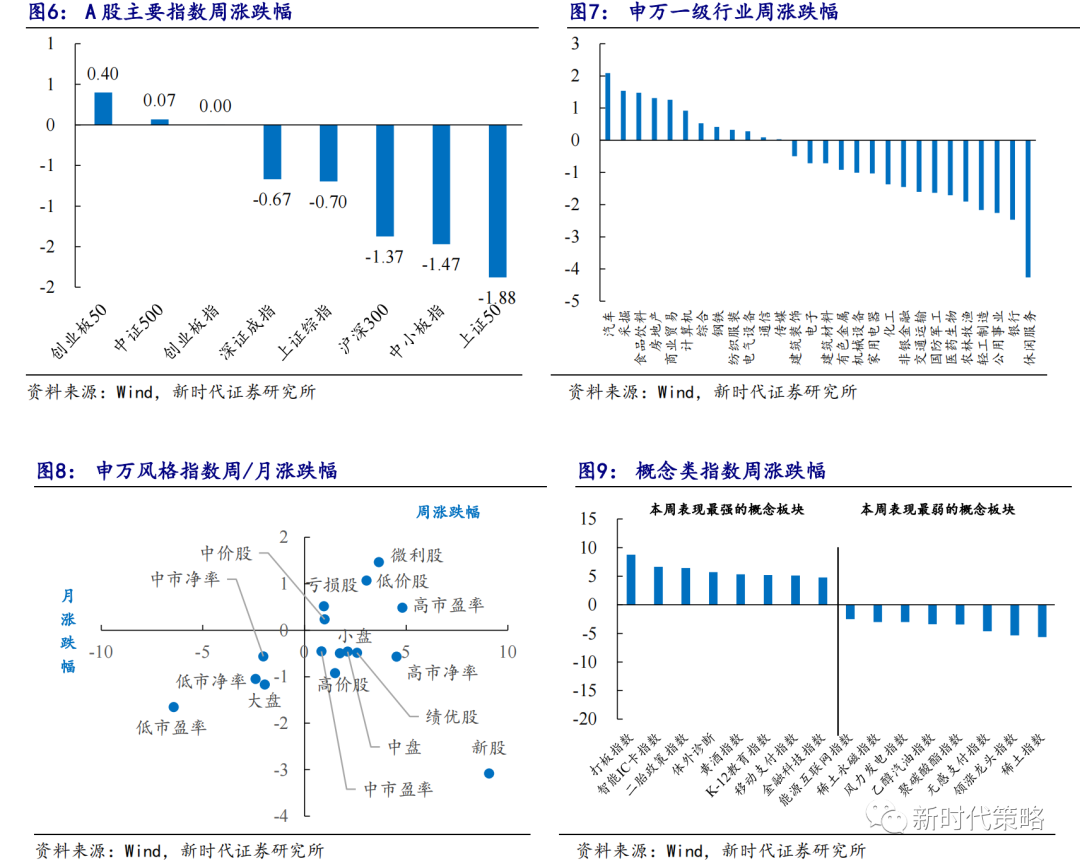

上周A股各指数涨跌不一,其中创业板50(0.40%)领涨,上证50(-1.88%)领跌。申万一级行业中,汽车(2.09%)、采掘(1.53%)、食品饮料(1.48%)领涨,休闲服务(-4.26%)、银行(-2.47%)、公用事业(-2.25%)领跌。概念股中,打板指数(8.75%)、智能IC卡指数(6.66%)和二胎政策指数(6.42%)领涨,稀土指数(-5.66%)领跌。

后市展望:

招商证券:社融增速转负后 A股怎么走

中金公司:A股情绪指标接近目标区域 等待积极催化因素出现

中泰证券:“抱团松动”后时代 市场往哪个方向突破?