中银基金打响头阵后,有一批公募基金一季报新鲜出炉,中庚基金、东吴基金、东方阿尔法基金等基金管理有限公司旗下的多只产品在近日发布了一季度报告。基市震荡之下,多只基金规模下滑,深度价值型选手丘栋荣逆风翻盘,一些个股悄然登陆前十大重仓股榜单,大佬们的市场观点也愈加清晰。

多数基金净值下跌

与春节前基金市场烈火烹油的行情相比,春节后市场赚钱效应不佳,抱团股杀跌严重,“炒股不如买基”的口号光速消弭,多数基金净值下跌。

其中,东吴基金旗下的东吴进取策略混合资产净值下跌43.00%,东吴行业轮动混合资产净值下跌24.34%,东吴双动力混合资产净值下跌24.91%。与2020年第四季度末的数据相比,3只产品的基金规模合计减少约3.48亿元。

东方阿尔法基金旗下的东方阿尔法精选混合、东方阿尔法优选混合及东方阿尔法优势产业混合三只产品的一季度单位净值下跌均在10%以上,但考虑到上述产品的开放式基金份额呈净申购状态,基金规模不降反增。

值得一提的是,以擅长深度价值著称的基金经理丘栋荣管理的3只老基金(中庚价值灵动灵活配置混合、中庚小盘价值股票、中庚价值领航混合)单位净值均实现正增长。中庚价值品质一年持有期混合为新发基金,当前单位净值为1.048元。

依然维持高仓位

季报显示,尽管上述权益基金的股票仓位在一季度有所下调,但幅度不大,整体而言仍保持了高仓位操作。

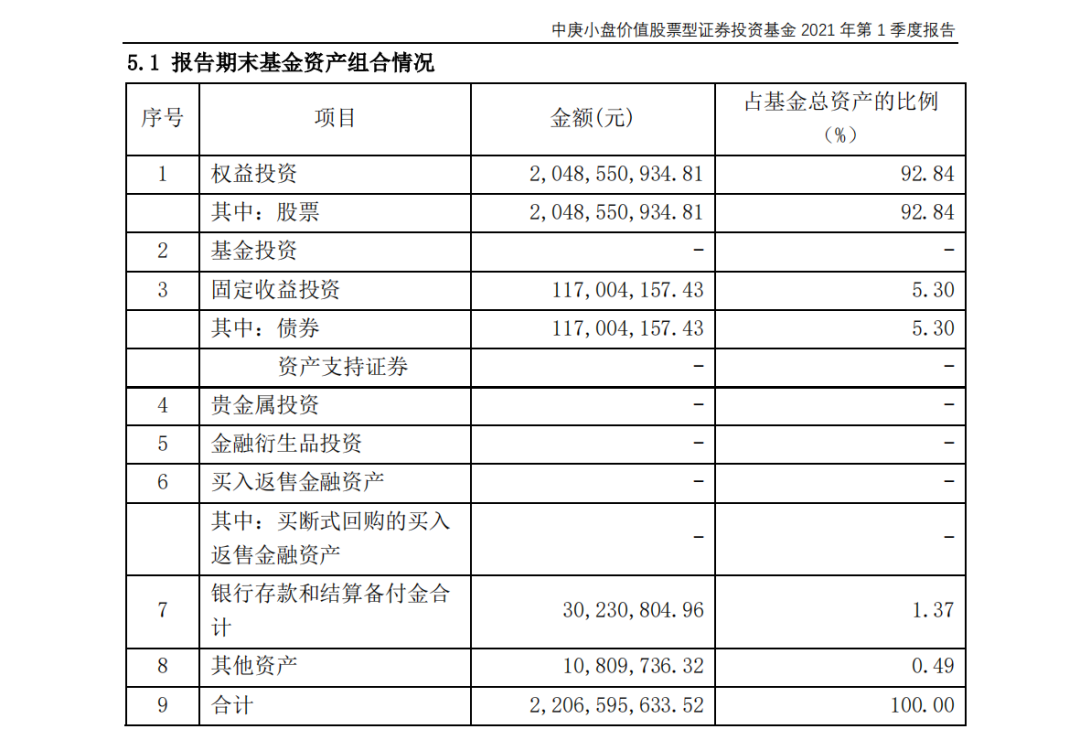

其中,中庚中小盘价值的股票仓位最高,达到92.84%,比去年四季度末的93.36%略微下调0.5%左右,固定收益投资则为5.3%;中庚价值领航的股票仓位也超过九成;今年一月成立的新基金中庚价值品质一年持有期的股票仓位为87.06%。相比之下,与吴承根共同管理的中庚价值灵活灵动配置的仓位较低,从2020年三季度末的77.07%下调到四季度末的59.03%,在今年一季度末维持在59.43%的水平。

东吴基金旗下产品在2021年一季度均下调了股票仓位。一季度末东吴行业轮动的股票仓位为85.06%,债券投资占6.90%。东方阿尔法优势产业的股票仓位为89.71%,债券投资为5.87%。

丘栋荣“新宠”中盐化工

持仓情况方面,丘栋荣管理的三只老基金前十大重仓股有一定程度的重合,也据市场情况进行了相应调整。一共新进六家公司:浙富控股、中盐化工、威海广泰、海利尔、金诚信、甬金股份;主要加仓两只银行股:工商银行、光大银行。

调仓过程中,丘栋荣对中盐化工表现出明显偏爱,中盐化工从前十榜单“查无此股”直接跻身全部四只基金的前十大重仓股之列,威海广泰和甬金股份也有明显增持。原重仓股中,柳药股份始终是丘栋荣的心头好,中国太保、成都银行、永新股份等则被调出。而在新基金的持仓部署中,丘栋荣还加入了部分港股。

具体来看,中庚中小盘新进中盐化工1070.13万股、金诚信542.07万股、甬金股份251.32万股,增仓威海广泰至753.37万股。

中庚价值灵动灵活配置新进中盐化工533.32万股、甬金股份116.14万股,增仓威海广泰至383.47万股。

中庚价值领航新增浙富控股1460.63万股、中盐化工1224.30万股、威海广泰606.42万股、海利尔326.69万股,增仓光大银行至2047.90万股、工商银行至1522.87万股。

新产品中庚价值品质一年期持有的前十大重仓股分别为中国海外发展、威海广泰、工商银行、中国光大银行、柳药股份、中盐化工、兖州煤业股份、中国移动、中国海洋石油、徐工机械和工商银行。

丘栋荣重仓股涉及的行业囊括生物医药、银行业、制造业等,“新宠”中盐化工和海利尔属化工行业,威海广泰为机械设备。减持个股所在的行业则涉及房地产、非银金融等。可见丘栋荣涉足行业比较分散,也几乎不跟风大消费、新能源等赛道。

邬炜、唐雷踩雷抱团股

比起丘栋荣管理的基金产品,东吴基金和东方阿尔法基金就没那么幸运了。2021年一季报显示,旗下基金产品的前十大重仓股中有不少“核心资产”的身影,甚至不乏前些天惊现闪崩的抱团股们,这些也成为了基金净值下跌的主要元凶。

具体来看,东吴行业轮动基金的前十大重仓股包括贵州茅台、中国平安、星宇股份、五粮液、长春高新、三环集团、招商银行、宁德时代、东方雨虹和宋城演艺,中国平安、长春高新、三环集团、招商银行、东方雨虹和宋城演艺为一季度新进重仓。众所周知,前几天宋城演艺就经历过一波突如其来的闪崩。

东吴进取策略和东吴双动力则双双重仓曾经的大白马恒瑞医药。截至今日收盘,该股已连续六日下跌,股价创出去年6月以来的新低,市值蒸发近600亿元。

东方阿尔法优势产业基金经理唐雷则偏爱新能源汽车相关龙头公司,其前十大重仓股分别为宁德时代、亿纬锂能、赣锋锂业、华友钴业、格林美、国轩高科、比亚迪、先导智能、天赐材料和恩捷股份。基金经理刘明则重仓了*ST湘电、捷顺科技、周大生、东方财富、北摩高科、万兴科技、分众传媒、顺丰控股、阿尔特和派能科技。

展望未来:

审慎看待高估值资产

作为与曹名长齐名的深度价值类型基金经理,在这个有些“青黄不接”的投基时点,丘栋荣的投资策略引起了不少基民的关注。对此,丘栋荣在一季报中表示,一季度A股市场以春节为分界点,演绎极致分化。基于经济基本面、通胀预期提升和潜在政策趋紧的合力,他认为市场难以继续提升估值,对高估值资产应更为谨慎。反之,基于低估值价值投资理念,将自下而上更关注企业的风险和盈利增长,赚业绩及业绩增长的钱。

本基金报告期内在资产配置方面,整体组合仍保持偏向低估值和基本面风险较低行业的暴露,包括:广义制造业(电力设备、轻工制造、机械、军工、原材料初加工等),和金融、地产、化工等顺周期行业。后市投资思路上,将将积极布局当前风险溢价水平下市场估值结构性分化的机会,坚持低估值策略,重点关注低估值且基本面良好、受益经济持续边际向好的行业,包括广义制造业、银行、地产、保险及中上游顺周期行业和偏成长的高端制造领域(电子、新材料、机械等)。同时,积极配置可转债中具有较好防守反击特性的个券机会。

邬炜则判断,下季度宏观环境与一季度基本保持一致的概率较大,即经济复苏对盈利增长形成拉动,而流动性边际收缩可能对于估值带来压力。在这样的背景下,将继续坚持以企业的中长期业绩成长为核心来驱动组合中长期回报率的基本逻辑,并不断致力于挖掘竞争优势突出、行业土壤肥沃、估值合理的优质公司。重点跟踪的主要领域包括:食品饮料、家用电器、社会服务、生物医药、信息技术、新能源、高端制造等。与此同时,也将紧密跟踪经济基本面和政策导向的边际变化,努力平衡潜在风险对组合的影响。