3月31日,深交所发布消息称,经中国证监会同意,深交所将于4月6日正式实施主板与中小板两板合并。

开源证券针对主板与中小板合并事宜发布深度研究报告,报告指出,此次合并虽然对投资者实际影响有限,但却对我国资本市场建设具有重要的历史意义。

合并后,深市主板的IPO功能将得以恢复,深市主板+创业板的竞争力有望明显强化,将与沪市主板+科创板的结构形成错位竞争,从而有利于形成更为高效、明晰的多层次资本市场体系。另外,深市主板和中小板合并后,注册制的全面铺开仅剩沪深主板,这也将为后续全面实行股票发行注册制做提前准备。

摘要

为向创业板过渡而设立,中小板长期承接深市主板IPO融资功能

中小板设立的初衷是实现从深市主板到创业板的平稳过渡。由于其设立在深市主板内部,在主板制度框架下运行,因此与深市主板并无根本性差异,反而承接了深市主板的IPO融资功能以及服务部分大型企业的功能。截至2021年3月底,中小板上市公司数已达1005家,累计实现IPO募资额6745.72亿元,对应当前总市值13.41万亿元。中小板的多年发展也孕育出了众多大市值公司,其中海康威视总市值更已突破5000亿元。另外,虽然中小板定位于为中小企业服务,但创业板上市标准更具包容性且注册制改革后IPO效率更高,对中小企业融资服务功能甚至强于中小板。在此背景下,深市主板和中小板的合并是水到渠成。

从基本面视角看中小板过渡属性同样鲜明,众多指标上与深市主板界限模糊

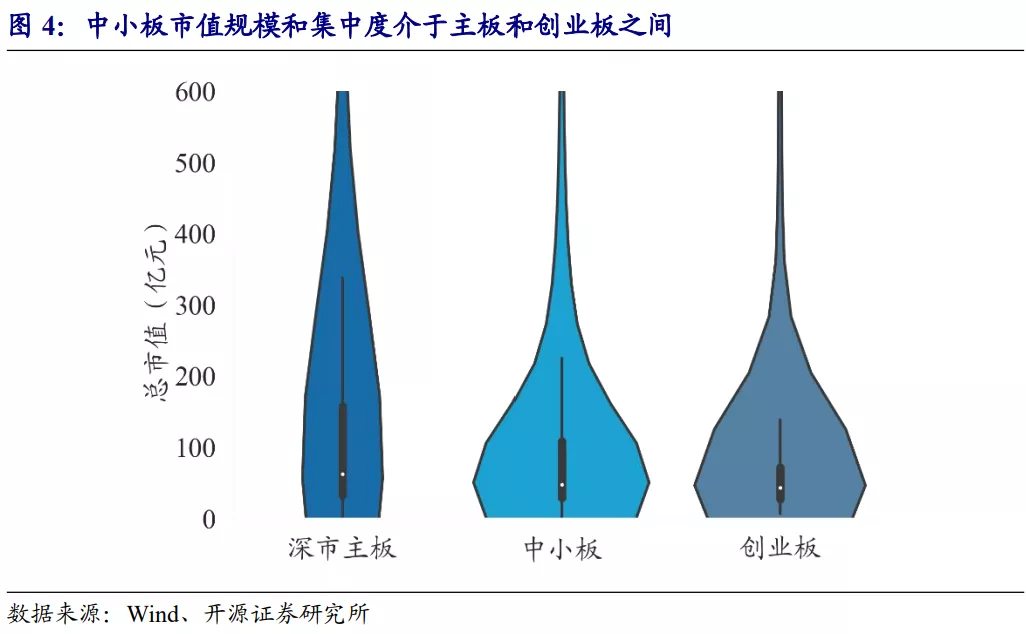

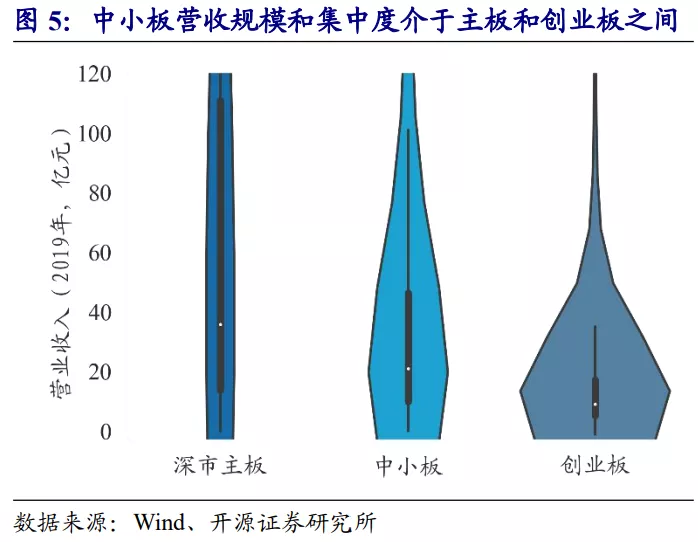

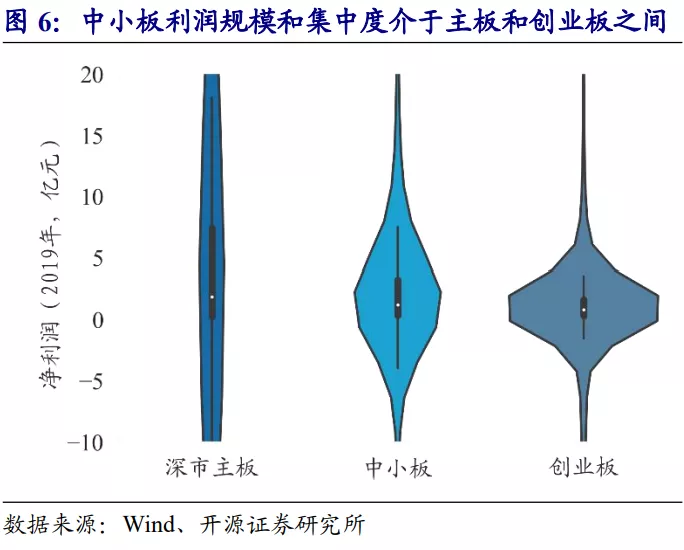

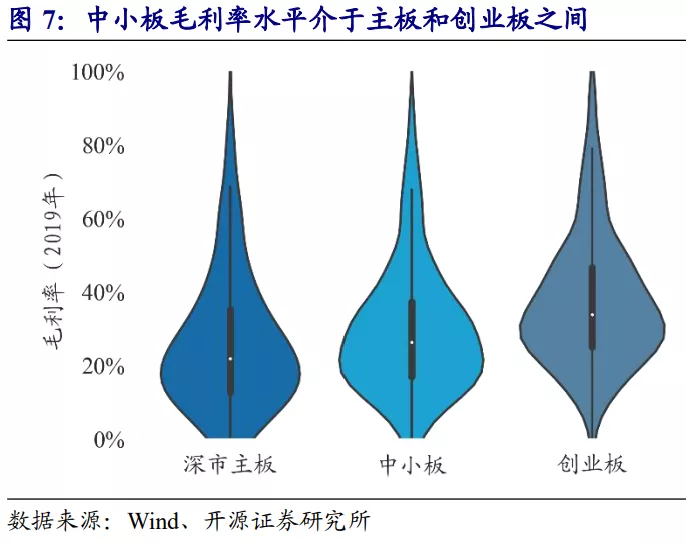

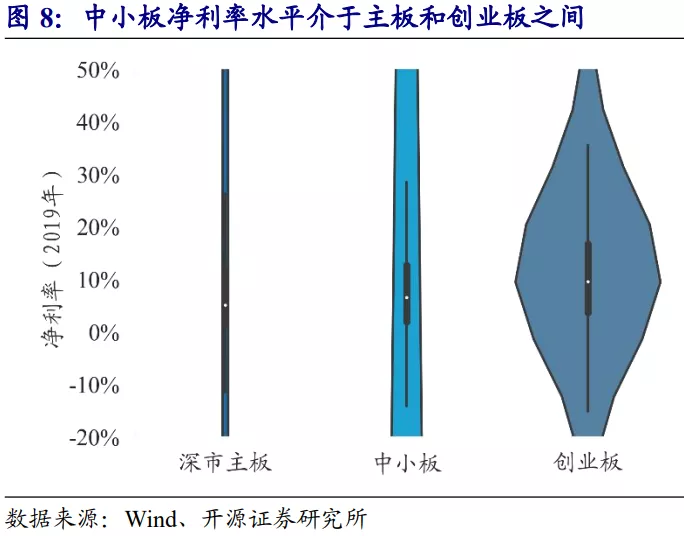

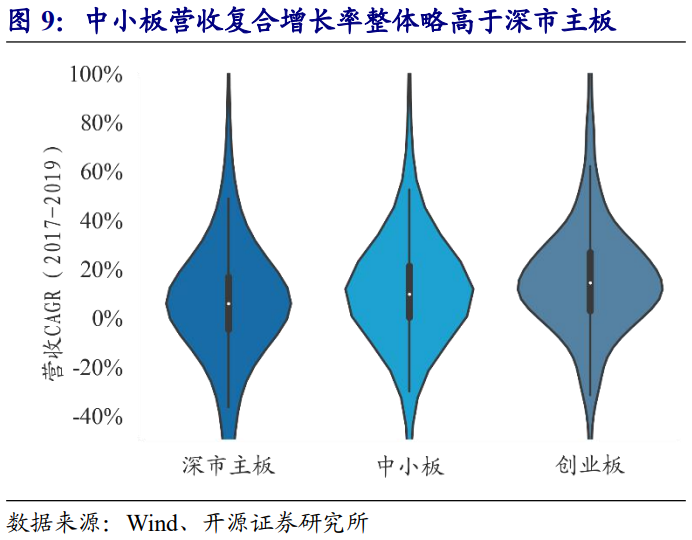

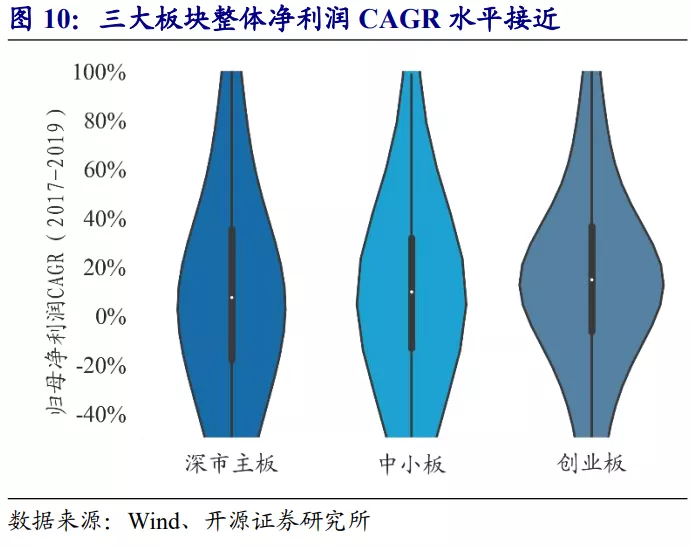

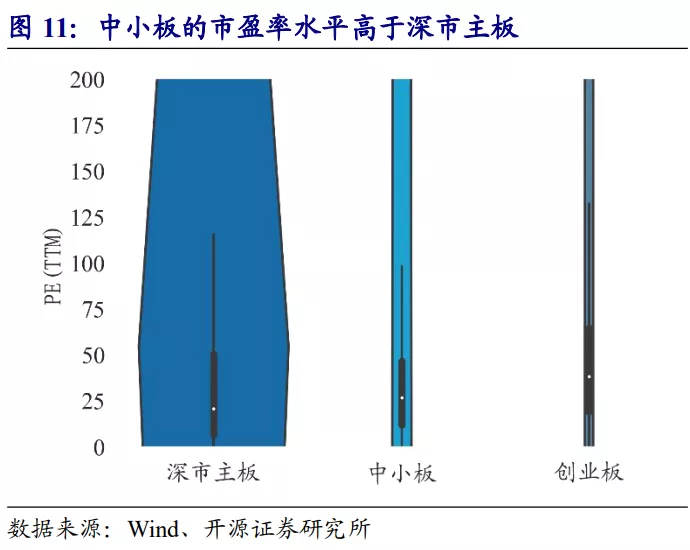

从基本面视角看,主板主要面向成熟型企业,创业板则服务于成长型创新创业企业,因此主板上市公司往往体量更大、盈利能力较稳定但增速较慢,创业板公司虽然体量相对较小,但具有更好的盈利弹性和更高的成长性。而中小板上市公司的表现则介于深市主板和创业板之间,过渡属性同样鲜明。另外在众多基本面指标上,中小板与主板的界限较为模糊。截至2021年3月31日,深市主板/中小板/创业板上市公司的平均市值分别为209.7/130.3/107.2亿元,中值分别为62.7/47.8/43.2亿元。在收入和利润规模方面,深市主板同样明显大于中小板和创业板。而在盈利能力方面,创业板则明显占优,中小板介于创业板和深市主板之间但与深市主板非常接近。2019年深市主板/中小板/创业板公司的毛利率平均为24.7%/24.2%/28.2%,中值为21.8%/26.2%/33.8%,净利率均值为5.8%/4.6%/4.8%,中值分别为5.1%/6.5%/9.6%。成长性方面,深市主板和中小板的差别相较创业板而言同样较低。深市主板/中小板/创业板公司的2017-2019年营业收入CAGR平均值分别为10.4%/11.3%/13.8%,中值分别为5.8%/6.7%/14.3%,同期净利润CAGR平均值分别为10.8%/12.2%/19.4%,中值分别为7.6%/8.8%/14.7%。

中小板退出历史舞台,错位竞争下多层次资本市场体系将更高效

除了中小板和深市主板的界限逐渐模糊外,创业板的蓬勃发展也使得中小板作为过渡板块存在的意义逐渐淡化。在此背景下,深交所于2021年3月31日公告,深交所主板与中小板将于4月6日正式实施合并。此次合并虽然对投资者实际影响有限,但却对我国资本市场建设具有重要的历史意义。合并后,深市主板的IPO功能将得以恢复,深市主板+创业板的竞争力有望明显强化,将与沪市主板+科创板的结构形成错位竞争,从而有利于形成更为高效、明晰的多层次资本市场体系。另外,深市主板和中小板合并后,注册制的全面铺开仅剩沪深主板,这也将为后续全面实行股票发行注册制做提前准备。

风险提示:政策变动风险等。

1、为向创业板过渡而设立,中小板长期承接深市主板IPO融资功能

中小企业板(以下简称中小板)设立的初衷是实现从深市主板到创业板的平稳过渡。由于其设立在深市主板内部,在主板制度框架下运行,因此中小板与深市主板事实上并无根本性差异。另外,虽然中小板定位于为中小企业服务,但创业板的上市标准更具包容性且注册制下IPO效率更高,为中小企业融资服务的功能亦强于中小板。在此背景下,深市主板和中小板的合并将是水到渠成。

1.1、 中小板与深市主板无根本性差异,长期承接深市主板IPO融资功能

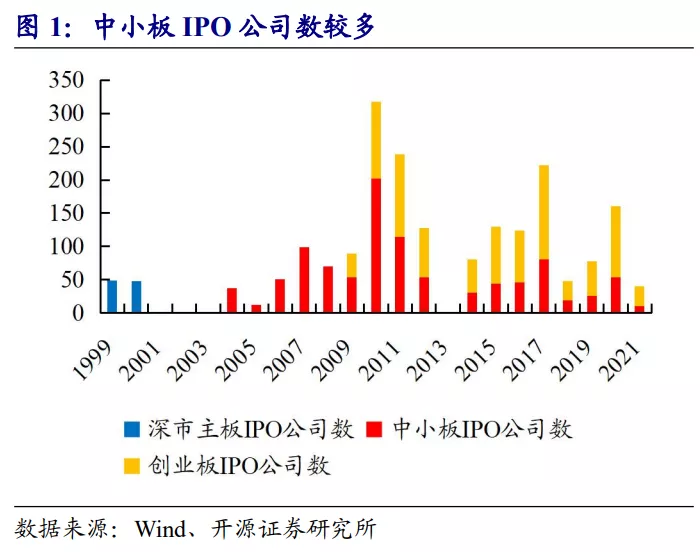

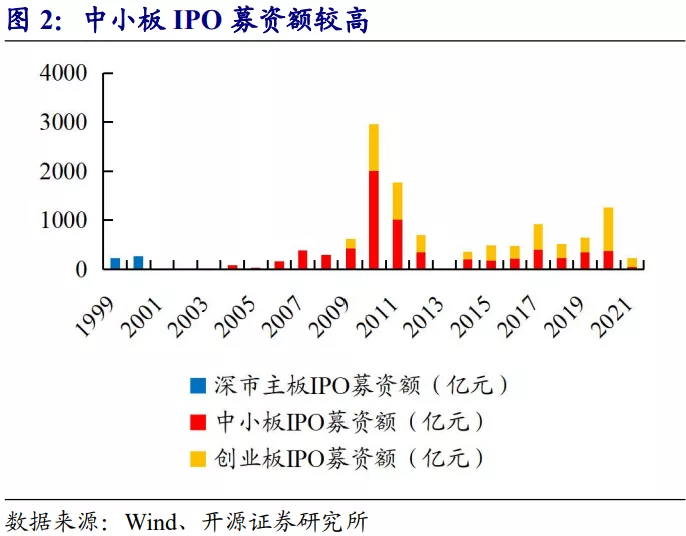

中小企业板(以下简称中小板)在运行制度上与深市主板无根本性差异,事实上承接了深市主板的IPO融资功能以及部分服务大型企业的功能。为了强化资本市场对中小企业的融资服务能力,深交所早在1999年便着手筹建创业板,并为此在2000年10月暂停深市主板IPO。但是,因为资本市场发展不够成熟等历史条件的限制,创业板的推出一度被搁置,深交所转而采取更稳健的“分步走”策略,而2004年中小板的设立便是创业板“分步走”的第一步。因此,中小板的成立从一开始便具有过渡性质。为了更好地控制改革风险,中小板设立在深市主板内部,在主板制度框架下运行,并在公司IPO标准等方面与主板保持同步。因此,中小板在设立之初与深市主板便没有根本性差异,长期以来中小板在事实上承接了大部分深市主板的IPO融资功能。截至2021年3月底,中小板上市公司数已达1005家,对应总市值为13.41万亿元,上市公司数和总市值分别是深市主板的2.19倍和1.35倍。自2004年开市以来,中小板累计实现IPO募资额达6745.72亿元。另外,虽然中小板定位于服务中小企业,但在实践中,中小板的多年发展也孕育出了众多大市值公司。目前深市主板和中小板市值最大的前10家公司中,有4家来自中小板,其中海康威视总市值更已突破5000亿元。

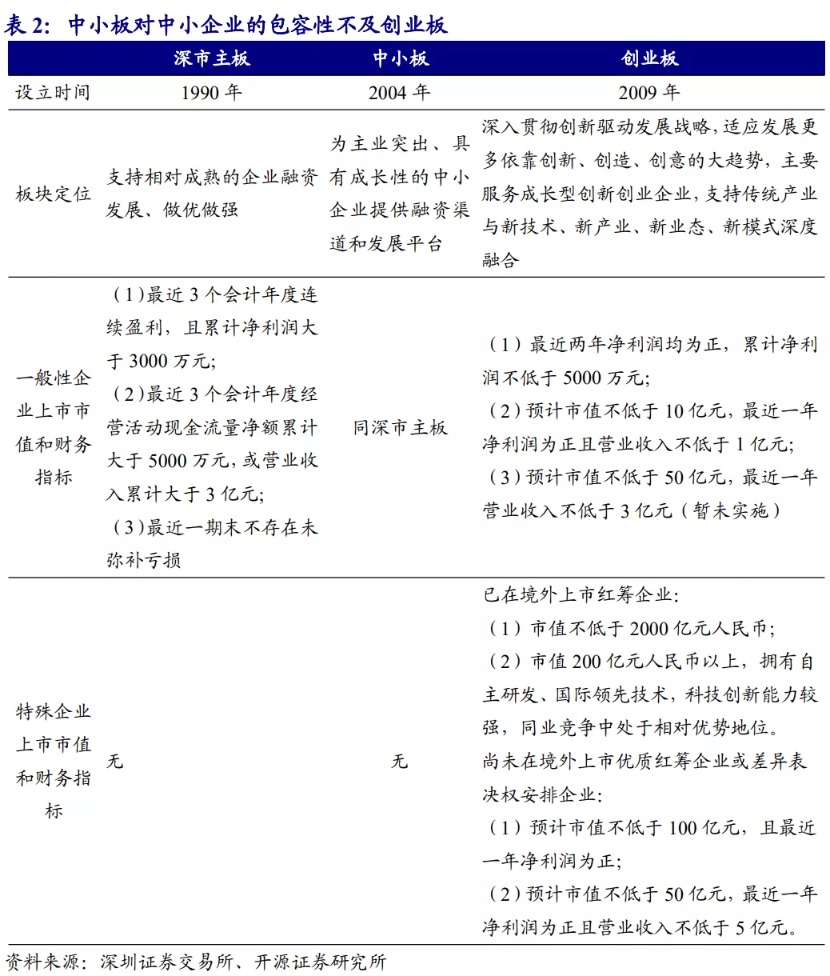

1.2、 创业板包容性更强,对中小企业融资服务功能优于中小板

注册制改革后的创业板包容性更强且IPO效率更高,在中小企业融资服务等方面优于中小板。从板块定位上看,中小板旨在为主业突出、具有成长性的中小企业提供融资渠道和发展平台,而注册制改革后的创业板深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。虽然两者在定位上错位发展,但从IPO标准看,创业板相对于中小板的包容性更高,尤其在注册制改革后,创业板IPO融资效率大幅提升,其对中小企业融资服务能力反而强于中小板。

2、基本面视角:中小板过渡属性鲜明,众多指标上与深市主板界限模糊

从基本面视角看,主板主要面向成熟型企业,创业板则服务于成长型创新创业企业,因此主板上市公司往往体量更大、盈利能力较稳定但增速较慢,创业板公司虽然体量相对较小,但具有更好的盈利弹性和更高的成长性。而中小板上市公司的表现则介于深市主板和创业板之间,过渡属性同样鲜明。另外在众多基本面指标上,中小板与主板的界限较为模糊。

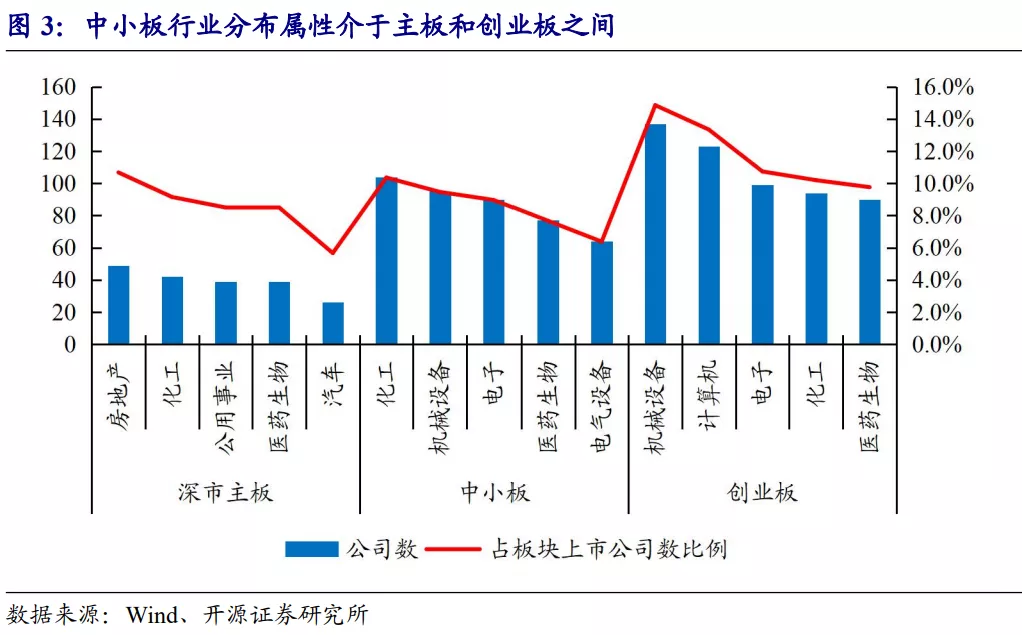

2.1、 行业结构:创业板集中于创新性行业,中小板处于过渡阶段

在不同定位的主导下,各板块内上市公司行业分布具有鲜明的特色。创业板前五大行业分别为机械设备、计算机、电子、化工和医药生物,占比分别为14.9%、13.3%、10.7%、10.2%和9.8%,合计占比达58.9%,行业分布高度集中于高成长性新兴产业。而深市主板行业分布较为分散,前五大行业合计占比42.5%,依次为房地产、化工、公用事业、医药生物和汽车,占比分别为10.7%、9.2%、8.5%、8.5%和5.7%,行业属性较为传统。相比之下,中小板的行业属性和集中度均介于深市主板和创业板之间,前五大行业分别为化工、机械设备、电子、医药生物和电气设备,占比分别为10.4%、9.5%、9.0%、7.7%和6.4%,合计占比达42.8%。

2.2、 体量:中小板市值、收入和利润均介于深市主板和创业板之间

截至2021年3月31日(下同),深市主板/中小板/创业板上市公司的平均市值分别为209.7/130.3/107.2亿元,中值分别为62.7/47.8/43.2亿元。深市主板的公司整体市值更高,而创业板的市值分布高度集中,75%的公司规模在100亿元以下,中小板的市值规模和分布集中度则介于两者之间。

深市主板/中小板/创业板公司2019年营业收入的平均值分别为139.9/52.4/19.9亿元,中值分别为35.8/20.9/9.0亿元。由于深市主板最初设立之时没有定位区分,其包含的上市公司类型最为广泛,因此营业收入分布范围最广,而中小板和创业板公司营业收入分布则相对集中,尤其是绝大部分创业板公司营业收入规模小于20.0亿元。在净利润方面,深市主板/中小板/创业板公司的2019年净利润平均值分别为8.1/2.4/0.9亿元,中值分别为1.9/1.2/0.8亿元。总体来看,深市主板的营收和利润体量显著高于中小板,中小板则明显高于创业板。

2.3、 盈利能力:中小板整体毛利率和净利率水平与深市主板接近

在毛利率方面,2019年深市主板/中小板/创业板公司的毛利率平均值分别为24.7%/24.2%/28.2%,中值分别为21.8%/26.2%/33.8%。在净利率方面,2019年深市主板/中小板/创业板公司的净利率平均值分别为5.8%/4.6%/4.8%,中值分别为5.1%/6.5%/9.6%。从具体分布看,创业板整体盈利能力明显占优,中小板介于创业板和深市主板之间但与深市主板非常接近。

2.4、成长性:中小板营收及利润增速与深市主板接近

深市主板/中小板/创业板公司的2017-2019年营业收入CAGR平均值分别为10.4%/11.3%/13.8%,中值分别为5.8%/6.7%/14.3%。在利润复合增速方面,深市主板/中小板/创业板公司的2017-2019年净利润CAGR平均值分别为10.8%/12.2%/19.4%,中值分别为7.6%/8.8%/14.7%。创业板的成长性显著高于深市主板和中小板,后两者的收入和利润增速水平较为接近。

2.5、 估值:不同的企业结构使得中小板估值水平高于深市主板

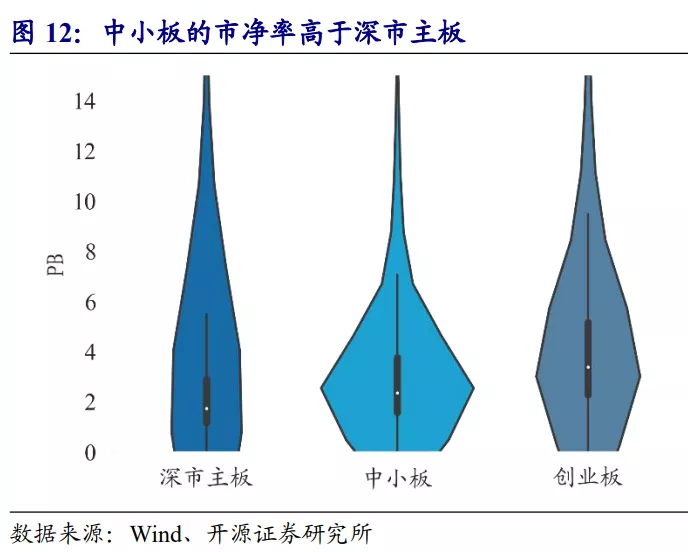

在市盈率方面,深市主板/中小板/创业板公司的PE(TTM)平均值分别为27.4/33.3/58.0倍,中值分别为20.7/26.6/38.4倍。在市净率方面,深市主板/中小板/创业板公司的PB平均值分别为2.2/3.2/5.0倍,中值分别为1.7/2.4/3.4倍。各板块估值水平差别较大,主要或由于不同板块上市公司类型结构不同,而非板块本身的估值溢价天然不同。因此中小板和深市主板合并后,上市公司估值水平不会因此而出现明显的收敛。

3、中小板退出历史舞台,错位竞争下多层次资本市场体系将更高效

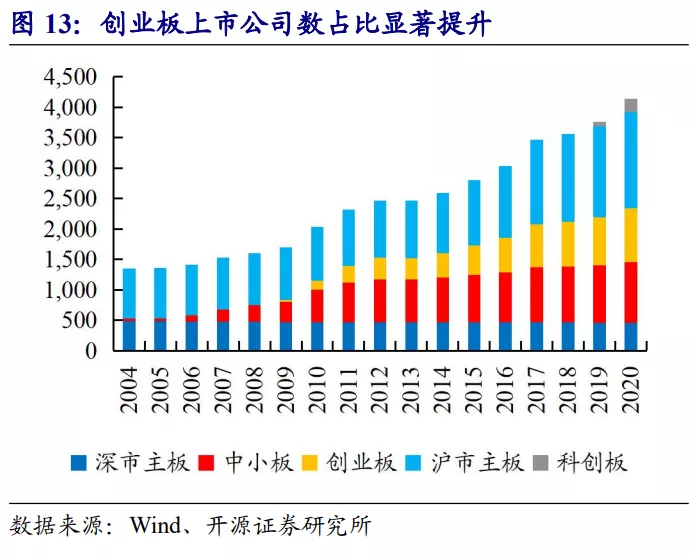

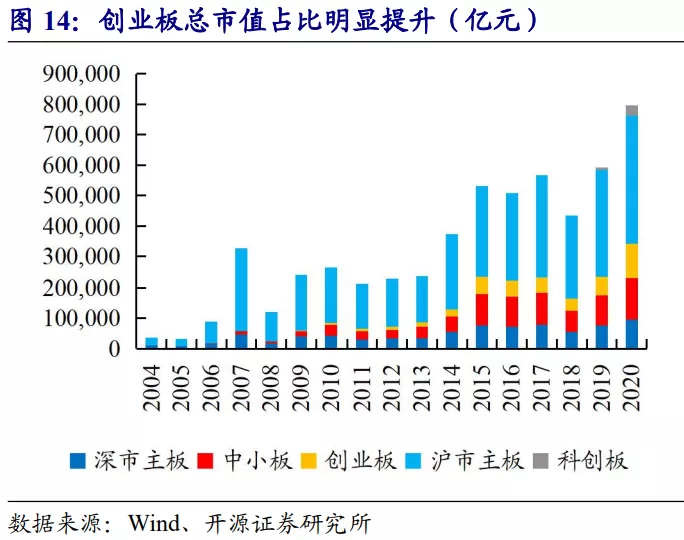

3.1、创业板蓬勃发展,中小板作为过渡板块存在的意义持续淡化

自2009年正式开市以来,创业板获得了蓬勃发展。截至2020年,创业板上市公司总数达892家,对应总市值10.94万亿元。同时,注册制已在创业板顺利落地并获得了良好的市场反馈。总体而言,创业板已经具备成熟的企业融资和定价等服务功能,中小板作为过渡板块存在的意义逐渐淡化。

3.2、 中小板功成身退,错位竞争下多层次资本市场体系将更高效

2021年3月31日,深交所公告称,经中国证监会批准,深交所主板与中小板将于4月6日正式实施合并。此次合并将遵循“两个统一、四个不变”的总体原则,即统一业务规则和统一运行监管模式,维持发行上市条件不变,投资者门槛不变,交易机制不变,证券代码及简称不变,仅对市场产品、技术系统等少数差异化规则进行调整。预计深市主板和中小板的合并对投资者实际影响非常有限,但对于我国资本市场建设来说,则具有重要的历史意义。

对于深交所而言,中小板和深市主板的合并是市场发展规律的自然选择,此后深交所将形成以主板、创业板为主体的市场格局,结构更简洁、特色更鲜明、定位更清晰,更好地为处在不同发展阶段、不同类型的企业提供融资服务。若从更高的层面看,目前深交所三大板块合计市值约33万亿元,而上交所两大板块总市值已达50万亿元。中小板与深市主板合并后,事实上将恢复深市主板的IPO融资功能,深交所主板+创业板的市场结构将与上交所主板+科创板的结构形成错位竞争,从而有利于形成更为高效、明晰的多层次资本市场体系。另外,深市主板和中小板合并后,注册制的全面铺开仅剩沪深主板,这也将为后续全面实行股票发行注册制做提前准备。

4、风险提示

相关政策变动风险等。

相关报道:

超20万亿大事件!深交所宣布这日起主板、中小板正式实施合并!一文全看懂

深市主板与中小板下周二合并!四大调整、七件规则同步实施 影响到底有多大?

应健中:中小板并至主板会带来大行情吗?

深市主板和中小板合并倒计时 专家:或为全面注册制打基础

深交所主板中小板合并与全市场推行注册制是两码事