报告摘要

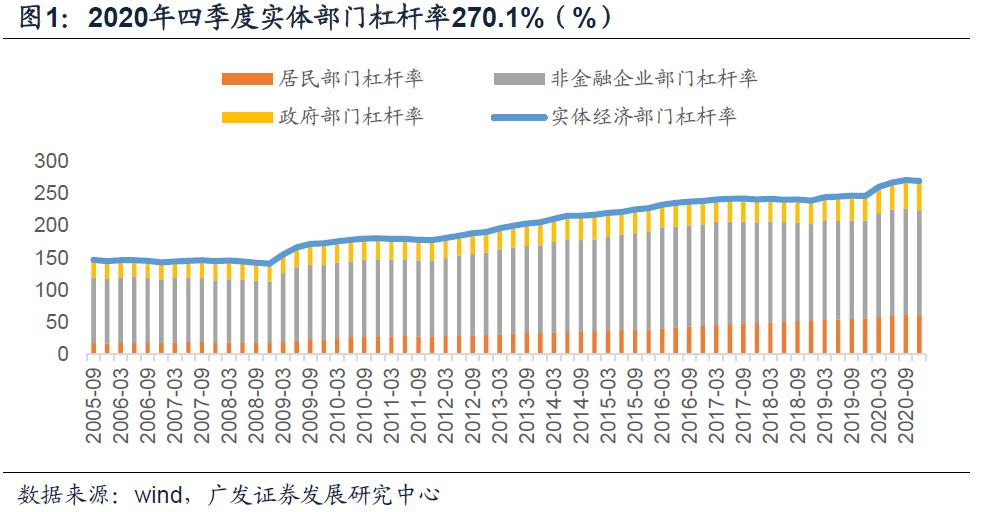

第一,2020年四季度宏观杠杆率发布。2020年全年实体经济杠杆率(270.1%)环比上行23个百分点,是2009以来最高涨幅。与2009年分子为驱动特征不同,本轮杠杆率上行更多是分母驱动,名义GDP受疫情影响降幅偏高(4.3个点),债务增速由于逆周期政策克制涨幅相对偏低(0.9个点)。

第二,分部门看,居民部门、政府部门、非金融企业部门分别上行6.1、7.1、10.4个点,简单来说,2020年企业部门加杠杆幅度最大,政府部门次之,然后是居民部门。

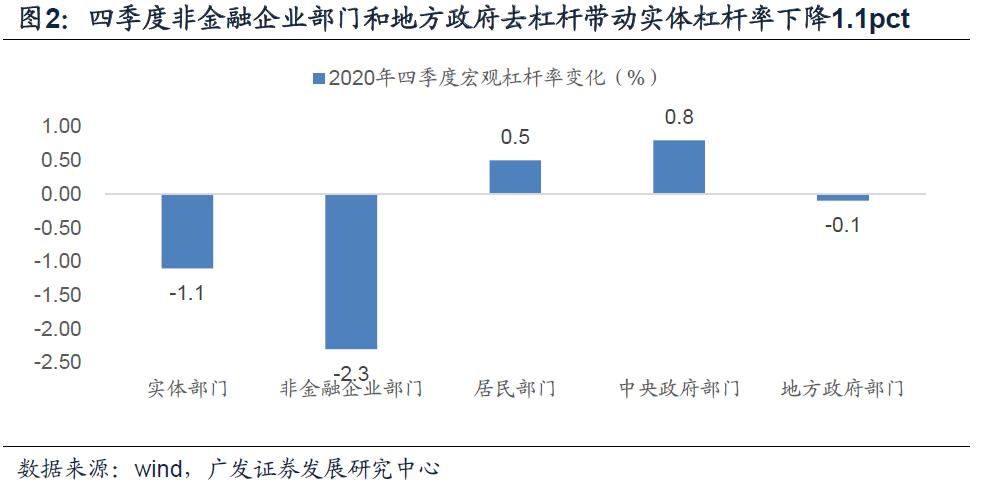

第三,从节奏看,杠杆率上行主要在前三季度,四季度小幅下降了1.1个点,即杠杆率变化的边际趋势是好的。其中非金融企业是主要贡献项,下降了2.3个点,是近十年单季度最大降幅;地方政府部门下降了0.1个点;中央政府与居民部门杠杆率延续上行。

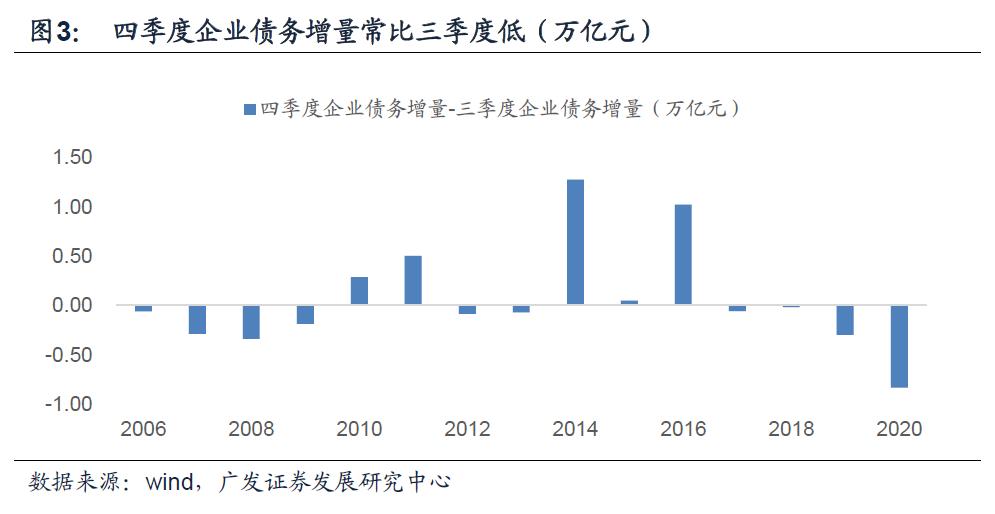

第四,四季度企业部门杠杆率下降有三大因素驱动。一是企业债务增速四季度会季节性走低;二是永煤事件影响下债券融资减少,同期非标到期增多;三是经济继续恢复,名义增长加速。从分母(名义GDP四个季度滚动求和值)环比增速较三季度上涨0.54个点,债务环比增速较三季度下降0.5个点来看,经济好转的贡献要略高一些。

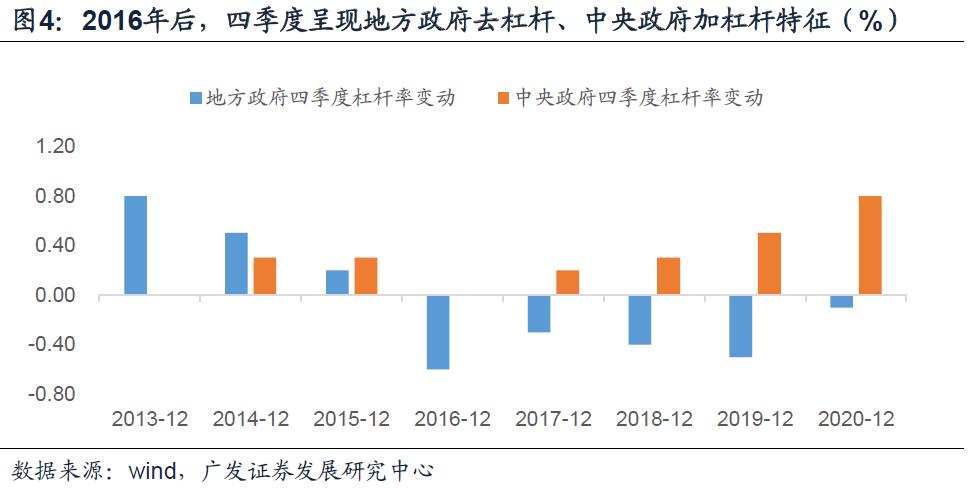

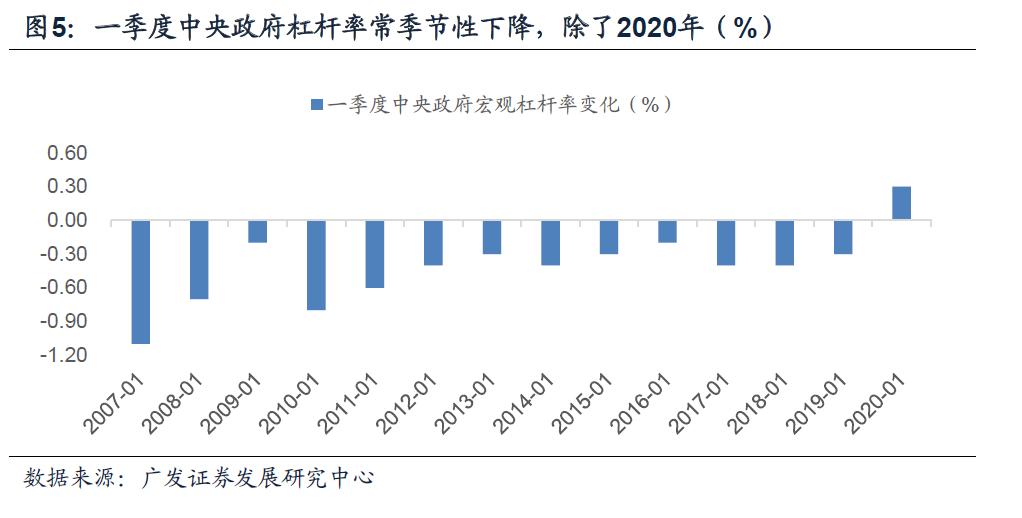

第五,对政府部门来说,前三季度当然是加杠杆;四季度呈现的分化特征——中央政府加杠杆、地方政府去杠杆与政府债券的发行融资节奏有关,2017-2019年亦有类似特征。2016年以来,地方政府发债融资主要在前三季度,四季度增量较少,因此地方政府在四季度一般呈现去杠杆特征;而国债发行融资主要在后三个季度,四季度增量较多,因此中央政府常呈现一季度去杠杆,四季度加杠杆特征。

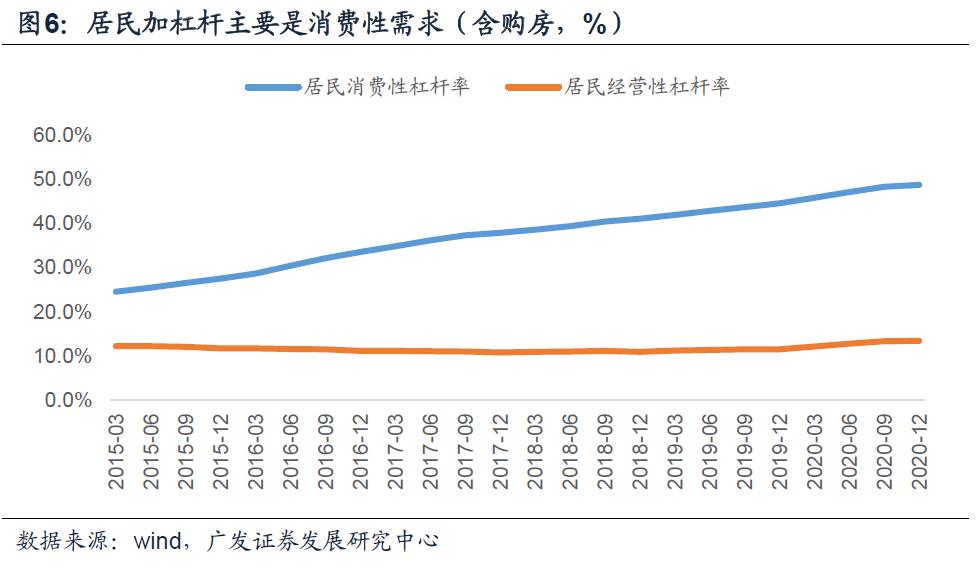

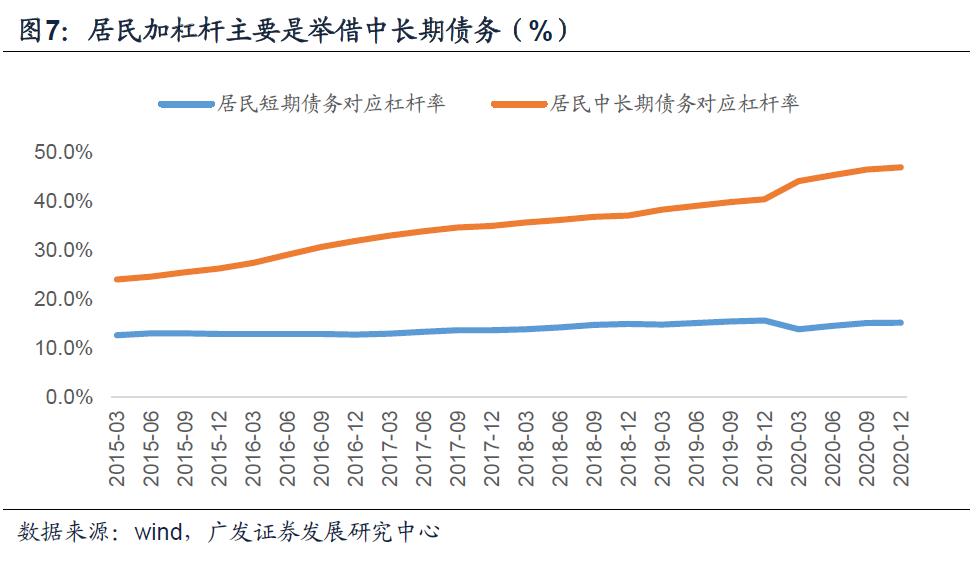

第六,2020年居民杠杆率维持逐季上升趋势,实际上2012年之后居民杠杆率每个季度都在不同程度上升。以债务期限划分,四季度居民部门短期债务和中长期债务对应的杠杆率分别是15.3%和46.9%,较三季度分别上涨0.10个点和0.44个点,表明举债购房是居民杠杆率上涨主要原因;以举债目的划分,四季度居民经营性债务和消费性债务对应的杠杆率分别是13.4%和48.8%,环比分别上行0.07个点和0.46个点,与四季度货币政策执行报告强调警惕非经营性居民杠杆率过快上行的观点相对应。对2021年来说,控制居民杠杆率应是一个政策重点。

第七,2020年金融部门杠杆率(资产方)逐季下降,杠杆率(负债方)波动上行。仅看四季度,金融部门杠杆率(资产方)环比下降1.6个点,指向同业投资增速下滑,或与实体融资需求偏强,银行将广义信贷额度与表内负债更多用于配置信贷资产有关;金融部门杠杆率(负债方)环比上涨0.3个点,指向金融机构同业负债增速加快,可能与2020年四季度银行压缩较多结构性存款,银行利用同业存单等同业负债工具来补充稳定负债有关。

第八,如何看待2020年宏观杠杆率的上升?在这里我们主要想指出三点:一是全球仍处于宏观杠杆率上行周期,主要经济体基本上均未出现拐点;二是疫情冲击和政策稳经济也助推了杠杆率上升,2020年上半年G20、发达经济体杠杆率分别上行 20.9和23.7个点;三是对宏观杠杆率的控制也是近年国内政策导向,2017-2019年杠杆率已进入低速增长状态。2021年宏观环境类似于2017年,将再度推进宏观杠杆率增幅收敛。

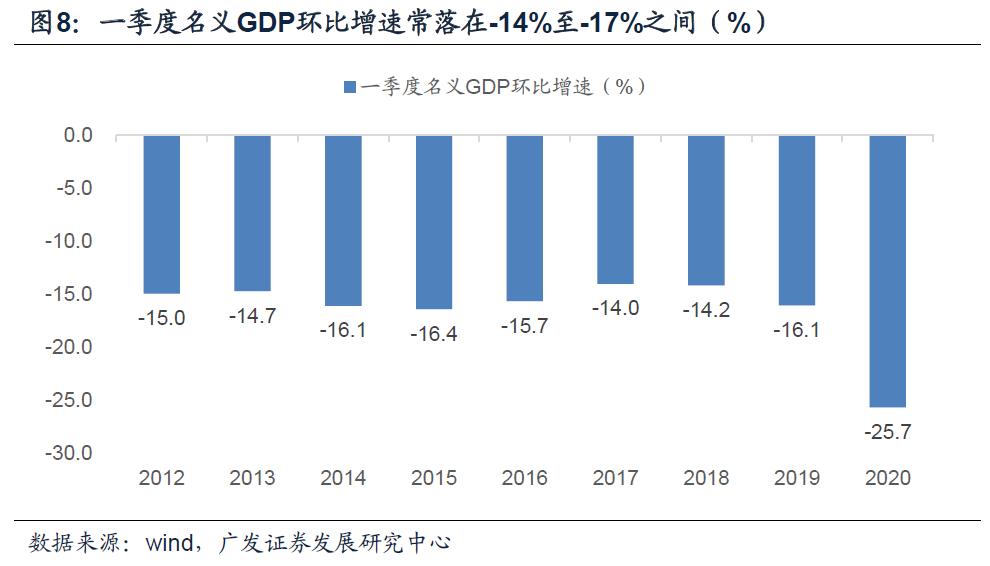

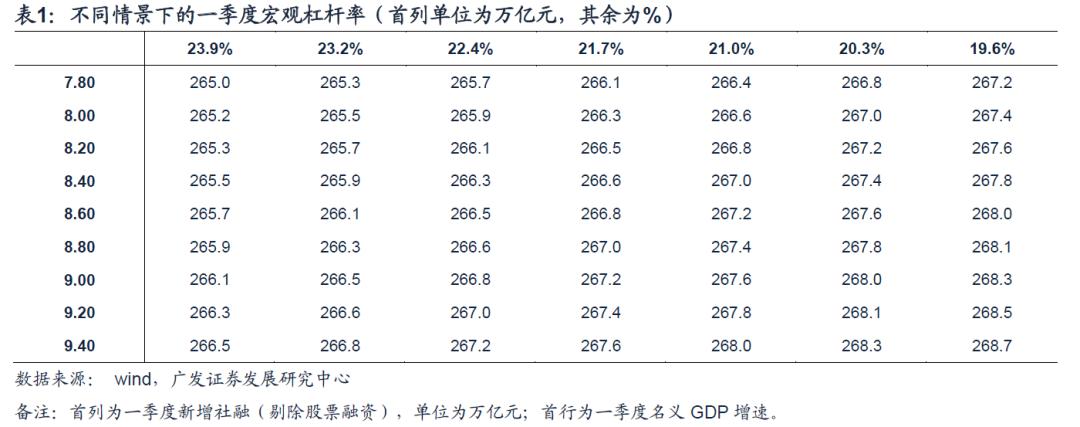

第九,在名义增长恢复更快的背景下,2021年一季度实体部门杠杆率有较大概率下降。我们的测算显示,在名义GDP增速20%-24%、社融(剔除股票融资)新增7.8-9.5万亿元的组合下,一季度杠杆率会落在265%-269%之间,较2020年四季度下降1-4个百分点。2021年全年来看,在广义财政收敛、货币政策中性和金融政策偏紧的假设下,实体部门杠杆率大概率保持基本稳定。

正文

2020年四季度宏观杠杆率发布。2020年全年实体经济杠杆率(270.1%)环比上行23个百分点,是2009以来最高涨幅。与2009年分子为驱动特征不同,本轮杠杆率上行更多是分母驱动,名义GDP受疫情影响降幅偏高(4.3个点),债务增速由于逆周期政策克制涨幅相对偏低(0.9个点)。

社科院口径杠杆率数据显示,截至2020年四季度,实体经济杠杆率为270.1%,较2019年末上涨23个点,是2009年以来的最高涨幅。

但本轮杠杆率上涨与2009年不同。2009年主要由分子驱动,信用在宽松政策作用下快速扩张,债务增速涨幅超过26个百分点;名义GDP增速受偏低通胀影响,虽较2008年有所下降,但降幅(9个点)要显著小于债务增速的涨幅。

而本轮杠杆率上行更多是分母驱动,名义GDP增速受疫情冲击降幅偏大(4.3个点),债务增速在较为克制的逆周期政策作用下涨幅有限(0.9个点)。

分部门看,居民部门、政府部门、非金融企业部门分别上行6.1、7.1、10.4个点,简单来说,2020年企业部门加杠杆幅度最大,政府部门次之,然后是居民部门。

分部门看,非金融企业部门加杠杆力度最大,政府部门次之,居民部门最低。非金融企业部门杠杆率为162.3%,上涨10.4个点;政府部门杠杆率45.6%,上涨7.1个点,地方政府与中央政府分别上涨4个点和3.1个点;居民部门杠杆率62.2%,上涨6.1个点。

从节奏看,杠杆率上行主要在前三季度,四季度小幅下降了1.1个点,即杠杆率变化的边际趋势是好的。其中非金融企业是主要贡献项,下降了2.3个点,是近十年单季度最大降幅;地方政府部门下降了0.1个点;中央政府与居民部门杠杆率延续上行。

尽管全年看杠杆率上涨较多,但涨幅主要集中在前三季度,且逐季收窄,到四季度实体部门杠杆率已经开始下降,从271.2%下降1.1个百分点至270.1%。这与逆周期政策逐季收敛,经济逐季恢复的节奏基本一致。

分部门看,实体部门杠杆率的下降主要由非金融企业和地方政府贡献,前者下降了2.3个百分点,是最近十年的最大降幅,后者下降了0.1个百分点。中央政府和居民部门继续上涨,分别上涨了0.8个百分点和0.5个百分点。

四季度企业部门杠杆率下降有三大因素驱动。一是企业债务增速四季度会季节性走低;二是永煤事件影响下债券融资减少,同期非标到期增多;三是经济继续恢复,名义增长加速。从分母(名义GDP四个季度滚动求和值)环比增速较三季度上涨0.54pct,债务环比增速较三季度下降0.5pct来看,经济好转的贡献要略高一些。

四季度分子—债务常因为银行信贷额度偏紧、银行为来年储备项目及淡季融资需求偏弱等因素,增量相对较少。过去15年,有10年四季度企业债务比三季度少增。2020年这一季节性因素被放大,企业债务增量少增了8300亿元,是2006年以来的最高值。

这一方面是因为政策边际收敛,表内信贷额度相对偏紧;另一方面是因为四季度永煤事件影响了企业债券融资,信托贷款由于资管新规原定在2020年12月过渡期结束有大量到期,出现了较高的负增长。

分母名义GDP(四个季度滚动加总)环比增速在四季度进一步加快。2020年四季度分母的环比增速为1.96%,较三季度1.42%提高0.54个点。

更低的债务增速与更高的名义GDP增速共同推动了四季度企业部门杠杆率下降。从贡献率看,三季度企业杠杆率降幅为0.6个点,四季度企业杠杆率降幅为2.3个点,扩大了1.7个点,其中债务增速下降了0.5个点,名义GDP增速提升了0.54个点,分母的贡献要略高一些。

对政府部门来说,前三季度当然是加杠杆;四季度呈现的分化特征——中央政府加杠杆、地方政府去杠杆与政府债券的发行融资节奏有关,2017-2019年亦有类似特征。2016年以来,地方政府发债融资主要在前三季度,四季度增量较少,因此地方政府在四季度一般呈现去杠杆特征;而国债发行融资主要在后三个季度,四季度增量较多,因此中央政府常呈现一季度去杠杆,四季度加杠杆特征。

在2017-2019年期间,四季度地方政府债务(主体为地方债)分别增加2300亿元、1100亿元、-1000亿元,占全年增量的16%、7%、-5%,均是四个季度的最低值;而中央政府债务(国债)分别增加5500亿元、6500亿元、7900亿元,占全年增量的37%、43%和44%,是全年的最高或次高。

2020年这一特征延续——地方政府债务增加4000亿元,占比11%,也是全年最低值;中央政府债务增加11900亿元,占比33%,也属于年内相对较高水平。

2020年居民杠杆率维持逐季上升趋势,实际上2012年之后居民杠杆率每个季度都在不同程度上升。以债务期限划分,四季度居民部门短期债务和中长期债务对应的杠杆率分别是15.3%和46.9%,较三季度分别上涨0.10个点和0.44个点,表明举债购房是居民杠杆率上涨主要原因;以举债目的划分,四季度居民经营性债务和消费性债务对应的杠杆率分别是13.4%和48.8%,环比分别上行0.07个点和0.46个点,与四季度货币政策执行报告强调警惕非经营性居民杠杆率过快上行的观点相对应。对2021年来说,控制居民杠杆率应是一个政策重点。

四季度居民杠杆率继续上涨0.5个百分点,资产型通胀预期叠加利率环境,居民购房需求偏强,中长期贷款增速较快。于银行而言,居民中长期贷款相比其他信贷资产利率偏高,一度也有加大投放的动力。。

如果我们用金融机构信贷收支表中的住户贷款作为居民债务的代理变量来计算各个期限和各类用途所加杠杆,会发现:

第一,以债务期限分,居民短期债务和中长期债务所加杠杆分别是0.10和0.44个点,指向居民加杠杆来源于购房举借的中长期贷款;

第二,以举债目的来划分,经营性债务和消费性债务所加杠杆分别是0.07个点和0.46个点,指向消费性需求才是居民加杠杆的主要目的。这与央行四季度货币政策执行报告专栏4强调警惕非经营性居民杠杆率过快上涨风险相对应。

2020年金融部门杠杆率(资产方)逐季下降,杠杆率(负债方)波动上行。仅看四季度,金融部门杠杆率(资产方)环比下降1.6个点,指向同业投资增速下滑,或与实体融资需求偏强,银行将广义信贷额度与表内负债更多用于配置信贷资产有关;金融部门杠杆率(负债方)环比上涨0.3个点,指向金融机构同业负债增速加快,可能与2020年四季度银行压缩较多结构性存款,银行利用同业存单等同业负债工具来补充稳定负债有关。

除实体部门杠杆率外,社科院还会同时发布金融机构杠杆率(资产方)和金融机构杠杆率(负债方)。前者的分子是其他存款性公司对其他存款性公司及其他金融机构债权,可理解为银行的同业投资;后者的分子是其他存款性公司对其他存款性公司及其他金融机构负债和债券发行,可理解为银行的同业负债。

四季度金融机构杠杆率(资产方)是54.2%,较三季度下降1.6个点,说明在实体融资需求较强的背景下,银行在减少同业投资;金融机构杠杆率(负债方)是62.7%,较三季度上涨0.3个点,意味着银行加大了对同业负债的吸收,可能与货币相对宽松,银行选择利用同业存单等同业负债工具来弥补结构性存款压缩的稳定负债缺口有关。

如何看待2020年宏观杠杆率的上升?在这里我们主要想指出三点:一是全球仍处于宏观杠杆率上行周期,主要经济体基本上均未出现拐点;二是疫情冲击和政策稳经济也助推了杠杆率上升,2020年上半年G20、发达经济体杠杆率分别上行 20.9和23.7个点;三是对宏观杠杆率的控制也是近年国内政策导向,2017-2019年杠杆率已进入低速增长状态。2021年宏观环境类似于2017年,将再度推进宏观杠杆率增幅收敛。

从全球宏观杠杆率的趋势来说,目前仍处于上行周期,主要经济体基本上均未出现拐点。

2020年疫情冲击的背景下,宏观杠杆率上升更是一种全球性现象。根据BIS统计数据,2020年上半年G20和发达经济体的实体部门杠杆率分别为260%和288.7%,较2019年末分别上行20.9和23.7个百分点。这一方面是疫情冲击下全球主要经济体的增长均受到较大影响,另一方面是各大经济体为应对疫情影响,均采用了相应的宽松政策应对,债务与经济均对杠杆率上行有正向推动。

对中国来说,实体部门杠杆率近些年已经处于低增长阶段。2017-2019年宏观杠杆率分别上行2.4、-1.9、7.2个点。2021年宏观特征与2017年类似,均处于稳杠杆年份,宏观杠杆率保持稳定将是政策的主要目标之一。

在名义增长恢复更快的背景下,2021年一季度实体部门杠杆率有较大概率下降。我们的测算显示,在名义GDP增速20%-24%、社融(剔除股票融资)新增7.8-9.5万亿元的组合下,一季度杠杆率会落在265%-269%之间,较2020年四季度下降1-4个百分点。就2021年全年来看,在广义财政收敛、货币政策中性和金融政策偏紧的假设下,实体部门杠杆率大概率保持基本稳定。

由于2020年一季度的低基数,2021年一季度名义GDP将出现较高的增速。若按照2013至2019年一季度环比增速处于-14%至-17%的区间来估测,2021年一季度名义GDP同比增速将落在19.6%-24%之间,对实体部门杠杆率下降较为有利。

我们利用名义GDP和新增社融对2021年一季度的杠杆率做了情景分析,以推演2021年一季度实体部门杠杆率走势。

首先,分母名义GDP=2020后三个季度+2021年一季度,2021年一季度按上述19.6%-24%的同比增速计算;

其次,分子债务余额=2020年四季度债务余额+2021年一季度新增量。新增量采用新增社融(剔除股票融资)替代。目前已知1月份社融(剔除股票融资)规模为5万亿元,2-3月未知。但2016-2019年2-3月份新增社融(剔除股票融资)落在2.8-3.5万亿元区间,考虑到今年融资需求偏强,我们调高区间上限至4.5万亿元,即一季度新增社融(剔除股票融资)的区间是7.8-9.5万亿元。

最后,依据上述条件假设可得到不同分子和分母组合下的实体部门杠杆率。

从表1的结果来看,在名义GDP同比增速19.6%-24%、新增社融(剔除股票融资)7.8-9.5万亿元的组合下,实体经济杠杆率会落在265%-269%之间,在2020年四季度的基础上继续下降1-4个百分点。

2021年全年来看,实体部门杠杆率大概率保持稳定。一则金融政策偏紧有利于抑制实体部门债务扩张速度;二则今年名义增长向上有利于做大分母;三则央行当前的货币政策框架内含了保持宏观杠杆率稳定的机制。

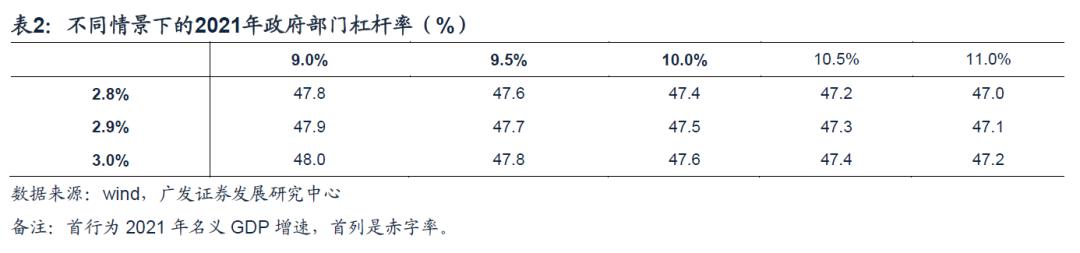

细化到各个部门的情况,相对可以确定两点:

第一,政府部门杠杆率可能仍会小幅增长。我们利用情景分析法,在专项债规模3.5万亿元,赤字率2.8%-3%,全年名义GDP增速9%-11%的假设组合下,政府部门杠杆率会落在47%-48%之间,较2020年四季度上涨1.4-2.4个百分点。

第二,居民部门与企业们杠杆率会保持相对稳定或小幅下降,在房地产贷款集中度管理制度的约束下,居民部门杠杆率上冲的动力会较2020年进一步减弱。

核心假设风险:央行政策超预期;宏观杠杆率上升超预期