核心观点

春节内外五大关键词速览,“就地过年”与“全球再通胀”双线演绎

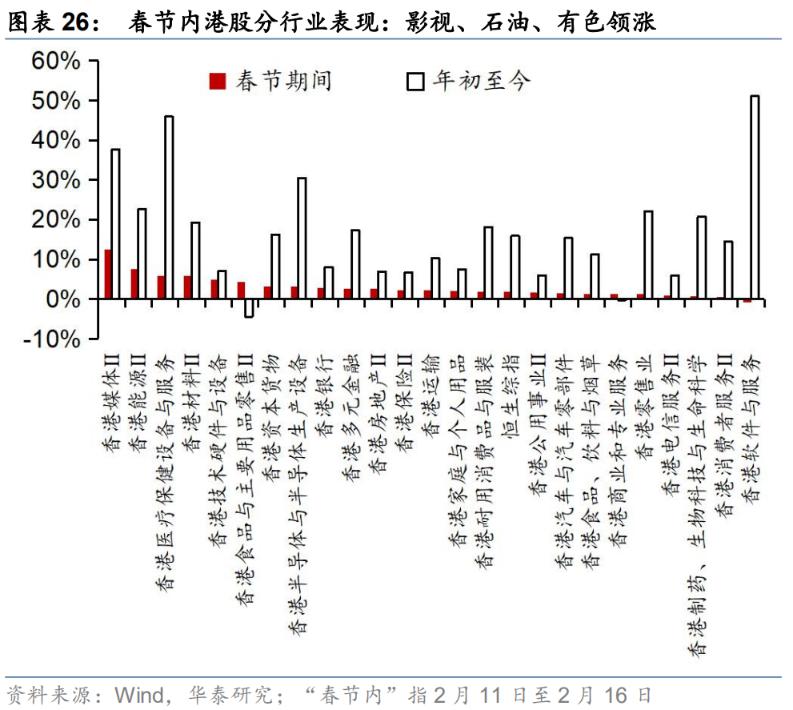

牛年春节期间,海外疫苗接种进度加快,美欧新增确诊病例明显回落;1月美国非农数据弱于彭博一致预期,海外宏观流动性高度宽松基调不变,但美欧接种率差扩张或继续构成美元弱反弹风险;国内“就地过年”倡导下,一二线城市春节消费焕发活力,院线/电商物流/黄金珠宝等服务性或中高端商品消费景气升温,短途旅游/云旅游/年货外卖等新兴消费场景迎来“解锁”。春节期间,全球大类资产交易再通胀逻辑,港股年后首个交易日,影院/物流/原油/工业金属等领涨,反映就地过年下的消费景气方向与再通胀预期。

疫情疫苗:美欧三轮疫情回落,疫苗接种率加速攀升

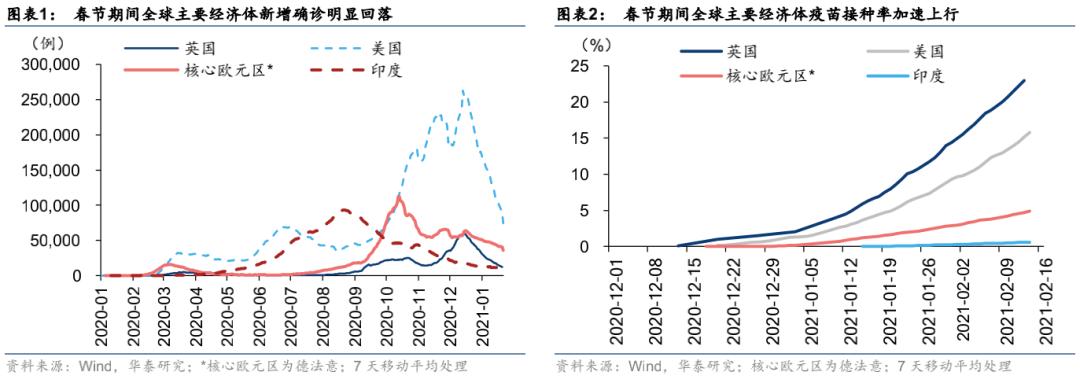

春节期间,海外主要经济体累计疫苗接种率加速上行,单日接种剂次稳步提升,截至2月14日,美国、英国、核心欧元区疫苗接种率分别达23.0%、15.8%、5.0%,疫苗接种率加速提升之下,全球主要经济体新增确诊人数回落趋势不变,美国日增病例(7dma,下同)已降至8万例以下,与第二轮疫情峰值阶段相当,英国日增病例降至1.5万例以下,低于第二轮疫情峰值阶段,核心欧元区日增病例降至4万例以下,显著低于第二轮疫情峰值阶段。欧洲疫情缓和推动社交隔离政策解绑,英、德或于近期宣布解禁安排。

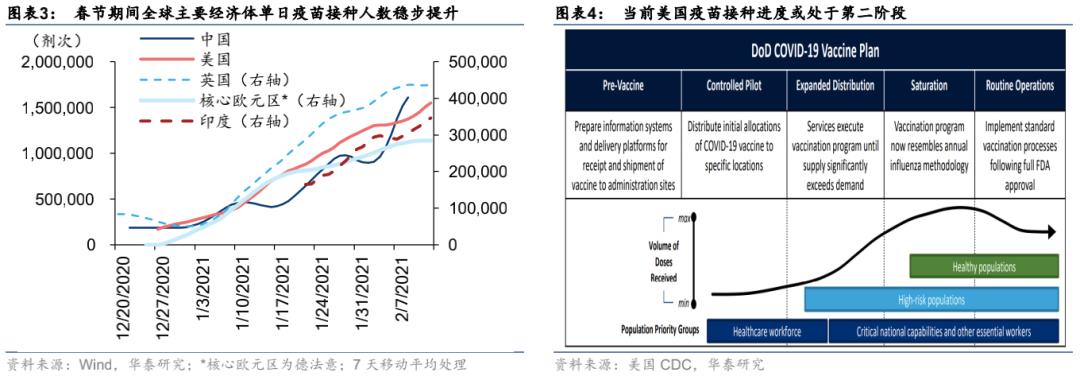

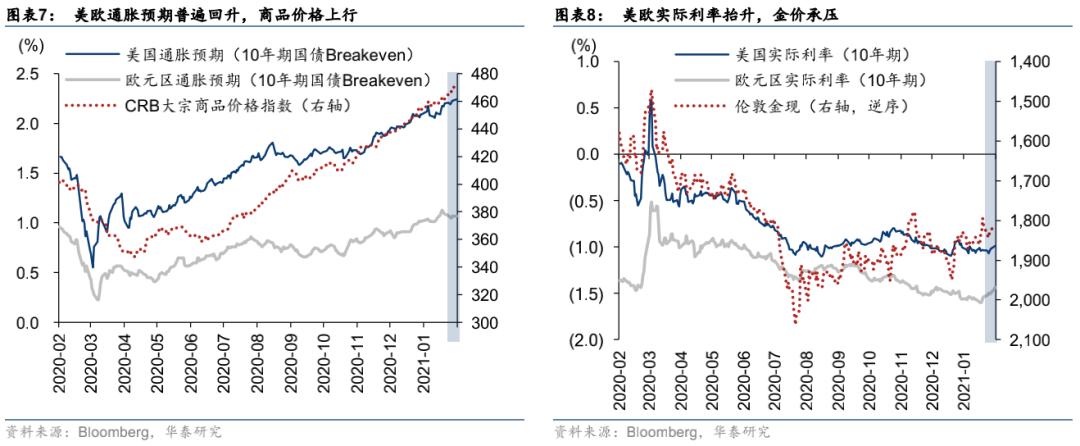

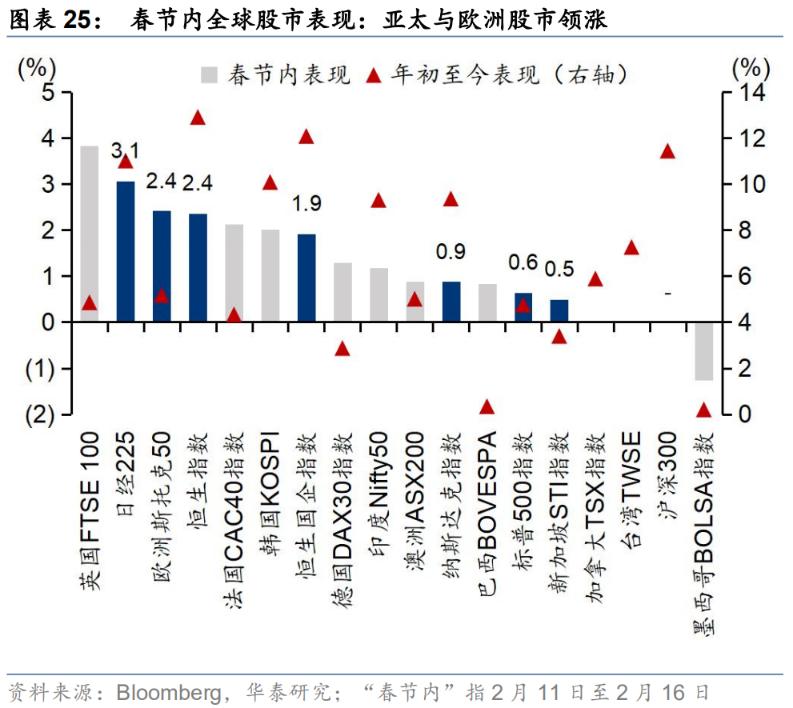

大类资产:顺周期资产强势,交易“全球再通胀”

春节期间海外大类资产交易“再通胀”特征显著。权益方面,强顺周期属性市场,如欧股、日股、港股领涨,弱周期属性的美股上行力度较弱;全球长端国债利率普遍延续修复态势,商品属性推动原油、工业金属等大宗价格继续回暖,引导全球通胀预期持续上行;实际利率回升之下,持有黄金机会成本上升,金价下行压力加大。除周期性因素外,北极寒潮导致北美炼油厂关闭带来的供给侧冲击、美伊冲突升温等地缘政治因素亦助推油价走高。

春节消费:就地过年下的消费升级与消费变革

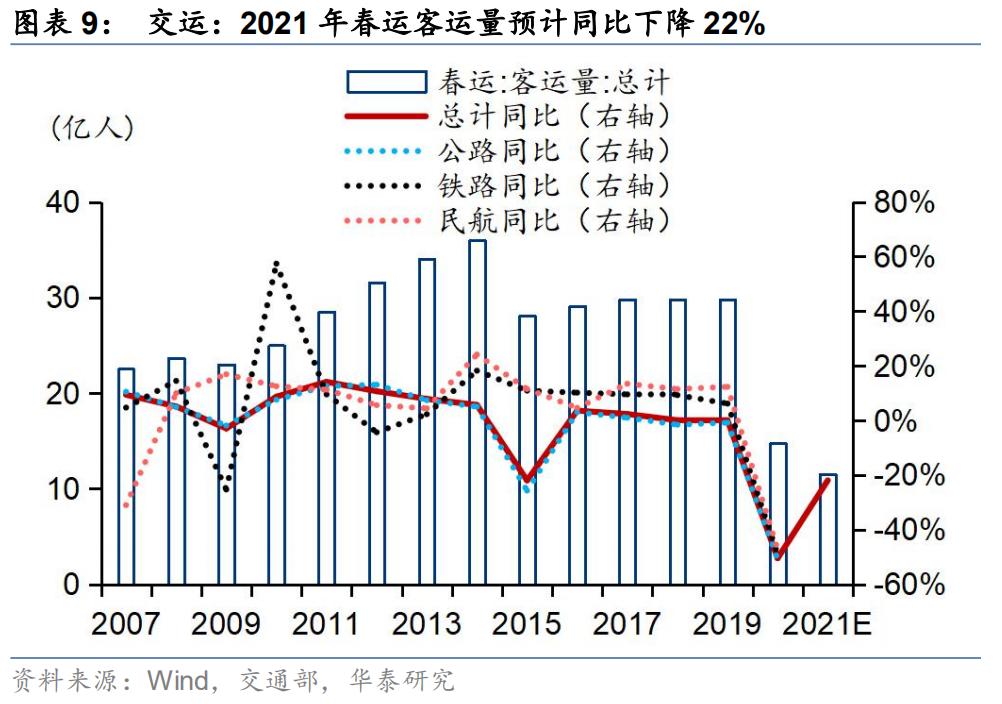

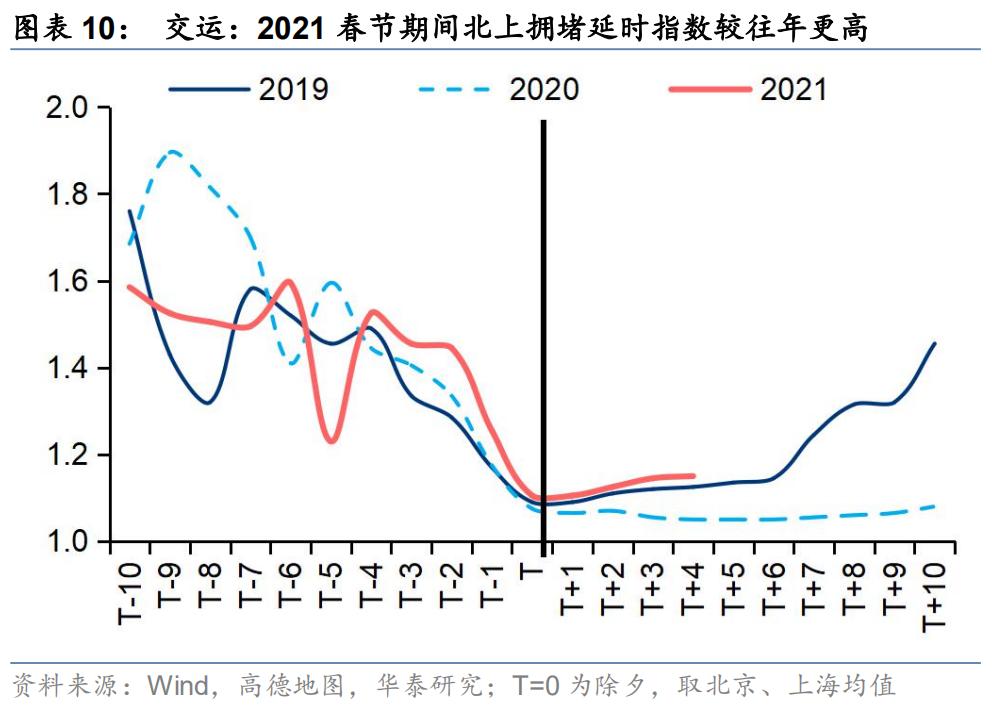

据交通部预测,就地过年倡议下,今年春运客运量或同比下滑22%,较2019年下降61%,春节假期前五日(除夕-正月初四),公路、铁路、民航发送旅客人次分别同比降低56%、28%、66%。对应地,就地过年背景下一二线城市市内出行热度较往年升温,北京、上海节内拥堵指数高于过往,人口结构变动之下,一二线城市更高的服务性消费与中高端商品消费占比对全国整体消费的拉动更为显著,催化消费升级,包括影院、电商物流、黄金珠宝等,另一方面,就地过年也带来消费模式的变革,如近郊旅游、云旅游、年货/年夜饭外卖等往年相对冷门的新兴消费场景今年迎来“解锁”。

海外流动性:总量宽松基调不变,但美元弱反弹风险未解除

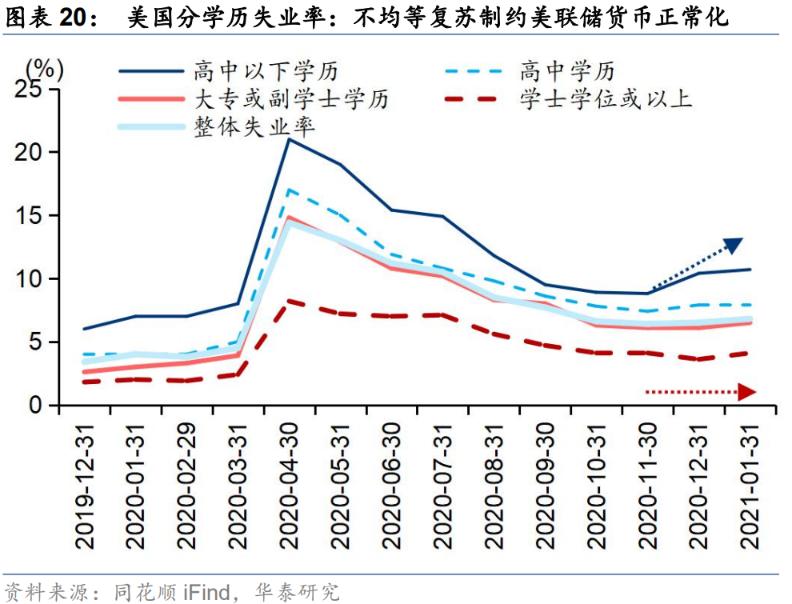

1月美国非农就业人数不及彭博一致预期,且结构恶化,低收入群体失业率自去年11月以来持续反弹,就业的不均等修复或制约联储开启货币正常化步伐,此外,通胀的持续性亦是联储流动性阀门的核心变量。从美欧三大剪刀差趋势来看,货币政策剪刀差或边际走平,英德解禁后美欧线下经济活动剪刀差或边际回落,但美欧疫苗接种率剪刀差仍在持续扩张,美元指数短期或震荡,仍须提防美元弱反弹带来的流动性分配(外资回流发达市场)风险。

港股映射:节内港股交易“春节不打烊”与“全球再通胀”双主线

春节期间全球股市普涨,亚太与欧股表现居前。牛年首个港股交易日,媒体、能源、材料领涨,行业表现大致反映两条主线:1)一二线城市服务性消费“春节不打烊”下的景气主线,包括影视、物流等板块,其强势表现源于全年盈利预期上修,2)全球再通胀主线,包括原油开采/油服、铜铝等工业金属、化工,上游资源品价格的强势或渐次传导至中游材料环节。

风险提示:

内外疫情反弹;美国通胀持续超预期;流动性收紧力度超预期。

春节假期国内外五大关键词速览

关键词1:疫情疫苗,美欧三轮疫情明显缓和,疫苗接种率加速攀升

春节期间,海外主要经济体累计疫苗接种率加速上行,单日接种剂次稳步提升,截至2月14日,美国、英国、核心欧元区(德法意,下同)、印度新冠疫苗接种率分别达23.0%、15.8%、5.0%、0.6%,根据美国CDC此前公布的疫苗接种计划,当前或处于疫苗接种第二阶段(易感人群接种),3月末至4月初或进入第三阶段,实现疫苗量产与普通人群规模接种,最早7月或进入群体免疫阶段(累计疫苗接种率达到70%左右)。疫苗接种率加速提升之下,全球主要经济体新增确诊人数回落趋势显著,美国7日移动平均日增病例降至8万例以下,与第二轮疫情峰值阶段(2020年7月末)相当,英国7日移动平均日增病例降至1.5万例以下,已低于第二轮疫情峰值阶段(2020年11月中旬),核心欧元区7日移动性平均日增病例降至4万例以下,显著低于第二轮疫情峰值阶段(2020年11月上旬),印度日增病例降至1.5万例以下,显著低于疫情峰值阶段(2020年9月中旬)。

欧洲疫情缓和或推动欧洲各国逐步放开社交隔离政策。根据牛津大学数据追踪,当前英国、德国防疫政策严格指数仍处于疫后最高水平,英国首相约翰逊称将于下周公布解除社交限制的措施,德国本轮社交隔离计划原定于2月14日结束,后续或视疫情缓和程度公布解封举措,法国已于去年12月15日按既定计划进入解封第二阶段。

关键词2:大类资产,油价利率加速上行,美元震荡,全球交易再通胀

春节期间海外大类资产交易“再通胀”特征显著。权益方面,强顺周期属性市场,如欧股、日股、港股领涨,弱周期属性的美股仅小幅上行;截至2月16日,长端国债利率普遍延续修复态势,美国10年期国债利率依次突破1.2%、1.3%关口,德国10年期国债利率突破-0.4%,商品属性推动原油、工业金属等大宗价格回暖,引导通胀预期持续上行;实际利率回升之下,持有黄金的机会成本上升,金价下行压力加大。

供给侧冲击与地缘政治因素亦助推本轮油价走高。受空前的北极寒潮影响,美国德州数百万家庭十年来首次被迫轮流停电,位于美国德州多家炼油厂暂时关闭,据EIA估算,炼油产关闭令大约每日300万桶的产能受到影响;此外中东地缘政治风险升温,油价受美伊冲突加剧进一步催化,据环球时报,2月15日,以美国为首的联军在伊拉克北部的军事基地附近遭遇袭击,路透社援引美国驻伊拉克联军的说法称,袭击事件造成一名平民承包商死亡,以及包括一名美国军人在内的其他5人受伤。

关键词3:春节消费,就地过年引领消费模式变革

客流:就地过年倡议下,春运客流同比回落明显,一线城市市内交通更繁忙。根据交通运输部1月末测算,今年春运期间(春节前后各20日)全国发送旅客人次预估11.52亿人次,较2020年同比回落22%,较2019年回落61%。从实际数据来看,就地过年倡议效果或超预期,春节假期前五日(除夕-正月初四),公路、铁路、民航发送旅客人次分别同比降低56%、28%、66%,对应地,一线城市市内交通出行热度较往年更高,今年春节前后5日,高德地图北京+上海拥堵延时指数明显高于2020年与2019年。

物流:就地过年催生货运快递业务高景气。就地过年倡议下,国家邮政局宣布“不打烊、不休网、不积压”主基调,根据国家邮政局邮政业安全中心,2月11日(除夕)至2月15日(正月初四),全国邮政快递业累计揽收和投递快递包裹3.65亿件,同比增长224%;另一方面,由于春运客运量的缩减,铁路部门将更多运力向货运转移,根据国铁集团,1月28日至2月11日,节前春运15天内,全国铁路累计货物发送量完成15562万吨,同比增长8.9%。

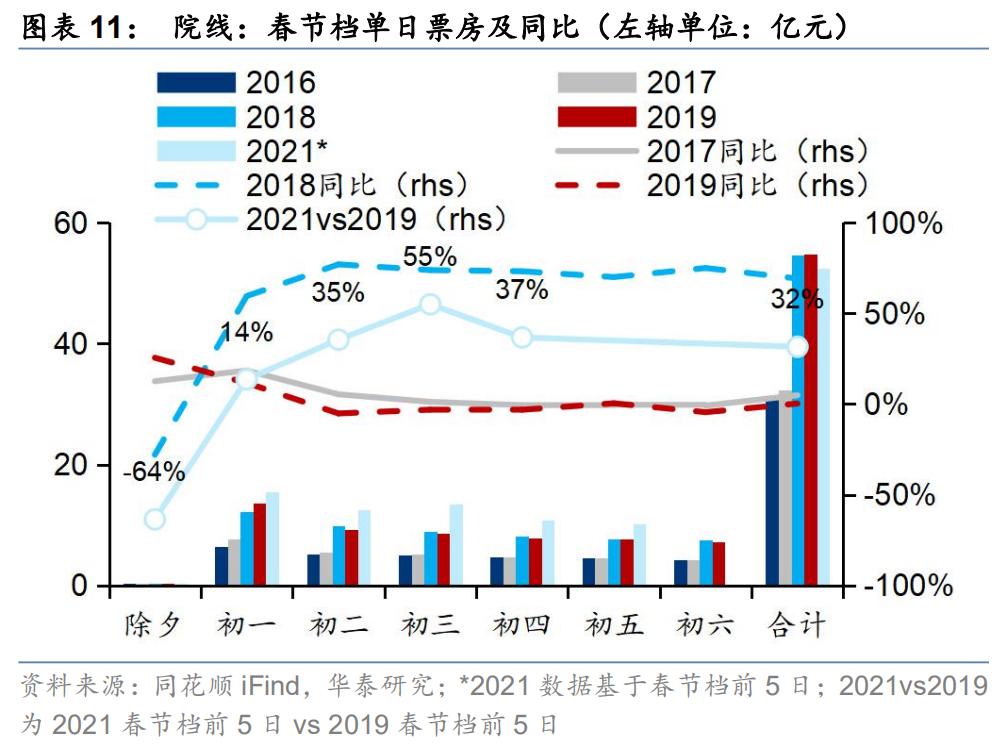

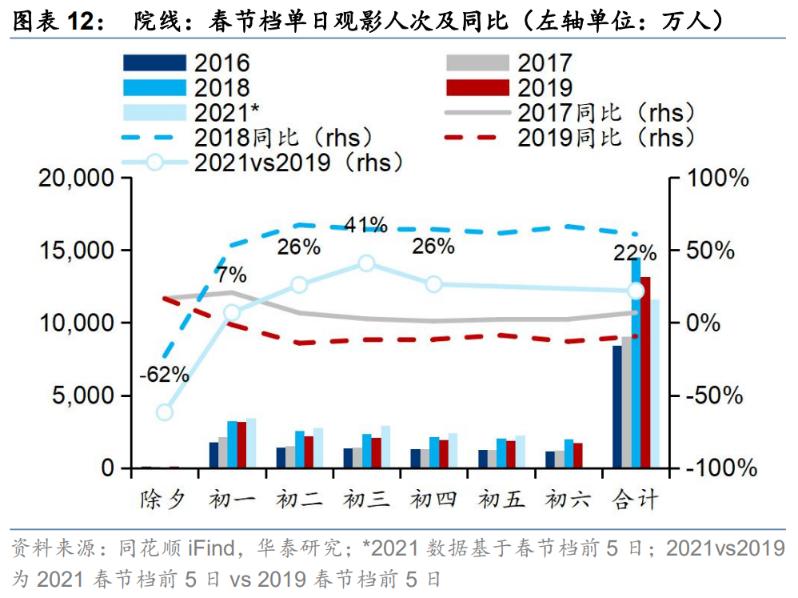

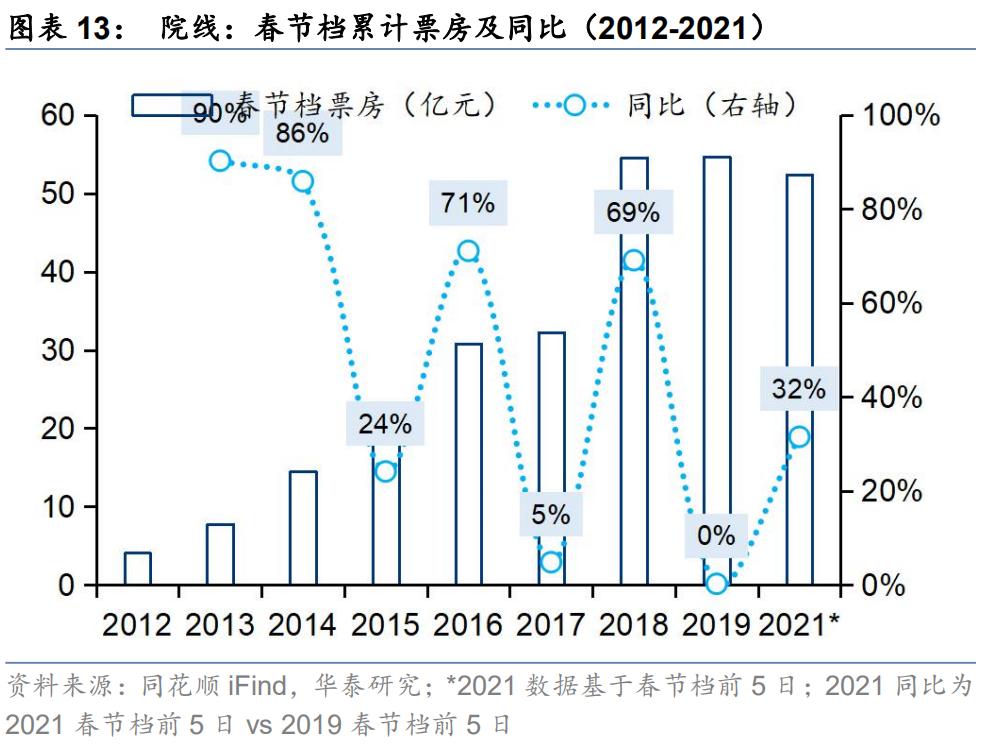

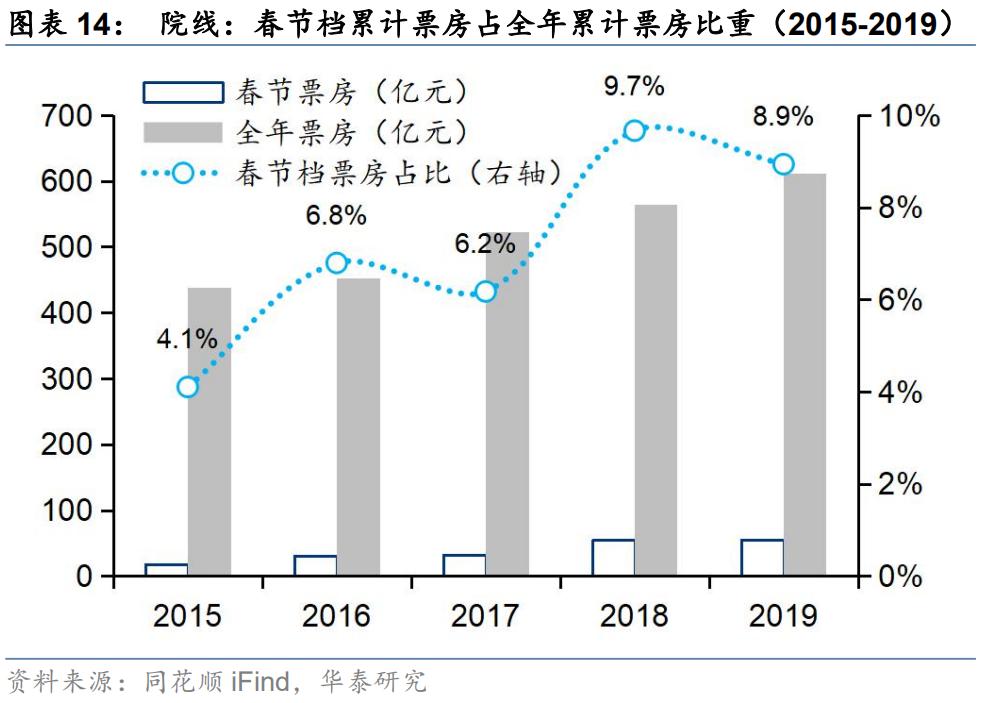

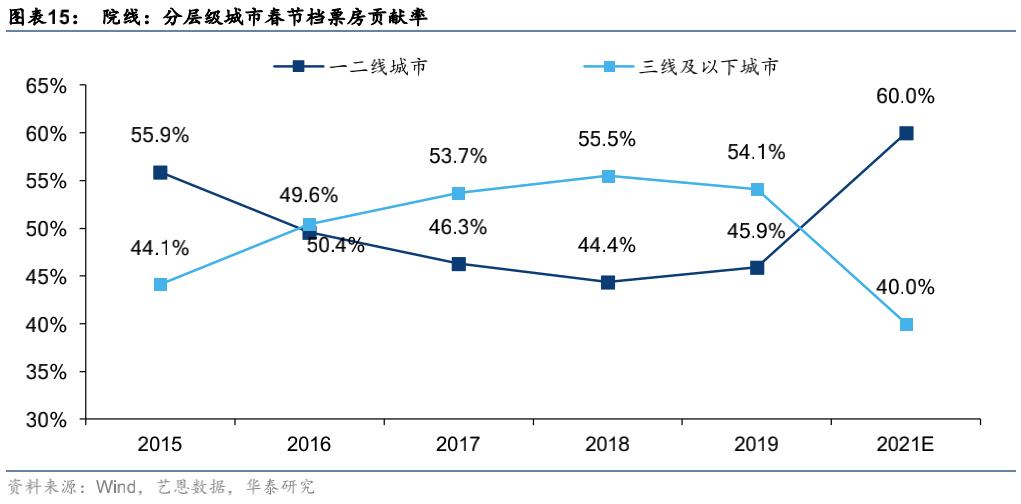

院线:就地过年+需求回补,春节档票房强劲。除夕至初四,春节档实现累计票房(不含电商服务费)52.37亿,较2019年春节档同期(39.82亿)增长32%,实现累计观影人次1.16亿次,较2019年春节档同期(0.95亿次)增长22%,从历史春节档数据来看,今年除夕至初四票房增速(以2019为基期)为2015年以来第三高,仅次于2016(71%)、2018(69%),近年来春节档票房占全年票房比重高达9-10%,春节档票房高景气或有助传媒行业全年业绩上修。除2020年被疫情压制的观影需求释放外,今年春节档票房亮眼同样受就地过年倡议影响,根据艺恩数据预测,2021年一二线城市春节档票房占比或由2019年的46%上升至60%,三线及以下城市票房占比下降至40%,就地过年倡议下原本三四线城市部分娱乐活动需求向一二线城市转移,由于一二线城市人群观影倾向高于三四线城市,人口结构的再分配对于院线等本地可选消费形成正向拉动。

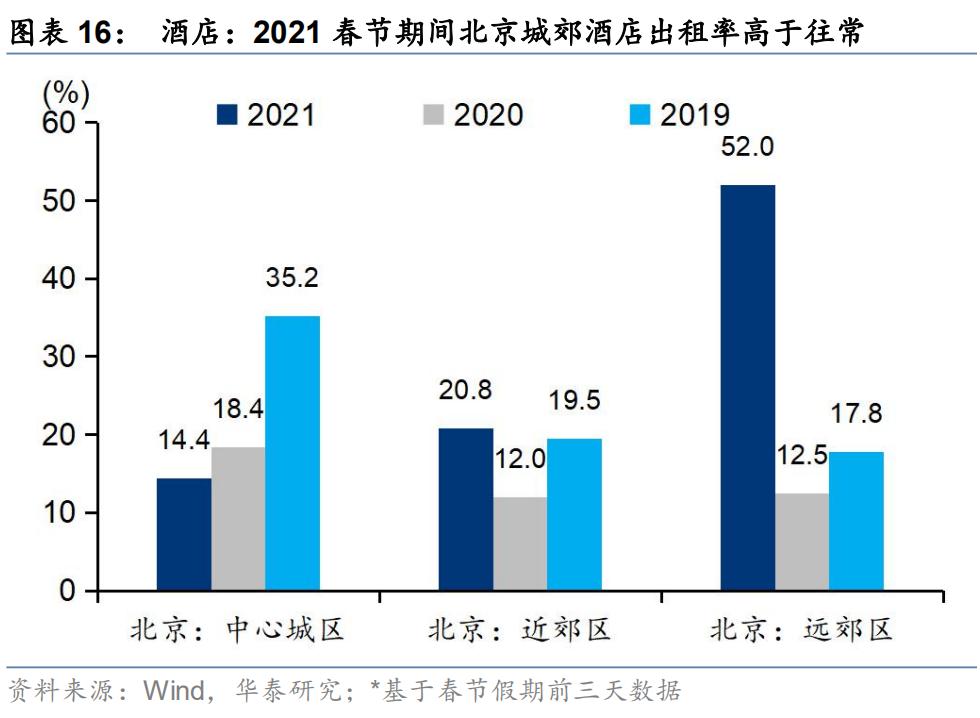

酒店:就地过年倡议下城郊短途旅行升温。一二线城市就地过年人数的增加同样带来旅游业的结构变化。根据北京文旅局,基于春节假期前三天(除夕-初二),北京中心城区酒店出租率仅14.4%,较2020年(18.4%)与2019年(35.2%)明显回落,但近郊区酒店出租率达20.8%,高于2020年与2019年,远郊区酒店出租率达52.0%,较2020年与2019年提升幅度更大,酒店景气格局由中心城区>近郊区>远郊区向远郊区>近郊区>中心城区切换,反映本地过年人口短途旅游需求较往年升温,外地人口长途旅游需求较往年回落。

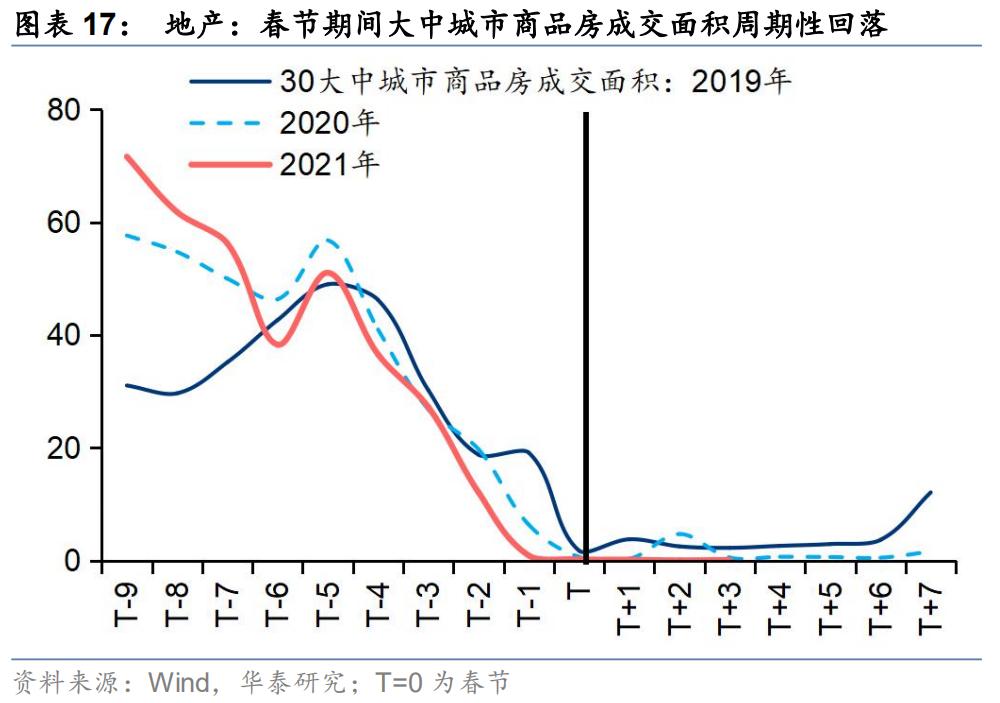

地产:节内商品房成交活跃度周期性回落,与往年一致。2021年春节期间30大中城市商品房成交面积回落,与往年趋势基本一致,从历史情况来看,地产销售活跃度自初八开始趋势性回升。

年货/年夜饭外卖:就地过年“解锁”外卖消费新场景。根据商务大数据监测数据,2021网上年货节启动以来(1月20日—2月3日),全国网络零售额超5100亿元,在线餐饮销售额比去年春节同期增长40%,在线餐饮平台年夜饭系列商品销售同比增长96%,其中,半成品、特色年菜、年夜饭分别增长380%、110%和70%以上。根据京东大数据,今年除夕至初五,年夜饭礼盒、年货礼盒、方便菜、烧烤食材等销售额同比增长90%,其中年夜饭礼盒在北京、上海和广州销售额同比分别增长4.7倍、3.2倍、1.7倍。

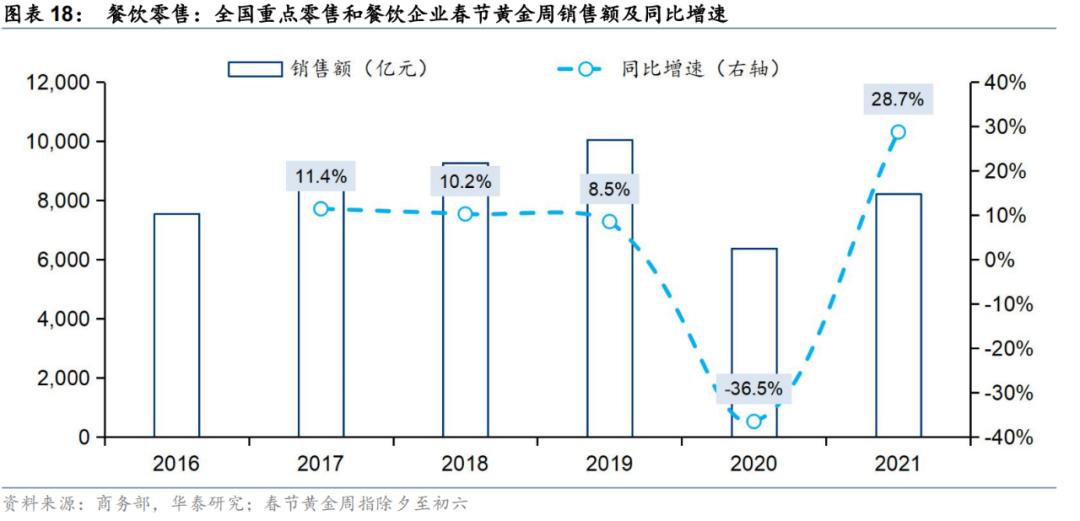

餐饮零售:“春节不打烊”,餐饮零售同比修复强劲。根据商务部2月17日发布的数据,2月11日至17日,全国重点零售和餐饮企业实现销售额约8210亿元,较去年春节黄金周同比增长28.7%,相当于2019年春节黄金周销售额的82%。

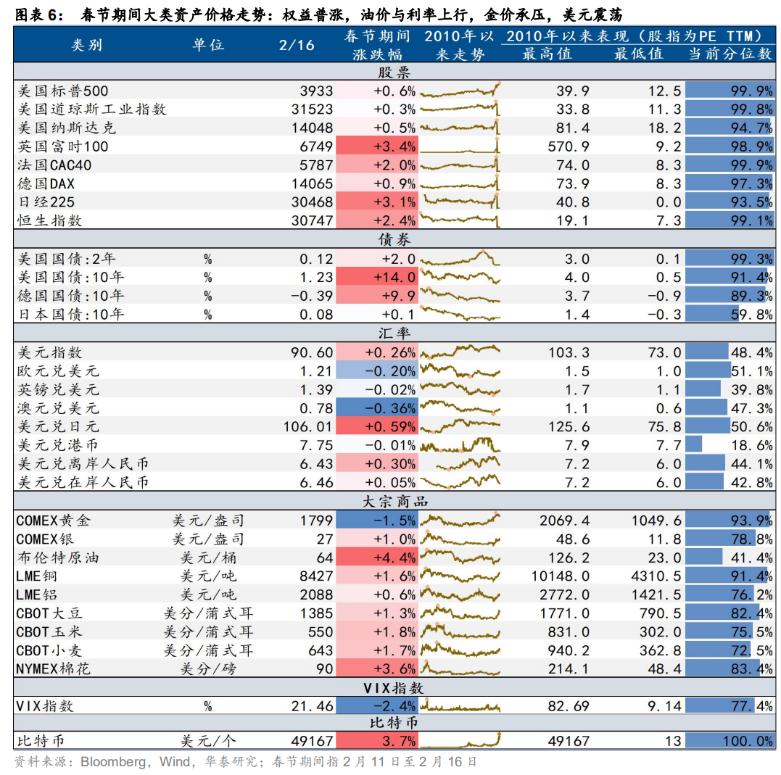

关键词4:海外流动性,美国就业弱于预期,联储宽松基调不变

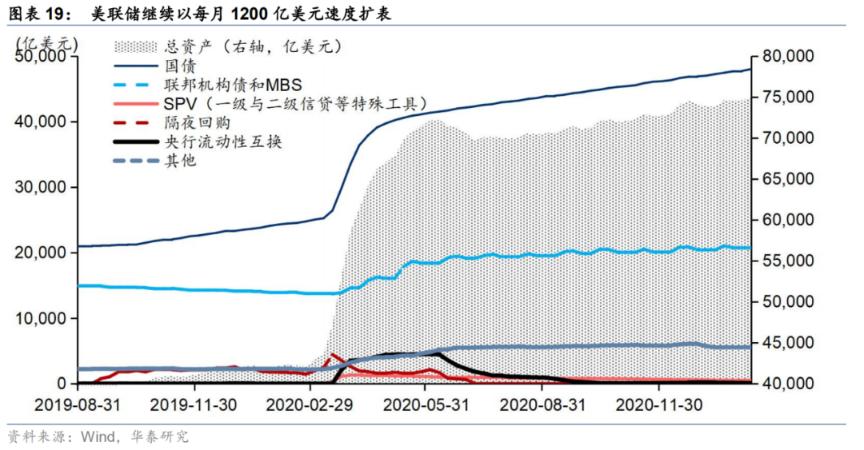

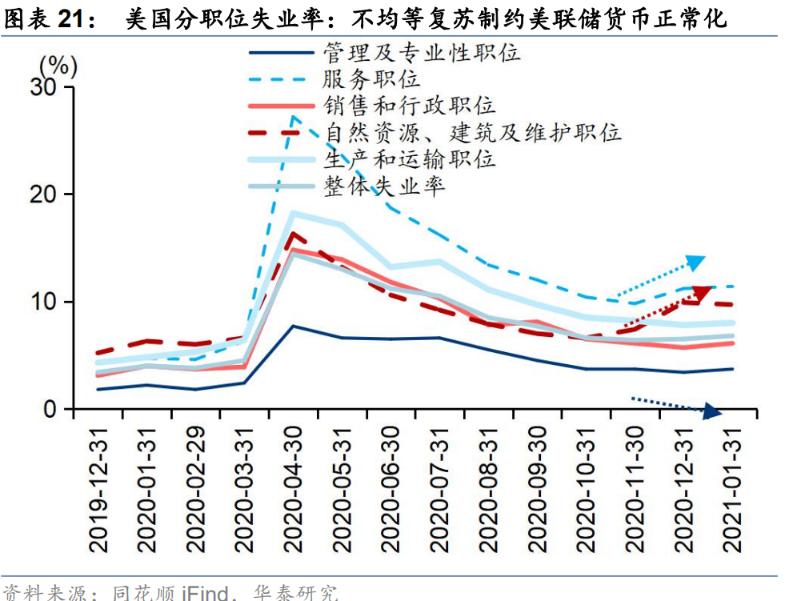

海外流动性总量仍高度宽裕,就业结构与通胀持续性是政策重点。截至2月10日,根据美联储公布的资产负债表数据,联储仍在以每月1200亿美元速度增持美债及MBS.1月美国非农就业人口不及彭博一致预期,而就业修复的结构问题是联储关注的重中之重,去年11月以来,尽管美国整体失业率走平,但高中及以下教育水平的劳动力失业率开始反弹,服务职位(不包括管理人员与专业技术人员)、自然资源建筑及维护职位人群失业率持续攀升,与之对应的是管理及专业人群的失业率进一步回落,反映美国就业修复的不均等性在扩张,就业结构的恶化将大概率制约美联储货币正常化的步伐。另一方面,鲍威尔已多次强调阶段性的通胀走高并不足以触发联储进入货币政策正常化,Q2通胀潜在高位之后的持续性值得关注。

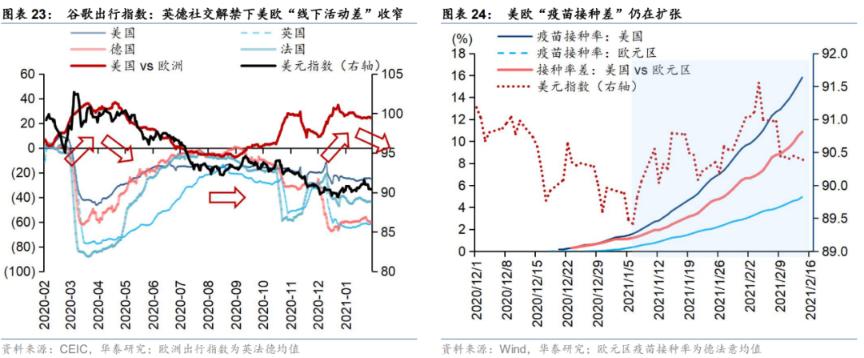

流动性分配角度,美欧三大“剪刀差”趋势之下,美元指数短期震荡格局不改。以美欧央行资产负债表增速之差表征美欧货币政策差,前者领先美元指数3个月左右,去年9月以来美欧央行资产负债表增速差基本走平,反映美欧货币政策差异短期并非引导美元指数变动的核心变量。以美欧出行指数之差衡量美欧“当下”基本面差,随着欧洲社交隔离政策的放松在即,短期欧洲线下经济活动修复强度或高于美国,美欧“当下”基本面差或边际收敛。以美欧疫苗接种率之差衡量美欧“预期”基本面差,当前美国累计疫苗接种率较欧洲仍在明显扩张,美欧接种进度差异拉大反映美欧“预期”基本面差或走扩,美欧三大“剪刀差”趋势变化之下,美元指数短期大概率不改震荡趋势。

关键词5:港股映射,“春节不打烊”与“全球再通胀”双线演绎

春节期间全球股市普涨,亚太与欧股表现居前。截至2月16日,恒指、恒生国企指数节内分别收涨2.4%、1.9%。媒体、能源、医疗设备与服务(华谊腾讯娱乐)、材料领涨,行业表现反映两条主线:1)一二线城市服务性消费“春节不打烊”下的消费景气主线,包括影视、物流等板块,板块的强势表现来源于其全年盈利预期上修,2)全球再通胀主线,包括原油开采及油服相关板块、铜铝等工业金属、化工,上游资源品价格的强势或渐次传导至中游材料环节。

风险提示

内外疫情反弹:疫苗对于变异病毒的有效性仍在验证中,同时各地区疫苗接种进度存在差异,疫情或局部反复,可能对全球经济修复和再通胀的预期形成压制。

美国通胀持续大幅超预期:美国经济持续超预期复苏,触发通胀持续大幅走高,或导致美联储提前开启货币政策正常化,届时或触发全球高估值权益品种的显著调整。

内外流动性收紧步伐超预期:过去一年美股散户明显增加、杠杆率升高,若流动性政策早于市场预期收紧、通胀压力上行压力超出市场预期,则美股波动概率明显增大,对A股、港股形成联动影响,国内央行公开市场操作进一步回收流动性,将对A股及港股中资股估值造成冲击。