事件

2021年开年以来央行货币政策操作风格发生明显变化——把好闸门,精准滴灌,货币市场利率波动率上升。针对春节期间的资金需求,央行仅通过7天和14天逆回购少量投放,节后流动性怎么看?“两会行情”是否还会到来?

观点

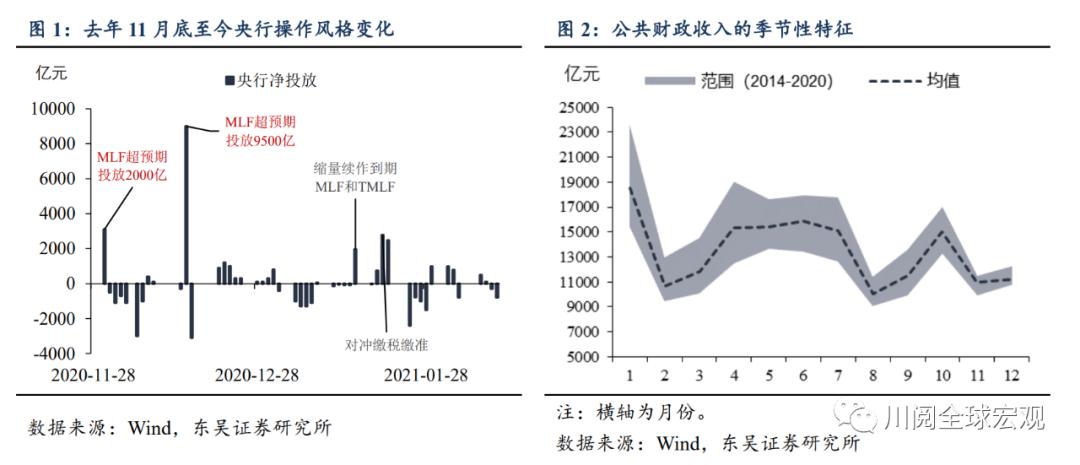

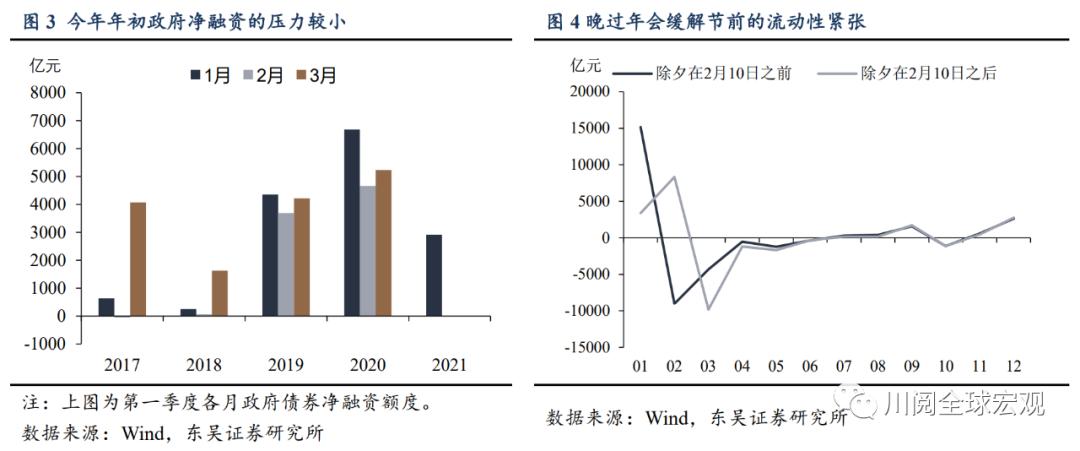

回顾:正常化+财政收支+晚春效应。去年11月底央行为护航信用市场加大流动性投放,但今年以来央行对流动性调控十分谨慎(图1),净投放量较以往春节前明显减少。回头看至少有三点值得注意:第一,央行对货币政策回归正常化、回归结构性短缺框架的决心;第二,财政收支是流动性操作的重要“干扰因素”,今年年初政府债券融资压力相较前两年明显下降,而2月财政收入减少、节前“财政支出进一步增加”是央行投放谨慎的重要导火索(图2和图3);第三,今年晚春叠加“就地过年”,居民现金需求下降(图4)。

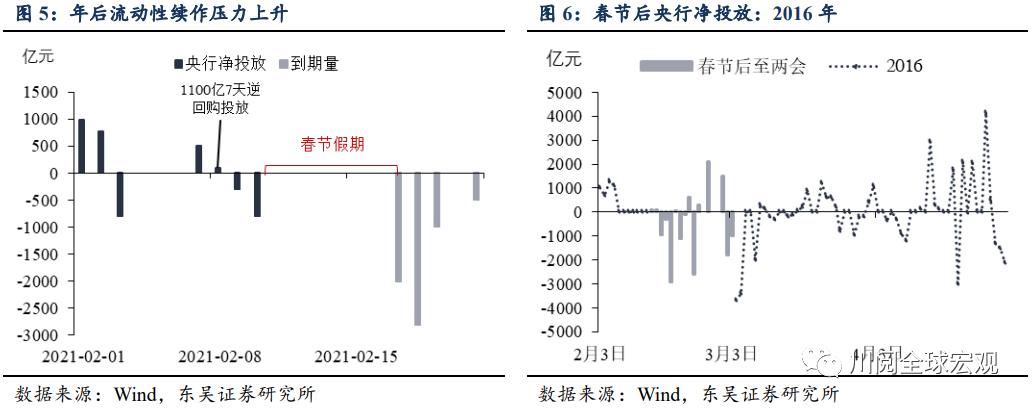

节后:面临大量流动性到期。春节收假归来,2000亿MLF续作和2800亿逆回购到期压力将集中“堆积”在2月18日(图5)。根据对结构性短缺框架的理解,我们预计MLF会等量续作。由于节后政府融资压力依旧不大而居民现金需求大幅回落,预计14天逆回购不再续作,而7天逆回购的投放量将不超过700亿,流动性市场回归“紧平衡”。

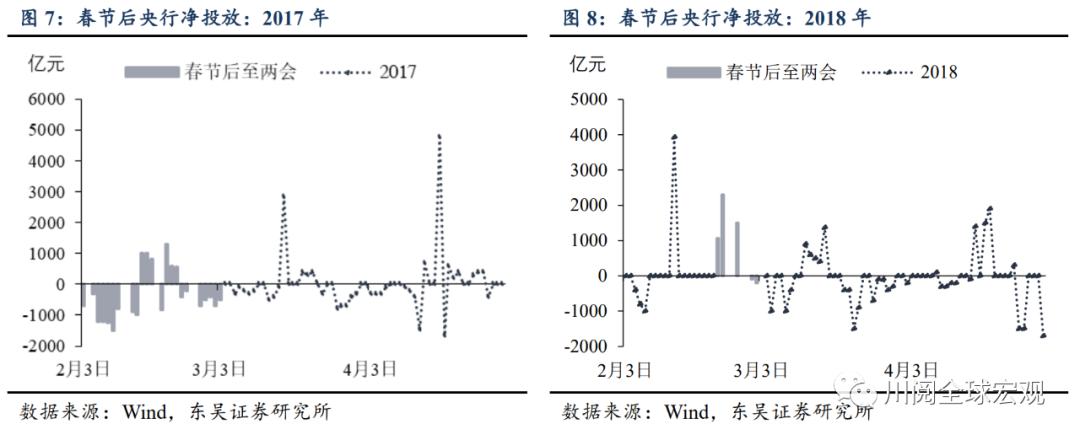

展望:春节至两会的央行操作模式。回顾2016年至2019年,春节后至两会(一般在3月初召开)央行操作具备一定的模式:年后先回收市场流动性,临近2月末为满足跨月需求加大投放,3月初再次回笼流动性。例外的是2018年,央行在节后未大规模回笼流动性,这成为货币政策在4月变盘转向宽松的重要伏笔(图6至图9)。

展望:两会行情再现?节后至两会是数据的真空期(除了2月28日会公布2月PMI),从历史上看这一阶段股市和债券收益率往往稳中有升,即出现所谓的“两会行情”(图10和图11)。此外,考虑到海外市场再通胀逻辑持续发酵——美股继续创新高,美债收益率继续看涨,这也会成为支撑“两会行情”的重要因素。我们预计央行暂时不会进一步收紧,而当市场逐步适应紧平衡的流动性环境,流动性因素对于股市的影响会边际趋弱。两会之后需要关注3月底至4月初的第一季度货币政策委员会季度会议和4月下旬的政治局会议,在第一季度经济数据陆续公布、大宗商品大幅上涨的背景下,政策信号可能成为引发股市进入阶段性调整的重要导火索。

风险提示:疫情变异不可控,全球货币继续扩大宽松;中国经济出现过热迹象,央行超预期收紧货币政策