报告正文

2021年1月市场回顾

2021年1月市场表现分化

2021年1月市场表现分化,1月上旬市场情绪回暖。上证综指和创业板指分别突破3500点和3000点,基金发行延续了去年底的热情,多只爆款基金集中发行且发行规模都较大,但市场呈现“崩盘式”上涨,下跌的个股数量占比高。中旬市场震荡巩固,下旬随着拜登的正式上台,市场风险偏好明显回暖,A股及港股一同大涨,机构资金持续抱团,最后一周随着市场对于货币政策收紧的担忧,市场全面下跌,前期的抱团股回调较多。

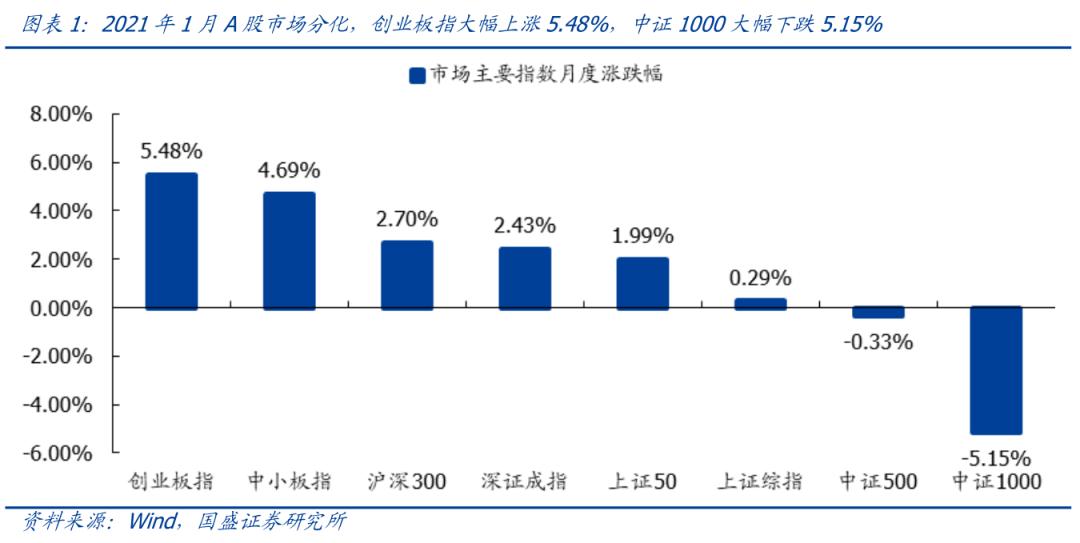

2021年1月,A股市场各指数表现分化。创业板指和中小板指涨幅居前,月度涨跌幅分别为5.48%和4.69%;中证1000和中证500跌幅较大,月度涨跌幅分别为-5.15%和-0.33%。

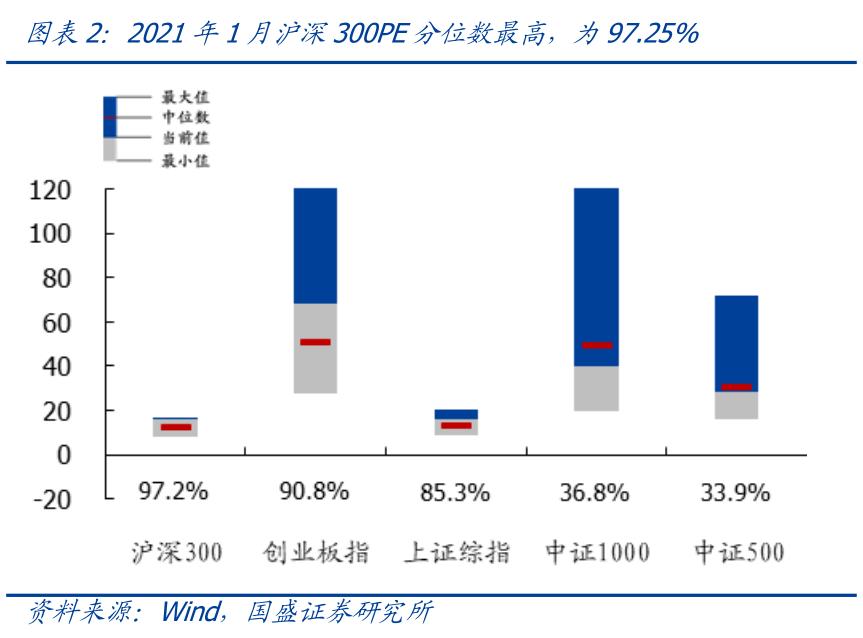

截至2021年1月底,沪深300、创业板指、上证综指、中证1000及中证500的PE(TTM)分别为16.38、68.47、16.04、40.12和28.12;其中沪深300估值分位较高,为97.25%,中证500估值分位较低,为33.94%。当前创业板指、上证综指和沪深300估值在中位数以上,中证1000和中证500估值在中位数以下(2012年以来数据)。

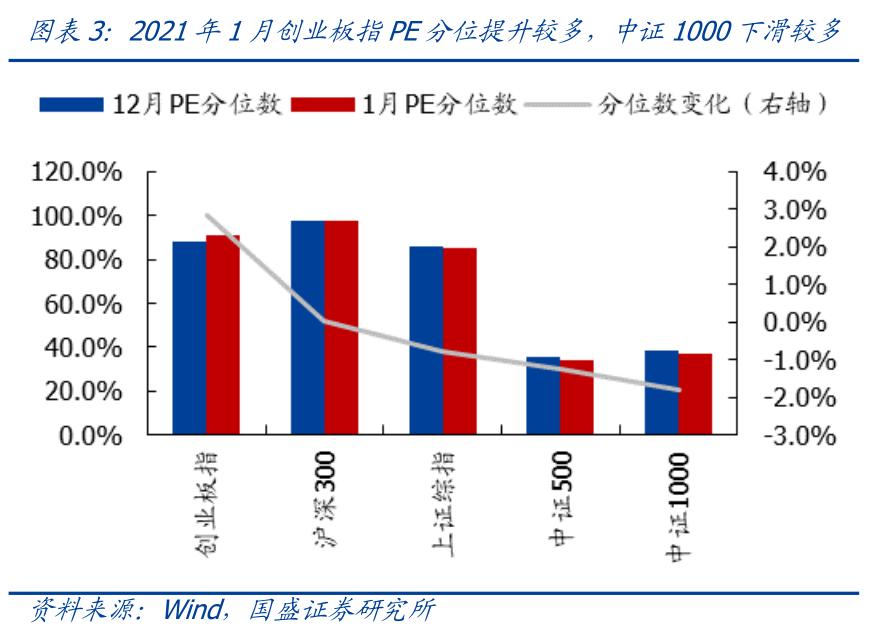

从PE分位数的变化来看,创业板指估值分位提升较多,上升了2.86%;中证1000估值分位下降较多,下降了1.82%。

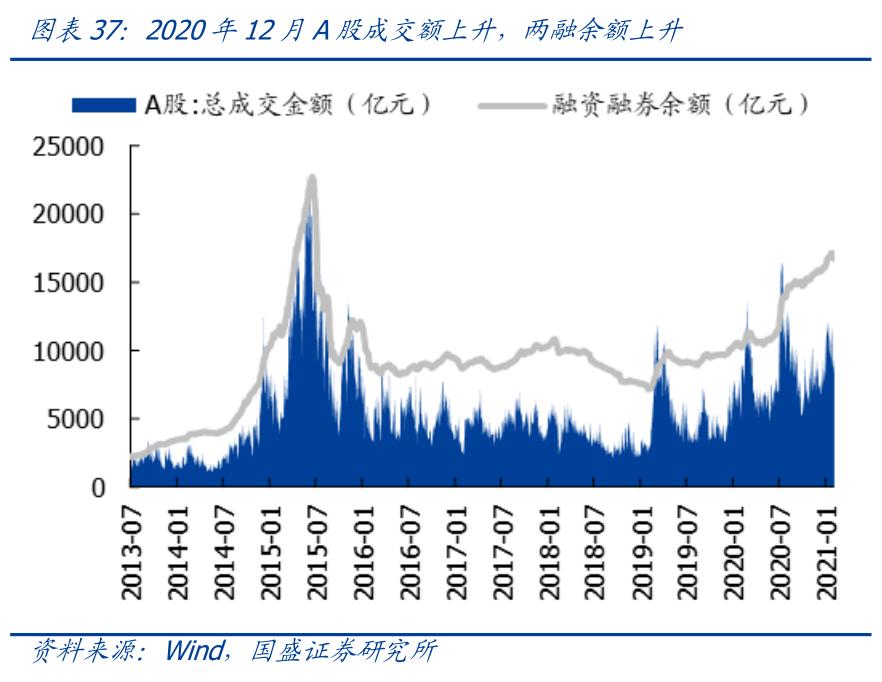

2021年1月,市场成交额和换手率均有所提升。具体来看,万得全A成交额由上月的18.5万亿元上升至21.6万亿元,日均换手率由上月的1.11%上升至1.3%;创业板指成交额由上月的3.9万亿元上升至4.2万亿元,日均换手率由上月的1.78%上升至2.45%。

化工及银行等行业表现居前

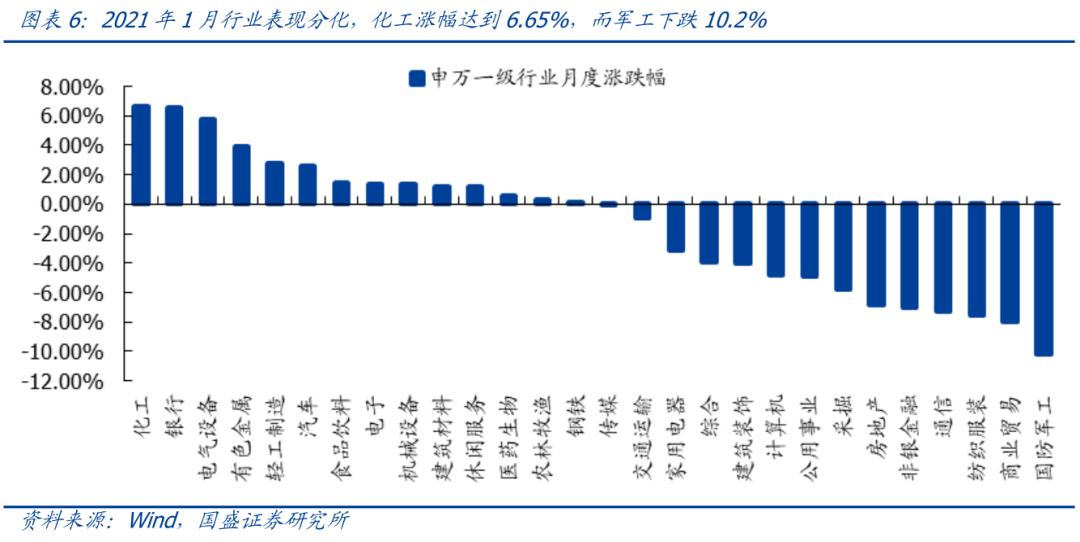

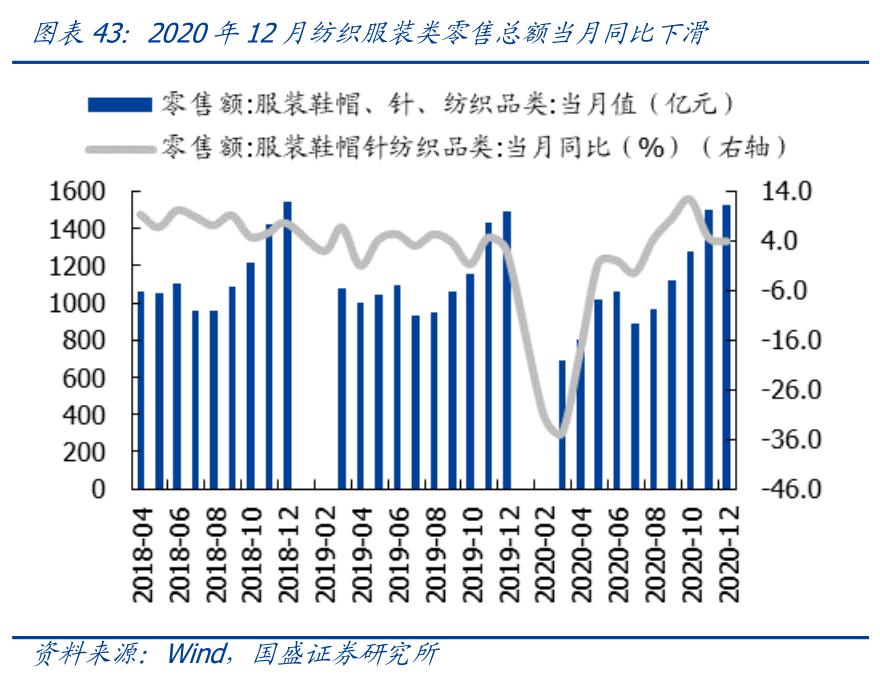

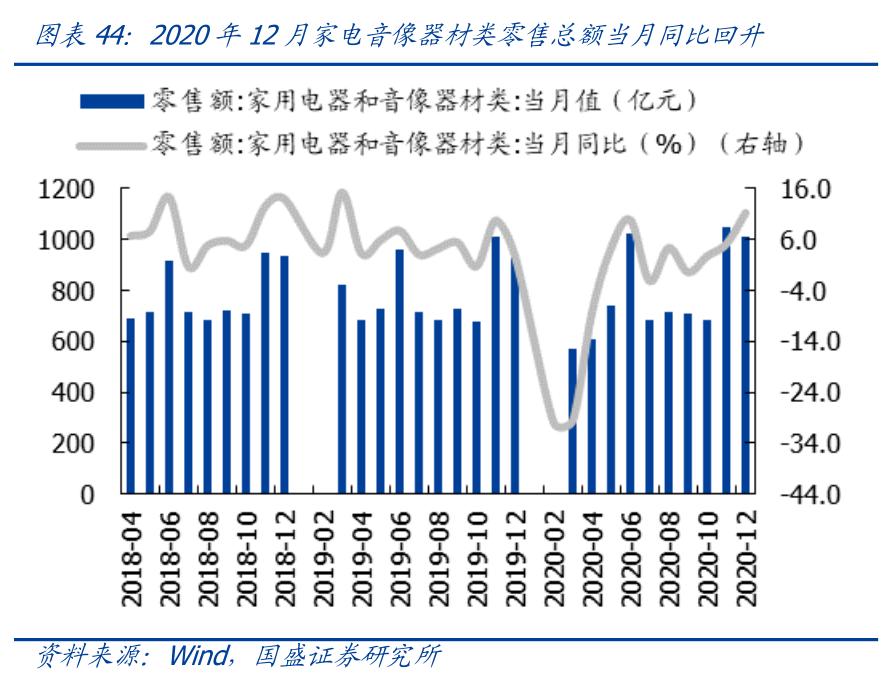

2021年1月,化工(6.65%)、银行(6.51%)、电气设备(5.75%)、有色金属(3.91%)及轻工制造(2.74%)涨幅居前;国防军工(-10.2%)、商业贸易(-7.97%)、纺织服装(-7.5%)、通信(-7.3%)及非银金融(-7%)跌幅较大。

截至2021年1月底,28个申万一级行业中15个行业PE(TTM)超过中位数,食品饮料(100%)、休闲服务(100%)、汽车(100%)、家用电器(99.08%)及银行(96.33%)估值分位较高;建筑装饰(0.92%)、房地产(0.92%)、农林牧渔(2.75%)、通信(12.84%)及公用事业(13.76%)估值分位较低。

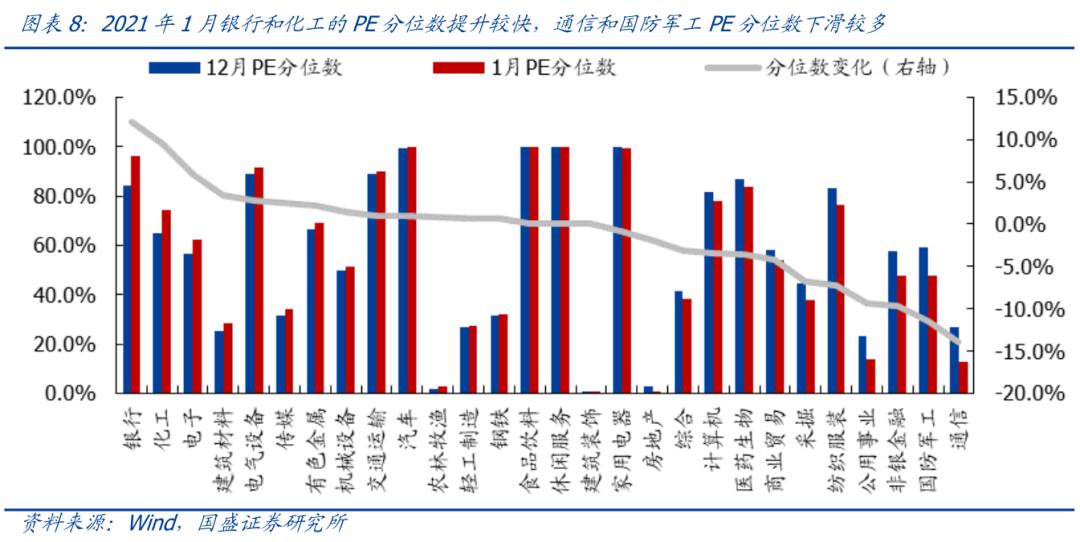

从PE分位数的变化来看,28个行业中有13个行业估值分位数较上月有所提升,银行、化工、电子、建筑材料及电气设备的PE分位提升较快;通信、国防军工、非银金融、公用事业及纺织服装的PE分位下滑较多。

成长相对消费的估值有所下降

我们以计算机、通信以及电子三个行业的加权估值作为成长的代表;以食品饮料以及家电的加权估值作为消费的代表;以钢铁、采掘、建筑和建材的加权估值作为周期的代表。

2021年1月,创业板指相对沪深300的PE比值为4.18,较上月有所上升,但低于均值水平。(相对PE均值为4.32)

消费相对周期的PE比值为3.72,较上月有所上升,远高于2012年至今均值的正一倍标准差(相对PE均值为1.42,+1倍标准差为2.23,-1倍标准为位0.6);成长相对周期的PE比值为4.07,较上月有所上升,仍远高于2012年至今均值的正一倍标准差(相对PE均值为2.64,+1倍标准差为3.61,-1倍标准为位1.67);成长相对消费的PE比值为1.09,较上月继续下降,且低于2012年至今均值的负一倍标准差(相对PE均值为2.15,+1倍标准差为2.83,-1倍标准为位1.47)。

2021年2月重点行业推荐

新能源汽车:政策加速电动化转型,行业有望维持高增

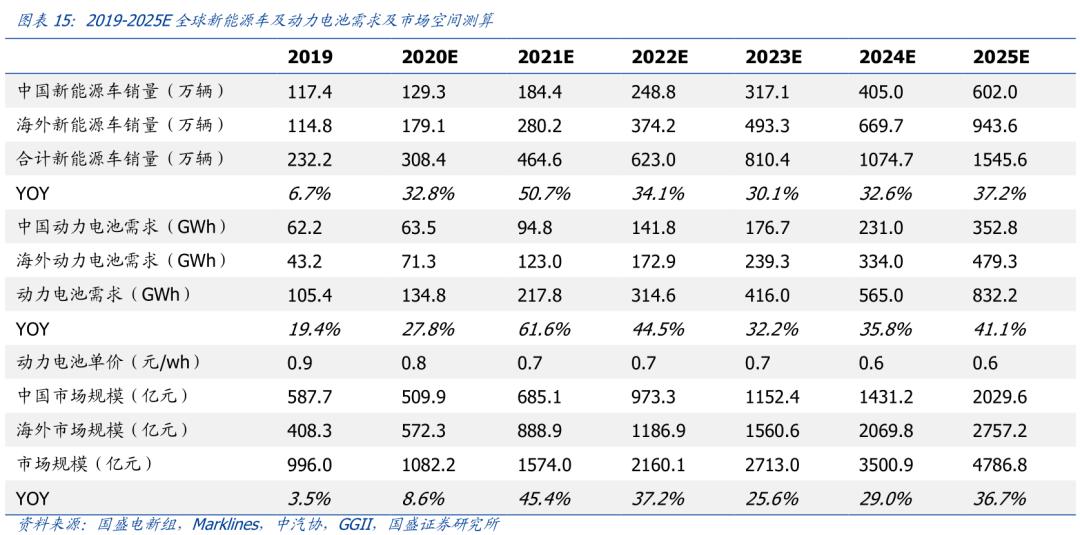

中国、欧盟作为全球两大乘用车市场,开始执行惩罚性政策,倒逼传统车企加速电动化转型。在产业、政策合力下传统车企加速推出电动车,高性价比优质车型将大幅增加,产业加速变革。特斯拉确立了以电动平台为载体的智能汽车主导设计,引领产业变革,意味着技术演进方向确定,跟随者沿着各细分技术轨道方向持续改进,扩大产业规模,技术创新与工艺创新迭出,形成创新浪潮,助力产业实现从1到n的跨越。

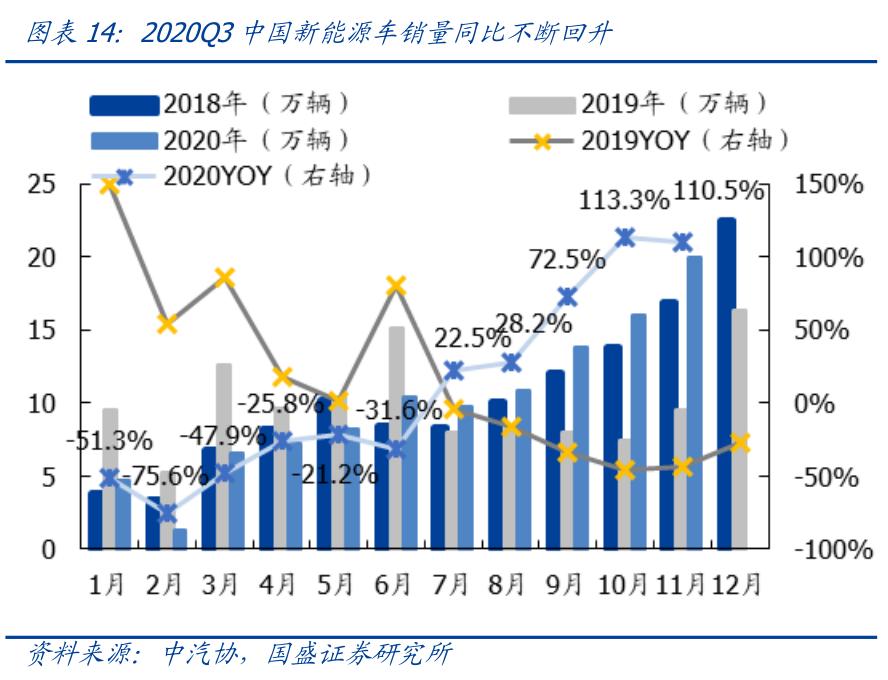

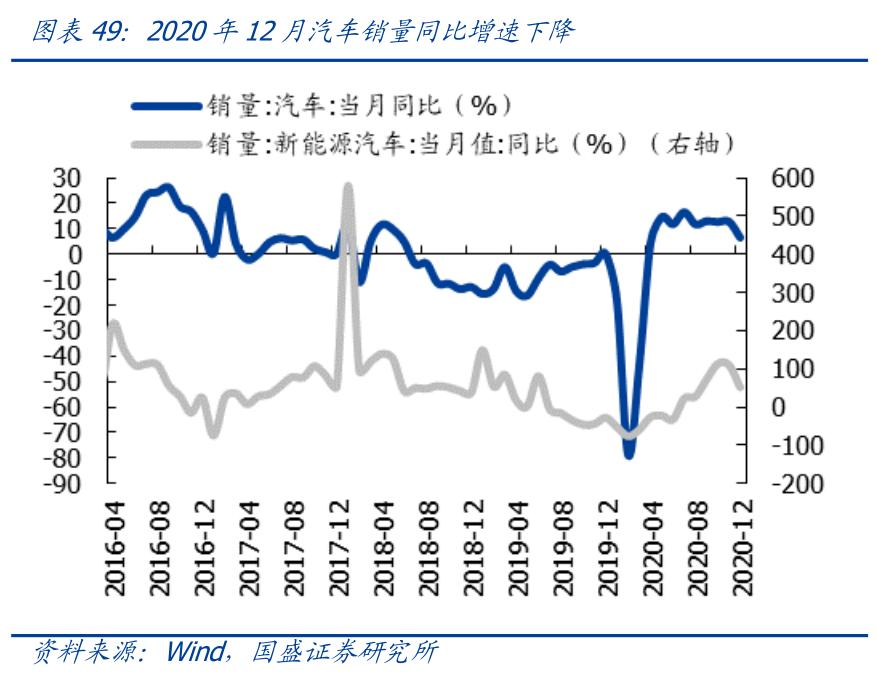

在疫情缓和之后,两大主要销售地区中国和欧洲均出现需求拐点,2020年11月单月我国新能源车销量实现20.0万辆,同环比增长110.5%/25.0%,后续有望维持高增长;2020年11月单月欧洲新能源车销量达17.1万辆,同环比增长210.0%/26.4%,延续2020年以来极高景气。

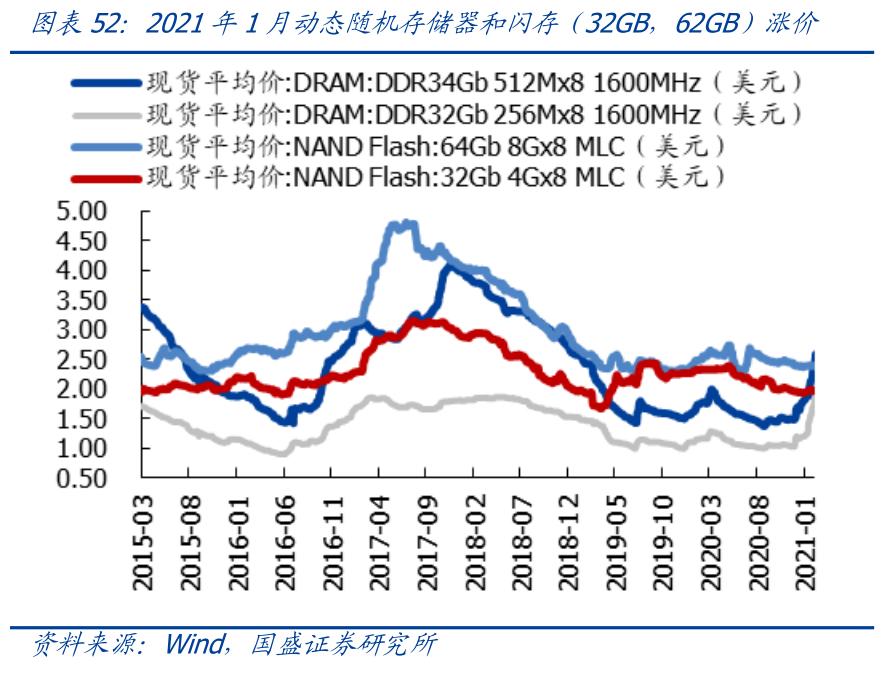

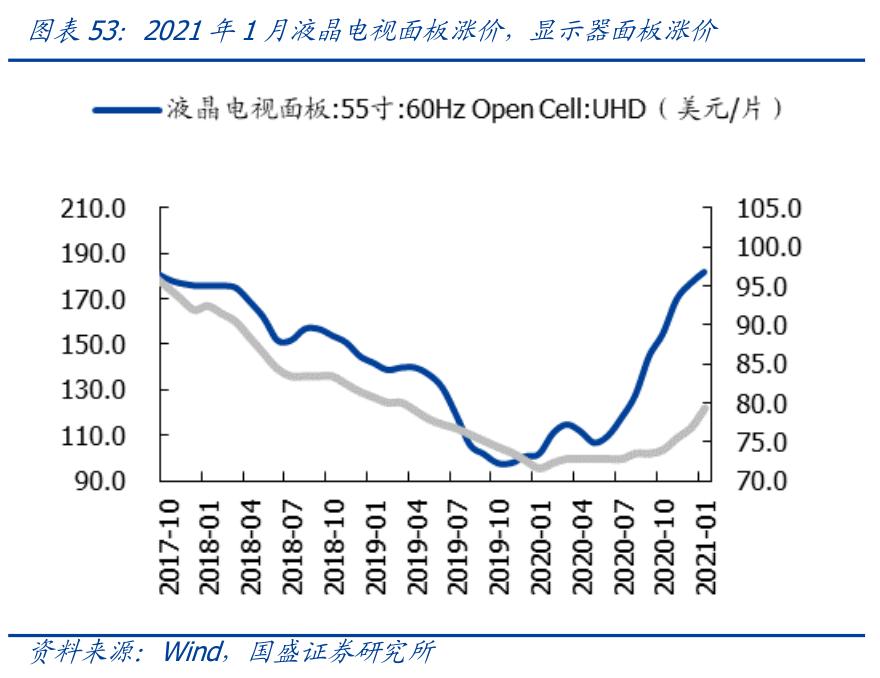

电子:半导体高景气延续,消费电子创新不止

全球半导体景气度持续向上,随着疫情冲击的消退,下游需求也将快速释放。2020全球半导体资本开支开始恢复增长,根据IC Insights,VLSI,预计2020年代工Capex同比大幅增长 38%,目前存储投资已经开始全面恢复,预计2021年存储Capex同比增长约5%。另外,2021年全球半导体设备市场也有望创新高点,SEMI预计2020年全年设备市场恢复到2018年水平,2021年存储支出恢复、代工厂商扩产将拉动设备需求至705亿元新高,同比增长11.6%。

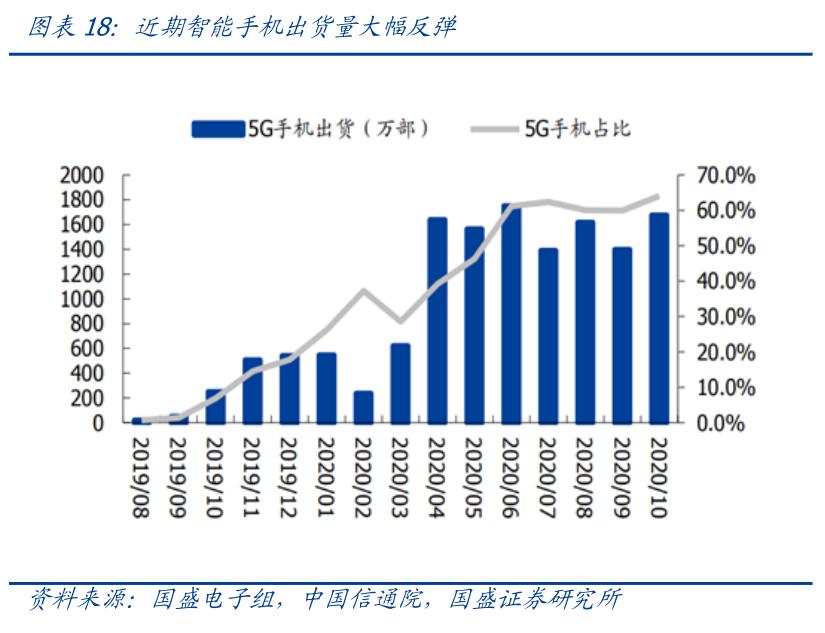

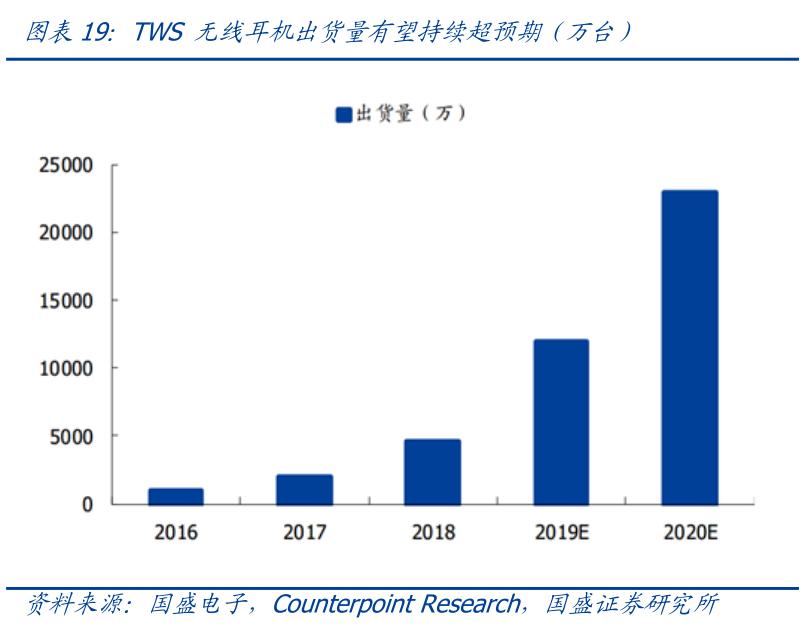

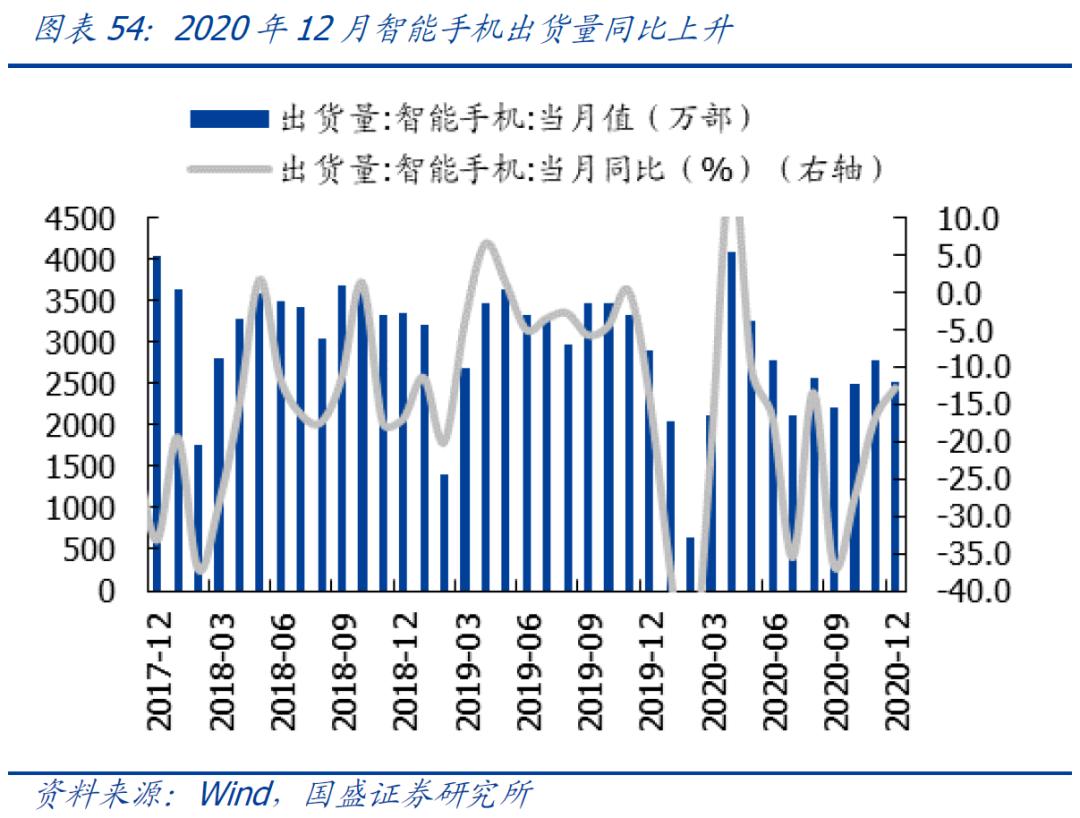

消费电子方面则渗透率不断加速,创新不止,延续高增。智能手机方面,国内5G渗透率不断加速,2020年10月国内手机市场总体出货量2615.3万部,同比下降27.3%,降幅环比收窄;然而10月中国5G手机出货量1676万部,占出货量64.1%,再创新高,10月上市5G新机型16款,占同期手机上市新机型数量的57.1%。TWS无线耳机增长势头不减,根据CounterpointResearch统计,TWS无线耳机的市场渗透率仅为15%, 2020年TWS无线耳机的出货量将达到2.3亿副,相对于2019年翻倍增长,随着蓝牙技术的升级、3.5mm耳机孔的取消以及体验感的提升,未来TWS耳机市场前景广阔。

医药:高估值逐步消化,关注医疗服务及生物制品

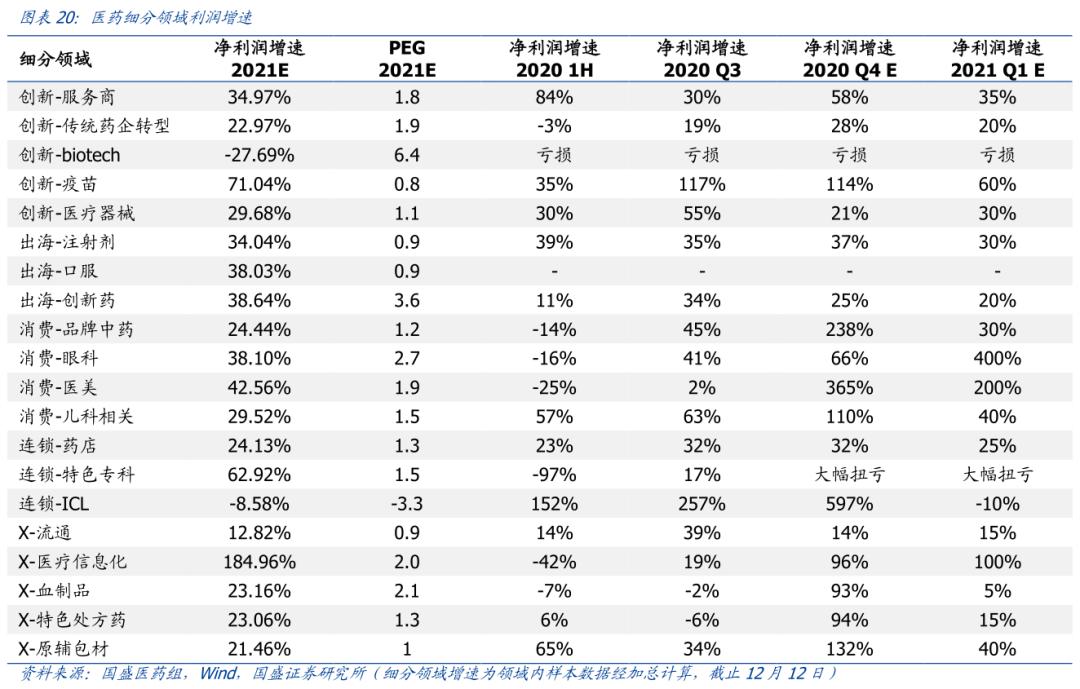

医药板块在2020年下半年经历了较长时间的调整,行业高估值已经得到了一定的释放,而从基本面来看,医药板块长期的逻辑并未破坏,行业业绩仍然具备较高的确定性和成长性。特别是在2020年初受疫情负面冲击较大的细分领域,2021年有望恢复高增长,上年同期明显低基数的情况下轻装上阵,迎来亮眼表现。从子行业看,医疗服务、生物制品2020Q1受损程度靠前,2021Q1有望明显反弹;从细分领域看,眼科、医美、特色专科医疗、医疗信息化及疫苗,CXO、API 等有望呈现不错的增长。

白酒:量价有望齐升,业绩确定性高

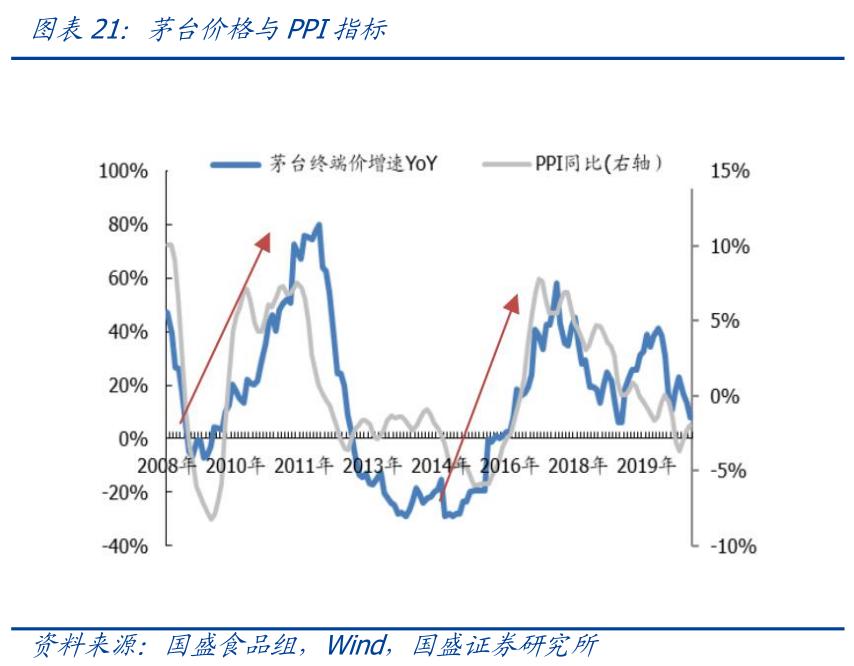

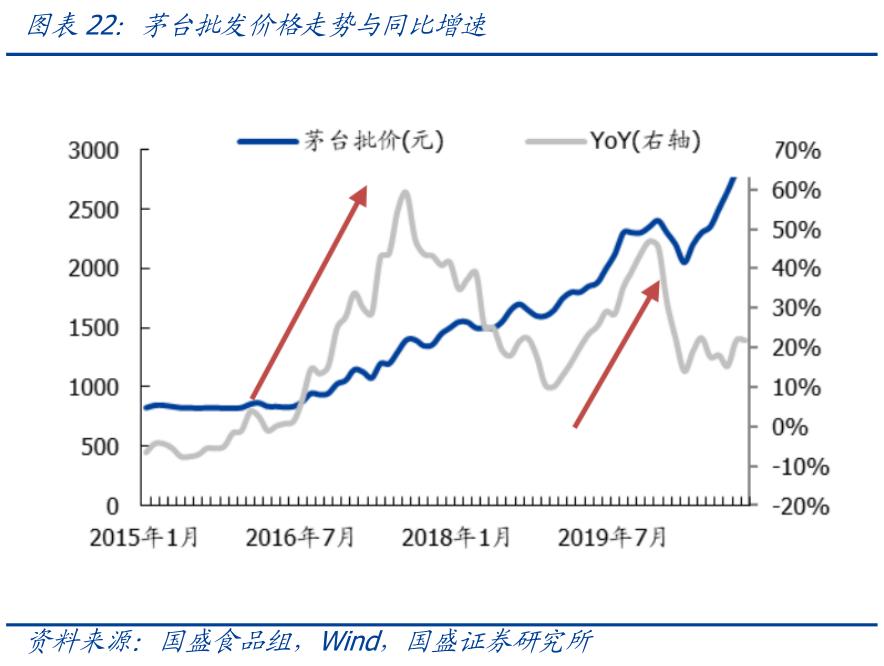

高端白酒赛道最优,顺周期量价齐升为大概率。疫情后茅台终端价率先上涨为行业打开价格空间,随后五粮液和国窖价盘稳中有升。2021年茅台供需紧平衡的关系将成为常态,五粮液和国窖进入千元价格带之后,价格天花板依旧较高,量价齐升是大概率事件。白酒虽然当前估值已经位于高位,但是从历史表现来看,除非出现业绩超预期下滑,一般不会大幅杀估值,未来白酒估值大概率高位震荡,股价转为业绩驱动。

次高端白酒价格也有望再次迎来跃迁机遇,次高端“高端化”趋势明显。地产酒的升级呈现出阶梯性上行趋势,上一轮升级从2016年开始,彼时安徽古井8年、今世缘的国缘系列迅速放量,进而引发了区域竞争格局的变化。本轮疫情过后,消费升级行在途中,500-600元价格带快速扩容。酒企在布局次高端价格带时,通常会选取两个产品分别定位在300-400元和500-600元,过去几年300-40元是放量产品,展望未来消费将向500-600元进阶。

机械:经济持续修复,订单有望维持高位

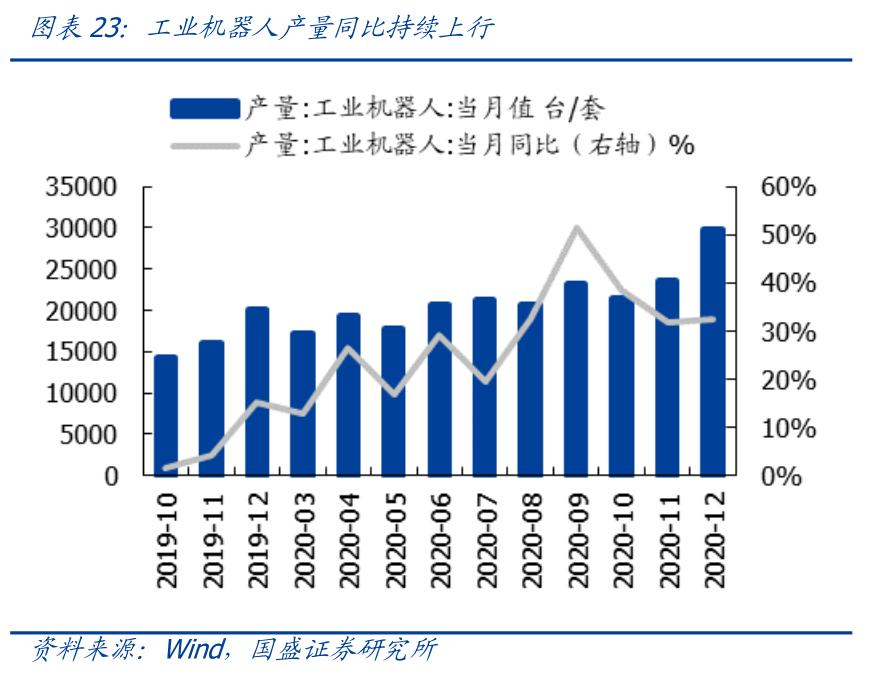

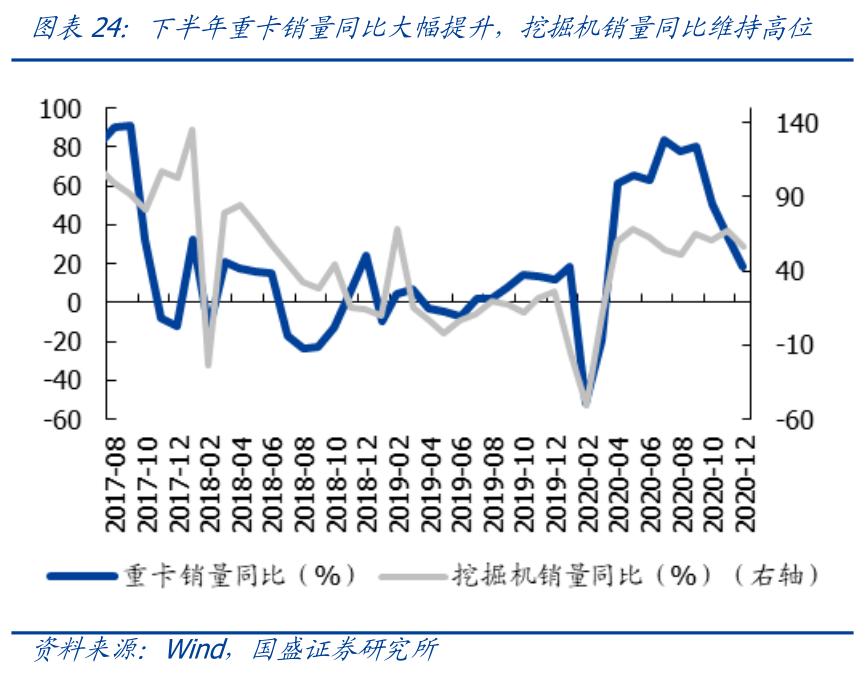

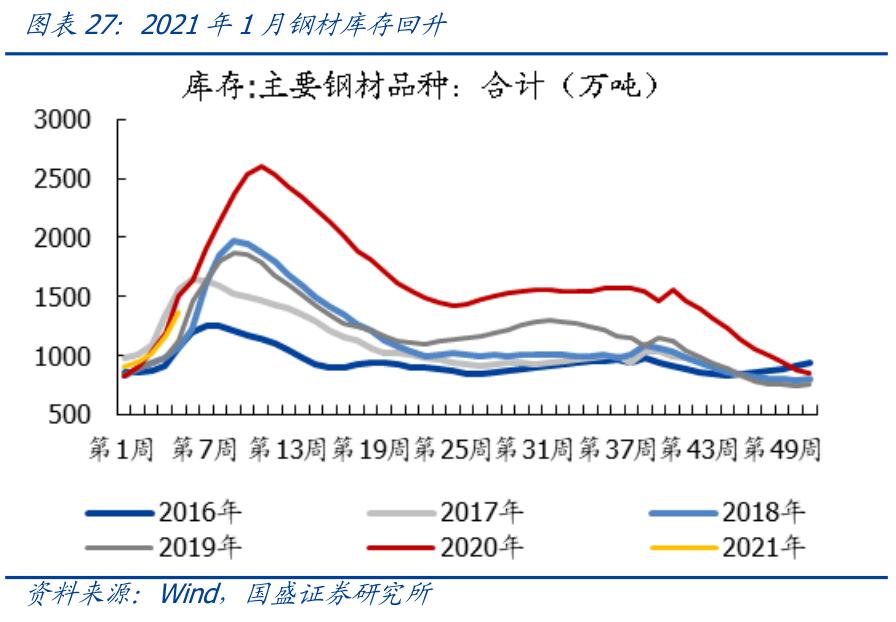

随着疫情的缓解,国内经济逐步修复,行业下游的订单大幅增长。重卡和挖掘机销量同比增速12月小幅回落至18.8%和56.4%,但增速仍然维持在近几年的中枢水平之上,一季度整体需求有望维持;另外随着制造业景气的回升,企业自动化需求也大幅提升,工业机器人销售增速也回升到高位,12月增速达到32.4%;另外,由于新能源板块的高景气度,光伏设备及锂电设备将维持高速增长。整体来看,一季度机械设备行业整体的订单有望维持高位,同时疫情冲击之下,机械公司在全球的竞争力不断凸显,未来出口也将为行业带来较大贡献。

地产后周期:竣工传导持续修复,后周期确定性凸显

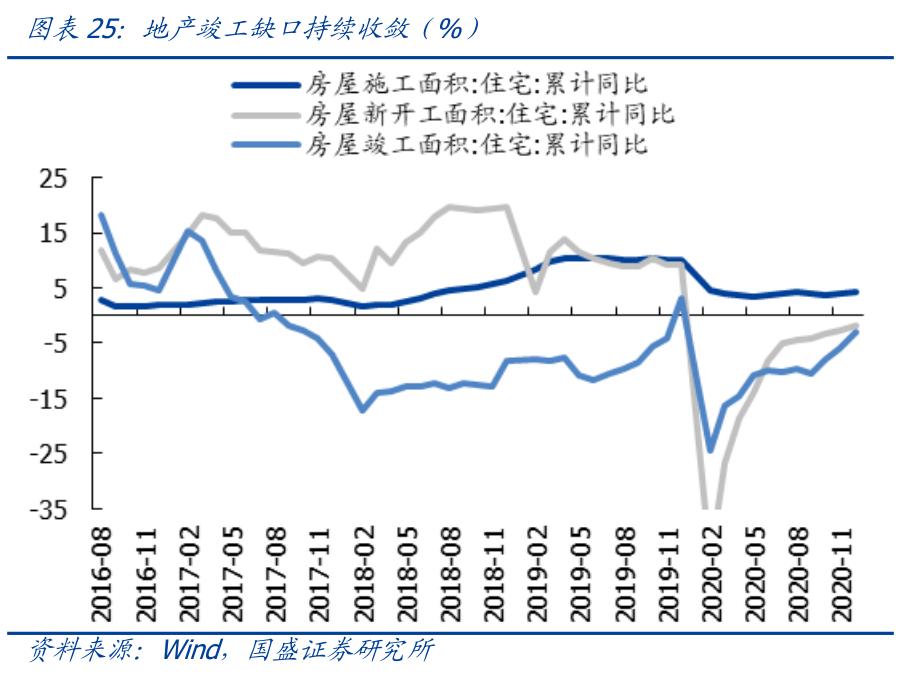

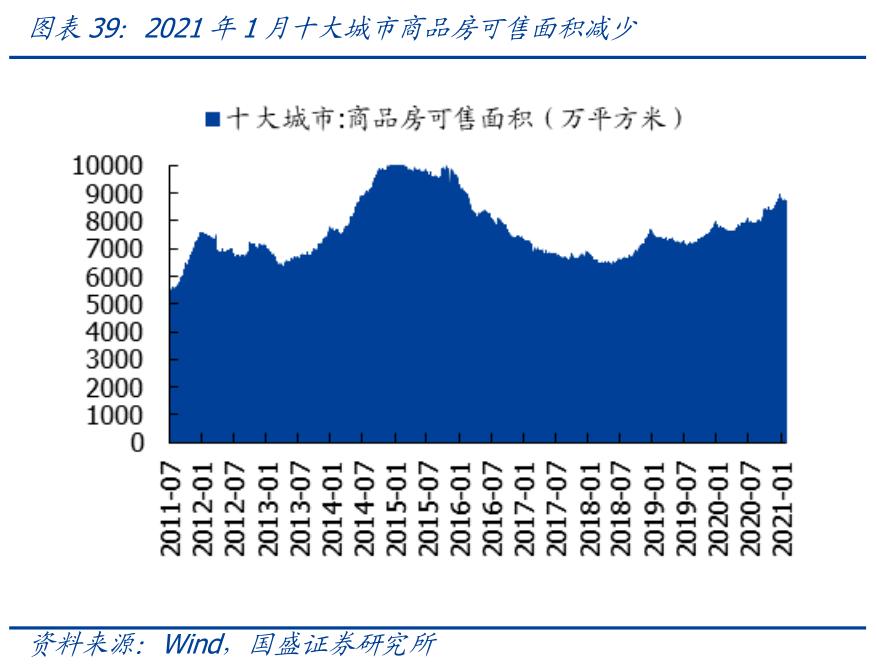

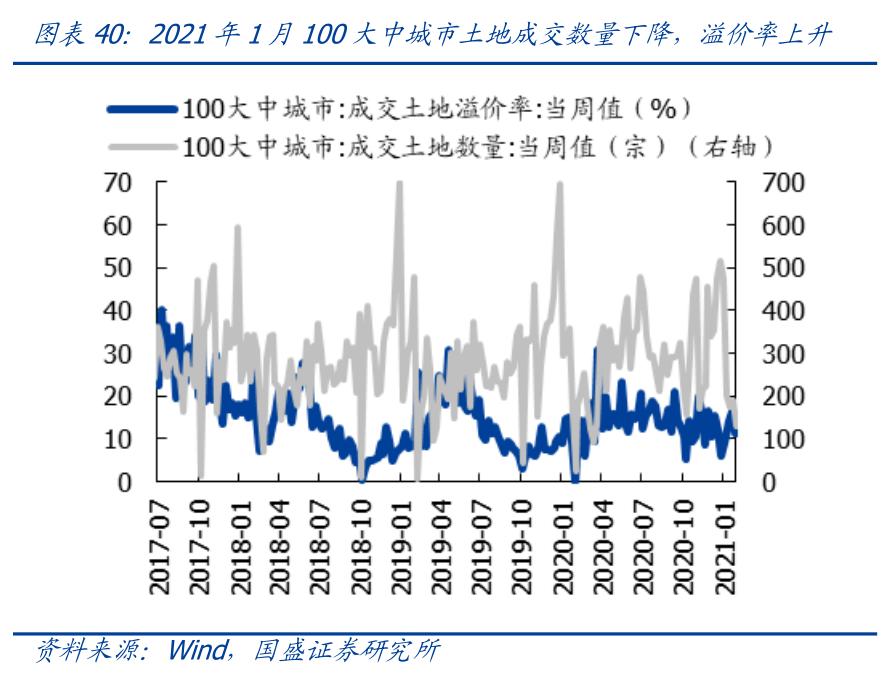

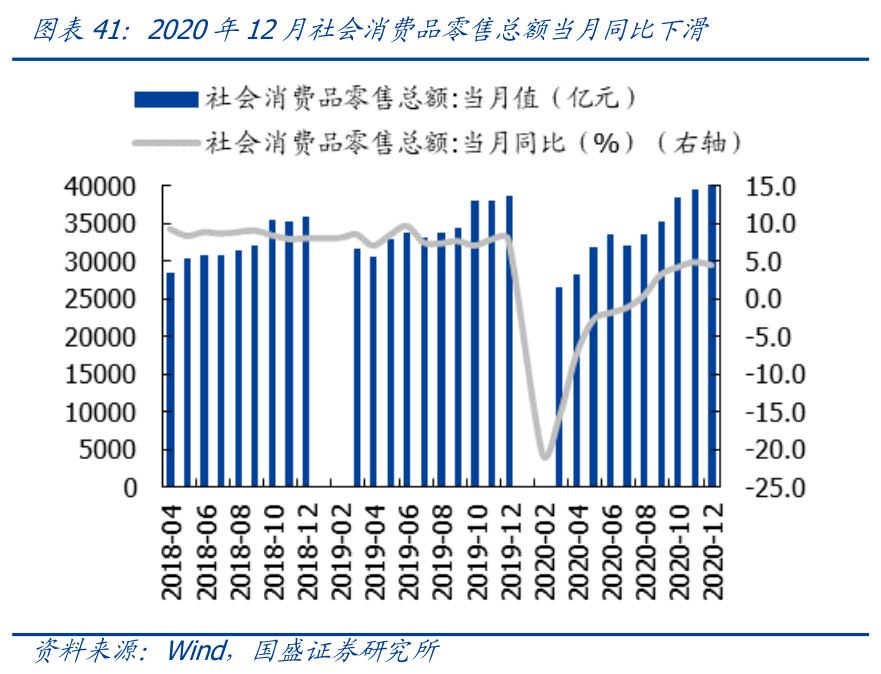

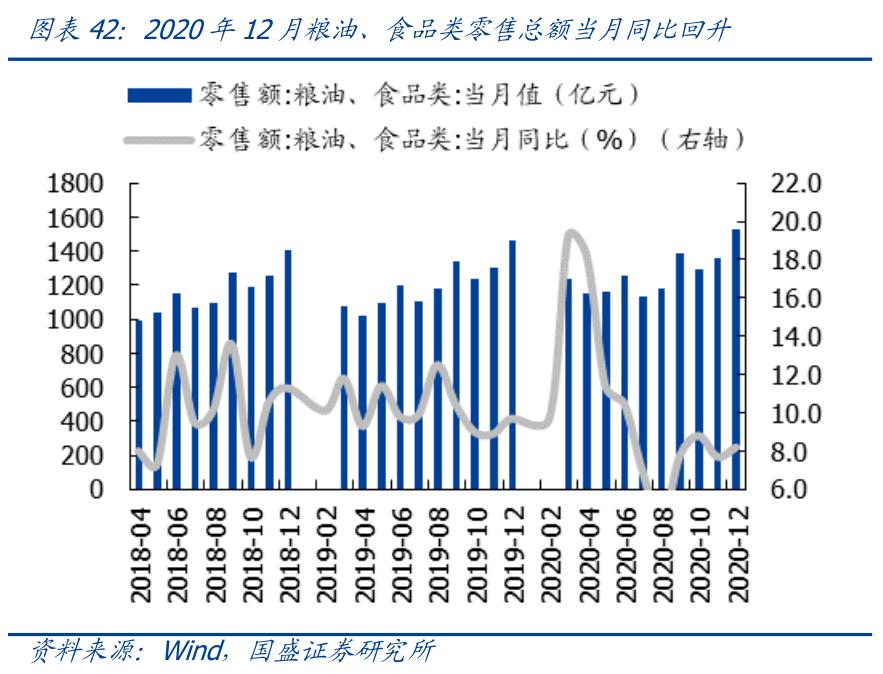

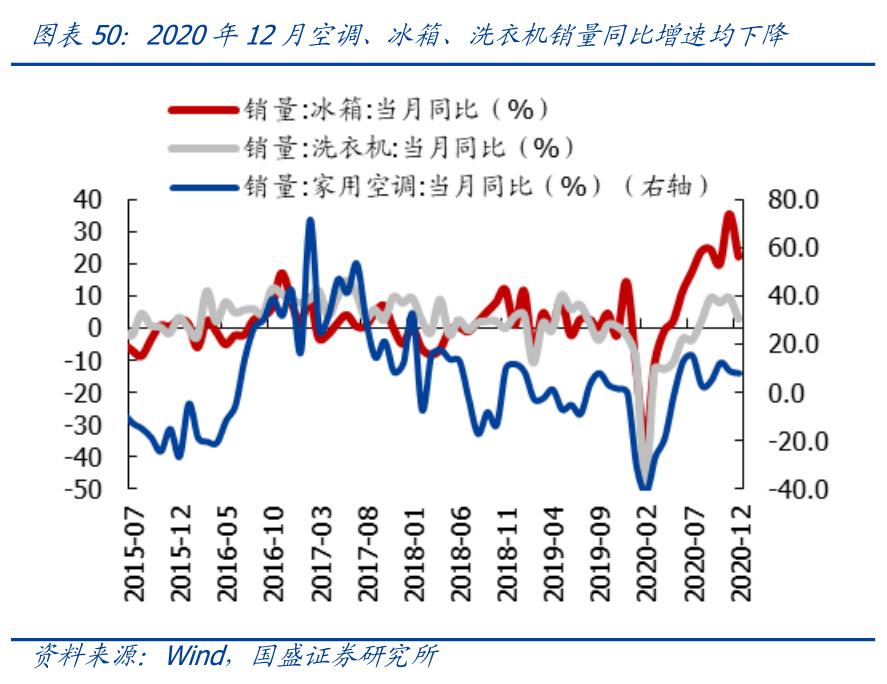

新开工与竣工缺口有望加速收窄。2020年1-12月住宅竣工累计同比-3.1%,连续3个月大幅度收窄,随着疫情影响消退,同时考虑到“三道红线”将倒逼房企推动已售结算,未来竣工的修复有望加速。同时,竣工修复刺激地产后周期的中短期业绩增长,年报确定性凸显。竣工改善将逐渐带动地产后周期消费需求改善,叠加疫情导致的需求后置,2021年后周期业绩尤其是零售业务弹性将逐步显现。此外,美国地产周期已经出现明显启动迹象,相关出口链需求为后周期产业中长期业绩提供了保障,重点关注ToC家居、家电、消费建材等板块。

重要中观数据跟踪

风险提示

1、海外市场波动加剧;2、疫情发展超预期;3、宏观经济超预期波动。