2020年是属于医药股的一年。除了年初口罩、呼吸机等疫情概念股,集采和医保谈判等政策影响一直是牵制创新药、仿制药乃至耗材品的核心因素之一。

从二级市场看,政策影响对公司股价走势举足轻重。

今年11月,首轮高值耗材国家集采正式启动,微创医疗(0853.HK)股价一度走弱,创出下半年以来新低;乐普医疗(300003.SZ)短期内股价也连续下挫创年内新低。与之对应的是创新药代表企业恒瑞医药在12月迎来了历史高点,单月股价涨幅超33%,市值突破6000亿元创历史新高,市值新高时点正是医保准入目录谈判结束的时候。今年12月国家医保准入目录将国产药PD-(L)1抗体药物纳入了谈判范围。最终恒瑞医药(600276.SH)、百济神州(06160.HK)与君实生物(01877.HK)的PD-1抗体药物谈判成功。

由此可见,包括集采、医保谈判在内的医药政策落地,对于医药股二级市场影响立竿见影。医保谈判和集采为什么那么重要?政策带来的红利会持续吗?2021年有哪些医药政策值得留意?

纳入医保目录就算成功?

中国国家医疗保障局6月24日发布《2019年全国医疗保障事业发展统计公报》数据显示,2019年参加全国基本医疗保险13.54亿人,参保率超95%;2019年全国基本医保基金总支出20854亿元,比上年增长12.2%。

无论是从参保覆盖面,还是医保支付金额,医保基金是绝对意义上药品市场最大的买方。对部分定价较高的创新药品种,能否通过谈判纳入医保目录、纳入后降价幅度和市场竞争格局等因素将直接左右产品市场销售,甚至影响公司估值。

此前,进入医保是定价较高的创新药品种扩大销售第一步。不同于传统化学药,创新药更依赖性通过学术营销与医生建立有效沟通,实现诊疗最优化。这对于医药代表专业性提出了更高要求,也给企业销售团队建设提出挑战。

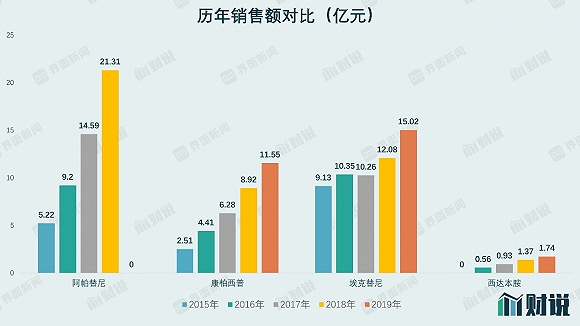

好产品更需要好销售作匹配。以最具代表性4款国产创新药突破性产品为例,可以看到进入医保后的不同遭遇。分别是恒瑞医药的阿帕替尼、康弘药业(002773.SZ)的康柏西普、贝达药业(300558.SZ)的埃克替尼、微芯生物(688321.SH)的西达本胺。

数据来源:米内网、医药魔方、公司财报

阿帕替尼是恒瑞医药研发的一种新型小分子酪氨酸激酶抑制剂(TKI)抗肿瘤新药,2014年10月获批上市,用于晚期胃癌或胃食管结合部腺癌的三线治疗。2017年7月阿帕替尼进入国家医保目录,医保支付标准为136元(250mg/片)、185.5元(375mg/片)和204.15元(425mg/片);2019年阿帕替尼成功续约医保,医保支付标准为115元(250mg/片)、156.86元(375mg/片)和172.63元(425mg/片),降幅约15%。

阿帕替尼上市后首年就取得5.22亿元销售额,2016年和2017年继续快速成长,期间销售额年化增速达67.18%。2018年进入国家医保后,在高基数效应下,当年销售额增长46.06%。恒瑞医药作为国内老牌龙头药企,在强大销售力加持下,销售始终保持强劲。

康弘药业(002773.SZ)的康柏西普最早于2013年11月获批上市,目前适应症包括湿性年龄相关性黄斑变性(wAMD)、糖尿病黄斑水肿(DME)等眼科疾病。2017年7月,康柏西普进入国家医保目录,医保支付标准为5500元/支。康柏西普上市后首年销售额即突破1亿元,进入医保后康柏西普销售额延续了快速增长态势。

贝达药业(300558.SZ)埃克替尼是一款用于非小细胞肺癌(市场最大的适应症)的小分子靶向抗癌药物,销售额在2016年首次突破10亿元大关,是国内抗肿瘤药领域少见的“十亿级”大单品。贝达药业埃克替尼在2012年-2015年的销售收入就由3.07亿元增长至9.13亿元,年化复合增速为43.8%。

2017年埃克替尼进入医保,售价由2800元/盒降至1399元/盒,下降幅度54%,导致2017年和2018年埃克替尼收入增速明显放缓,归母净利润也出现负增长,2019年开始才逐渐走出降价影响。埃克替尼属于治疗肺癌的EGFR靶向药物,国内第一代针对EGFR的分子靶向药物还有吉非替尼、厄洛替尼,后两者属于进口药,均通过大幅降价进入医保;此外还有仿制药及第二、三代靶向药,均会对埃克替尼构成冲击。

微芯生物西达本胺在2014年12月正式获得国家药监局批准用于复发性或难治性外周T细胞淋巴瘤(PTCL)的治疗。西达本胺被认为是国内PTCL的二线首选药物,由于PTCL属于罕见病,微芯生物西达本胺在国内销路较窄。该款药在2017年进入医保后,2018年和2019年销售额分别达到1.37亿元和1.74亿元,同比增速分别为47.31%和27.01%。医保拉动效益仅持续一年,且销售额迟迟未突破2亿元关口。

以上四则案例中,恒瑞医药拥有现成的肿瘤销售团队,阿帕替尼放量属意料之中,纳入医保谈判是“锦上添花”;其余3家都把创新药作为支柱型品种,收入占比甚至高达90%以上,更考验销售能力。康柏西普所在的眼病赛道市场竞争相对温和,在进入医保后能保持以往的增速;埃克替尼因竞争品种多,降价幅度过大,对短期业绩产生较大影响;西达本胺存在市场容量较小,销售不力的双重问题,未能成为大品种。

因此,成功纳入医保目录不是创新药成功的充要条件,还需要综合考虑市场竞争激烈程度、降价幅度、销售推广能力等因素。对于依赖单品等部分创新药企而言,纳入医保并非意味着高枕无忧。

集采倒逼

除了医保谈判对原料药行业的影响,2018年以来连续三轮的药品集中采购,让仿制药板块风声鹤唳。根据最新消息,包括胰岛素在内的生物制品也将启动带量采购。

胰岛素属于糖尿病药物主要品种之一。在此前举行的药品集采中,基础降糖药阿卡波糖、二甲双胍已经上演了“大杀价”的剧情。胰岛素及生物制品由于其组成特殊,无法开展药品一致性评价,市场并没有集采预期。一旦带量采购政策成行,势必将搅动规模超过200亿元的市场。

目前市场主流的胰岛素主要分二代胰岛素和三代胰岛素,三代已经逐步替代与二代成为主流。2019年三代胰岛素销售额达160亿元,市场份额超六成。在三代胰岛素中,甘精胰岛素又是最大单品。米内网数据显示,2019年甘精胰岛素样本医院销售额33.30亿元,按3倍计算全市场销售额接近100亿元。因此甘精胰岛素遭集采的可能性较大。

目前有1家原研药企和3家仿制药企有较大可能入围甘精胰岛素的国家集采,即原研药赛诺菲,国产的甘李药业(603087.SH)、联邦制药(03933.HK)及通化东宝(600867.SH)。其中原研药赛诺菲的市场份额最大,超六成,甘李药业的甘精胰岛素长秀霖实现收入25亿元,市场份额近三成。

甘李药业来自甘精胰岛素长秀霖的收入达九成。长秀霖最早于2005年获批上市,历经10余年的销售与推广,增长已有趋缓之势。2013年至2015年,长秀霖销售额分别为6亿元,7.83亿元,11.39亿元,年复合增长38%。但2015年以后,赛诺菲原研甘精胰岛素专利到期,国产仿制药陆续上市,市场竞争开始加剧。2017年至2019年,长秀霖在国内分别实现销售收入21.69亿元、22.62亿元和25.45亿元,增速分别为4.3%以及12.5%,远低于此前增速。如果遭集采压价,甘李药业业绩将有较大压力。

面临集采压力的还有部分单抗类药物。目前国内已上市和即将上市的单抗生物类似药品种较多,最大的品种包括阿达木单抗、贝伐珠单抗、利妥昔单抗三种。这三种明年进入生物药集采的可能性均较大,涉及复星医药(600196.SH)、信达生物(01801.HK)、海正药业(600267.SH)等多家头部药企。

以阿达木单抗为例,该品种属于肿瘤坏死因子(TNF-α)抑制剂,其主要适应症包括类风湿性关节炎、银屑病、强制性脊柱炎等自身免疫疾病。目前该品类最大的原研药由艾伯维公司开发(商品名:修美乐),2018年全球销售额达199.36亿美元,被业内戏称为“药王”。

不过,修美乐在国内的成绩却平平无奇。一方面由于修美乐在国内定价较高,缺乏医保支持,限制了产品的广泛使用;另一方面,包括针灸在内的国内治疗自身免疫疾病的“非标”疗法层出不穷,市场对生物制剂的认知度还较低。

阿达木单抗在国内市场尚未完全打开,2019年进入医保目录对于其销售规模又是沉重一击。2019年11月,修美乐通过医保谈判方式被纳入2019年医保目录,产品价格为1290元/支,降幅超过83%。

最大的原研药生产商降幅尚且如此,国内上市的阿达木单抗的厂商面临的竞争更是激烈。百奥泰(688177.SH)、海正药业和信达生物、复星医药旗下复宏汉霖、中国生物制药(01177.HK)旗下正大天晴和君实生物均提交了阿达木单抗生物类似药上市申请。需求端增量有限,供给端又陷入价格战,集采只会加速阿达木单抗板块竞争格局恶化。

阿达木单抗的竞争“惨状”也将在贝伐珠单抗、利妥昔单抗等品种上再现。包括百奥泰在内的股价走势已经提前反映了贝伐珠单抗市场竞争的激烈程度。

无疑,生物制品带量采购将成为2021年影响力最大的政策之一。生物类似药较多的生物制品很可能成为带量采购中受伤最严重的品种,相关企业投资者须要打起十二分精神。