2020年第四季度,物业板块迎来史上最大规模IPO发行浪潮。大量新股上市放大了物业股存在关联方利益、企业同质化程度较高等问题,成为板块调整的直接诱因。

11月,物业股板块仍在持续下行,但整体跌幅相较于前两月已有大幅缩小,板块逐渐恢复平稳。

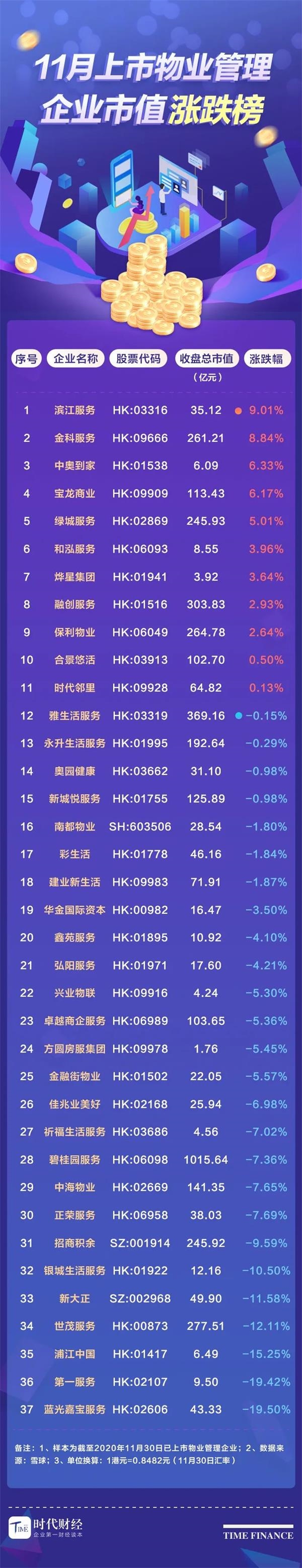

据时代财经统计,在成功登陆资本市场的37家物管企业之中,11支物业股市值呈上涨趋势,滨江服务以9.01%的涨幅领涨,随后是金科服务、中奥到家、宝龙商业及绿城服务,涨幅均在5%以上。

时代财经/制图

股价出现下跌的物管企业达26家,其中蓝光嘉宝服务以19.5%领跌,第一服务、浦江中国、世茂服务、新大正、银城生活服务等6家物管企业跌幅超过10%。

整体来看,11月物业股板块平均跌幅约3.42%,相较于9、10两月超10%的平均跌幅而言已有大幅缩小。伴随着恒大物业、华润万象生活等头部物企上市交易日临近,第四季度物业股IPO高潮即将结束,板块开始逐渐恢复平稳。

据统计,2020年第四季度,物业板块迎来史上最大规模IPO发行浪潮。大量新股上市放大了物业股存在关联方利益、企业同质化程度较高等问题,成为板块调整的直接诱因。但股价往往是短期博弈的结果,物业板块持续下跌更多是对于此前数月不理性高涨的回调,但这并未影响物业股的长期逻辑。

中国企业资本联盟副理事长柏文喜表示,物业股的轻资产、高ROE、高成长以及增值服务想象空间并未完全消失,仍支持了物业股板块普遍高于地产板块好几倍的估值。

历经9、10两个月的调整,行业内一些重要股票调整幅度已经不小,如保利物业距离股价最高点调整幅度已超过40%。但物业新股IPO高峰带来的冲击是阶段性的,11月物业股开始回稳,或说明物业股将要进入一段股价稳定期。

中信证券研报指出,大公司的IPO毕竟是有限的,伴随着恒大物业、华润万象生活等大型物企上市交易日临近,接下来至少将有半年时间不会再有新的大型物企IPO上市。纯粹因IPO高峰带来的市场恐慌将会消退,在主要物业公司业绩预期并没有下调的情况下,板块有可能迎来反弹。

从个股表现来看,最近数月伴随着物企IPO高峰,市场上可供选择的投资标的变得十分充足,概念的稀缺性已然消失,资本逐步退潮。当物业股板块告别以往“鸡犬升天”的局面,结构分化也体现得越来越明显。

金科服务于11月17日在港交所敲钟,当日收报44.7港元,与招股价持平,触底后迎来再度上涨,30日收盘报价48.65港元,较发行价上涨8.84%;11月19日,融创服务正式挂牌,当日收盘报14.14港元,大涨21.9%,截至月底收盘报价11.94港元,高于发行价近3个百分点。

这两家物企均为在管面积过亿的头部物企,并背靠极具增长潜力的地产母公司。较强的赢利能力及确定的业绩增长使它们获得资本市场信赖,但对于中小物管企业而言,面临的情形却截然不同。

10月上市的四家物企第一服务、合景悠活、世茂服务、卓越商企服务截至本月底股价较发行价分别下跌54.47%、23.95%、16.24%及4.65%。

物业和社区经济分析师黄昇认为,就目前阶段而言,大多数物业公司股价经过疫情结束基本回归到正常溢价阶段,虽然资本市场认可物业行业“躺着也能赚钱”的商业模式,但是具体到某家物业公司规模和后续增长率等还是会区别对待。

中信证券指出,物业股估值的结构分化是必然的。物业板块是投资成长性而非稳定性,但并非每一家物管企业都能持续实现大规模成长,在不同业绩增长预期之下出现分化在所难免。

“未来优秀企业的价值则会进一步凸显,由于科技进步,管理创新,增值服务发展,未来三年可能成为集中度提升的关键三年,品牌护城河也将更加广阔。”