基金发行时曾受千亿资金追捧的首批科创50ETF,上市首周同样表现不俗。

自11月16日上市,到11月20日收盘,华夏、易方达、华泰柏瑞、工银瑞信基金旗下首批科创50ETF迎来“上市首周秀”:首批产品总规模一周激增44亿元,增幅超20%,部分产品规模激增,冲击百亿关口,产品间分化初现;由于首批产品具有市场稀缺性,叠加持有人结构和持有户数因素,以及各家公募积极增加做市商,产品的市场流动性和活跃度位居行业前列。

上市一周规模净增44亿元

头部产品逼近百亿关口

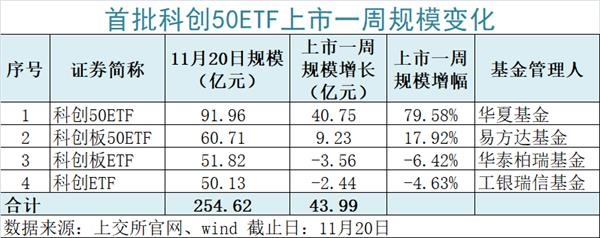

数据显示,截至11月20日,首批科创50ETF总规模达到254.62亿元,上市一周规模净增约44亿元,规模增幅20.88%。

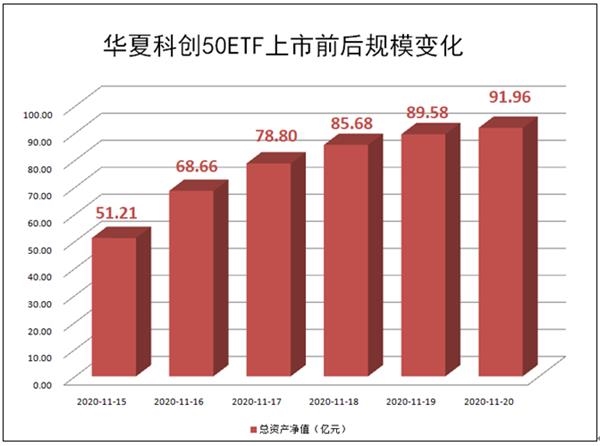

其中,华夏旗下科创50ETF规模增长最多,从上市前的51.21亿元增至近92亿元,单周规模激增80%左右,在首批科创50ETF中规模最大。同期,易方达科创板50ETF规模也从51亿元增至60亿元出头,规模也出现明显增长。另外两只产品,则在同期出现规模小幅萎缩,上市一周产品间的规模分化初步显现。

谈及首批产品上市后规模的表现,北京一位股票ETF基金经理表示,首先整体规模在扩张,这是因为作为首批跟踪科创板50指数的产品,这些产品具有市场稀缺性;其次,首批科创50ETF首发认购千亿元,但各家首发规模限制在50亿元以上,较多投资者通过比例配售买入,部分受压抑的投资需求在产品上市后会继续买入;最后,市场对科创板龙头公司的未来成长性和景气度具有信心,也希望通过指数工具产品获取长期收益。

在这位基金经理看来,首批产品间发生规模的分化也在情理之中。从以往宽基指数来看,跟踪上证50、沪深300、中证500等宽基指数的股票ETF产品数量也较多,但由于产品的首发效应、发行时机、交易策略的丰富性、持有人结构、产品费率、跟踪误差,以及持续营销效果等方面的不同,少数产品会成为市场龙头,规模大,成交量活跃。由于大资金进出冲击成本小,也会吸引大资金的配置,龙头产品就容易形成良性循环。而更多的同质化产品则会相对边缘化。

从科创板50指数的长期投资价值看,多位投研人士也认为,科创板50指数长期投资价值可期,首批科创50ETF也有继续将规模做大做强的机会。

华南一位科技基金经理分析,首先,目前全球经济环境处在劳动力和资本效应递减的过程中,科技水平是经济增长模型中最重要的一环,科技水平的提升,能带来劳动力和资本产出效率增加。而科创板作为资本市场改革试验田,承担着引领国内经济转型的重担;其次,科创板50指数中大部分股票处在成长前期,科创板很多公司处于“从0到1”的过程中,其增长速度和增长稳定比较好。从产业周期来看,科创板长期处在有增长“雪坡又长又厚”的赛道中。

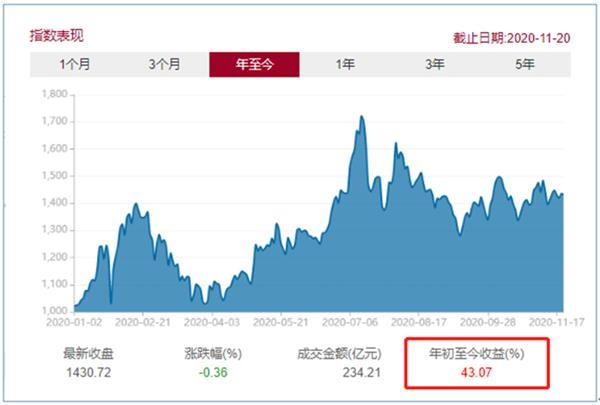

而从科创板开板以来,就受到市场的瞩目,表现也是可圈可点。数据显示,截至11月20日,科创板50指数今年以来涨幅超过43%,赚钱效应受到市场关注。

首批产品一周成交量122亿元

在股票ETF市场占比超10%

从上市一周的成交情况看,新上市股票ETF一般会出现明显的市场活跃度,首批科创50ETF同样如此。

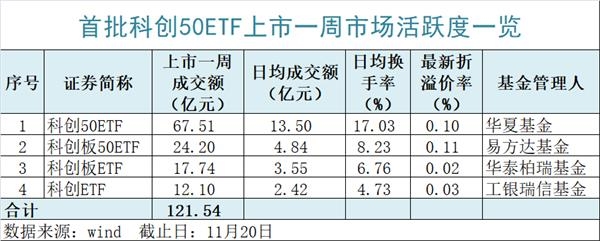

数据显示,首批四只科创50ETF上市一周总成交额就达到121.54亿元,而同期全市场277只股票ETF产品总成交额才1153.24亿元,新上市的四只产品一周成交量占比就超过了全市场的10%,市场的热度可见一斑。

其中,华夏旗下科创50ETF一周成交额67.51亿元,日均成交额13.5亿元,位居全市场第五位。同期,沪深300ET、上证50ETF,以及证券ETF、芯片ETF等四只规模超200亿、持有人众多的产品单周成交额皆超过70亿元,而日均成交额超10亿元的产品也仅有6只。

北京上述股票ETF基金经理表示,首批科创50ETF产品上市首周成交活跃,部分产品吸引资金净流入,规模快速增长,市场人气较高。一是因为这类产品具备市场首发效应和品种稀缺性,且长期赚钱效应较好;二是这类产品持有人数量多,且以个人投资者等交易型资金为主,市场的活跃度也较高;第三,各家公募也纷纷引入做市商增加产品流动性,这都为产品的高活跃度提供了较好的基础。

从四只科创50ETF产品发行数据看,四只产品持有人户数皆位居股票ETF产品前列,华夏旗下产品持有户数69.57万户,易方达、华泰柏瑞旗下产品持有户数也分贝为45.67万户、37.72万户, 而今年中报公示的股票ETF数据显示,当时持有人最多的产品持有户数为31.66万户。

工银瑞信旗下产品持有户数也高达17.32万户,与今年中报数据相比,也将跻身前十强。大量的持有人户数,是四大科创50ETF产品上市首周成交量数据亮眼的重要因素。

北京上述股票ETF基金经理说,一般而言,股票ETF的资金结构中有长期配置型资金,也有短期交易型的资金。从两类资金的特点看,配置资金持有周期长,主要是根据指数的估值来做投资决策,一般是专业的机构资金为主;交易型资金交易相对频繁,对市场热度的跟踪相对紧密,多以个人投资者、部分私募资金居多,这类资金也是产品流动性和活跃度的主要参与者。

华南一位科技基金经理也建议投资者,由于科创板50指数长期增长空间大,且指数波动率较大,首批科创50ETF产品其实是“长短皆宜”的投资工具:一方面,投资者可以做长期投资,做定投,享受科技行业长期增长的红利;另一方面,由于该指数波动率非常大,科创板50指数的波动率相当于创业板指波动率的1.5倍,短期波动大对于喜欢交易的投资者来说,意味着做短期交易很有空间,两类投资方法都有可取之处。“这可能也是这类产品受到各类资金青睐,交易活跃度较高的原因之一。”