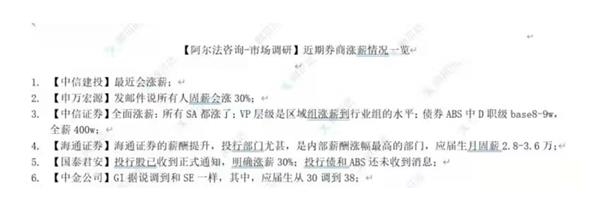

11月18日,一张来自阿尔法咨询的市场调研图片在券商人员微信群里火了。原因很简单,这张被券商人士广泛关注的图片,显示出6家券商有涨薪的计划,涉及的中信证券、国泰君安、海通证券、中金公司、中信建投和申万宏源全部都为头部券商。

六家头部券商都要涨薪,到底是真还是假?值得思考的是,为何图片显示出涨薪的部门主要都是投行部门?

六家头部券商投行要涨薪?

尽管离年底收官还有不到2个月,券商2020年绝对是丰收之年。Wind数据显示,剔除中金公司,A股39家上市券商今年前三季度合计实现营业收入3650.23亿元,较上年同期增长28.03%;实现归母净利润1155.77亿元,较上年同期增长39.66%。

券商经营整体改善,也为加薪提供了一定的支持。上面这张被券商人士广泛传阅的券商涨薪情况调研图片显示,国内六家券商都有涨薪的计划。而且计划或已经加薪的券商部门,大多都指向了投行部门。

“目前没听说所有人固定薪酬会涨30%, 但是听说可能会薪酬改革。”据一位接近申万宏源的知情人士向每日经济新闻记者表示。

“我们听说国泰君安投行部门的薪酬上调了,但是具体调整的幅度并不清楚。”华东地区某券商投行人士表示。

“应该有调的,但是有没有像他写的这么个情况还很难说,但是有个别机构是在调的。”深圳某券商资深投行人士表示。

“如果你再仔细看,提到加薪的券商投行部门主要是一线部门。”沪上某券商投行人士指出。

而图片中传出的海通证券和中金公司的涨薪计划中,都涉及到了投行部门的应届生。

据了解,今年以来,券商行业投行部门员工的薪酬确实有所上调,存在一定的普涨现象。薪酬上涨幅度比较大的主要集中在应届生和级别比较低的部门。

投行涨薪的两大考量

2020年以来,创业板注册制落地、再融资新规出台等政策利好下,IPO承销规模同比大幅增长,债券承销规模高速增长,未来全面注册制有望落地,投行业务迎来全面发展机遇期。Wind数据显示,截至2020年前三季度,A股首发募集资金达到3557亿元,同比上涨154%;增发募集资金规模达到5971亿元,同比增加13%。

数据进一步显示,2020年前三季度,39家上市券商的证券承销业务净收入合计370.1亿元,较上年同期增加49%。IPO承销规模中,头部券商仍居前列, 2020年前三季度的承销规模前三名分别是中信建投、中金公司和中信证券。注册制红利下,部分券商实现弯道超车,国金证券2020前三季度IPO承销规模为148亿,同比增长880%,光大证券前三季度IPO承销规模同比增长672%,跻身行业前十。

“据我们了解,投行涨薪是有的。各家情况不一样,觉得主要还是稳定为主,关键还是要看绩效。薪酬上涨还是为了要稳住一线员工。目前投行这块都还是处在扩张期,它本身就是个劳动密集型行业。”前述沪上某投行人士表示。

一位中型券商投行人士则是表示:“我觉得投行加薪可能有两个方面的考虑:首先是投行这两年项目不少,业务量也增加了不少,整个行业可以说是比较景气的。一线员工加薪也是为了可以招到更有效的人才。另外,市场要找到经验丰富的熟手并不容易,如果放任同行加薪,自然要面临人才流失的问题。”

对于2020年券商投行,最大的问题可能不是缺项目而是缺人。从多家券商先后开启校招、社招计划都不难发现,无论是招聘岗位的数量和多样性,还是对招聘人员要求的设置,都显示出券商投行在大规模“招兵买马”的扩容行动。

对于明年券商投行的形势,接受采访的券商投行人士都比较乐观。“我觉得明年应该跟今年差不多。目前来看,现在发行的节奏并没有特别慢,市场还相对比较稳定。其次,尽管经历了疫情,国内经济还不错,处于筑底反弹的过程。最后,目前资本市场的重要性越来越得到重视,要推动股权市场的发展,推动直接融资,接下去是更进一步的市场化,全面对接注册制。无论是再融资也好,IPO也好,发行估值定价会越来越重要。小券商会面临巨大的压力。”前述沪上投行人士表示。

天风证券研究指出,试点注册制平稳推进,资本市场形成了从科创板到创业板、再到全市场的“三步走”改革布局。目前,前两步改革已经落地实施,全市场推行注册制的条件逐步具备。注册制下,监管侧重于形式审核,投资银行的价值发现、定价承销、风险控制等专业能力逐步取代监管沟通能力,成为优质投资银行的核心竞争力。2015年以来,IPO承销业务呈现头部化趋势,承销金额CR5从40%提升至54%(2020年至今)。尤其是以“三中一华”为代表的龙头券商在大项目获取上面占据显著优势(如工业富联、京沪高铁、中芯国际等),呈现出“强者恒强”的特征。