还记得今年7月银保监会发布的《关于优化保险公司权益类资产配置监管有关事项的通知》吗?这个新政落地后,保险公司之间的权益投资境遇可能会天差地别。

随着保险公司2020年第3季度偿付能力报告摘要的陆续披露,各家的权益投资上限又发生了新变化,大概有62家保险公司的权益投资比例上限可以超过30%(在新政实施之前,所有保险公司权益投资比例上限统一为30%)。

这62家保险公司会否采取行动追加股市配置呢?

62家险企权益上限可超30%

新政的核心是对保险公司权益投资实施差异化分类监管,扶优限劣。根据保险公司综合偿付能力充足率、资产负债管理能力及风险状况等指标,新政明确了八档权益类资产监管比例。

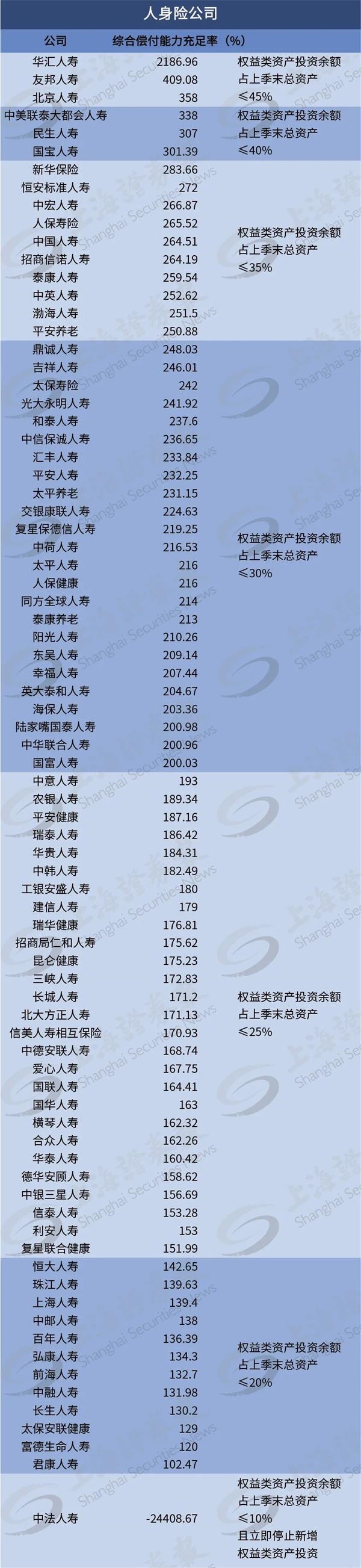

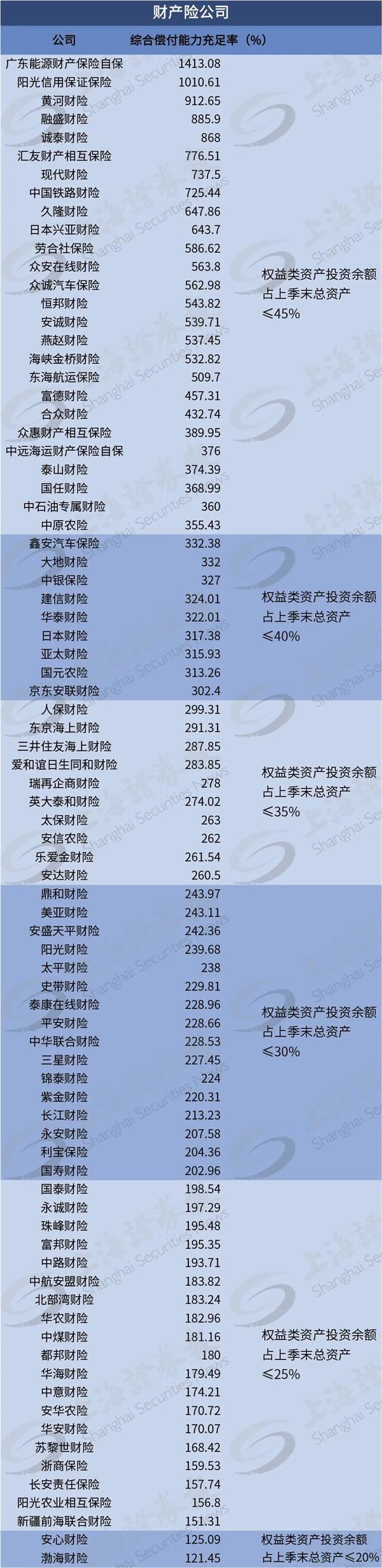

很明显,综合偿付能力充足率越高的保险公司,配置权益类资产的弹性和灵活性越大,最高者可占到公司上季末总资产的45%;相比之下,综合偿付能力充足率较低的保险公司的权益投资境遇就差远了,最低的甚至小于10%,还可能会被叫停新增权益资产投资。

而决定各保险公司权益档位的关键因素,就是公司上季末综合偿付能力充足率。根据各家最新披露的偿付能力三季报,若仅按照综合偿付能力充足率这一指标来看,合计有62家保险公司的权益投资比例上限可以超过30%。其中,人身险公司有16家,财险公司有46家。

详见下图:

会否就此追加投资

在新政实施前,所有保险公司执行的权益投资上限统一是30%。现在一下子有了更多的自主运作空间,这62家保险公司是否会采取行动,追加股市配置呢?

“主要还是要看公司对后市的判断。一旦看好后市,一定会追加股市投资,但满仓操作的概率不大。”据一家大型保险公司股票部总经理回忆,出于防控风险等因素考虑,即使是在早年的几波牛市中,大部分主流保险公司也都没有满仓操作过。

当然,也不排除个别中小保险公司会采取激进策略,抱着“满仓博一把”的心态,冲进股市,这在过往也曾出现过。但在严监管的趋势下,这种个案未来会越来越少。

鉴于目前国内22万亿元的保险资产中,过半都集中在大型保险公司手中,因此巨头们的权益投资比例上限能提升多少,是市场人士最为关注的问题。

从数据来看,在不考虑保险公司对股市的主观判断这一情况下,总的来说,手握巨额资产的大部分保险巨头的权益投资比例上限,在新政后得以提升,配置A股的空间更大。

以截至2020年三季度末的综合偿付能力充足率来看,上市保险公司或其子公司以及大型非上市保险公司中,权益投资比例上限35%的有中国人寿、新华保险、人保寿险、人保财险、太保财险、泰康人寿、平安养老。其余保险巨头的权益投资比例上限则维持30%不变。

他们看到了哪些机会

不少投资者担心,临近岁末,大机构会不会选择套现离场,落袋为安?

从上证报记者采访了解到的信息来看,虽然部分保险机构股票投资经理预判“市场整体大概率还是在宽幅震荡中运行”,但同时他们也释放出“短期结构性机会仍需把握”的积极信号。

他们看到了哪些机会?

多家保险公司权益负责人告诉记者,结合当下的内外部环境来看,可根据顺周期特征,来选择现阶段的三类投资机会:一是受益于份额提升,出口链条相关企业带来的机会;二是制造业投资回升带来的设备投资周期的回升机会;三是跨年阶段低估值板块的配置价值。

对于长期的配置方向,新政则明确给出了导向:保险公司投资上市权益类资产,应当加强投资研究,根据风险收益特征,重点配置流动性较强、业绩较好、分红稳定的品种。

其实,无论是短期还是长期加仓,随着这些年保险行业资产规模的不断扩大,保险公司权益配置政策的持续松绑,保险资金实际参与资本市场的规模和力度是持续增加的,且这个增长趋势不会改变。

数据显示,截至2020年三季度末,保险业资金运用余额约20.7万亿元,同比增长16.5%。其中,股票和证券投资基金约2.7万亿元,占比12.9%。