文章要点

★金融供给侧改革,居民财富的权益配置开启

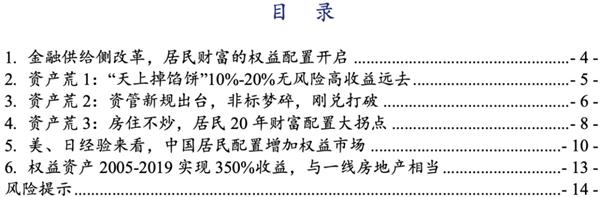

从资产配置的角度来看,住房一直是我国居民财富配置的最主要资产,占比约50%。金融资产方面,可以将2000至今的20年划分为四个阶段:

2000-2010存款时代:金融机构各项存款余额以每年约20%的速度增长。

2001-2013理财信托:银行理财和信托产品规模均上升至15万亿级别。

2014-2018大资管+互联网:理财/信托/券商资管规模80万亿,货基P2P兴起。

2019年以后资产荒:银行理财规模增长停滞,信托、券商资管、货币基金规模缩水,P2P风光不再;叠加地产调控从严,城市房价稳定、成交面积萎缩。

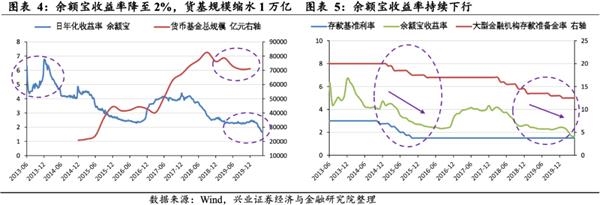

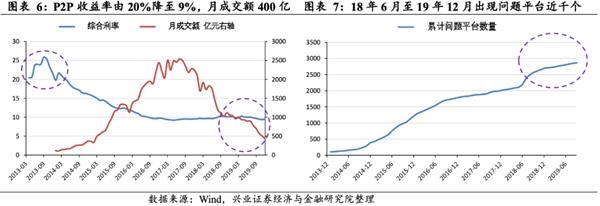

★资产荒1:“天上掉馅饼”10%-20%无风险高收益远去

2013年前后,市场上出现了两个居民理财利器——余额宝和P2P。余额宝5%甚至7%的收益率,P2P 20~25%的“无风险”收益,外加简单方便的操作,吸引来许多投资者。但随着金融供给侧改革深入,余额宝收益率下行至2%以内,一年内货币基金市场规模缩水1万亿。P2P平台风光不再、安全性受到怀疑,月成交额由2500亿降至400亿。居民需要探索、寻找新的资产配置方向。

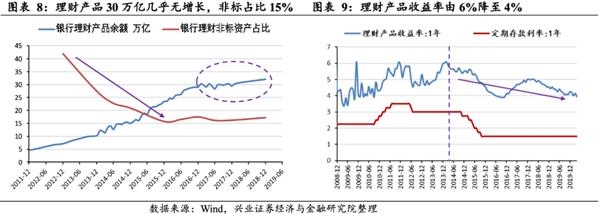

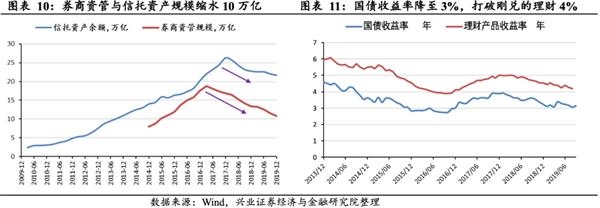

★资产荒2:资管新规出台,非标梦碎,刚兑打破

2013年银监会8号文限制表外非标规模,2017年表外理财纳入MPA考核,近三年来银行理财规模停留在30万亿几乎无增长,非标资产占比降至17%,理财产品收益率降至4%,投资吸引力大不如前。18年4月资管新规出台,严控非标、打破刚兑。信托和券商资管规模目前已较高点缩水10万亿,仍有大量资产等待清理。打破刚性兑付叠加无风险利率下行,利好股票等风险资产。

★资产荒3:房住不炒,居民20年财富配置大拐点

房地产曾经是国民经济的支柱性产业,也是国家刺激经济的首选。金融市场发展程度低,叠加房价升值预期,导致住宅在我国居民财富中的占比高达50%。2016年以来,中央提出并多次重申“房住不炒”的定位,一线城市房价保持平稳,二三线城市房价增速放缓。限购限贷限售政策不断加码,城市商品房成交面积中枢下移。2019年7月,中央提出不再将房地产作为短期刺激经济手段。在居民财富配置方面,房地产的地位受到挑战,权益类资产等方向正在兴起。

★美、日经验来看,中国居民配置增加权益市场。美国居民总资产的24%为房地产,股票和基金占35%,保险和养老金占23%。同样高储蓄率的日本,包括住宅在内的固定资产占12%,股票和基金占9%,保险和养老金占18%。美日等发达国家的保险和养老金均有较高的入市比例,OECD国家养老金投资于股票和共同基金的比例达到45%,美国的共同基金有近40%被保险和养老金持有,因此美日等国居民还会有一部分资产通过保险和养老金间接配置于权益类资产。随着我国金融市场不断发展完善,加大力度引入保险、社保、养老金等长线资金后,我国居民配置于权益类资产的比例将会继续上升。

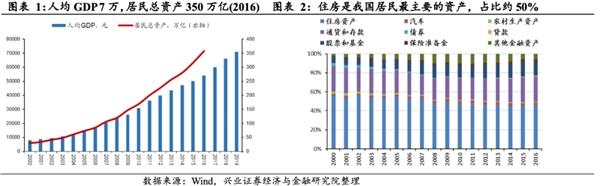

★权益资产2005-2019年实现350%收益,与一线房地产相当。传统认知中股市远远跑不赢房子,但其实从2005至2019年的长周期来看,权益市场上涨3.5倍,收益率与一线城市房产持平,目前沪深300指数PE处于14倍的估值洼地,未来上涨空间可期。

风险提示:本报告为历史分析报告,不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议,使用前请仔细阅读报告末页“相关声明”。

报告正文

1、金融供给侧改革,居民财富的权益配置开启

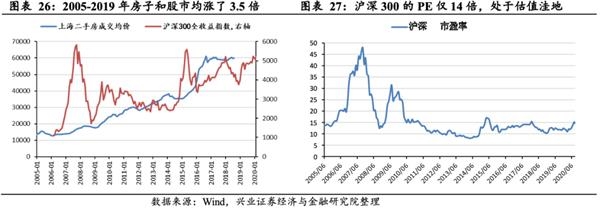

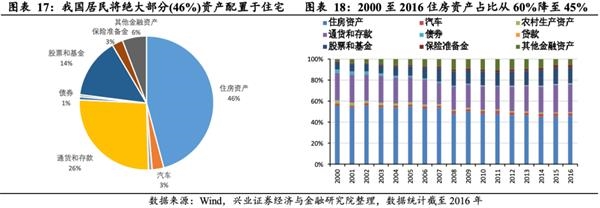

2000年以来,我国人均GDP由8000元增长至70000元,居民总资产由30万亿增长至350万亿(2016年)。但从资产配置的角度来看,住房一直是我国居民财富配置的最主要资产,占比约50%。

金融资产方面,可以将2000至今的20年划分为四个阶段:

2000-2010年存款时代:金融机构各项存款余额以每年约20%的速度增长。

2001-2013年理财信托:银行理财和信托产品规模均上升至15万亿级别。

2014-2018年大资管+互联网:银行理财、信托、券商资管规模接近80万亿,货币基金和P2P兴起。

2019年以后资产荒:银行理财规模增长停滞,信托、券商资管、货币基金规模缩水,P2P风光不再;叠加地产调控从严,城市房价稳定、成交面积萎缩。

金融供给侧改革带来新一轮资产荒,居民将开启对权益类资产的配置。

2、资产荒1:“天上掉馅饼”10%-20%无风险高收益远去

时间拨回至2012、2013年,市场上出现了两个居民理财利器——余额宝和P2P。余额宝5%甚至7%的收益率,P2P 20~25%的“无风险”收益,外加简单方便的操作,吸引来许多投资者。

但随着金融供给侧改革深入,余额宝收益率下行,2020年收益率降至2%以内,吸引力大幅下降。P2P平台风光不再、安全性受到怀疑。居民需要探索、寻找新的资产配置方向。

余额宝收益率由5%降至2%以内,货币基金规模较峰值缩水超过1万亿。2013至2014上半年,余额宝7日年化收益率5%左右,14年初时甚至接近7%。2014年底至2015年,央行连续降息降准,余额宝收益率首次下行跌破3%,货币基金总规模增长停滞。2018年央行再次连续降准,存款基准利率保持1.5%的低位,银行间市场流动性充裕,余额宝收益率又一次持续下行。2020年新冠疫情影响下,全球流动性宽松、利率普遍下行,2020年5月13日余额宝降至1.6%。货币基金资产吸引力随之下降,截止2019年12月31日全市场货币基金总规模7.1万亿,较18年时的高点已经缩水超过1万亿。

P2P暴雷声不绝于耳,收益率由20%降至9%,月成交额由2500亿降至400亿。2013年网贷平台蓬勃发展,P2P产品收益率可以达到20~25%的水平,吸引了许多资金入场。到了2017年,即使P2P利率已经降至10%,这一收益水平也明显高于存款、货币基金、银行理财等产品,彼时P2P月成交额达到2500亿元,但监管缺失、平台运作不透明等风险也在不断积累。2018年6月至7月,有近300家P2P平台爆出无法兑付、老板跑路等问题,其中不乏钱爸爸、牛板金等百亿级别平台。2018年6月至2019年12月的短短一年半时间里,P2P累计问题平台数量由2000余个上升接近3000个,虽然仍有9%的收益率,但2019年12月成交金额降至仅400亿元。

3、资产荒2:资管新规出台,非标梦碎,刚兑打破

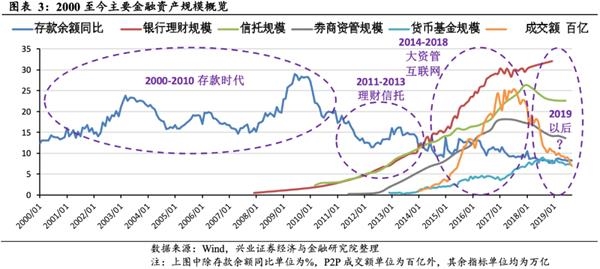

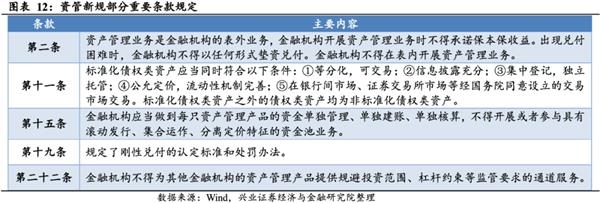

曾经银行开展非标业务如火如荼,为理财产品提供了稳定的支撑。2013年银监会8号文限制表外非标规模,2017年表外理财纳入MPA考核,导致近三年以来银行理财产品规模停留在30万亿的规模上几乎无增长,非标资产占比降至15%,理财产品收益率降至4%,投资吸引力大不如前。

一直以来,银监会对商业银行的信贷规模、投资领域、风险计提都有着严格的限制,能够绕开监管的非标业务便得到了银行的青睐,通过表外理财资金投资非标无需考虑75%的存贷比要求,通过同业业务投资非标仅需计提20%的风险权重(传统信贷的风险权重为100%)。

2013年3月25日,银监会8号文规定理财资金投资非标资产应不超过理财总额的35%和银行总资产的4%,银行理财中非标资产占比开始下降。2017年起,银行表外理财正式纳入MPA考核范围,银行理财总规模增长明显放缓。2017年至2019年,银行理财规模基本维持30万亿左右,非标资产占比17%,理财产品收益率由6%降至4%。

信托、券商资管成为前几年的投资新宠,在曾经“大资管”时代下迎来飞速扩张。2018年4月资管新规出台,严格非标资产投资要求,禁止资金池,抑制通道业务,利好股债等标准化资产。信托和券商资管规模较高点已经缩水10万亿,仍有大量资产等待清理。打破刚性兑付叠加无风险利率下行,利好股票等风险资产。

2017年5月,证监会发言人首次提出全面禁止券商资管开展通道业务。2017年11月资管新规征求意见稿发布,2018年4月资管新规正式出台。资管新规对非标资产定义范围更广,界定标准更加清晰,并且明确禁止金融机构不得为其他金融机构的资产管理产品提供规避投资范围、杠杆约束等监管要求的通道服务。受通道业务监管收紧的影响,券商资管规模自2017年至2019年缩水近6万亿,信托资产规模自2018年至2019年缩水约4万亿。

传统通道业务占据信托资产的60%以上,这意味着目前仍有大量资产等待清理。因此未来信托和资管这一投资途径可能面临缩窄,信托、资管包括银行理财的资金会更多地投向标准化资产,利好股票、债券、票据等品种。此外资管新规坚决表态打破刚性兑付,在无风险利率下行、国债收益率仅3%的情况下,更加利好股票等风险资产。

4、资产荒3:房住不炒,居民20年财富配置大拐点

房地产曾经是国民经济的支柱性产业,地产产业链曾经是国家刺激经济的首选。成熟的金融市场和丰富的金融产品长期缺位,叠加一二线城市房价的升值预期,导致住宅一直是我国居民财富配置的大头,占比达50%左右。

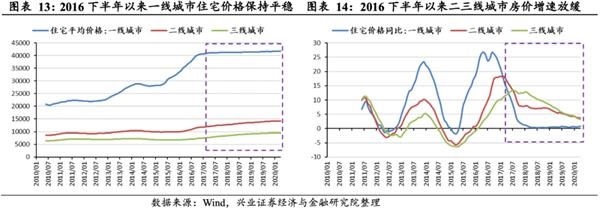

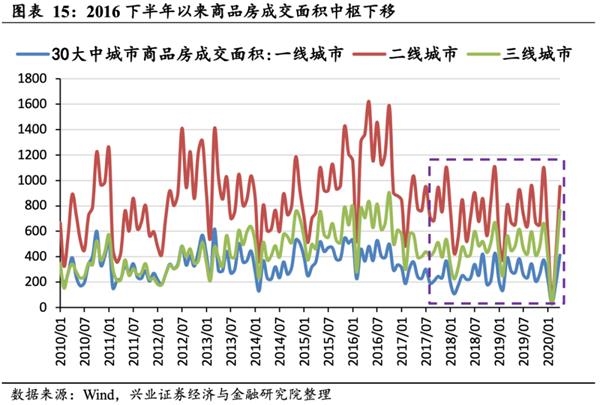

2016年以来,中央提出并多次重申“房住不炒”的定位,国家维持住房价格稳定的态度坚决,一线城市住宅平均价格保持平稳,二三线城市房价增速放缓。限购限贷限售政策不断加码,一二三线城市商品房成交面积中枢下移。19年7月,中央提出不再将房地产作为短期刺激经济的手段。在居民财富配置方面,房地产的地位受到挑战,权益类资产等方向正在兴起。

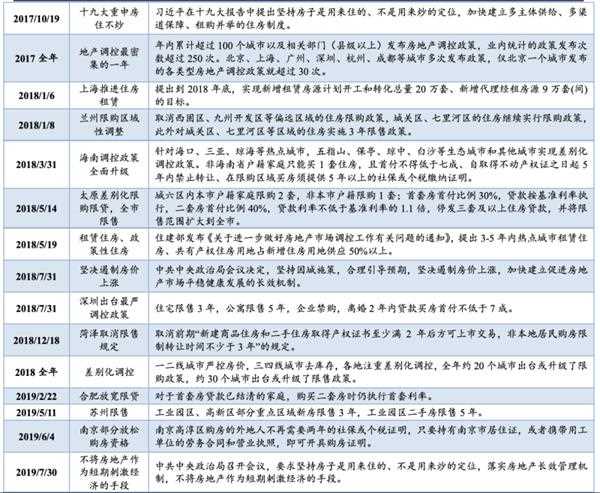

2016年国庆前后,北京、上海等20余城市陆续出台限购政策,10余核心一二线城市配套出台了限贷政策。同年12月,中央经济工作会议提出坚持“房子是用来住的、不是用来炒的”的定位。

2017被称为地产调控最密集的一年,年内超过100个城市及相关部门累计发布超过250次地产调控政策,同时积极试点开展租购同权、住房租赁改革等。

2018年中央政治局会议定调“坚决遏制房价上涨”,一二线城市严控房价,三四线城市去库存,各地注重差别化调控,全年约20个城市出台或升级了限购政策,约30个城市出台或升级了限售政策。

2019年,持续的地产调控成效显著,地方政府的调控手段愈发成熟合理。各地政策松紧不一,在可以有效控制房价的基础上,一些城市因地制宜放松了部分政策。在7月的政治局会议中,中央提出不将房地产作为短期刺激经济的手段。

5、美、日经验来看,中国居民配置增加权益市场

从居民资产配置的角度来看,成熟的金融市场和丰富的金融产品长期缺位,我国居民只能将绝大部分资产配置于住宅。随着我国金融市场的不断发展,2000至2016年,住房资产占比从接近60%下降至46%,股票和基金占比由5%上升至14%。

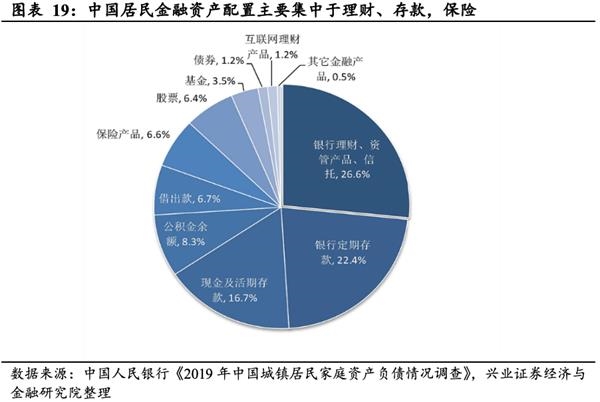

从中国居民具体的金融资产配置结构来看,主要集中于理财、存款等低风险资产,保险、股票、基金等其他资产配置比例低,未来潜力巨大。中国人民银行发布3万余户城镇居民资产负债调查,2019年,城镇居民74%的金融资产配置于理财产品(26.6%)、存款(39.1%)、公积金(8.3%),对于保险、股票、基金的配置比例仅维持在5%上下,未来潜力巨大。

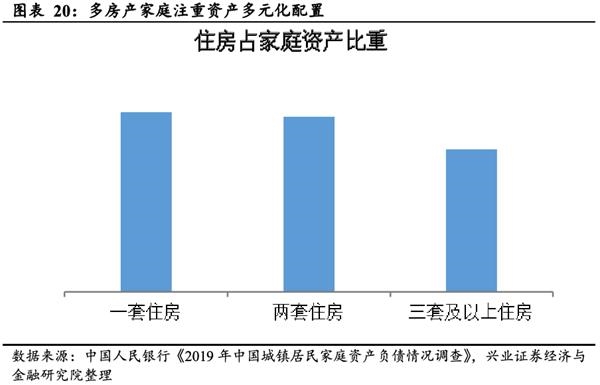

当国内家庭逐步走向富裕、解决住房刚需问题后,其他资产配置比例有所提升。据调查显示,拥有一套住房家庭的总资产中住房资产的占比为64.3%,有两套住房家庭的住房资产占比为62.7%,有三套及以上住房家庭的住房资产占比为51.0%。未来随着房地产调控长效机制落地,国内家庭住房刚需得到解决后,可能会进一步分散投资,增配金融资产。

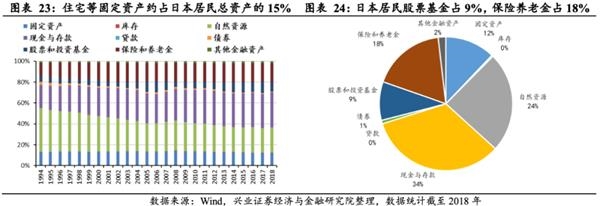

参考美日等发达国家经验,“长钱入市”背景下,中国居民配置于权益类资产的比例有望继续上升。美国居民总资产的24%为房地产,股票和基金占35%,保险和养老金占23%。同样高储蓄率的日本,包括住宅在内的固定资产占12%,股票和基金占9%,保险和养老金占18%。美日等发达国家的保险和养老金均有较高的入市比例,OECD国家养老金投资于股票和共同基金的比例达到45%,美国的共同基金有近40%被保险和养老金持有,因此美日等国居民还会有一部分资产通过保险和养老金间接配置于权益类资产。随着我国金融市场不断发展完善,加大力度引入保险、社保、养老金等长线资金后,我国居民配置于权益类资产的比例将会继续上升。

6、权益资产2005-2019实现350%收益,与一线房地产相当

传统认知中股市远远跑不赢房子,但其实从2005至2019年的长周期来看,权益市场上涨3.5倍,收益率与一线城市房产持平,目前沪深300指数PE处于12倍的估值洼地,未来上涨空间可期。

2005年至2019年,上海市二手房成交均价从1.3万元上升至6万元(数据截至2018年8月,结合图13的一线城市房价来看,目前应该大致维持6万元的水平不变),涨了3.5倍;沪深300全收益指数从1100点上升至4900点,也涨了3.5倍。估值方面,目前沪深300指数PE仅14倍,低于历史上70%时间的估值水平,A股正处于价值洼地,未来上涨空间可期。