核心观点:

宁指数总体是成长属性(ROE持续向上),盈利景气周期加速向上的过程中,既赚盈利的钱也赚估值的钱,ROE向上本身会推动估值继续上行;茅指数总体是价值属性(ROE较高但基本走平),这种情况一般只赚业绩的钱不赚估值的钱,ROE走平估值缺乏继续抬升的盈利逻辑。去年全球货币大放水,无论茅指数还是宁指数估值都显著抬升,这是分母的逻辑,今年市场分母的逻辑没有了,宁指数依然可以有盈利加速上行拔估值的故事讲,茅则失去了继续拔估值的逻辑甚至估值还有高位回落的压力。往后看,我们认为市场最明确的投资方向是中国经济的产业升级,成长属性更强的宁指数(估值也更高),可能比价值属性更强的茅指数(估值也更低),机会更大。

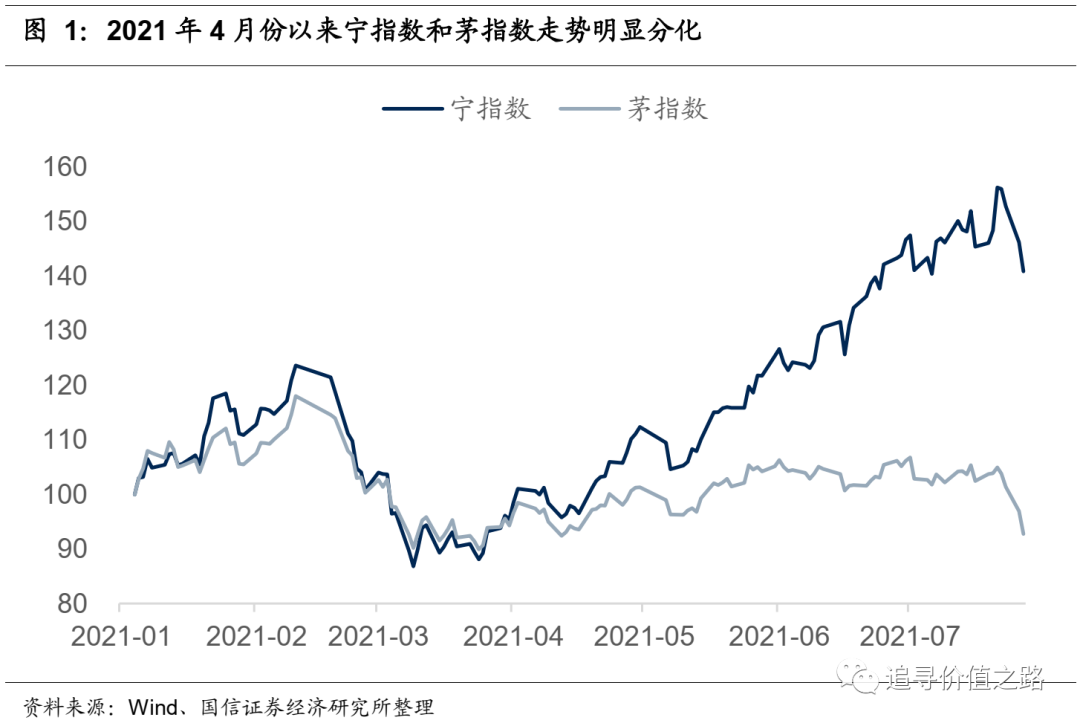

宁指数和茅指数去年都有非常好的股价表现,宁指数去年全年涨幅高达189%、茅指数涨幅也有109%。但从2021年4月份调整结束以来,两个指数走势出现了明显的分化(具体走势参见图1),宁指数继续高歌猛进一路上涨,茅指数则失去了去年的风光,4月份以后一路走平没有回到年内高点。截至2021年7月28日,宁指数目前全年累计上涨50%涨幅巨大,茅指数则目前全年累计下跌4%,两者分化巨大。

对比宁指数和茅指数的指数成分股样本,目前宁指数的成分股数量是25个、茅指数的成分股数量更多一点有43个,这其中有16家公司是两个指数的交集,既属于宁指数也属于茅指数,分别是:宁德时代、比亚迪、迈瑞医疗、隆基股份、药明康德、爱尔眼科、韦尔股份、片仔癀、汇川技术、亿纬锂能、北方华创、爱美客、华熙生物、科沃斯、通策医疗、石头科技。

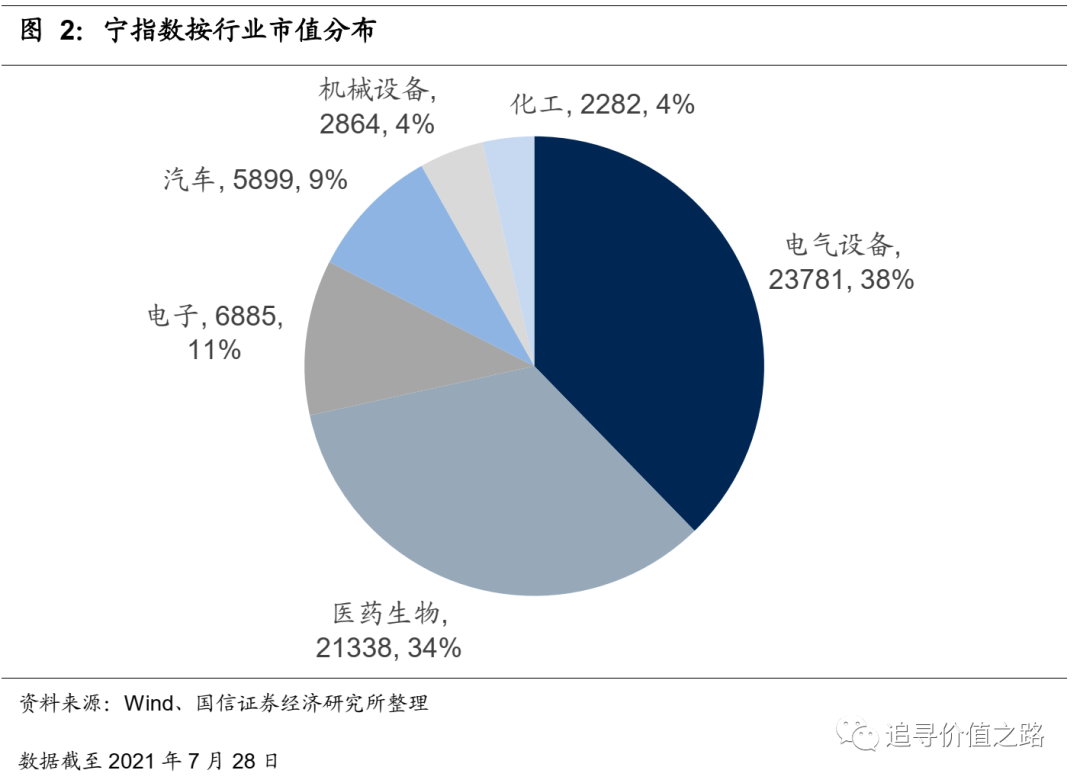

从两个指数的市值行业分布来看,还是有比较大的差异的。宁指数涉及的行业一共只有6个(具体分布参见图2),市值高度分布在电气设备和医药生物两个行业,其中电气设备行业市值占指数总市值的比重高达38%,医药生物占比也有34%,这两个行业加起来占了指数超过70%的市值权重。宁指数其他涉及的行业还包括电子(市值占比11%)、汽车(市值占比9%)、机械设备(市值占比4%)、化工(市值占比4%)。

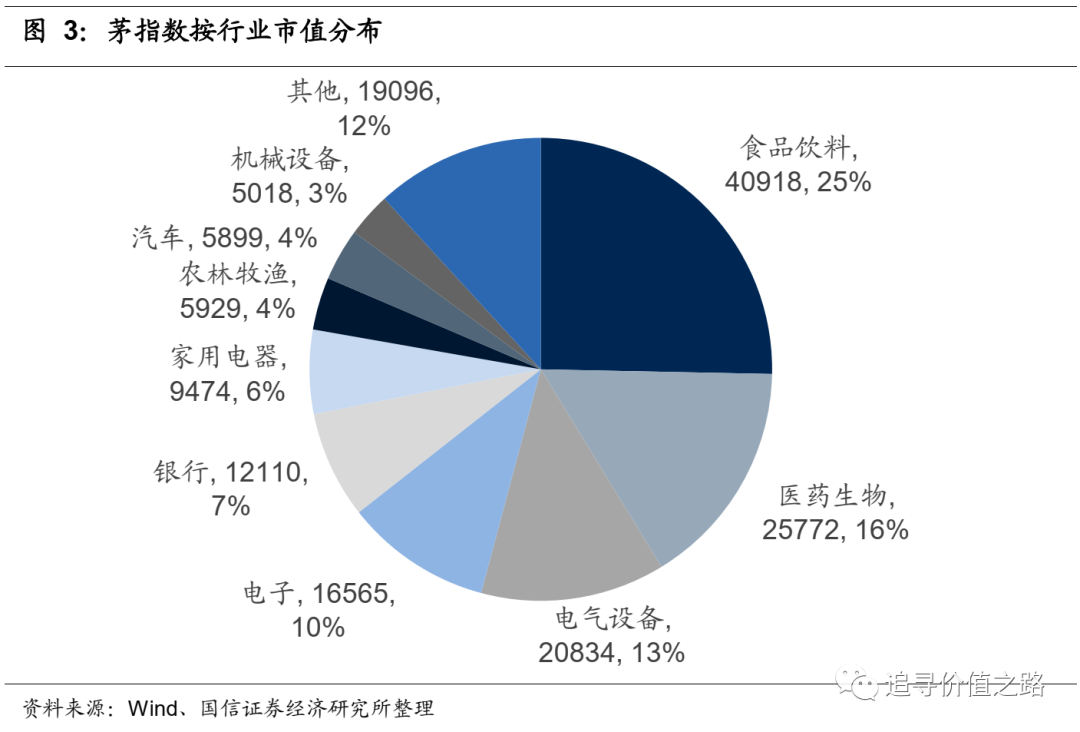

茅指数成分股较多涉及的行业也明显更多,一共涉及16个行业。其中市值占比最大的是食品饮料行业,占比达25%,这也是茅指数与宁指数构成中主要的区别,食品饮料行业在茅指数中是第一大行业,而在宁指数中却没有。茅指数中占比第二和第三的行业是医药生物和电气设备,这与宁指数权重最大的两个行业一样,但占比数明显更低,分别只有16%和13%,茅指数其他涉及的行业还包括电子、银行、家用电器、农林牧渔、汽车、机械设备、休闲服务、公用事业、化工、非银金融、计算机、建筑材料、轻工制造(具体分布参见图3)。

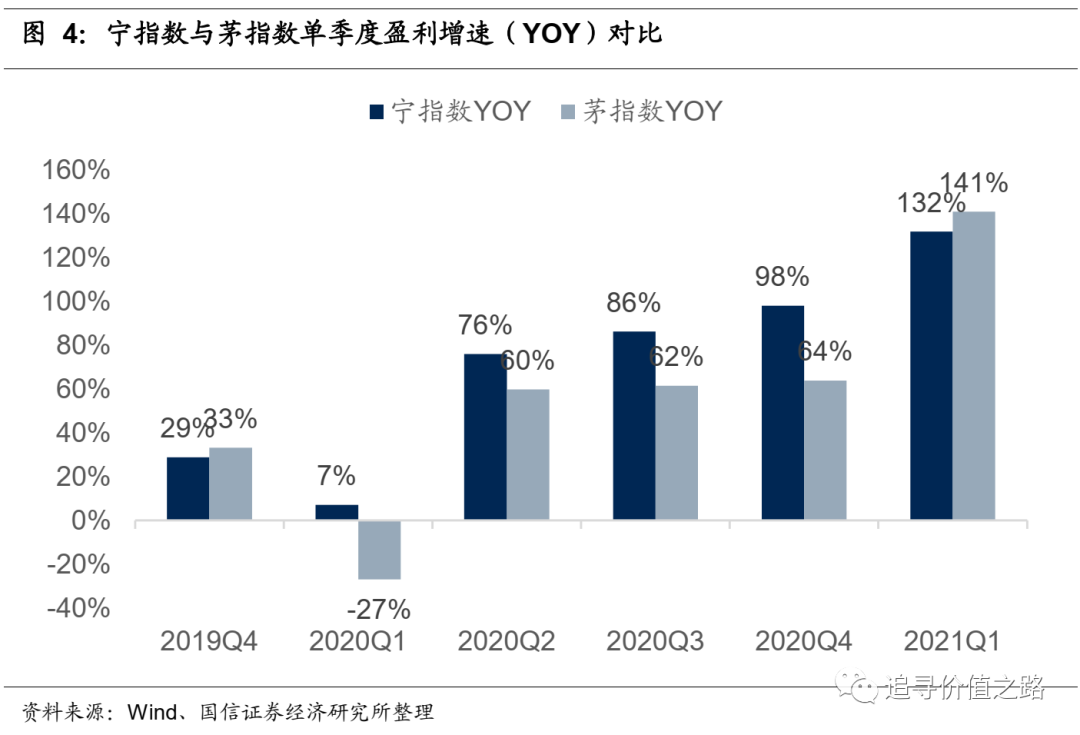

从两者的成长性来看,2020年Q2以来盈利增速都很高(具体参见图4)。相比而言,宁指数的盈利增速更高一些,2020年二季度到四季度宁指数的单季度盈利增速明显更高,茅指数由于去年一季度负增长基数较低,今年一季度的盈利增速大幅回升,比宁指数稍微高一点。

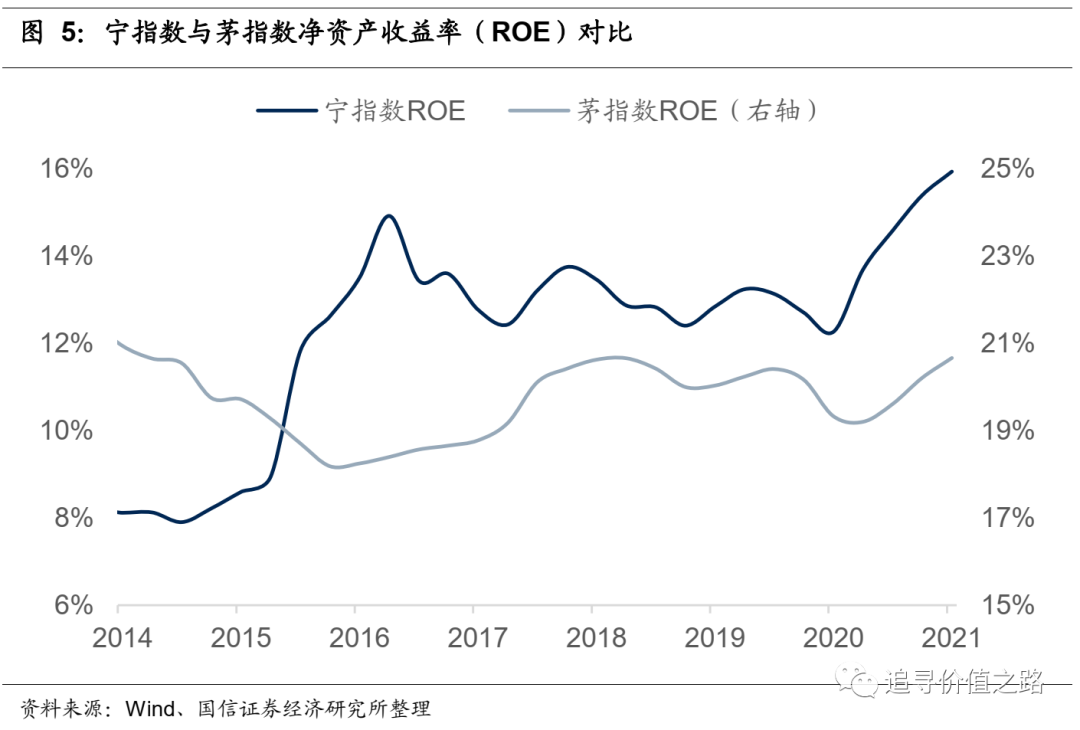

如果说用盈利增速(YOY)看两个指数的景气周期趋势不是太清楚的话,那么用ROE看则一目了然。这里我们用整体法计算了两个指数的季度ROE(滚动四个季度,即ttm4)。图5报告了宁指数和茅指数ROE的趋势变化情况,在图中宁指数的ROE数值在左轴显示,而茅指数的ROE数值在右轴显示。为了避免坐标轴不同产生的视觉干扰影响判断,图5中左轴和右轴的数据波动区间是一样的,都是10%,只是绝对值不同。

图5中可以看出两个重要特点,

一是茅指数的ROE绝对值比宁指数明显要高,目前最新的数据2021年一季度茅指数的四个季度滚动ROE要达到20.6%,而与之对比,宁指数ROE的绝对值水平要低一点,2021年一季度大概在16%不到一点。

第二个特点更加重要,那就是宁指数的ROE变化趋势是快速向上的,从2020年一季度的12.3%最近四个季度快速上行,至2021年一季度达到15.9%。而茅指数的ROE虽然最近几个季度也有小幅上升,但并没有超过2018年到2019年间的高点,趋势上看总体是走平的。

宁指数ROE趋势快速向上,说明它是成长属性,景气周期加速上行。茅指数ROE绝对数较高趋势走平,说明它是价值属性。

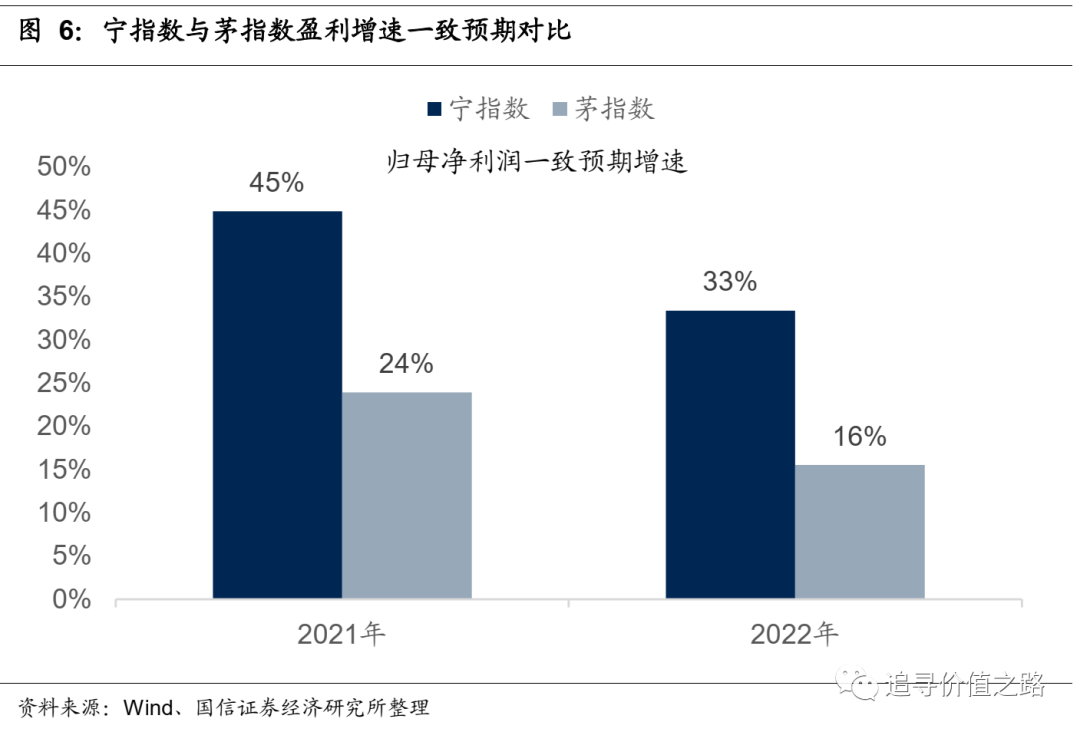

如果更进一步,从两个指数未来的盈利预测情况来看,可以发现宁指数2021年和2022年的盈利增速一致预期分别高达45%和33%,而对比之下茅指数2021年和2022年的一致预期增速只有24%和16%。

从理论上来说,ROE和YOY(盈利增速)的关系,好比经济学中平均成本与边际成本的关系,当边际成本超过平均成本时,平均成本会进一步向上。从理论上来说,在不考虑分红的情况下,如果下一年企业的YOY高于ROE,则ROE会进一步向上;如果YOY低于ROE,则ROE会向下;如果企业100%分红,那么只要盈利增速是0%,ROE下一年也保持不变。

在目前的盈利增速一致预期下,这意味着宁指数的ROE还会继续向上,而茅指数的ROE总体是大致走平的。

在此前的报告中,我们讨论过这种“成长属性”和“价值属性”在投资上的区别:

ROE趋势向上的板块,是典型的景气周期向上的板块。因为ROE是向上的,所以理论上估值也应该向上,这种情况下,一定是既赚业绩的钱,也赚估值的钱。换言之,企业ROE向上是其拔估值的盈利逻辑。这种情况下,可以说基本上是不看估值的,因为既然ROE没有见顶,估值顶也无从判断,ROE的拐点多数情况下就是行情的拐点。

ROE基本走平的板块,不管ROE本身绝对值多少,总体上这种品种基本上属于类固收资产,能赚业绩的钱,赚不了估值的钱。因为只能赚业绩的钱,所以对于这类资产的投资,是要看估值的,因为ROE基本走平估值中枢总体上是不变的,买入时估值高了就会降低未来收益率,反之买入时估值低则会提高未来收益率。这种情况下,上市公司没有拔估值的盈利逻辑,如果估值持续抬升,更多可能是分母层面的流动性逻辑。

回到当下A股的情况,去年全球货币大放水,无论茅指数还是宁指数估值都显著抬升,这是分母的逻辑,今年市场分母的逻辑没有了,宁指数依然可以有盈利加速上行拔估值的故事讲,茅则失去了继续拔估值的逻辑甚至估值还有高位回落的压力。

展望未来,我们认为市场最明确的投资方向是中国经济的产业升级,成长属性更强的宁指数(估值也更高),可能比价值属性更强的茅指数(估值也更低),机会更大。