中国平安参与方正集团重整新进展!

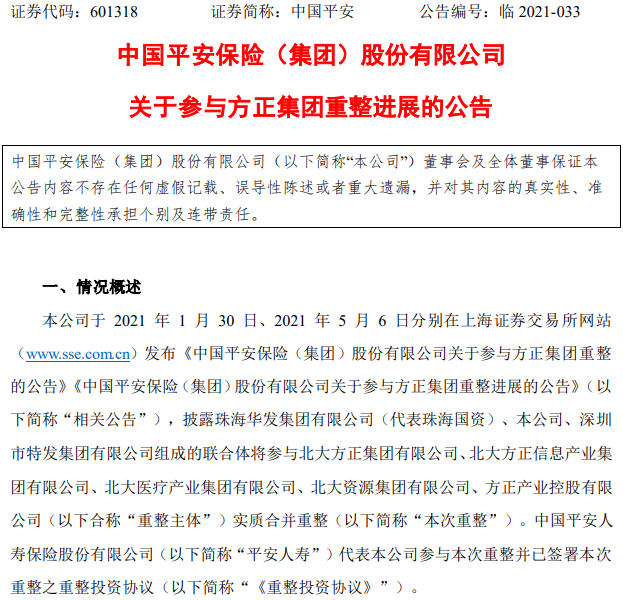

7月5日晚间,中国平安发布公告称,北大方正集团重整计划草案已经通过北京市第一中级人民法院作出的民事裁定书依法批准并生效。平安人寿或其下属全资主体拟成为新方正集团的控股股东,中国平安作为平安人寿的控股股东,拟间接控制公司。

顶着北京大学的光环,方正集团被称为最大校企之一,但是方正集团一直以来股权纠纷、内斗不断,加上多元化盲目投资,使得公司债务高企。截至2019年三季度末,方正集团总资产3657.12亿元,总负债为3029.51亿元,资产负债率达82.84%。

方正集团重整计划的获批,标志着平安参与方正重整已经进入第二阶段。此次,将对中国平安影响多大?对低迷已久的股价又能起到多大提振作用?

连日来,这家险企龙头压力不小。一方面是股价持续下行。另一方面来自于大股东的减持与所谓铁粉的“清仓”。

不久之前,中国平安发布公告称,近日收到持股5%以上股东卜蜂集团通知,2021年1月1日至6月16日期间,其H股遭到该股东减持约1.83亿股,占公司总股本的比例达到1%。同样在近期,知名私募投资人李驰在微博发文自曝清仓中国平安。一时之间,有关传统蓝筹中国平安投资价值的讨论甚嚣尘上。

中国平安真的被投资者抛弃了吗?外资投行和券商分析师却有不同的看法。

业绩不及预期?

7月5日,A股呈现震荡整理走势,截至5日收盘,上证指数涨0.44%,中国平安以下跌0.63%报收61.91元/股。自2020年12月份创下93.22元/股的历史新高以来,中国平安已累计下跌超过33%,大幅跑输大市。

对于股价持续下跌的问题,7月2日,中国平安作出回应称,“股价波动受多方面因素影响,我们不作评论,公司一如既往稳健经营、持续提升盈利能力。”

7月5日,中国平安再度回应此事称,回购方面,公司将视市场情况及公司的资本情况等因素,适时决定是否回购。

业界人士普遍认为,中国平安股价增长乏力与业绩不及投资者预期相关。

公告显示,中国平安2021年1-5月保费合计3610.8亿元,同比下滑5.66%。其中,中国平安子公司平安财险、平安人寿、平安养老、平安健康2021年1-5月分别实现原保险保费收入1091.26亿元、2359.61亿元、109.14亿元和50.81亿元,同比增幅分别为-8.81%、-4.19%、-14.43%和25.12%。

记者注意到,在单月保费方面,中国平安虽仍同比负增长,但降幅已现收窄趋势。眼下正是备受关注的寿险改革全面铺开之时,相关成果确实尚未反映到经营数据上。

中国平安联席CEO陈心颖此前谈及寿险改革之时表示,“寿险改革的难度比想象大,此次寿险改革是公司在过去30年中做过的最广、最复杂、最深的改革。”

陈心颖称,接下来的3年里,中国平安不求增加代理人,只要保持100万的代理人队伍,但是要打造“三高”代理人,即高质量、高产能、高收入,这样才能可持续发展。

截至2020年底,平安寿险渠道端“1+4”改革项目(1个标准、4大模块)已初见成效,2021年将在代理人队伍中进行逐个推广,预计全年可以推广完成。

陈心颖透露,“整个寿险改革的效果要等到2022年才会显现。”

看多派也不少

实际上,在大股东减持与铁粉清仓的同期,中国平安也受到其他机构投资者的注意。

香港联交所最新资料显示,6月29日,摩根大通增持中国平安约2981.79万股,每股作价76.6847港元,总金额约为22.87亿港元,增持后最新持股数目约为8.39亿股,最新持股比例为11.26%。

在此之前的5月27日,贝莱德以每股平均价84.6324港元增持中国平安H股2121.15万股,总金额近18亿港元。增持后,贝莱德的最新持股数量为3.87亿股,持股比例5.19%。

有市场观察人士对此解读称,外资机构投资注重长期价值,对行业整体以及长期发展趋势乐观。而国内机构和个人投资者相对看重短期收益,因此出现外资增持而股价下跌的现象。

在此之外,券商分析师依然不遗余力地呼吁当前中国平安,乃至整个保险板块均属于“绝对底部”。

太平洋证券指出,当前保险板块估值仍处于绝对底部。从基本面来说,虽然寿险负债端持续承压,新业务价值增长乏力,但头部保险公司仍在积极推动改革,相信改革阵痛期过后,业绩将不断改善。当前估值已经较为充分反映悲观预期,向下空间小,龙头公司优势仍在,性价比高。

国泰君安非银金融行业首席分析师刘欣琦认为,当前保险行业已经充分认知粗放式渠道发展不具可持续性,一方面通过加快渠道向高质量转型,另一方面积极布局健康管理增值服务,提升客户经营管理能力,维持行业“增持”评级。个股建议增持中国平安和友邦保险,中国平安得益于公司治理机制较为完善,股东、董事和管理层的利益一致使得公司允许牺牲短期业绩来换取渠道转型的时间,预计渠道改革成效即将显现;同时深入布局医疗生态圈,旗下拥有平安好医生,且重资产控股方正集团获得医疗资源的竞争壁垒;友邦保险的“卓越代理人”更能满足客户认知提升后的销售需求,叠加“分改子”后区域扩张将对公司业务带来增量贡献。

长城证券认为,中国平安寿险改革工程已进入全面推广实施阶段,通过“渠道1+4”与“产品1+4”持续打造“有温度的产品”,有望助力代理人专业化能力提升及寿险业务的高质量发展。随着开门红结束,行业负债端增长有所承压,要持续关注公司Q2增员及产品渠道策略调整情况。华夏幸福相关投资减值计提与估值调整对公司经营业绩影响可控,资产端信用风险担忧将逐步出清缓解。长期来看,公司综合金融和科技实力突出,看好长期价值和潜力。且公司实施2021年度长期服务计划,参与计划的核心人才超9万人,计划资金达41.84亿元,有望进一步激励公司员工拉动整体经营业绩实现快速增长。看好公司发展前景,预计2021-2023年的摊薄EPS分别为8.66/10.06/11.82元,对应PE分别为8.58/7.40/6.29倍,维持“增持”评级。

数据显示,7月5日北向资金净买入59.19亿元,净买入万华化学11.53亿元、中国平安8.11亿元,净卖出宁德时代8.89亿元、阳光电源5.48亿元。

相关报道:

方正证券控股股东拟变更为新方正集团 由中国平安间接控股

北大医药控股股东拟变为新方正集团 中国平安将成实控人

中国高科:中国平安拟间接控制公司