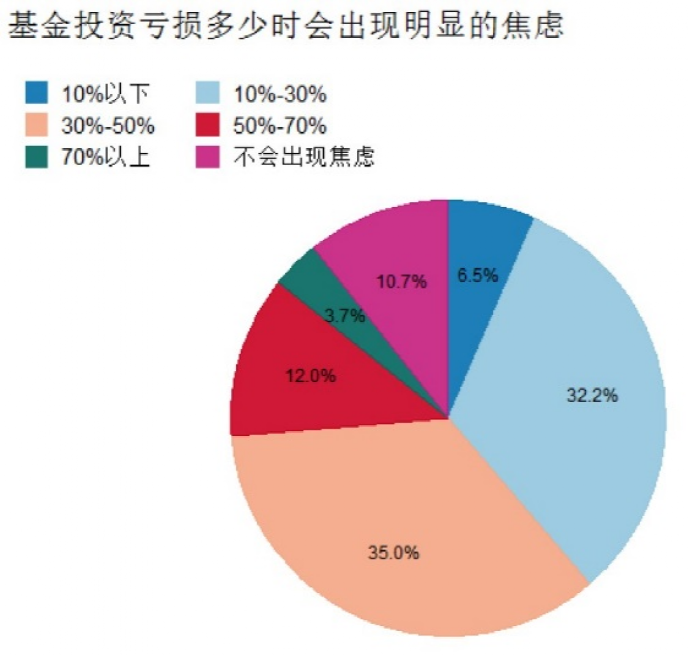

投资理财最怕啥?当然是亏损。事实上,约有89%的投资者在出现投资亏损时会出现情绪焦虑。不过,如果亏损幅度有限(比如10%以内)的话,超过8成的投资者是不会有明显焦虑的。

波动是资本市场不变的本色,对基金经理来说,常常追求买一只睡得着的股票。对投资者来说,买一只能够睡得着的基金同样重要。这样的基金却不多——按照回撤可控(最大回撤不超10%)、近5年每年正收益、年化收益超过5%等维度,从全市场基金中进行筛选,仅筛选出12只。

全市场筛选

这12只基金持有体验好

大部分人在基金出现浮亏时是会焦虑的。根据中国证券投资基金业协会在今年3月份发布的《全国公募基金投资者状况调查报告(2019年度)》,约有89%的投资者在出现投资亏损时会出现情绪焦虑。其中,亏损少于 10%时会焦虑的投资者仅占 6.5%。可见,如果亏损幅度有限(比如10%以内)的话,超过8成的投资者是不会有明显焦虑的。

来源:《全国公募基金投资者状况调查报告(2019年度)》

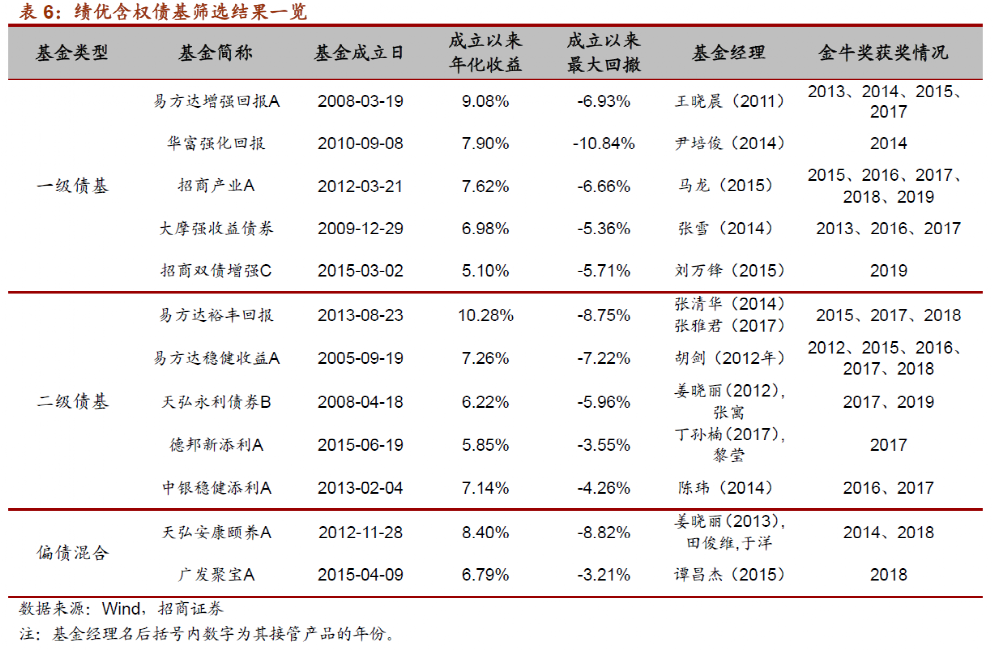

过往长期维度下,一方面最大跌幅不超10%,同时还能提供不错的稳健回报,这样的基金有没有呢?最近,招商证券的一篇研报系统探讨了这个问题。先来看筛选条件:

(1)成立时间早于2016年,具有5年以上的可验证投资业绩;

(2)2016年以来不同年份(含2021年)均实现正收益,区间年化收益率超过5%;

(3)2016年以来不同年份(含2021年)最大回撤不超过-10%。

根据以上筛选标准,仅筛选出42只绩优固收+基金。可见,市场上能够让投资者“亏损不焦虑”的基金也是很少的。

更进一步,考虑到长期业绩的稳定性。如果加入对基金经理及产品市场口碑的评价,要求产品至少具备1名基金经理管理产品时间超过3年,且曾经获得过中证报金牛产品奖等市场广泛认可的奖项,最终只能筛选出12只基金产品。

在这12只基金中,天弘基金旗下共有2只产品入选,分别为天弘永利债券B(二级债基)和天弘安康颐养A(偏债混合型基金)。

天弘永利债券连续10年正收益

最大回撤仅5.42%

这些跌幅可控、回报稳健、近5年每年正收益(包括A股单边下跌的2018年哦)的绩优基金是如何做到的?

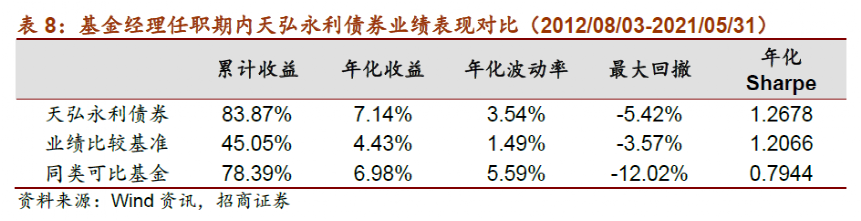

研报以天弘永利债券B(基金代码:420102)为例进行了分析。该基金成立于2008年4月18日,基金类型为混合债券型二级基金。现任基金经理为姜晓丽和张寓,其中姜晓丽女士自2012年8月3日开始任职管理,主要负责产品的大类资产配置以及债券部分投资,张寓先生自2021年3月27日开始任职管理,主要负责产品的股票部分投资。

自姜晓丽女士接管产品以来,天弘永利债券取得了出色的收益回报。2012年-2021年,产品连续10年实现正收益,同期净值最大回撤仅为-5.42%,是全市场同期可比二级债基产品中,仅有的9只低回撤、稳定正收益产品之一。

基金经理任职期内(2012年8月3日至2021年5月31日),天弘永利债券累计收益达83.87%,年化收益7.14%,大幅跑赢业绩比较基准以及同类可比基金平均水平;风险表现方面,统计期内天弘永利债券的最大回撤为-5.42%,年化波动率为3.54%,稳健的风险表现为投资者提供了良好的持有体验。得益于出色的收益回报和良好的风控表现,天弘永利债券统计期内年化Sharpe比率达1.27,明显优于业绩比较基准及二级债基平均水平。

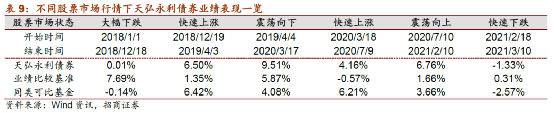

天弘永利债券作为一只二级债基,其股票投资比例不得超过20%。实际投资时,基金的股票投资较为谨慎,除在2019年-2020年的牛市行情中保持了接近20%的较高仓位水平外,其余时点基金的股票仓位多在10%以下的较低水平。

更进一步,根据股市市场状态的不同,将2018年-2021年划分为6个不同时间区间,分别统计不同区间天弘永利债券及其对标标的(业绩比较基准、同类可比基金)的业绩表现。在6个不同时间区间内,除在2021年年后的急速下跌阶段出现小幅亏损外,其余时间段基金均实现正收益,展现出了胜任不同市场行情的稳定盈利能力。相较于业绩比较基准(中债新综合指数),基金在股市向上阶段超额收益十分显著;而相对于同类可比基金,除了2020年3月-7月的股市快速上涨阶段外,其余阶段基金的收益表现均相对占优。总的来说,无论是相对于业绩基准还是同类可比基金,天弘永利债券均展现出了稳定出色的盈利能力。

不同的金融产品有着不同的风险收益特征,大幅的波动和亏损总是让人害怕焦虑。从这个角度看,风险收益特征较为稳健的优质固收+产品,对于大多数投资者来说都是家庭资产配置中不可缺少的一部分。