医美板块成为今年以来深受资本追捧的板块之一,不少企业纷纷跨界入局,凡是沾边的个股,股价全都飙升。随着股价水涨船高,一些公司股东也纷纷抛出了减持计划。

搭上医美概念快车的朗姿股份,6月4日晚间公告,公司实控人父亲拟清仓式减持。

自去年11月以来,公司股价累计涨幅达600.99%。6月1日,朗姿股份更是一度摸上71.60元/股的新高,较近两年的最低位翻了10倍以上。截至6月4日收盘,公司股价报63.65元/股,最新市值达282亿元。

或可套现逾12亿元

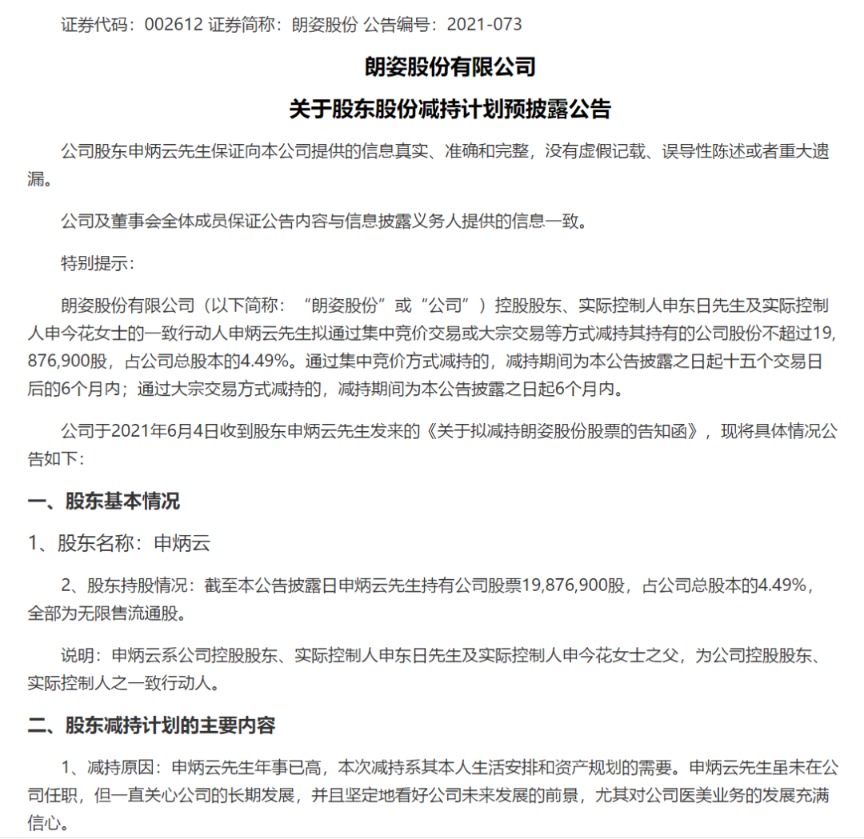

朗姿股份6月4日晚间公告,收到股东申炳云发来的《关于拟减持朗姿股份股票的告知函》,申炳云拟通过集中竞价交易或大宗交易等方式减持其持有的公司股份不超过1987.69万股,占公司总股本的4.49%。

申炳云系公司控股股东、实际控制人申东日及一致行动人申今花之父。公司2011年披露的招股意向书显示,申炳云1942年4月出生,目前年近八旬。

截至目前,申炳云持有朗姿股份1987.69万股,持股比例为4.49%。截至6月4日下午收盘,朗姿股份股价报收63.65元/股,如以该价格计算,申炳云或可套现逾12亿元。

针对此次减持意向,公司也给出了解释称,申炳云年事已高,本次减持系其本人生活安排和资产规划的需要。申炳云虽未在公司任职,但一直关心公司的长期发展,并且坚定地看好公司未来发展的前景,尤其对公司医美业务的发展充满信心。

来源:公告

医美已成公司业绩增长核心驱动力

朗姿股份于2006年成立,2011年8月登陆A股中小板市场,成为国内高端女装A股第一家上市公司。

然而,在上市不久,公司就遭遇主业下滑的困境,2014年、2015年朗姿股份连续两年营业收入、净利润双双下滑。公司试图通过跨界的方式,将业务范围扩大到童装和医美领域。

2014年以来,公司确立“泛时尚产业互联生态圈”战略,打造从衣美到颜美的时尚行业及品牌矩阵。通过控股韩国知名童装上市公司阿卡邦,将服装业务拓展至婴幼童装及用品领域。

2016年公司投资控股米兰柏羽医美和晶肤医美连锁机构,通过资产收购迅速切入医疗美容行业,目前已运营“米兰柏羽”、“晶肤医美”、“高一生”三大医美机构品牌,拥有20家医疗美容机构,主要分布在成都、西安、重庆、深圳、长沙等医疗美容需求重点地区,逐步成为西部核心区域龙头品牌。

公司医美业务占比不断提升,成为业绩核心驱动力。2020年及2021年一季度,公司医美业务收入分别达到8.12亿元和2.59亿元,在总营收中的占比分别为28.25%和29.09%,超过婴童业务,2020年成为公司唯一正增长的业务板块,增幅达到29.28%。

2021年一季度医美业务营收同比大幅增长92.03%,远超其他板块增速,已成为公司业绩增长的核心驱动力。

跨界医美

找准竞争优势是关键

据了解,从产业链的角度来看,医美行业上游为药品原料及药械供应商,中游为包括公立医院整形美容科、民营医疗美容医院以及大量小型诊疗机构在内的服务机构,下游为获客平台,主要涉及线下美容院、医院等导流机构,线上搜索类平台以及垂直类医美平台。

苏宁金融研究院研究员施旭健对中国证券报记者表示,资本大量涌入一个行业是因为这个行业赛道长期看回报率很高,有利可图。上市公司爱美客、华熙生物的毛利率、估值反映了这一点。上游企业毛利高是因为存在技术壁垒、资金壁垒,中期看竞争格局很好。“对于任何跨界企业来说都有风险,关键是搞清楚自己的竞争优势,做自己能力圈范围内的事。中期很看好上游的发展前景,因为竞争格局比较稳定,议价能力强,在行业高速发展时期回报率高。”

国信证券高级研究员张立超对中国证券报记者表示,上游企业毛利高主要因为医美原料普遍具有较长的研发周期和认同周期,其技术壁垒与市场准入壁垒都较高,使得上游原料本身的进入门槛也高,高门槛导致了市场的高集中度,也因此会产生高利润。尤其是上游的优质耗材器材公司在行业内具有很强的议价能力,往往在产业链利润分配中占主导地位。对于跨界入局的企业来说,其大多结合自身的技术优势、资源优势、渠道优势等涌入医美版图,但是要找准自身所处行业与医美行业的结合点、围绕医美产业链布局寻找适合自身的差异化赛道才是关键。