要说投资人的最大愿望,“精准择时、低买高卖”绝对榜上有名。

不过,在经历过市场的一番“毒打”之后,

尤其是看到上交所做的统计:

2016-2019年3年时间里,无论是专业的机构投资者、公司法人投资者,还是不同资金量的散户,择时收益都为负。

投资人渐渐认清了现实:低买高卖?还是想想罢了。

等会儿!

可别先急着放弃,这还真有一个策略,能够帮助我们间接实现“低买高卖”的心愿。

那就是“动态再平衡”策略。

何谓“动态再平衡”呢?

其实原理很简单。

举个例子,假如我们给自己设定的股债比例是1:1。

手里有200万,那就是100万拿来配置股票,100万配置债券。

某一个年份股票表现特别好,涨了50%,那么我们的股票资产就变成了100万*(1+50%)=150万。

而债券表现却很一般,跌了5%,那债券资产变成了100万*(1-5%)=95万。

总资产为150万+95万=245万。

但是股票资产的比例却不再是50%,而是占了61%;而债券的比例也从50%降到了39%。

大家发现了没?

随着两类资产的涨幅不同,它们所占的比例也跟我们一开始设定的比例已经大不一样了。

为了还是能够保持我们一开始设定的“50%股票+50%债券”计划,那我们就需要手动调整。

赎回27.5万的股票,同时将这笔钱买入债券,这样就能保证两类资产的比例再度回到1:1。

这就是“动态再平衡”。

那为什么说“动态再平衡”能够间接实现“低买高卖”呢?

因为无论是股市,还是债市,都存在着周期,而且它们的走势是围绕价值而波动的。

涨得太多了,就会跌下去;

跌得太多了,也会涨回去。

所以,当某一类资产(如股票)因为涨得太多,导致这类资产在账户里面占比过重时,这时候我们手动调仓,将仓位再平衡,相当于在这类资产的阶段性高位时部分卖出,也就是“高卖”。

什么时候会加仓再买入股票呢?

那就得等股票的表现开始回落,落后于债券的时候,这相当于“低买”。

值得注意的是,这里的“低买高卖”并不是说“买在最低点,卖在最高点”,而是说在一个相对的低/高位。

这时候可能有小伙伴质疑:

既然只是在一个相对的低/高位进行买卖,那这个策略真的有用吗?

话不多说,直接上数据。

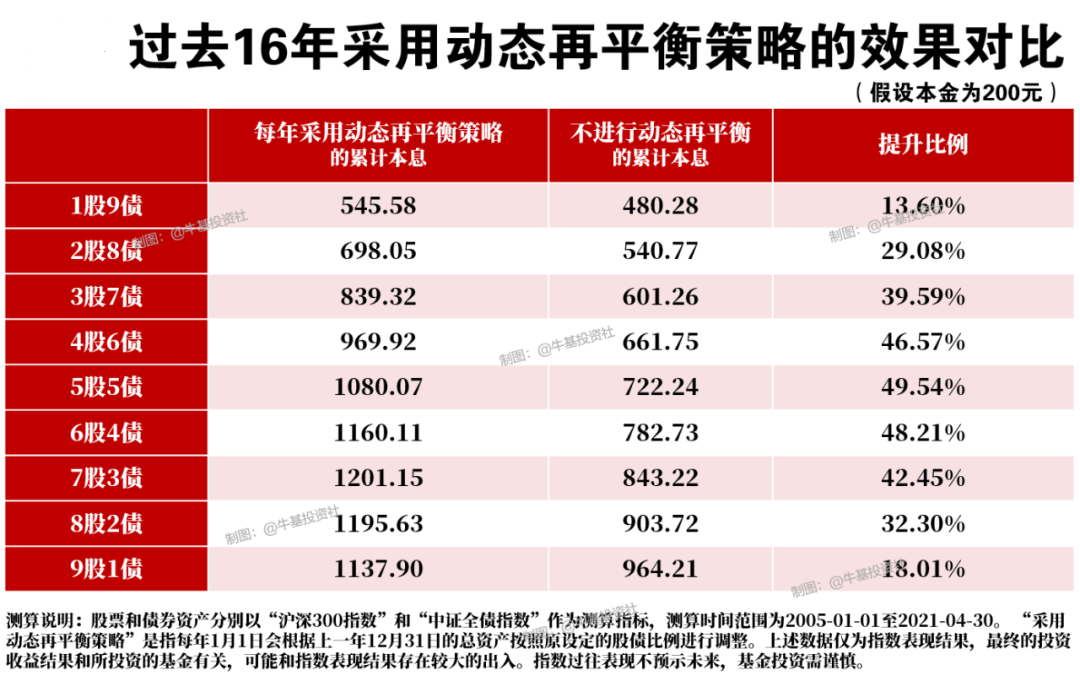

按照惯例,我们用“沪深300指数”代表股票资产,用“中证全债指数”代表债券资产。

接着问题来了:既然涉及到手动调仓,那多久调一次比较好呢?

我们都知道,基金投资不适宜频繁交易,不仅费钱(持有时间太短,赎回费率越高),而且还费精力,所以频率不宜太高。

同时,很多人在每年年底的时候都会有盘点资产的习惯,

所以以年度为单位,是比较符合实际的。

大家在年底盘点资产的时候,顺便对基金账户进行一次动态再平衡,再也不怕忘啦~

了解完测算的规则,一起来看看结果

从表格上,我们能够得到两个明显的结论:

1

无论股债资产按照何种比例进行搭配,相比不进行动态再平衡,每年度定期采用动态再平衡策略都能够大大提高收益率。

2

股债资产的比例越接近于1,动态再平衡策略的提高收益效果越好。

当股债比例达到1:1时,“采用动态再平衡策略”获得的累计收益率比不进行动态再平衡的提高了近50%;

当股债比例为1:9或9:1时,提升比例不到20%。

小编帮大家总结一下“动态再平衡策略”的优势:

“动态再平衡策略”的优势

1、可以帮助我们间接实现“低买高卖”;

2、相比“买入后一直不动”,以年度为单位进行动态再平衡可以提高收益率水平;

3、股债资产的比例越接近于1,动态再平衡策略的提高收益效果越好。

每年只需要调整一次,却能够让我们的收益率更高,这个小技巧,你们学到了吗?