美国货币大超发:收入高增长

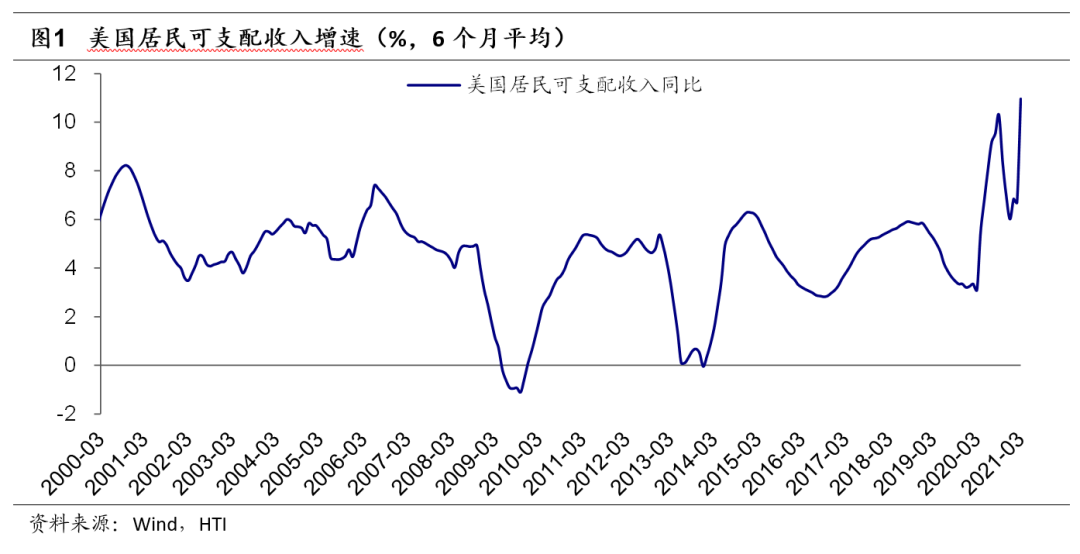

在以往的美国经济危机中,失业会增加,美国居民收入往往是下滑的,例如2008年金融危机爆发后,美国居民收入还一度出现负增长。但是这一轮的美国经济衰退却明显不一样。

从去年3月至今,虽然美国的新冠疫情很严重,对总量经济冲击很大,失业也有增加,但是美国居民的收入不仅没有下降,反而大幅攀升。去年全年美国居民可支配收入增长了7%,而在没有疫情的2019年,美国居民收入的增速也只有3.7%。

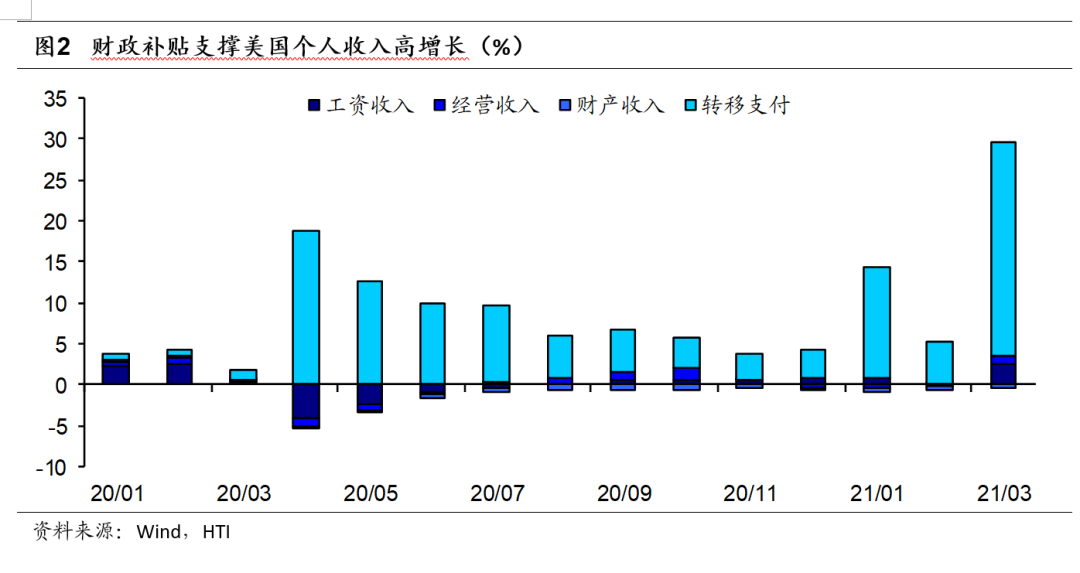

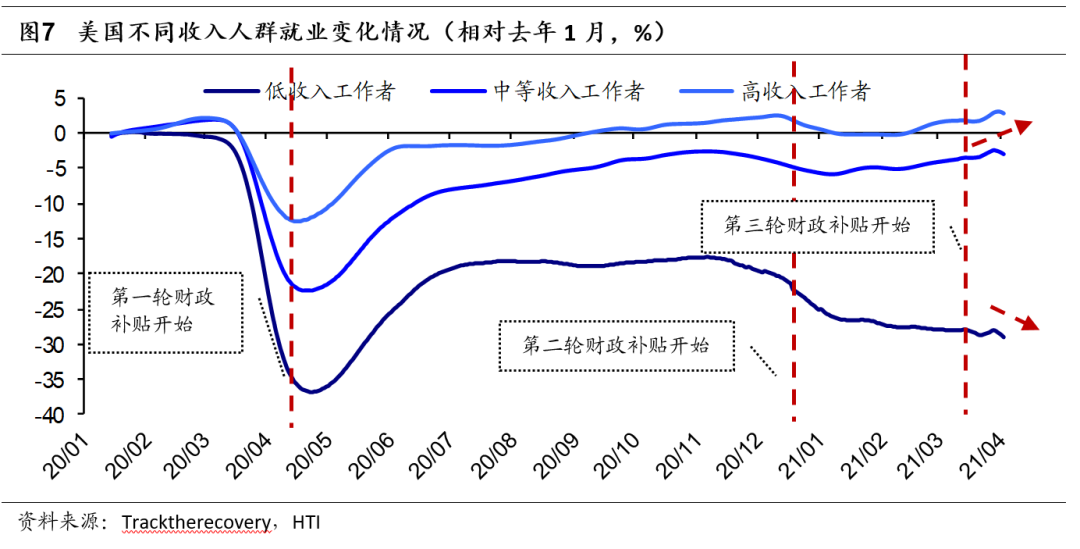

失业增加、收入还能高增长,很大程度上来自政府的高额补贴。例如根据美国第三轮补贴方案,每个纳税人可以获得1400美元的一次性补贴,失业的居民每周能够拿到300美元的失业补贴,再加上其他失业救助,美国失业居民每周能够拿到600-700美元的失业补助。这就意味着,即使美国居民在家里待着、什么事情都不做,还照样能够拿到较高的收入。

例如3月份,美国居民总收入同比增长29.0%,其中转移支付收入就拉动了26个百分点。3月收入增速之所以这么高,主要是因为政府将1400美元的一次性补助在3月陆续发放。

全球通胀在美国:从商品到服务

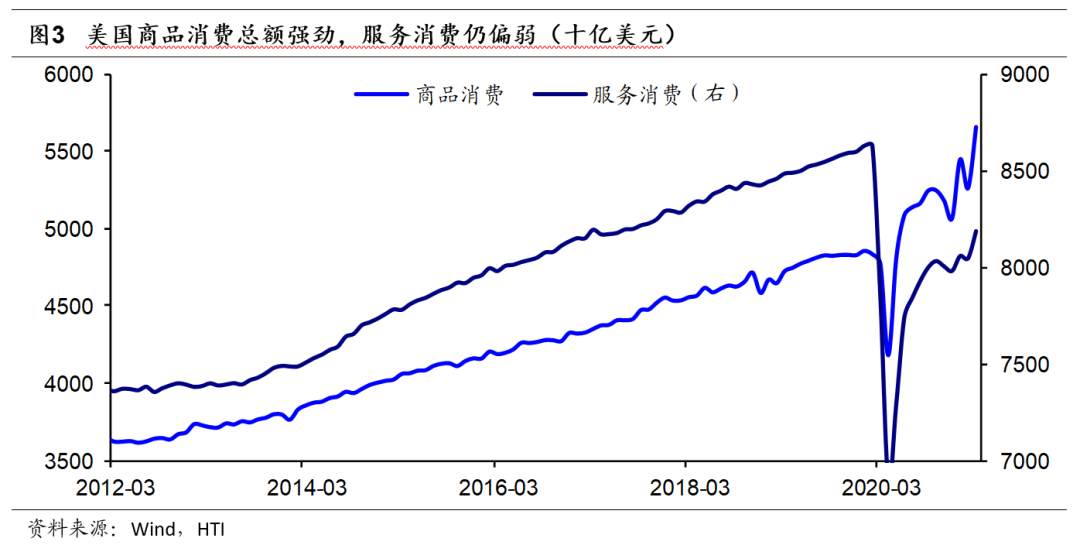

在货币放水的刺激下,美国居民的房地产和金融资产也大幅增值。所以收入和财富的增长,明显提高了美国居民的消费能力。尽管美国总量消费还比较差,但主要是服务业在拖累着,而服务业的拖累并不是居民没有收入、没有资源去消费,主要是疫情管控限制了人口流动和聚集。

在服务类消费受限的情况下,美国旺盛的消费能力主要体现为商品消费高增长。去年4季度美国居民商品消费增速就已升至6%以上,而在疫情之前还不到4%的增长,今年一季度进一步提升至14%附近。

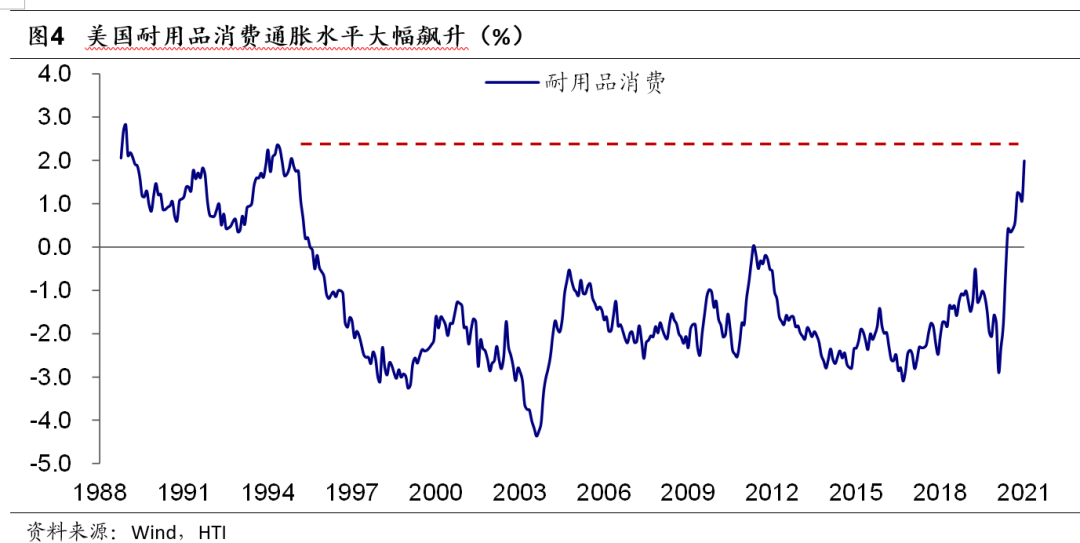

所以美国去年的通胀主要体现为商品类消费的通胀。美国商品消费需求异常强劲,但受到疫情影响,商品供给也受到压制。所以去年美国商品消费通胀大幅飙升,创下2013年以来的最高位,尤其是耐用品消费的通胀创下了将近30年的最高记录。如果没有中国等新兴市场给美国出口供货,美国如此超发货币的模式,去年通胀可能就飙升至“天上”了。

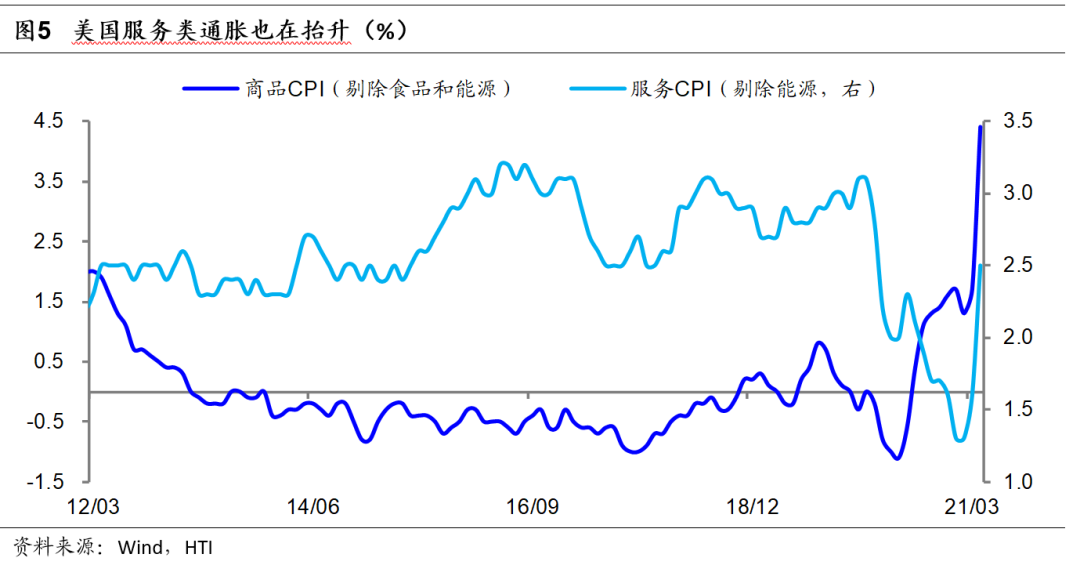

今年以来,美国服务业的通胀已经在飙升了。进入2021年以来,不变的是美国财政还在继续给居民发钱,变化的是疫苗出现了。去年由于疫情严重,服务业的需求是被压制的,没有跟随居民收入的提高而释放出来,服务业的通胀大幅下滑。但是今年随着疫苗的不断接种,美国对于服务业的管控措施已经在放开,这就意味着美国服务业的需求会快速回升。4月份,即使剔除能源类,美国服务业的CPI同比也已经升至2.5%。

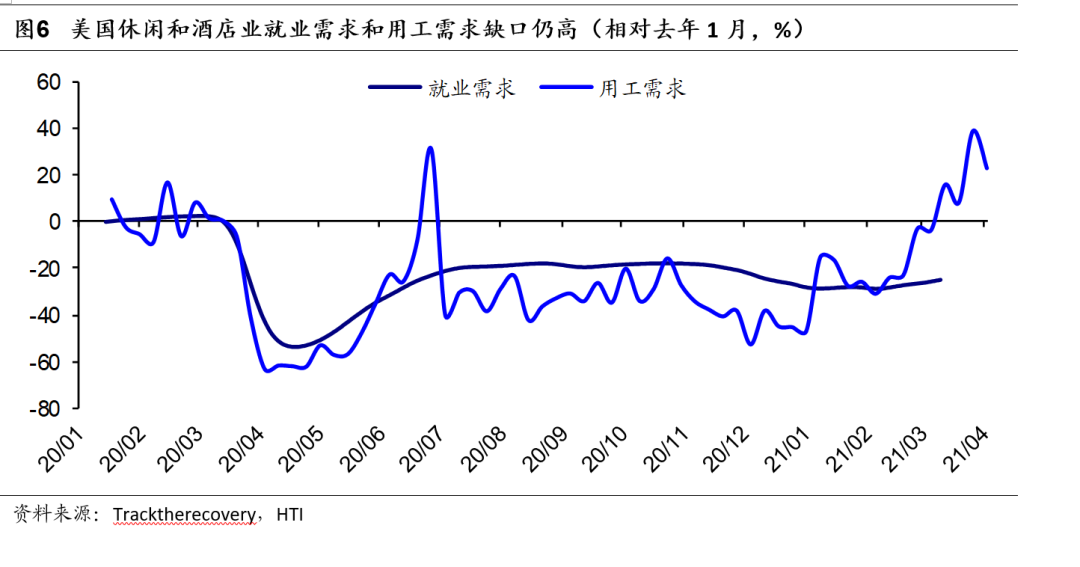

但是从供给端来看,当前美国出现了招工难和失业多同时存在的“奇葩”现象。一方面美国就业市场上有很多失业者,另一方面,企业招不到人。这是因为,美国高额的失业补贴在一定程度上压制了居民的就业意愿,尤其对于低收入人群,拿到的失业补贴比正常工作时的工资还要高很多,根本就没有太大意愿出去工作。所以4月美国非农就业低于预期,同时我们发现高收入群体的就业在改善,而低收入群体的就业改善明显放缓。

美国接下来的通胀压力会更大,而且将逐渐从商品的通胀转向服务的通胀。一方面,政府发钱、疫苗接种,服务业的需求在大幅改善;另一方面,服务业的供给恢复较慢,且服务业的消费品又很难像商品那样从海外进口,服务业的供给压力较大。美国的通胀压力将逐渐从商品类转向服务类,而且服务类在美国消费通胀中占比在六成以上,美国接下来的通胀压力会更大。

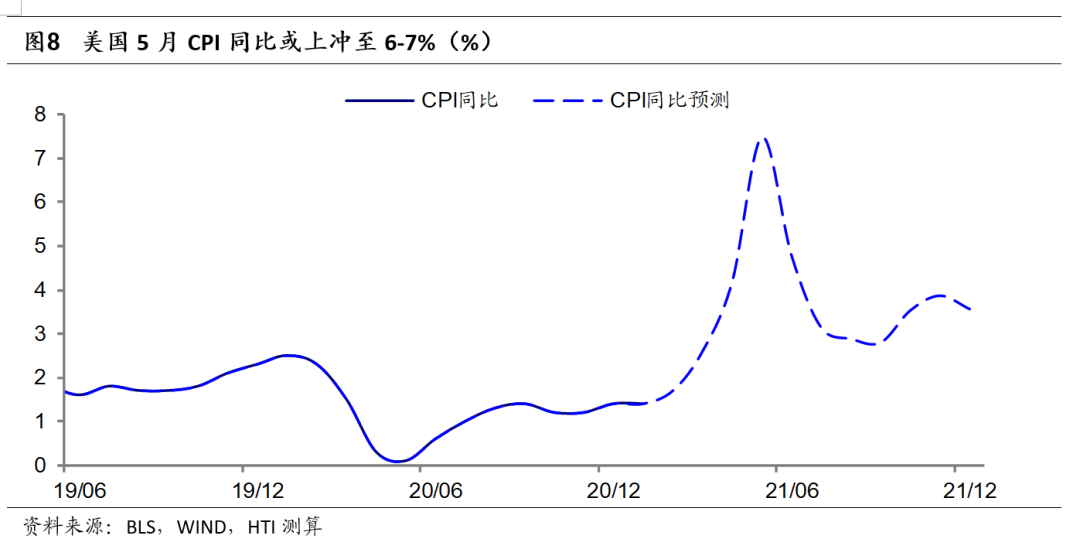

我们认为,再加上低基数的原因,美国在4月CPI超预期后,5月CPI同比有望冲到6%、甚至7%以上,年内通胀水平也可能维持在高位。通胀的回升,会继续推高美债利率,并可能触发美联储退出宽松、进行边际紧缩的操作。

所以综合来看,全球的通胀压力其实主要集中在美国,而这种压力其实并不是大家普遍认为的大宗商品,而是集中在服务业上。美国的通胀主要是货币大幅超发带动需求大增导致的,当然供给端也有影响,但不是核心原因。可以说美国是需求主导的通胀压力。

会不会滞胀:关键是供给的政策

既然终端消费需求偏弱,投资的高点也已经过去,为何近两月大宗商品价格再度大幅飙升呢?是不是美联储放水、出口需求拉动,导致了明显的输入型通胀压力呢?

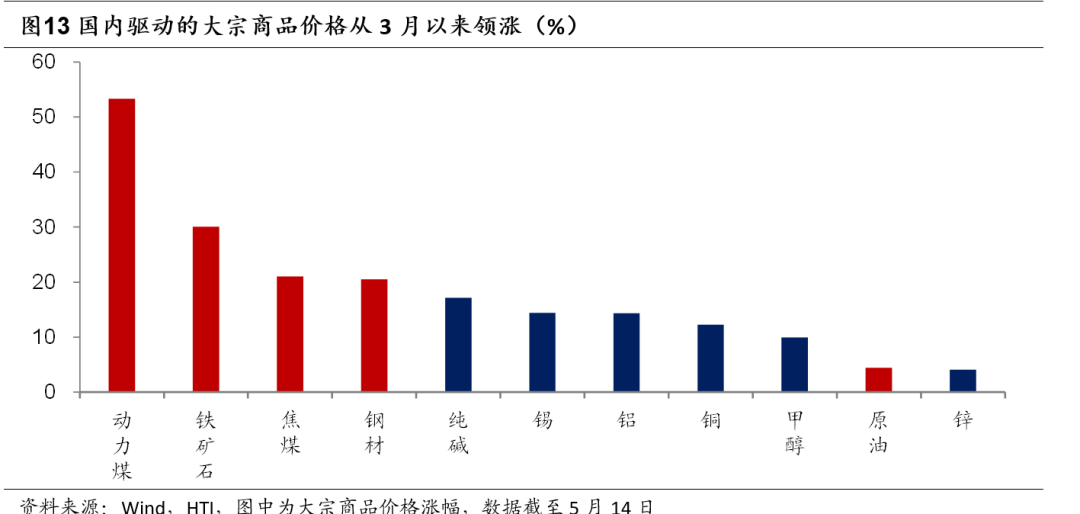

其实输入型的通胀压力没有那么大。我们从不同大宗商品的价格涨幅就能看出来,从3月初至今,欧美主导的原油价格只上涨了不到5个百分点,但是同时期国内主导的动力煤价格涨幅高达53%,铁矿石价格涨幅达到30%,钢材价格涨幅高达21%,都遥遥领先于海外大宗商品价格的涨幅。国际原油价格还处于低位爬坡的阶段,但国内主导的大宗商品铁矿石、钢材、动力煤等价格这一波都已经创出了历史新高。

而且美国接下来面临的较大通胀压力主要来自服务业,而服务业大多是不可贸易品,除了油价会有一些传导外,对我国的输入型通胀压力其实没有那么大。

所以外部因素可能并不是3月以来这一轮国内大宗商品价格上涨的主因,而从内部来看,需求端至少并没有比去年4季度变得更好,那我们只能从国内的供给端去寻找原因。其实这一波涨幅靠前的大宗商品,基本上都有一些供给端限制、或者限制的预期因素在里面,例如煤炭、铁矿石、钢材等。

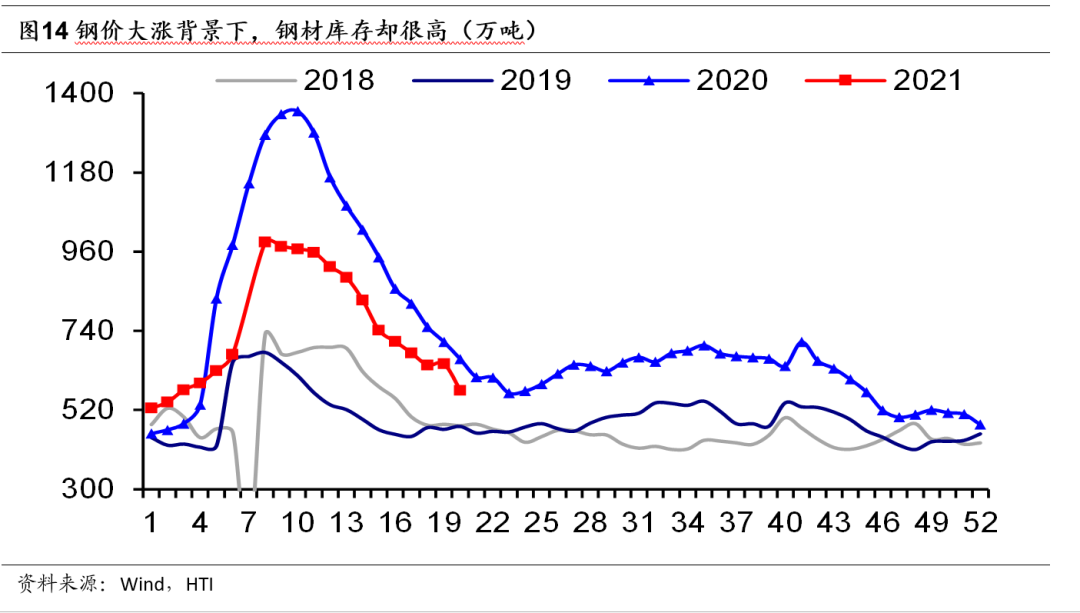

以钢铁为例,尽管钢材价格涨得非常凶猛,但如果我们看一下钢材的库存,其实并不低,比2018、2019年时的正常水平要高很多。为何库存这么高、价格却不跌还涨呢?主要是今年全年钢铁产量要负增长,这就意味着前面生产越多,后面就要压降越多。也就是说,尽管现在不缺钢,但市场预期后面会紧缺,所以钢价上涨的预期导致大家囤库存,囤库存本身又会推升价格。而且通胀往往是自我实现的,如果供给端有扰动,大家预期未来会涨价,那现在价格可能就会涨上来。

所以近期对于供给端的一些限制性的政策,可能是主导本轮国内大宗商品价格大涨的主要原因,需求端的因素没有那么大,因为尽管投资还可以,但确实比去年4季度是有降温的。

不过,近期政策也已经关注到了大宗商品涨价的问题。其实要降低价格只有两条路,要么有效压降需求,要么有效增加供给。接下来全球真正的通胀压力其实集中在货币大超发的美国。