核心结论:

(1)新能源发电影响:拜登《基础设施计划》指出2035年实现100%无碳电力以及清洁能源发电和储能的直接支付投资税收抵免及生产税收抵免期限延长10年影响重大,目前美国一次能源中可再生能源占比仅4.69%,加上光伏风电的发展主要是由于税收抵免的推动,届时美国光伏风电将迎来15年以上的黄金发展期,我们预计在不考虑CCS的背景下,2020-2035年光伏年均新增58GW、风电年均新增31GW,较2016-2019年年均均值(光伏10GW、风电8GW)提升4.97倍、2.96倍;

(2)储能的影响:2020年美国新增储能规模1464MW,对应容量3487MWh,同增180%,持续快速增长,储能的直接支付投资税收抵免和生产税收抵免期限延长10年,将助力美国储能市场几何级放量;

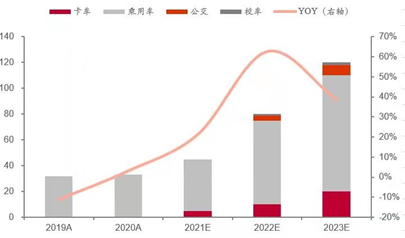

(3)电动车影响:2020年美国电动车销量32万台,拜登政策在需求和供给两端均有大力度刺激政策,尤其是购置补贴和三大公共领域(联邦车+公交+校车保有量超200万台)电动化目标,将驱动美国市场重回高增长,电动化渗透率有望直追中国和欧洲。我们上调21-23年美国电动车销量,分别为45万、80万、120万;

(4)投资建议:1)光伏:当前行业2021年估值中位数25倍(21年龙头22-25倍、22年龙头14-18倍,进入底部区间),高成长行业相对偏低,重点推荐:隆基股份、通威股份、联泓新科、福斯特、阳光电源、亚玛顿、爱旭股份,关注福莱特、锦浪科技、信义光能等;2)风电:当前行业2021年估值中位数14倍,性价比较高,重点推荐:日月股份、金雷股份、天顺风能、金风科技、明阳智能,关注新强联、东方电缆、运达股份等;3)电动车:近年来以动力电池为代表的中国电动车供应链已经具备全产业全球竞争优势,建议关注:(a)动力电池产业链:宁德时代、恩捷股份、中伟股份、容百科技、当升科技、天赐材料、新宙邦、国轩高科等,以及上游锂、钴、铜箔等环节龙头标的;(b)电动零部件:拓普集团、克来机电、伯特利、中鼎股份、三花智控等优质零部件标的;(c)整车环节:全球客车龙头宇通客车、比亚迪等。

一、 拜登《基础设施计划》的新能源方案

3月31日,美国白宫网站发布拜登《基础设施计划》,其中对新能源发电、储能、新能源汽车、电网等进行重点支持。

图表:拜登《基础设施计划》中新能源相关支持政策一览

数据来源:白宫官网,中泰证券研究所

二、新能源发电和储能的影响:力度空前,新能源迎15年黄金发展期

1、新能源发电支持政策一览:力度空前

拜登《基础设施计划》多方面支持清洁能源发展及弹性电网建设。据美国能源部的研究,停电每年给美国经济造成的损失高达700亿美元。《基础设施计划》将建立一个更有弹性的电网,并通过制定《能源效率和清洁电力标准》(EECES)等一系列政策保证2035年实现100%无碳电力。具体包括以下几个方面:

1)清洁能源发电和储能的直接支付投资税收抵免和生产税收抵免期限延长10年,并逐步取消;

2)支持州政府、地方政府和部落政府通过补充政策来加快现代化进程,例如可用于支持清洁能源、赋予工人权力和环境正义的整笔清洁能源拨款;

3)通过购买联邦大楼7*24全天候清洁能源,利用联邦政府的购买力推动整个市场的清洁能源部署;

4)拜登总统将制定《能源效率和清洁电力标准》(EECES),旨在削减电费和电力污染,增加市场竞争,鼓励更有效地利用能源现有基础设施,并继续利用现有资源(如核能和水力发电)提供的无碳污染能源;

5)制定有针对性的投资税收抵免政策,以鼓励至少20GW的高压电力线的建设,并立即动员数百亿私人资本;

6)在能源部建立一个新的电网部署管理局,以更好地利用现有的道路和铁路通行权,并支持创造性的融资工具,以刺激更多的高优先级高压传输线。

2、美国目前可再生能源占比较低,2035年实现100%无碳电力力度空前

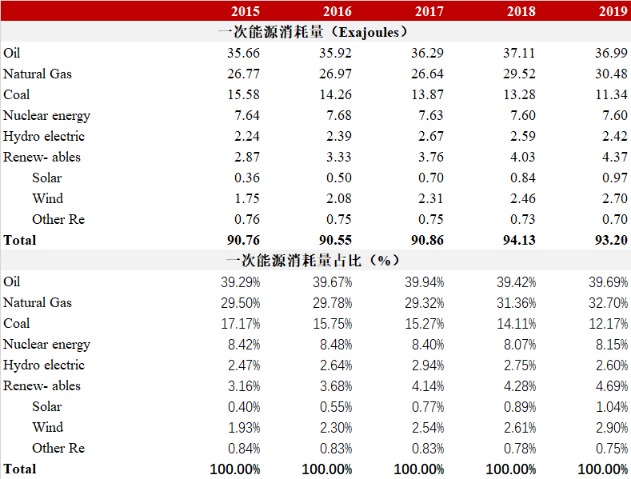

2019年美国能源结构中可再生能源占比仅4.69%,转型压力巨大。2019年美国能源消耗中石油、天然气、煤炭、核电占比分别为39.69%、32.70%、12.17%、8.15%,水电和可再生能源占比分别为2.60%和4.69%,而2019年全球可再生能源占比也为4.28%。《能源效率和清洁电力标准》(EECES)等一系列政策保证2035年实现100%无碳电力,这对于美国能源系统的重构力度空前。

图表:2019年美国一次能源结构中可再生能源占比仅4.69%

数据来源:BP,中泰证券研究所

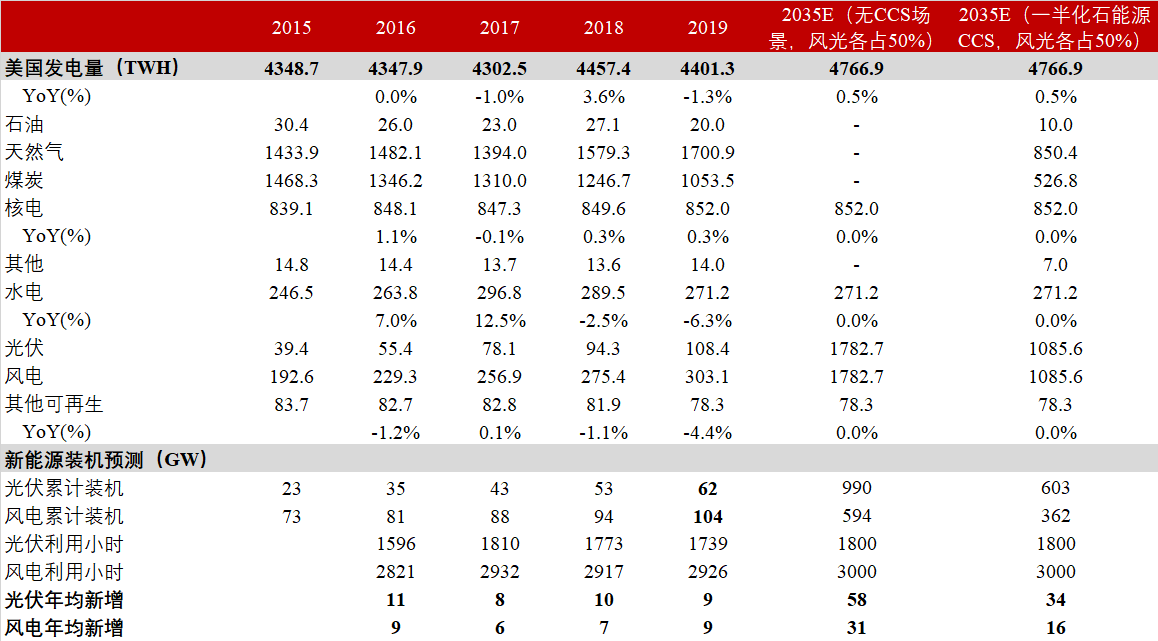

2035年实现100%无碳电力,光伏风电新增装机水平提高3-5倍。我们预测如果在不考虑CCS的背景下,2020-2035年光伏年均新增58GW、风电年均新增31GW,较2016-2019年年均均值(光伏10GW、风电8GW)提升4.97倍、2.96倍。

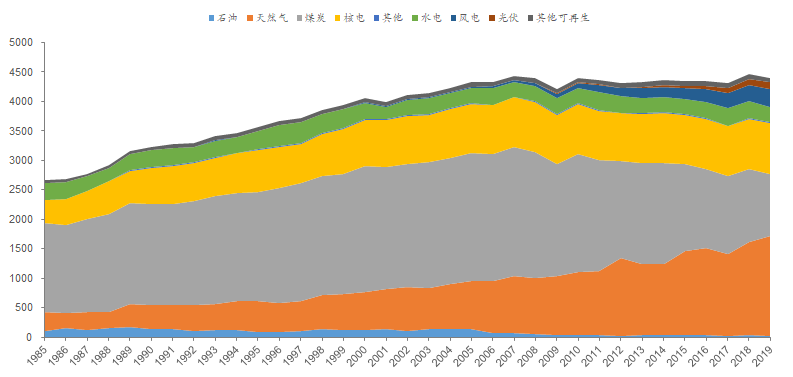

图表:1985年以来美国发电结构变迁(TWH)

数据来源:BP,中泰证券研究所

图表:美国2035年电力系统构成预测

数据来源:BP,中泰证券研究所

3、投资税收抵免和生产税收抵免期限延长10年,光伏风电再迎接黄金发展期

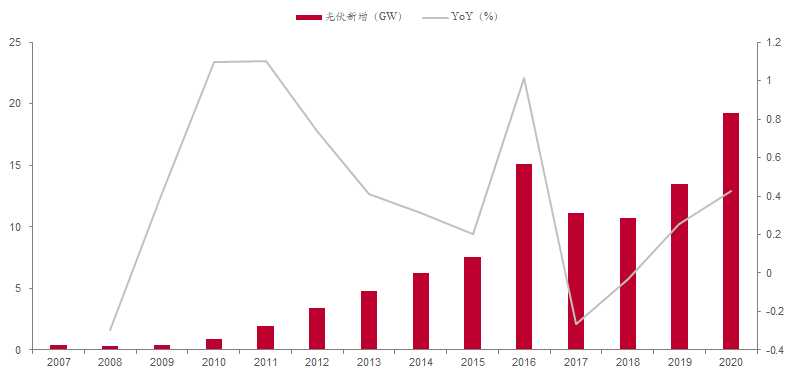

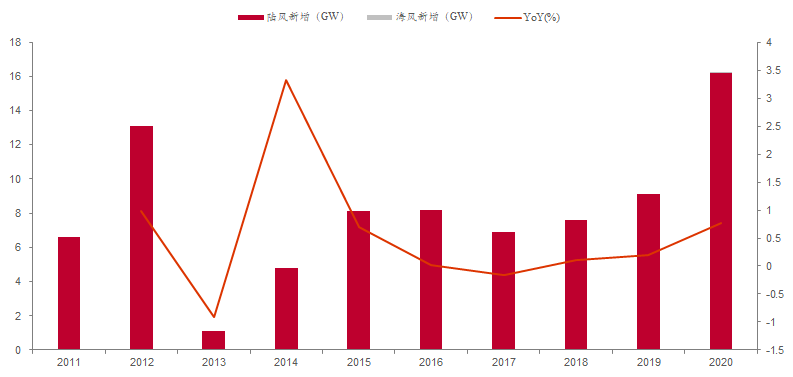

2020年美国光伏和风电新增装机均高增。2020年美国光伏新增装机19.22GW,同增42.5%,截止2020年底美国光伏累计装机97.28GW,作为对比中国同期光伏累计装机253.43GW。同样地,2020年美国风电新增装机16.21GW,同增77.2%,截止2020年底美国风电累计装机122.32GW,作为对比中国同期风电累计装机281.53GW。

图表:2020年美国光伏新增装机19.22GW,同增42.5%

数据来源:SEIA,中泰证券研究所

图表:2020年美国风电新增装机16.21GW,同增77.2%

数据来源:SEIA,中泰证券研究所

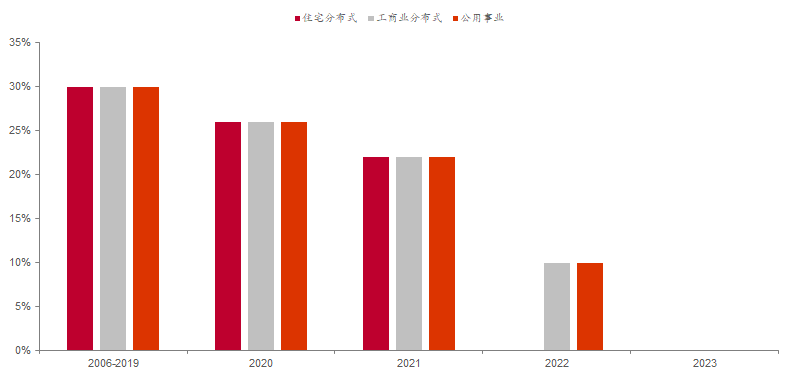

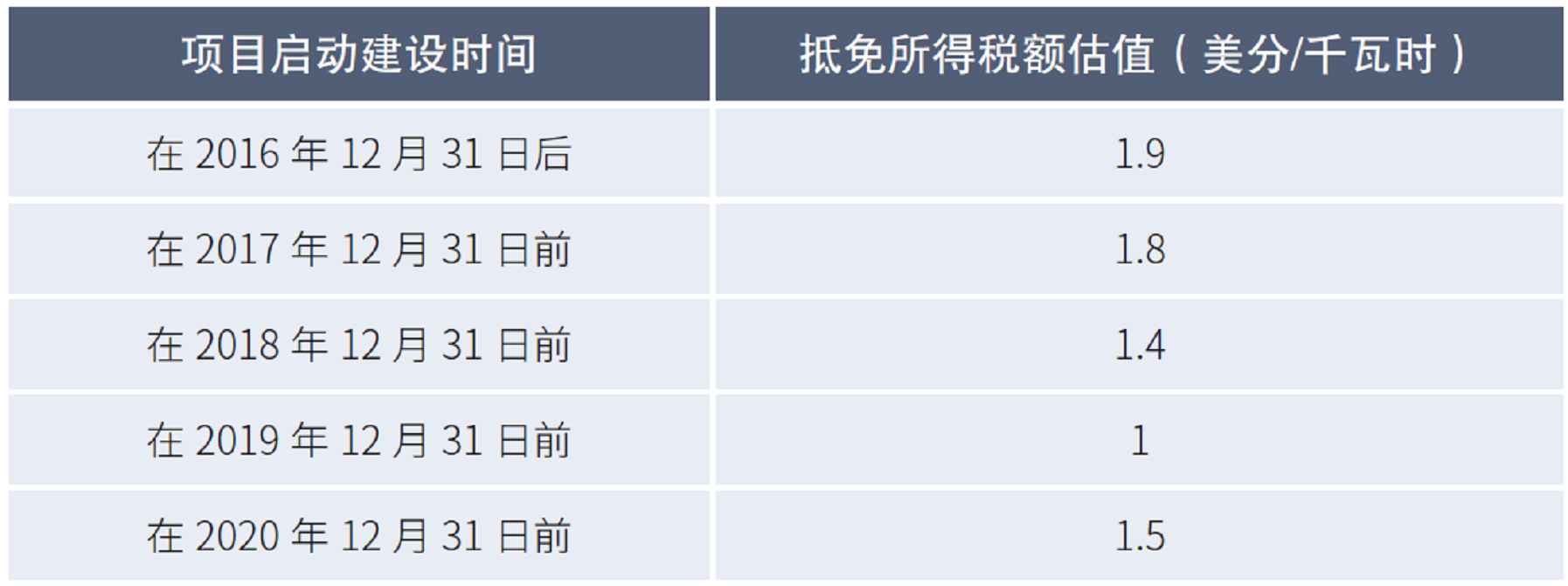

美国新能源发展主要是ITC和PTC政策的支持,延长10年后助力新能源发展。美国光伏支持政策主要是从2006年开始实施的联邦投资税收抵免(ITC),2020年开始退坡,2020年为26%,2021年为22%,2022年工商业分布式和公用事业为10%、居民分布式为0,2020年6月开始美国财政部在考虑ITC是否延期。而美国风电的支持政策主要是1992年美国的能源政策法案(Energy Policy Act, EPA) 制定的可再生能源生产税抵免(PTC),允许风电设施(陆上和海上)的所有者和开发商在设施投入使用后的10年内,每年为上网度电申请联邦所得税抵免。拜登《基础设施计划》中提及清洁能源发电和储能的直接支付投资税收抵免和生产税收抵免期限延长10年,并逐步取消,将为美国光伏风电带来黄金发展机遇期。

图表:美国不同光伏类型ITC退坡节奏(《基础设施计划》实施前)

数据来源:集邦新能源,中泰证券研究所

图表:美国风电PTC退坡节奏(《基础设施计划》实施前)

数据来源:GWEC,中泰证券研究所

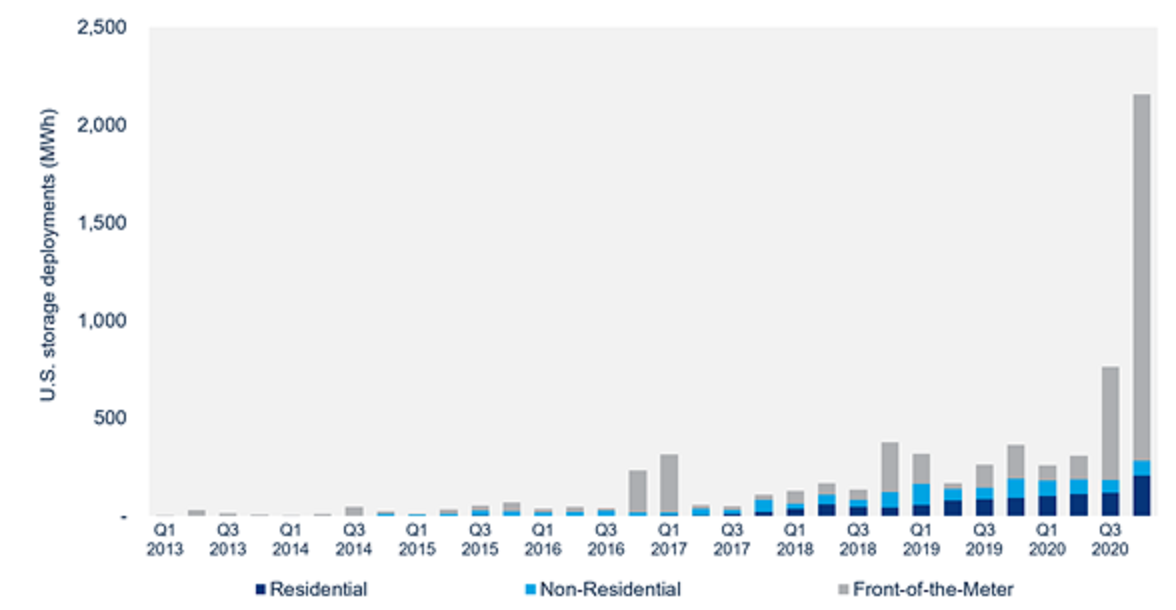

4、储能的直接支付投资税收抵免和生产税收抵免期限延长10年,将助力美国储能市场几何级放量

2020年美国储能高增,抵免政策有望助力几何增长。2020年美国新增储能规模1464MW,对应容量3487MWh,同增180%,持续快速增长,储能的直接支付投资税收抵免和生产税收抵免期限延长10年,将助力美国储能市场几何级放量。

图表:美国储能部署(MWh)

数据来源:Wood,中泰证券研究所

三、 电动车的影响:刺激力度空前,美国电动车渗透率有望追赶中、欧

1、拜登政策内容

主要从鼓励国产化产业链、购置补贴、建设充电桩以及推动专项领域电动化4个方面来刺激美国汽车电动化,但目前补贴细则和具体量化目标尚未明确。

(1) 提议投资1740亿美元,刺激电动车产业发展。计划将使汽车制造商能够刺激从原材料到零部件的国内供应链,重组工厂以在全球竞争,并支持美国工人生产电池和电动汽车。

(2)出台购置补贴。将为消费者提供购买美国制造的电动汽车的销售折扣、退税和税收优惠,同时确保这些汽车对所有家庭都能负担得起,并由工作机会良好的工人生产。

(3)2030年前建50万个充电桩。将为州、地方政府和私营部门建立拨款和激励计划,以在2030年前建立一个拥有50万个充电桩的全国网络,同时推行强有力的劳动力、培训和安装标准。

(4)推动运输车、公交、校车等公共用车电动化。计划更换5万辆柴油运输车辆,并在能源部的支持下,通过美国国家环境保护局的一项新的儿童清洁巴士项目,使至少20%的黄色校车实现电动化;推动公交100%清洁化;联邦车队(包括邮政服务车队)电动化。

2、拜登政策与特朗普政府存在明显差异性

特朗普否定气候变暖、支持传统化石能源,在任4年内,无电动化支撑政策出台,反而将碳排放社会成本下调至1美元/吨;拜登2月底已经将21年碳排放社会成本上调至51美元/吨。

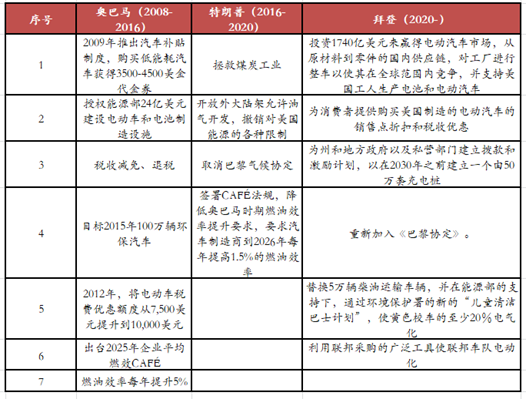

图表:拜登、特朗普和奥巴马政策对比

数据来源:新闻信息,中泰证券研究所

3、拜登新政下,美国电动车市场将结束盘整,迎来新一轮高增长期

美国电动车销量一直在30-36万之间徘徊,近2年无增长。主要原因如下:

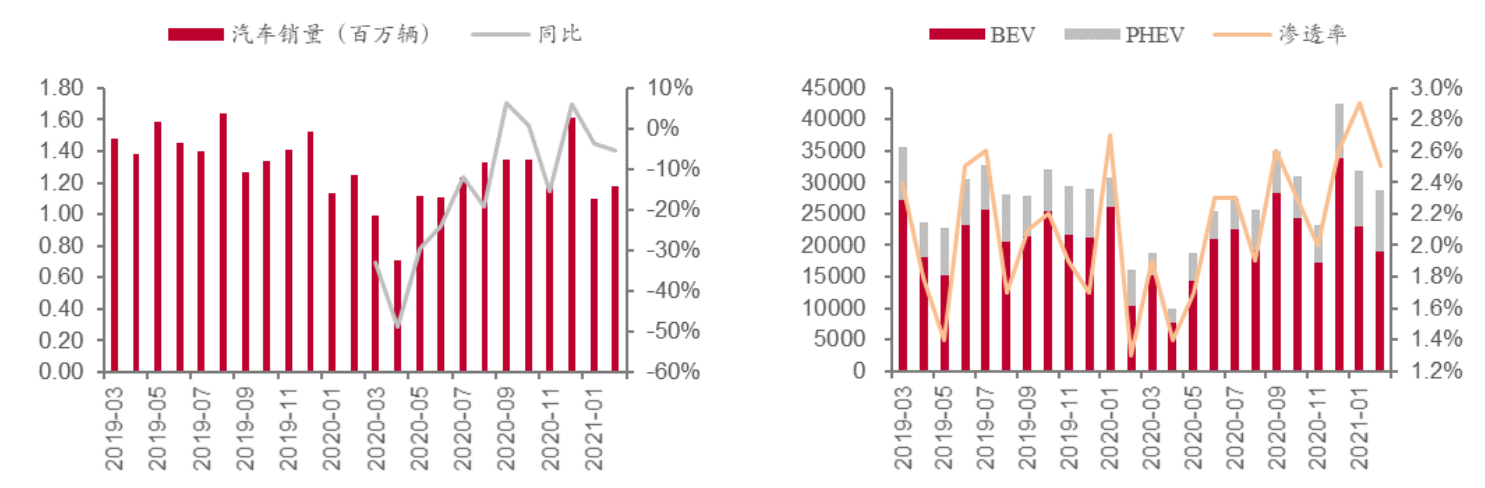

(1)供给端,除了特斯拉之外,近年来美国市场无比较有竞争力的新车型出现。美国电动车销量从2018年后增长停滞,2019、2020年销量分别为32万、33万,月度电动车销量渗透率在2-2.5%区间徘徊(每月销量3万辆上下),远远落后于中国(5.4%)和欧洲(8.9%,如果用20年当年新车销量看,电动车渗透率达到12%)。考虑到美国2050碳中和目标。我们认为,拜登政策出台后,美国电动车渗透率将会快速赶上中国和欧洲。

图表:美国汽车月度销量,电动车月度销量及渗透率(单位:台)

数据来源:Alliance,中泰证券研究所

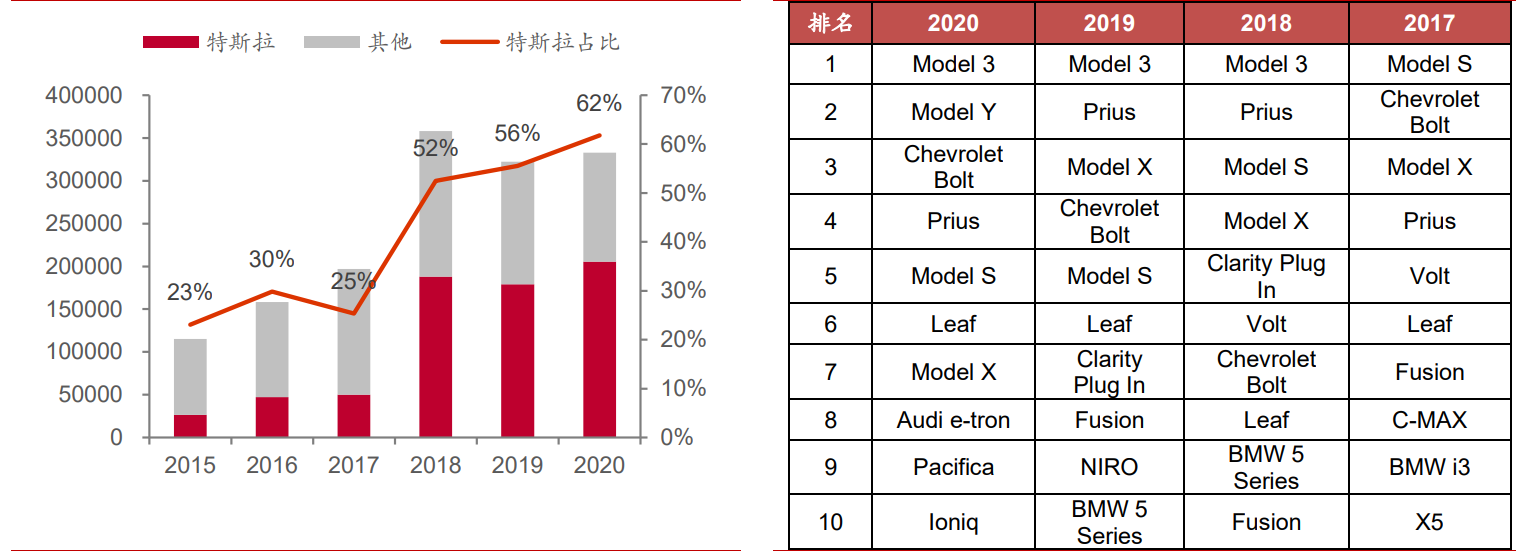

2020年美国市场特斯拉销量21万辆,占比提升至62%。若剔除特斯拉,20年美国销量为12万辆,同比降低11%。从销量排名可以看出,除特斯拉外,近四年其他车企缺乏具有吸引力电动车型推出。Model 3、Y凭借高续航+智能化+平民价格成功快速占领市场。从公司季报中也可以发现美国传统车企对电动车重视度以及推进远不及欧洲与中国车企。政策方面,ZEV积分政策有结构性刺激作用,但新能源车积分总体过剩,增长主要依靠优质供给驱动。

图表:美国市场特斯拉销量及占比,2017-2020年电动车销量排名(单位:台)

数据来源:MARKLINES,中泰证券研究所

(2)拜登政策刺激下,美国电动车市场在供需两端均得到刺激:

(2.1)供给端:上调碳排放社会成本至51美元,未来碳排放不达标的美国车企将面临更加严峻的罚款压力;

(2.2)需求端:购置补贴+刺激三大公共领域电动化,美国需求将爆发。目前,美国联邦车队汽车保有量64.5万(约412500辆为卡车,其中轻型卡车272000辆,中型卡车102000辆、重型卡车39000辆;224000辆是乘用车,8000辆作其它用途比如巴士和救护车。分类看)、校车48万、公交95万,合计保有量约208万。我们假设三大公共领域10年内完成电动化,则每年新增的电动车需求约21万台。

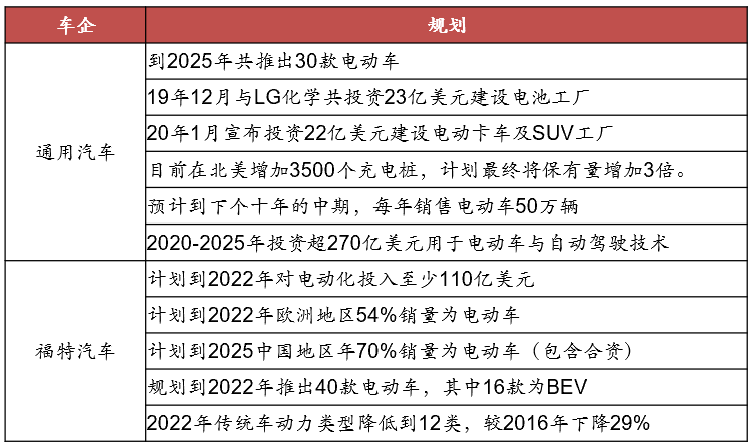

(2.3)车企端:通用规划到2025年推出30款电动车。福特规划到2022年欧洲54%销量为电动车,2025年中国70%销量为电动车。拜登政府此次方案提出后,我们预计美国车企将相应号召,加快本土市场电动化转型步伐。关注美国车企电动化边际变化。

上调美国21-23年销量,分别为45万、80万、120万。

图表:2021-2022年美国电动车销量预测(单位:万台)

数据来源:MARKLINES,中泰证券研究所

图表:美国车企电动化规划

数据来源:公司官网新闻、公告,中泰证券研究所整理

4、美国电动车市场格局是否会发生变化(传统车企电动化发力后对特斯拉影响)

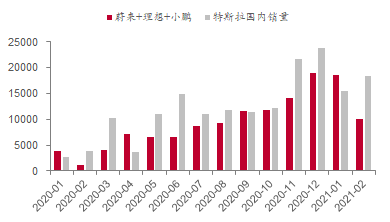

我们预计影响有限,电动化渗透率存在极大的提升空间,电动车远未到类似燃油车市场激烈竞争的情形,不存在此消彼长的特征。2020年欧洲市场与中国市场中,特斯拉、传统车企、造车新势力,各自的电动车销量不断创造历史新高是最好的佐证。在销量快速提升情况下,电池技术、智能化、自动驾驶为电动车产品胜出核心要素。

图表:中国市场特斯拉与造车新势力销量不存在此消彼长的特征

数据来源:公司公告,中泰证券研究所整理

5、中国电动汽车供应链有望走向全球

拜登政府,包括之前特朗普政府,一直强调美国制造、美国优先。但我们认为中国电池材料以及零部件具备低成本高质量的供应链优势,已成功进入全球电动车主流供应链(特斯拉、大众MEB、LG化学等)。欧美等发达国家对中国进口汽车及零部件产品的关税税率较低。未来国内运输成本敏感性低的材料及零部件产品,有望大幅度扩大出口。此外,部分厂商已计划在美国建设工厂,预计将减弱政策方面的影响。

图表:中国与贸易伙伴整车及零部件进出口关税税率

数据来源:WTO,中泰证券研究所整理

四、 投资建议

拜登《基础设施计划》计划对于新能源板块需求拉动力度空前,加之板块整体处于底部区间,将利好各环节的细分龙头,带来大级别投资机会:

(1)光伏:我们预计全球2021年是光伏需求大年,新增装机或达170GW(供应链限制),同增约40%,短期主要组件企业反馈二季度订单较满,行业高景气背景下硅料供需偏紧、EVA树脂供需持续紧张、玻璃供需阶段性紧张、硅片价格因供给释放节奏以及成本曲线支撑或好于预期、电池盈利处于底部区间;当前行业2021年估值中位数25倍(21年龙头22-25倍、22年龙头14-18倍,进入底部区间),高成长行业相对偏低,重点推荐:隆基股份、通威股份、联泓新科、福斯特、阳光电源、亚玛顿、爱旭股份,关注福莱特、锦浪科技、信义光能等;

(2)风电:考虑大基地项目、平价周期开启以及海风、陆上第二波抢装,2021年需求或达50GW以上(产业链需求口径同比持平),风电产业链中零部件环节业绩确定性较高、整机环节弹性大,此外本轮风电景气周期出现明显大型化的趋势,对产业链影响深远;当前行业2021年估值中位数14倍,性价比较高,重点推荐:日月股份、金雷股份、天顺风能、金风科技、明阳智能,关注新强联、东方电缆、运达股份等;

(3)电动车:我们认为,拜登刺激政策是全面性的,从供给到需求,从私人消费到公共用车,美国电动车政策环境未来几年将大为改善,渗透率有望直追欧洲和中国。经过近年来的发展,以动力电池为代表的中国电动车供应链已经具备了全产业全球竞争优势。目前无论是LG、SK、NV、SAFT等海外动力电池企业,还是通用、大众、宝马等海外主机厂,均使用的是国内供应链配套。建议关注:

1)动力电池产业链:宁德时代、恩捷股份、中伟股份、容百科技、当升科技、天赐材料、新宙邦、国轩高科等,以及上游锂、钴、铜箔等环节龙头标的;

2)电动零部件:拓普集团、克来机电、伯特利、中鼎股份、三花智控等优质零部件标的。

3)整车环节:全球客车龙头宇通客车、比亚迪等。

五、风险提示

1、拜登《基础设施计划》执行不及预期;

2、能源转型不及预期,导致新能源新增装机不及预期;

3、产业链扩产超预期,导致产能过剩。

相关报道:

东吴宏观陶川:揭开拜登基建投资计划的真相

拜登基建:包罗万象 理念先行