庞华玮 叶麦穗 李域

核心提示一位90后新晋美女基金经理也引起了基民的关注,原因是其刚上任10个交易日,其管理的两只基金净值跌幅就均超过20%。

导读:基金又双叕上热搜!

近期,一位90后新晋美女基金经理也引起了基民的关注,原因是其刚上任10个交易日,其管理的两只基金净值跌幅就均超过20%。

此前,上证指数跌跌不休,基金也大面积地陷入亏损。

据21世纪经济报道记者统计,牛年有7成以上基金亏损。

记 者丨庞华玮、叶麦穗、李域

编 辑丨巫燕玲、马春园、李新江、刘巷

部分内容来源:公开信息、新浪微博等

3月11日,A股迎来期盼已久的反弹。

近期,A股市场经历了一轮较大幅度调整,基金从昔日的“香饽饽”变成“臭蛋蛋”,只要15个交易日。

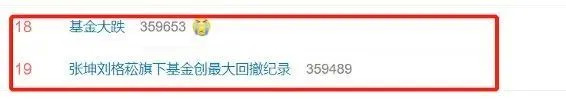

3月10日,“基金大跌”再次登上了微博热搜榜,随后,“张坤刘格菘旗下基金创最大回撤纪录”也冲上榜单。

由于市场出现剧烈调整,权益基金出现暴跌,有4只基金跌幅超过30%,跌幅超过20%的基金更是高达1062只(A、C类分开计算 )。

面对快速缩水的净值,收益大幅减少,有些基金甚至出现了亏损,投资人出现恐慌情绪,“iKUN”变成了“蔡坤”。

为了缓解投资人的情绪,多家基金公司发起自购,各种“鸡汤小作文”大赛走起。

90后美女基金经理“出圈”,上任10天亏损20%!

近期,一位90后新晋美女基金经理引起了基民的关注,原因是其刚上任10个交易日,其管理的两只基金净值跌幅就均超过20%。

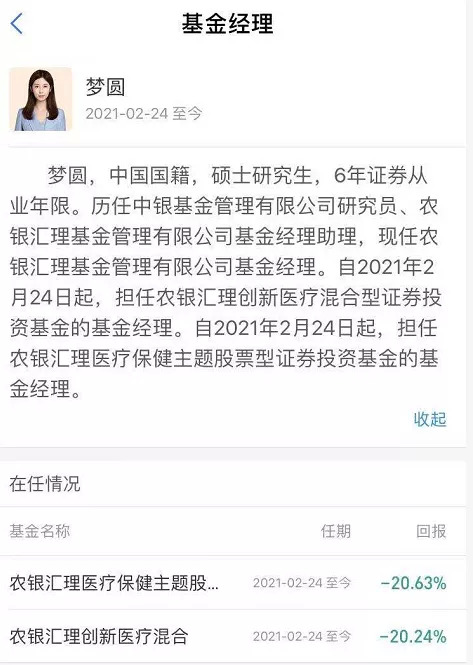

近日,农银汇理创新医疗混合、农银汇理医疗保健主题股票的基金经理梦圆“出圈”。

公开资料显示,农银汇理医疗保健主题股票成立于2015年2月10日,截至2020年四季度末,产品规模为31.47亿元。2021年2月24日,梦圆加入,与赵伟一同管理该基金,3月5日,赵伟离任,梦圆独自担纲。截至3月9日,梦圆管理农银汇理医疗保健主题股票10个交易日,期间产品净值跌幅达到20.63%。

另一只农银汇理创新医疗混合的命运和农银汇理医疗保健主题股票大体一致,2021年2月24日~3月9日,10个交易日产品净值下跌20.24%。截至2020年四季度末,该产品管理规模为16亿元。

不过,3月10日上述两只基金均有较大幅度上涨,其中农银汇理医疗保健主题股票上涨2.78%,农银汇理创新医疗混合上涨2.69%,按照3月10日的净值计算,梦圆上任以来的净值跌幅将缩小到18%左右。

资料显示,梦圆本科毕业于北京大学,硕士英国雷丁大学,有6年的证券从业经历,历任中银基金研究员,农银汇理基金经理助理,2021年2月24日开始担任基金经理至今。以此估算,梦圆2015年研究生毕业,1992年前后出生,不到30岁就已开始担任基金经理。

视频截图

梦圆背锅?基民:冲着好看也要买入

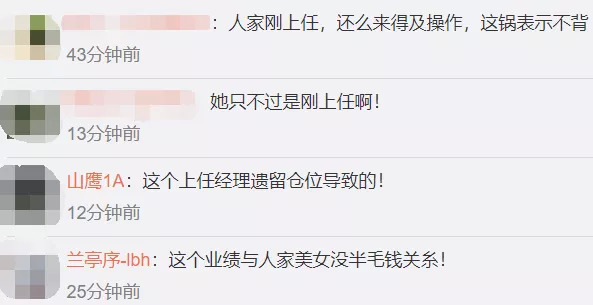

#90后女基金经理上任10天亏损20%#引发热议,但不少网友表示,梦圆刚刚上任,基金仓位为上任基金经理遗留,净值大跌不应该由她背锅。

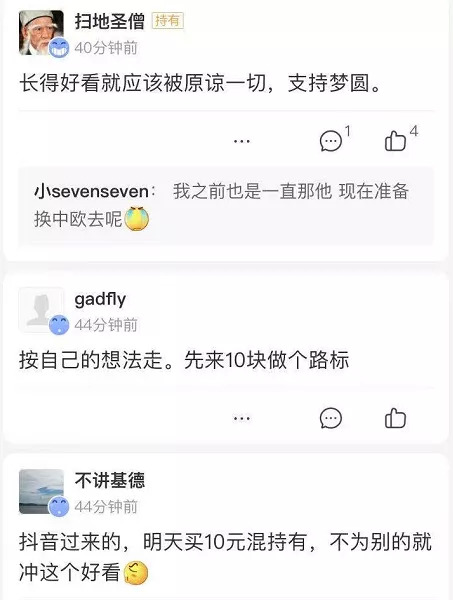

在梦圆管理的两只基金的评论区,也有不少基民慕名而来,有人表示“长得好看就应该被原谅”,还有人说,就冲着好看也要买入。

另外,还有人解释称,梦圆运气不好,不能怪她,其他基金也亏损。

而从上述两只基金的重仓股来看,不少个股正是最近大幅下跌的机构跑团股。

据Choice数据,截至2020年四季度末,上述两只基金的前十大重仓股高度重合,均持有贝达药业、迈瑞医疗、药石科技、爱尔眼科、安图生物、康龙化成、欧普康视、通策医疗、南微医学、药明康德,只是持股比例有区别。

牛年7成基金亏损,这些基金亏得最惨!

据21世纪经济报道记者统计,牛市有七成以上基金亏损,其中有385只基金跌幅超过20%。

益民品质升级下跌26.83%,跌幅最大。

东方新周期同期下跌13.8%,创出2017年成立以来的净值新低0.7459。

益民垫底:成也白酒,败也白酒

截至3月11日,益民基金明星基金经理吕伟管理的益民品质升级和益民创新优势在牛年已分别下跌26.85%、25、83%,是7478只开放式基金亏损榜上的前两名。

基金四季报显示,益民品质升级重仓白酒股,前十大持仓分别是,山西汾酒、贵州茅台、五粮液、泸州老窖、隆基股份、通威股份、口子窖、立讯精密、古井贡酒和今世缘。

前十持仓占比89.57%,十大重仓7只白酒股,显然也是“爱喝酒”的基金经理之一,顶格配置白酒。

益民创新优势和益民品质升级除持仓比例略有不同,前十大持仓标的完全相同,分别是山西汾酒、泸州老窖、贵州茅台、五粮液、隆基股份、口子窖、立讯精密、通威股份、古井贡酒和今世缘。

对于基金四季度保持较高仓位,配置上以大消费行业和制造业龙头公司为主。

吕伟在益民品质升级2020年四季报中分析,“消费及制造业龙头公司具备很强的竞争力,具备持续发展能力,并且估值在当下市场背景下仍然没有显著高估。”

东方周期优选惨淡,追不上风口

另一只更值得关注的,则是近期创出净值新低的东方周期优选。

年后,东方周期优选下跌13.8%,最新净值为0.7459。

不仅如此,东方周期优选在近三月、近一年、近三年的同类基金中排名均是倒数第一。早年间东方基金擅长权益投资的标签,已经沉入“历史长河”。

翻阅东方周期优选的基金四季报发现,其持仓主要集中在金融行业,十大重仓股是招商银行、中国平安、宁波银行、中国太保、平安银行、新华保险、兴业银行、保利地产、中信证券和国泰君安。

“金融行业当前具备较好性价比,因此进行了着重配置。”基金经理薛子徵在四季报中表示:“随着国内宏观经济的持续复苏,对于银行不良资产的担忧将一定程度缓解,预计可享受到一轮PB修复行情。同时基于未来对于保险板块的看好,针对优质寿险企业进行了着重配置。”

这也意味着,东方周期优选今年以来出现了大规模调仓,再度踏错市场节奏。

东方周期优选频繁踏错行情,或与其“跳跃”的投资风格有关。

根据21世纪经济报道记者了解,2020年,东方周期优选调仓频繁。

一季度末,东方周期优选持仓前十的股票中有二家地产企业、六家银行,到了二季度,重仓的银行、地产股全部减持,重仓的则是软件类、科技类股票。三季度,基金经理再度换仓,以金融股为主。

基金准备仓位应对赎回潮

中信证券统计显示,公募产品收益率中位数已从春节前的高点10.7%回落至0%,其前100大重仓股的收益率也从18.3%回落至-1.6%。从“受伤”程度来看,前期重仓“抱团股”的基金比较惨烈,比如白酒、医药等。

市场担忧,发生集体赎回可能会发生“踩踏”。

“暂时还没有,虽然短期跌幅比较快、比较大,但不是单边下跌,中间还有反弹,个别交易日的反弹幅度甚至较大,因此有些资金仍以观望为主。从过往的经验来看,一般在熊市的中后期赎回最为严重,现在虽然创业板进入技术型熊市,但是主板表现还较为坚挺。不过公司也不敢掉以轻心,通过官微或者官网对情况进行说明,安抚投资者情绪。”华南一家中大型基金公司市场部的负责人表示。

此外他还坦言,部分产品也降低了仓位,以应对未来可能的赎回。

上海一家基金公司渠道部人士表示:“赎回潮暂时还没有看到,但是大额申购确实是少多了。因为公司产品去年表现较好,所以开年的时候,申购比较热情,现在已经趋于平淡。此外像ETF类基金波动变得更加剧烈,由于ETF属于场内基金,进出方便,而且手续费更低,因此一些短线的投资者会通过ETF投资进行操作。有些ETF短线跌得较狠,也有资金入场抄底的,也不是完全净流出。”

不过也有基金经理向21世纪经济报道记者表示,准备了30%的仓位应对赎回。

“永远要敬畏市场,仍要提防极端情况出现,虽然概率比较小,但是黑天鹅事件也不得不防。2015年就曾出现过这样的小概率事件,由于市场急速暴跌,一度失去流动性,基民赎回产品,基金没有办法及时卖出股票,当时给基金公司造成了巨大的困扰。”

野村东方国际证券分析师宋劲在研报中表示,近期权重股的成交额逐渐上涨,可能预示着持有比例相对更高的机构投资者逐渐开始加大抛售比例,公募基金或面临更大的赎回压力。公募持仓更为集中的消费、医药和科技在前期的大幅下挫之后,目前仍可能面临较高的资金面风险,建议投资者短期予以规避。此外,美债收益率的持续上行仍在挑战市场对通胀预期升温的容忍度,海外市场表现可能会继续加大A股风格切换期的波动率。

与此同时,有消息称,为掌握市场情绪变化,及时了解公募基金流动性,监管层要求出现巨额赎回的公募机构及时上报具体情况。有基金公司表示,确有此事。

从“粉圈”崇拜到鸡汤小作文

此外,由于快速建仓导致净值折损的汇安均衡优选,也在官方订阅号发布致歉信,这在公募基金的历史上十分罕见。

基金公司还在各个渠道发布“鸡汤文”,对投资人进行心理按摩。“时间的玫瑰”、“长线是金”等频频上榜,其中“风物长宜放眼量”更是成为各大基金公司必备神句。

这一波投资者教育被网友称为“小作文”大赛。德邦基金公众号推送了一篇总经理陈星德的署名文章:《牢记行业使命,当好投资者入市的“守门人”》,开篇称:“近日,协会发布关于公募基金行业投教宣传工作的倡议”。

天弘多位基金经理组团出场,在《做时间的朋友,未来属于理性乐观派》文章中,基金经理以各自方式,对投资人进行了精准、个性的心理按摩。

“从长远来看,基金确实还是能赚钱的,基民太过于紧张短期的收益,容易追涨杀跌,倒在黎明前。仓位决定心态,投资一定要用闲钱,而不能用全部身家或者着急用的钱,更不能加杠杆,否则在大幅波动下,容易做出错误判断。我在今年1月29日就已经减仓了,目前是三成仓位左右,所以市场调整对我来说是好事,可以用更低的成本入货。”一位自称“老韭黄”的投资人表示,他2005年进入市场,经过几轮牛熊厮杀,被市场虐过无数遍。

他告诉21世纪经济报道记者,要想在市场赚钱,要靠纪律,该止损就要止损,该止盈就要止盈,贪心是亏损的根源。他的原则就是上涨超过30%,先落袋半仓,如果亏损超过10%,全仓出货,跌幅超过30%,再慢慢加仓。“而且还要根据你的资金多少,以及可以投资的年限来定,每个人的情况都不一样,没有放之四海而皆准的规律,要根据自身情况,具体问题具体分析。”

14位明星基金经理“抗跌”实力榜:

暴跌之下谁逆市翻红?

那么,投资人追逐的明星基金经理表现如何?

谁扛住了大跌?谁跑输了大市?

明星基金经理们在历史上市场大回撤时表现如何,他们花了多少时间“填平坑”?

值得等待吗?

大跌中明星基金调仓了吗?

21世纪经济报道选取了14位明星基金经理的14只代表基金,分别考察市场大跌的一天(3月9日)、春节以来市场大跌期(2月18日至3月9日),以及今年以来(年初至3月9日)的三个时间段,对明星基金经理管理的基金进行大盘点。

涉及张坤、刘彦春、萧楠、傅鹏博、谢治宇、王宗合、葛兰、冯波、刘格菘、赵诣、朱少醒、曹名长、冯明远、董承非等14位顶流明星基金经理管理的基金。

大跌日明星基金全军覆没

3月9日,A股三大指数跳水,上证指数跌1.82%,深证成指跌2.80%,创业板指跌3.50%。而基金重仓指数大跌2.98%。

当天,毫无意外,基金净值普遍下跌。

当天记者统计了14位明星基金经理的代表基金,发现他们管理的14只明星基金全部大幅下跌。

具体来看,3月9日,明星基金的跌幅从高至低分别为:

刘格菘:广发双擎升级A-4.65%、

冯明远:信达澳银新能源产业-3.83%、

傅鹏博:睿远成长价值C-3.48%、

张坤:易方达中小盘-3.30%、

赵诣:农银汇理新能源主题-3.18%、

冯波:易方达行业领先-3.08%、

朱少醒:富国天惠-3.05%、

王宗合:鹏华消费优选-2.62%、

萧楠:易方达消费行业-2.59%、

葛兰:中欧医疗健康C-2.54%、

刘彦春:景顺鼎益-2.21%、

谢治宇:兴全合宜-1.85%、

曹名长:中欧价值发现A-1.76%、

董承非:兴全趋势-1.67%。

事实上,在3月9日的A股大跌中,明星基金基本无法做到独善其身。由于当天基金抱团股大跌,茅指数跌了2.65%,这甚至导致绝大部分明星基金跑输了同类基金的平均收益。

牛年暴跌下的明星基金业绩三梯队

如果把时间拉长至春节以来(2月18日至3月9日)开启的这一波下跌,那么,14只明星基金收益从低到高的表现是:

刘格菘:广发双擎升级A-26.94%

冯明远:信达澳银新能源产业-26.26%

傅鹏博:睿远成长价值C-26.15%

张坤:易方达中小盘-25.86%

赵诣:农银汇理新能源主题-24.09%

冯波:易方达行业领先-23.95%

朱少醒:富国天惠-21.87%

王宗合:鹏华消费优选-19.91%

萧楠:易方达消费行业-16.42%

葛兰:中欧医疗健康C-13.91%

刘彦春:景顺鼎益-12.08%

谢治宇:兴全合宜-9.46%

曹名长:中欧价值发现A-5.70%

董承非:兴全趋势4.53%

总体来看,春节以来(2月18日至3月9日)开启的这一波下跌,偏股混合型基金平均跌幅为15.23%。

14只明星基金中,有5只战胜了偏股混合型基金市场平均收益,分别为:葛兰的中欧医疗健康C-13.91%、刘彦春的景顺鼎益-12.08%、谢治宇的兴全合宜-9.46%、曹名长的中欧价值发现A-5.70%、董承非的兴全趋势4.53%。

明星基金业绩大分化

如果再把时间拉长至今年以来(年初至3月9日),这14只明星基金收益从低到高的表现是这样:

赵诣:农银汇理新能源主题-16.76%

王宗合:鹏华消费优选-15.87%

萧楠:易方达消费行业-13.84%

刘彦春:景顺鼎益-13.74%

葛兰:中欧医疗健康C-11.42%

张坤:易方达中小盘-10.85%

冯明远:信达澳银新能源产业-9.43%

冯波:易方达行业领先-9.10%

刘格菘:广发双擎升级A-8.12%

傅鹏博:睿远成长价值A-5.68%

朱少醒:富国天惠-4.26%

谢治宇:兴全合宜-0.54%

董承非:兴全趋势2.79%

曹名长:中欧价值发现A6.22%

总体来看,今年以来(年初至3月9日),偏股混合型基金平均收益为-6.14%。

14只明星基金中,有5只战胜偏股混合型基金平均收益,分别为傅鹏博的睿远成长价值A-5.68%、朱少醒的富国天惠-4.26%、谢治宇的兴全合宜-0.54%、董承非的兴全趋势2.79%、曹名长的中欧价值发现A6.22%。

总体来看,今年以来明星基金中业绩最好的是曹名长,他以低估值价值投资著称。在抱团股大涨的最近两年,曹名长的业绩并不理想。但今年,曹名长的表现很出色。

曹名长2020年四季度末的10大重仓股主要集中在低估值、顺周期个股,比如汽车、保险、家电等。

而董承非管理的兴全趋势也以2.79%战胜同类基金,去年底该基金的第一重仓股紫金矿业今年以来上涨13%。此外,中国平安、保利地产、万科A、宋城演艺等低估值抗跌股,在牛年以来市场大跌时也有比较好的表现。

明星基金的“填坑”周期

当明星基金出现大幅回撤时,是否应该继续坚持投资?我们可以看看,与历史上的回撤相比,最近这一波下跌明星基金跌幅如何?历史上明星基金经理们要花多长时间才能填完回撤的大坑?值不值得等待?

我们在此只讨论今年回撤幅度比较大的基金。今年以来(年初至3月9日),前述14只明星基金中,最大回撤超过20%的基金有8只,按最大回撤幅度从高到低,分别为:

刘彦春:景顺鼎益-26.94%

王宗合:鹏华消费优选-26.26%

葛兰:中欧医疗健康C-26.15%

萧楠:易方达消费行业-25.86%

张坤:易方达中小盘-24.09%

刘格菘:广发双擎升级A-23.95%

赵诣:农银汇理新能源主题-23.04%

冯波:易方达行业领先-21.87%

明星基金调仓了吗?

值得关注的另一个问题是,这些明星基金经理在经过一轮大跌后,有没有调仓?

从3月9日14位明星基金经理的代表基金来看,当天估值增长率与净值增长率的差没有超过1%,最高0.8%。

14位基金经理的基金,大多数净值估值增长率与实际净值增长率相差不明显,比如,王宗合的鹏华消费优选、葛兰的中欧医疗健康、曹名长的中欧价值发现A,估值增长率与实际净值增长率几乎一样,两者相差不到0.1%。这或许说明,这些基金很可能没有调仓。

3月9日,估值增长率与实际净值增长率差距比较大的是董承非的兴全趋势,刘格菘的广发双擎升级A、赵诣的农银汇理新能源主题,差距分别为0.80%、0.70%、0.70%。

那么,他们的调仓方向可能是怎么样的?从一些草蛇灰线中或可窥一斑:

董承非在1月末的内部交流分享会议纪要里的发言说:“银行、地产在我看来是一条路上的资产、最好的地产,保利、万科,在我看来这个估值水平比银行龙头低多了,无论平PE还是PB角度,所以我选择地产。包括分红方面,两个龙头的地产公司的分红比龙头的银行要高多了,所以我没选择银行。”

不过,董承非也指出,“但我也不会押得太重。”

董承非在2020年四季报中表示,2020年4季度,虽然有疫情的再次爆发和美国大选等不确定性事件的发生,但是市场依然表现强劲。首先资金入市的意愿还是很强,各类明星基金经理的产品迅速售罄。

他明确指出,“市场也渐渐的由基本面推动演变为‘口号式投资:具体表现就是核心资产不断的提升估值,将10年乃至20年以后的远景贴现到现在。但是未来是具有不确定性的,市场对于不确定性缺乏敬畏感。”

春节以后的市场,被董承非不幸言中,高估值的抱团股大跌。从董承非这些论调来看,董承非不看好估值过高的核心资产,反而对于估值较低的周期股有所偏好。

至于管理的基金估值和净值出现偏离比较大的刘格菘和赵诣两人,很有相似之处。他们分别在2019年、2020年夺得基金业绩冠军,刘格菘是2019年的“三甲王”,赵诣是2020年的“四甲王”。

与其他明星基金经理大多抱团消费股有所区别,他们属于成长派,更看重新能源、科技等成长股,两者的投资有些相似的地方。只不过,刘格菘偏光伏、生物科技,赵诣偏新能源汽车产业链。

刘格菘在2020年四季度末重点配置了半导体、新能源、医疗服务等成长行业。在四季报中,他认为,顺周期、光伏、科技行业值得关注。

赵诣2020年四季度末持仓主要集中在计算机、电子、机械、新能源等行业。去年四季度他加仓了新能源汽车产业链的企业。

赵诣在去年四季报中表示,未来将“继续主要围绕光伏、新能源车为主的配置思路,同时叠加行业景气度向上的5G产业链和高端制造业。”

去年下半年以来科技股经历了高位回调,而春节之后,2020年四季度炙手可热的新能源也遭遇了大跌,这两位曾经的业绩冠军有可能做了一些调仓。

此外,3月9日,张坤的易方达中小盘的估值增长率与实际净值增长率差距也有0.53%,偏离度也相对较高。

当日,白酒指数大跌2.33%,张坤的易方达中小盘净值估算跌2.77%,实际净值跌了3.30%,实际净值跌幅超过了估算净值。

张坤的易方达中小盘,去年四季度重仓股中有四只白酒。张坤从2013年起重仓持有贵州茅台,前后8年、连续31个季度。他是公募中罕见的能这么久重仓拿住茅台的基金经理。大家都非常好奇,春节以来白酒股大幅回调,张坤是否会调仓,卖掉白酒股,尤其是贵州茅台。

张坤管理的易方达中小盘近期最大的动作是,自2月24日起暂停申购,并进行大额分红,分红占基金规模约十分之一。

接下来怎么走?

在当下行情中,如何判断未来走势,仍不明朗。

“继续下跌的空间不大。”长城基金首席经济学家向威达表示,未来几个月或二季度大部分时间市场很可能在当前的水平上以持续震荡为主要格局。

这种观点在公募基金业内比较主流,但是否会是机构的“一厢情愿”还有待观望。

值得关注的是,短线行情的走高,基金净值也将迎来反弹。

“前期大量的投资者追捧白龙马股,所以节前涨幅过大,一个月涨了一年的涨幅,所以出现一部分资金获利了结。”前海开源首席经济学家杨德龙表示:“长期来看,核心资产依然值得长期持有。”

不过,深圳某基金公司人士认为亏损基金后市走势将出现分化,“核心资产继续创新高的概率不大,因为抱团资金在逐渐分化瓦解。”

中欧基金认为,展望后市,在疫情得到改善、疫苗推广接种和政策刺激的推动下,全球主要经济体未来一段时间将进入同步复苏,存在增长超市场预期的可能性,或推动通胀预期的进一步上行。

考虑到前期市场调整的结构、国内经济转型和未来的产业升级方向,部分成长领域已具备较好的中长期投资价值,建议在金融与周期和科技与成长之间的均衡配置可以规避预期极端化可能带来的波动。

国信证券通过研究发现,长期保持较高仓位且坚定持有核心资产的公募基金,在年前已经进行了一定程度的减仓,减仓幅度约为5.71%。受累于核心资产的持续回调,持有核心资产的部分基金在2月22日进行了减仓,减仓幅度约为 3.09%。截至2月24日,与2020年四季报相比,这部分基金在核心资产上的仓位配置略有下降,减仓幅度约为1.03%。

“低估值板块有估值修复机会。”深圳某基金公司人士认为,在基金自救减仓的操作中,抱团资金已开始分化瓦解,基金的走势也将分化,现阶段大盘股估值调整压力较大,中证500、中证1000等中盘指数安全边际凸显。