投资建议:白酒基本面向好构成坚实支撑,一季报业绩高增长与确定性凸显,十四五规划迎来积极发展、竞争格局向头部集中趋势延续,长期价值凸显。板块调整后流动性溢价带来的估值扰动得到缓解,股价对基本面利好钝化的现象有望逐步消除,业绩表现优异的龙头企业配置价值凸显。建议增持:贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份、今世缘、顺鑫农业、古井贡酒;黑马:迎驾贡酒、酒鬼酒。

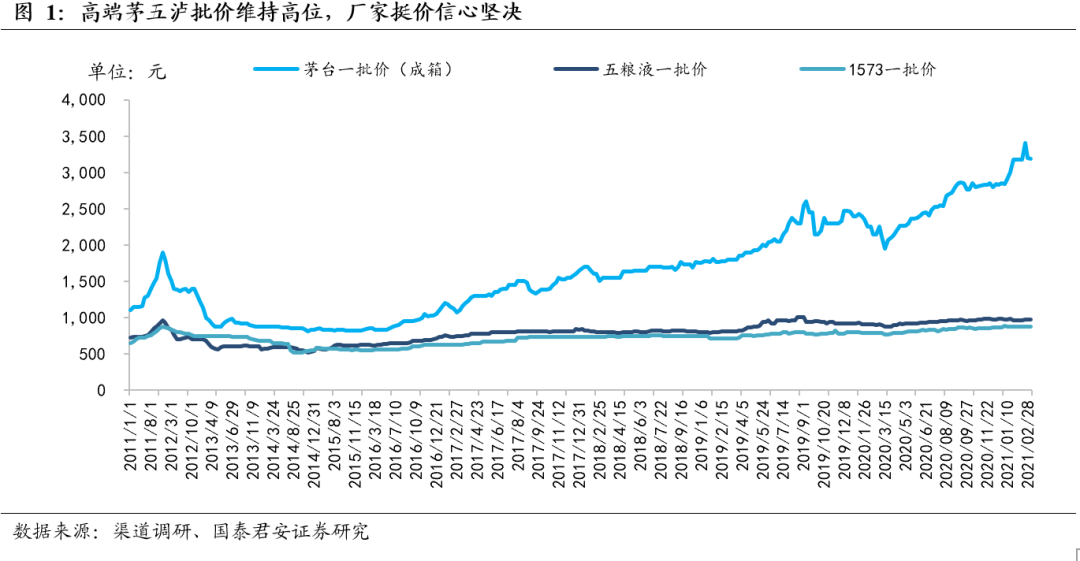

板块基本面:高端动销景气、价盘稳定、库存低位,次高端、中档加速恢复。2021年春节白酒基本面表现突出,节后高端白酒价盘整体保持稳定,未出现往年节后价格略微回落的现象,且厂家对批价上行信心坚决。1)茅台:散瓶批价2450-2500元,成箱批价3180-3200元,目前3月正在发货,渠道反馈预计将继续执行拆箱政策。2)五粮液:普五批价970-980元,北京地区1000元左右,大商完成了2021年全年打款,其余打款进度40%左右,3月货已发,库存两周左右。3)国窖:四川批价890,省外大部分地区批价860-870元,回款进度45%以上,目前发货已发到3月,库存1个月内。

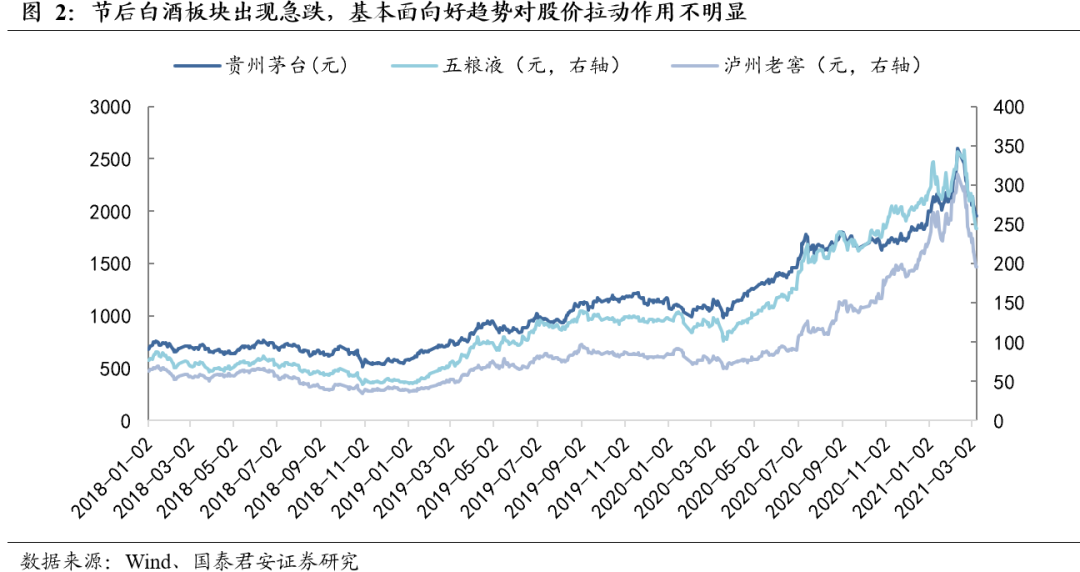

板块调整逐步缓解流动性溢价,静待基本面释放动能。近期白酒板块出现阶段性急跌调整,节后茅五泸三大龙头自高点已出现较大跌幅,基本面超预期对股价产生的利好作用逐步减弱。2020年疫情后白酒基本面环比复苏与估值持续提升实现双击,板块取得优异表现。估值一方面来自于白酒企业优秀的竞争优势,另一方面自2020年底估值的提升主要来自于流动性溢价,且在2021年春节前高端白酒节前动销旺盛、价盘积极的乐观预期略有透支的情况进一步被推升。随着近期板块大幅调整,前期流动性溢价带来的估值扰动得到缓解后,基本面趋势向上的边际变化有望陆续体现在股价中,有业绩支撑的企业有望逐步止跌企稳,板块将迎来分化。

风险提示:宏观经济波动拖累消费、货币政策超预期收紧。

板块基本面:高端动销景气、价盘稳定、库存低位,次高端、中档加速恢复。2021年春节白酒基本面表现突出,节后高端白酒价盘整体保持稳定,未出现往年节后价格略微回落的现象,且厂家对批价上行信心坚决。1)茅台:散瓶批价2450-2500元,成箱批价3180-3200元,目前3月正在发货,渠道反馈预计将继续执行拆箱政策。生肖酒、精品等价格大幅上行,2月4日牛年生肖酒京东线上首发,目前尚未开售,一方面渠道反馈牛年生肖酒定价预期较高,且另一方面限量出售、送礼收藏属性凸显等因素下,生肖酒整体价格上涨预期较强。2)五粮液:普五批价970-980元,北京地区1000元左右,大商完成了2021年全年打款,其余打款进度40%左右,3月货已发,库存两周左右。3)国窖:四川批价890,省外大部分地区批价860-870元,回款进度45%以上,目前发货已发到3月,库存1个月内。

静待流动性溢价带来的估值影响消退,优秀的基本面表现将逐步发挥动能。近期白酒板块出现阶段性急跌调整,节后茅五泸三大龙头自高点已出现较大跌幅,基本面超预期对股价产生的利好作用逐步减弱。2020年疫情后白酒基本面环比复苏与估值持续提升实现双击,板块取得优异表现。估值一方面来自于白酒企业优秀的竞争优势,另一方面自2020年底估值的提升主要来自于流动性溢价,且在2021年春节前高端白酒节前动销旺盛、价盘积极的乐观预期略有透支的情况进一步被推升。随着近期板块大幅调整,前期流动性溢价带来的估值扰动得到缓解后,基本面趋势向上的边际变化有望陆续体现在股价中,有业绩支撑的企业有望逐步止跌企稳,板块将迎来分化。

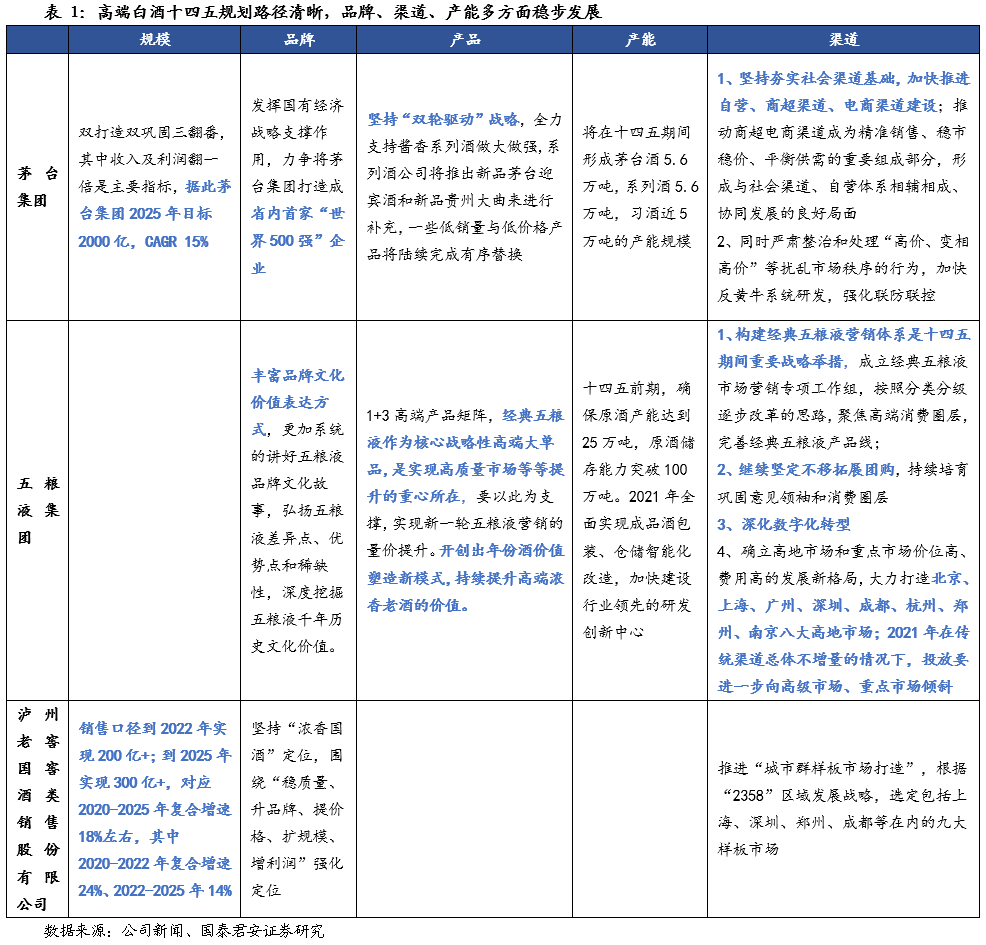

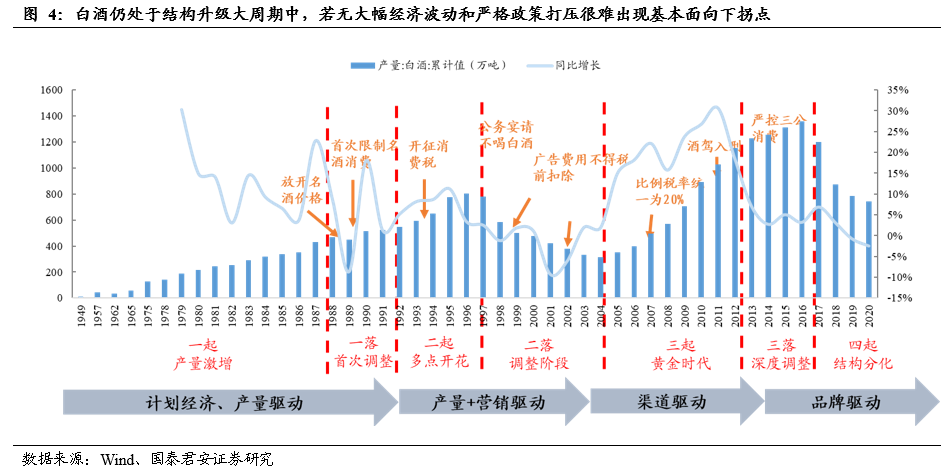

龙头业绩确定性强,长期价值凸显。目前贵州茅台、五粮液、泸州老窖对应2021年业绩的PE分别为44X、39X、38X,估值水平已大幅调整。高端白酒价盘稳定、库存低位,高景气度维持,茅台引领下五粮液、老窖有望承接千元价格带消费需求,一季报业绩高增长与确定性凸显。从中期来看,高端白酒龙头十四五规划发展路径清晰、定调高质量发展,贵州茅台、五粮液业绩仍然能保持较高的确定性与稳定性,国窖十四五期间确定性与成长性兼具。从长期来看,白酒仍处于结构升级大周期中,若无大幅经济波动和严格政策打压很难出现基本面向下拐点,且白酒长期竞争头部集中趋势不变,白酒凭借以最好的赛道、最优的商业模式,长期价值凸显。