近期,广州、上海等一线城市房贷按揭利率上调引发热议。券商中国记者多方调查获悉,除热点城市外,广东多地房贷利率亦有上浮,银行放款明显收紧。

据券商中国记者调查,广东河源市多数国有银行首套房利率已升破“6%”。更有房产中介透露,二套房利率最高为6.86%,即LPR+221BP。广东全省范围内,除广州、东莞、珠海等热点城市上调外,惠州、湛江、肇庆、梅州等地银行也有不同程度上浮。

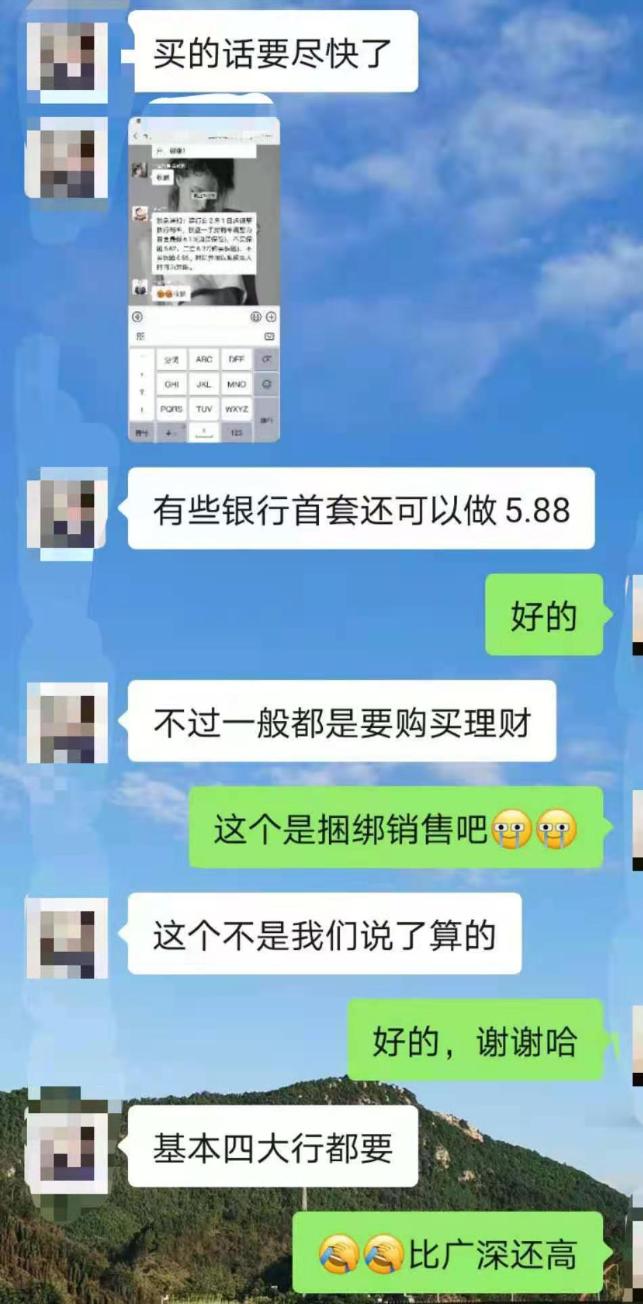

各大银行额度收紧,借贷成本随之提高。券商中国记者调查发现,包括国有大行、股份行在内的地方分支机构,又涌现申请住房按揭要求搭售保险、贵金属产品等“潜规则”,若不购买银行推荐的产品,借贷利率还将一定程度上浮。业内人士透露,银行借贷搭售理财并不是公开层面操作,而是采取暗示性的动作,在早些年也屡见不鲜,反映出房贷从紧后稀缺资源溢价的现象。

广东多地上浮房贷利率,最高达6.86%

日前,有房贷申请者向券商中国记者反映,其在广东河源市购买首套房产时,向工商银行申请的房贷利率已比1月上浮0.25个百分点,达到6.13%。

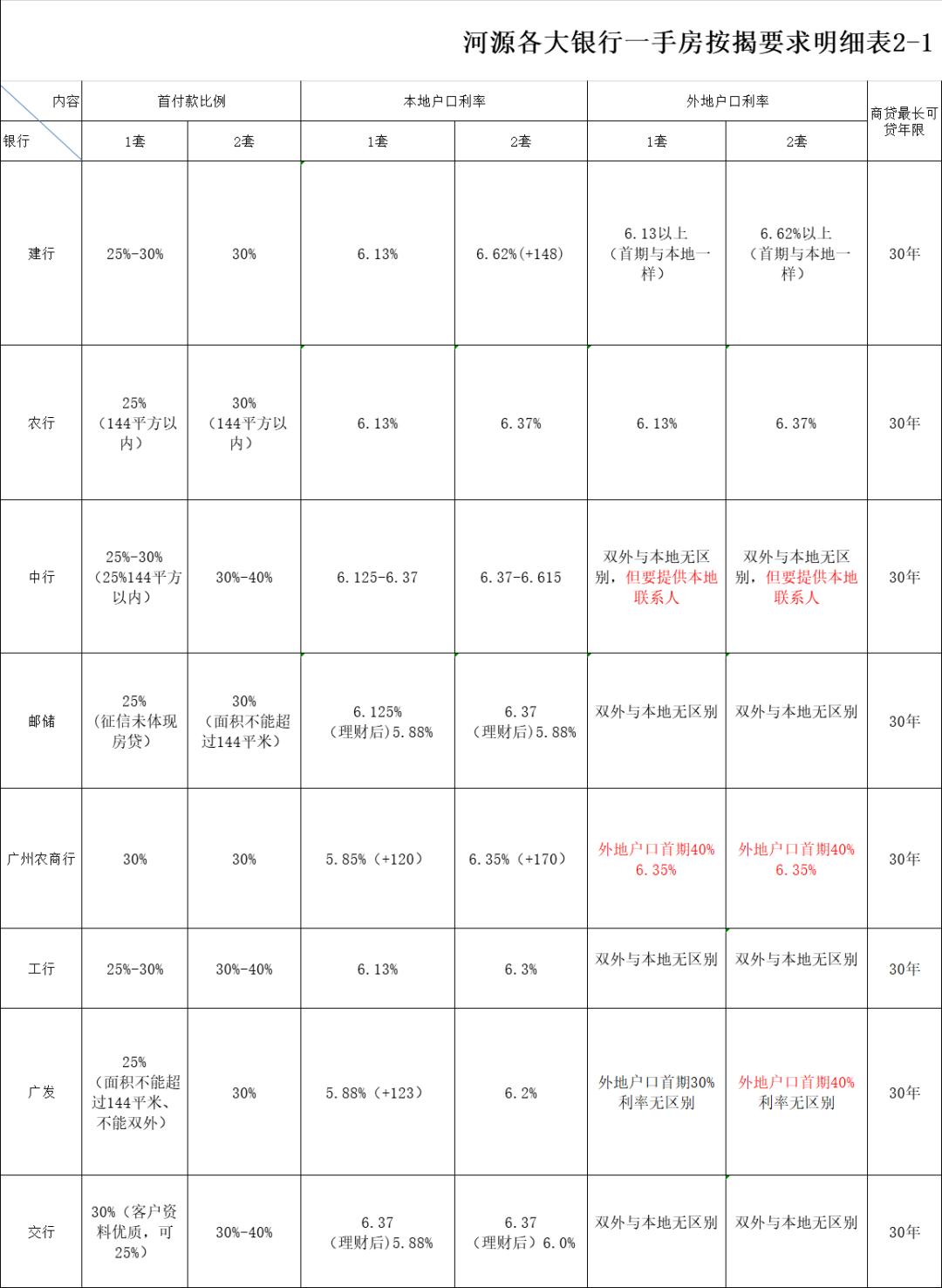

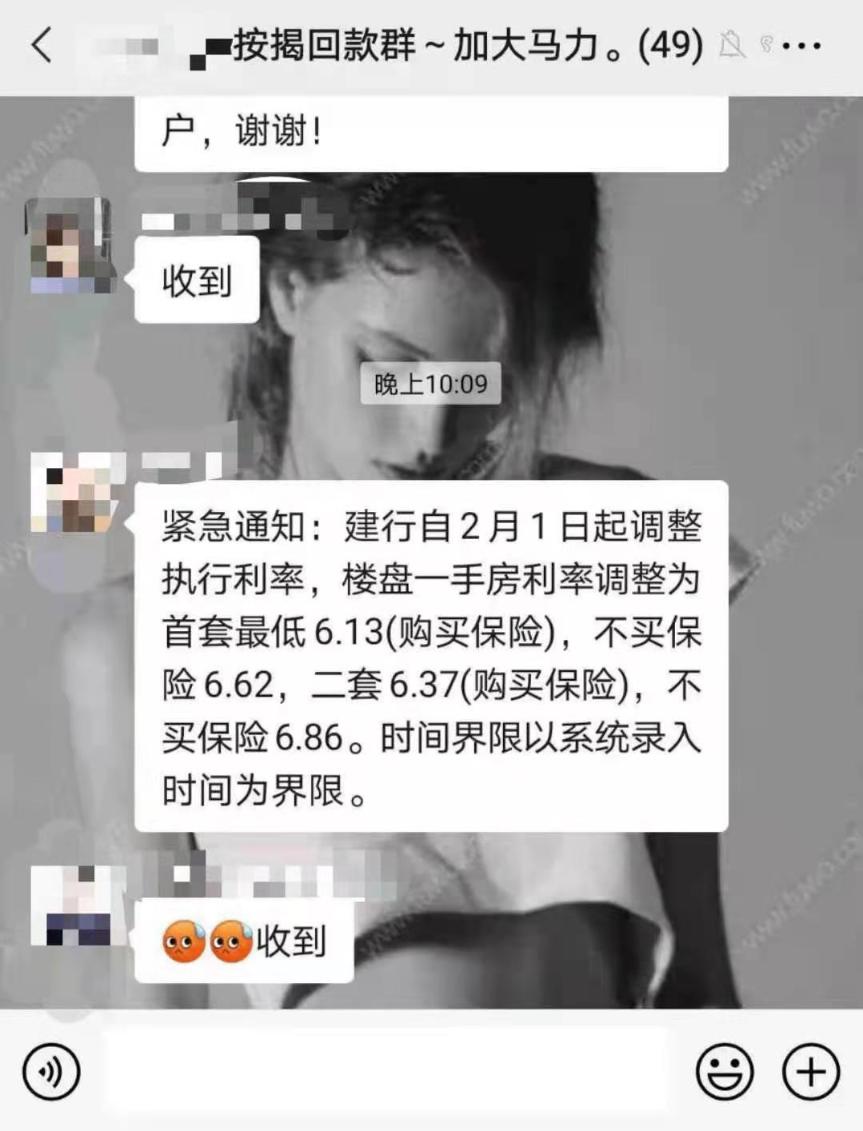

券商中国记者从当地某楼盘销售经理获取到的一份利率明细表显示,河源各大国有银行的房贷按揭利率从2月1日起普遍上浮25bp以上,建行二套以上购房利率最高为6.62%,除少数股份行、农商行外,六大国有银行均有上调。

有房产中介透露,当地建行对二套以上房贷执行利率最高可达6.86%,相比贷款市场报价利率(LPR)上浮221个基点。“我们收到通知,河源的银行大多都上浮了利率。”该中介说。

无独有偶,券商中国记者调查广东其他城市后发现,除广州、东莞、珠海等热点城市有上调现象,惠州、湛江、梅州、肇庆等多座三四线城市银行房贷利率也有不同程度上浮。

据房产销售人员介绍,惠州的中国银行和工商银行房贷按揭利率确有上调,相比此前提升20bp;湛江一些银行的首套房按揭利率已从此前的5.1%调整至5.35%。不过,券商中国记者了解到,中山、江门、阳江、韶关、茂名、云浮、揭阳、清远等地利率“按兵未动”。但有迹象表明,部分银行对账户流水和征信审核趋严,进而收紧房贷。

某大行研究人士对券商中国记者表示,目前利率的上涨是根据监管部门“两道红线”的要求来进行调控的,一些触碰或接近房贷比例上限的银行急于压降房贷比例,从而限制了房贷投放的总规模。一般是通过总行统一进行指导,但不同地方的要求有所区别。也不排除有“一刀切”的情况出现。

值得注意的是,从广东全省范围内来看,三四线城市房贷利率普遍高于深圳、广州等一线城市,多数城市首套房按揭利率在5.35%至5.88%区间,河源各大型银行房贷利率为全省最高,达6.13%以上。

“三四线城市利率往往高于热点城市,主要是因为河源这类城市银行数量有限,房贷市场不大,竞争并不激烈,利率自然较高。”广东省住房政策研究中心首席研究员李宇嘉对记者表示。“如广州、深圳等城市,除大型银行外,中小银行也扎堆,银行为了‘抢占’热点城市的房贷市场份额展开了激烈的竞争,就得通过降低利率等竞争手段。”

对于广东多座城市上调利率,李宇嘉分析称,由于国有大行资金是统一调度的,主要有两种可能:

其一是当广州、深圳等地房贷额度受到控制后,最佳选择是将三四线城市挪到热点城市,导致当地额度紧张,利率上升;

其二是从贷款考核标准来看,部分国有行房贷占比已经超标,因而全行范围内整体压缩,如河源这类城市额度紧张后,利率也将上浮。

李宇嘉认为,此次广东部分城市提高贷款利率是商业银行的自主决策,不同银行根据本行的资金成本,房贷政策以及对各城市布局重点不同进行的决策。除近期“两道红线”监管要求外,央行对银行资金成本的管控后,各大银行必须与央行货币政策保持一致。

银行房贷再现搭售理财“潜规则”

近日,多位河源市购房者向券商中国记者反映,在办理房贷按揭业务时,不仅利率比1月有上调,而且银行工作人员在其办理房贷时还要求搭售部分年金类保险产品。值得注意的是,若不办理相关产品,房贷利率还将上浮0.25个百分点。

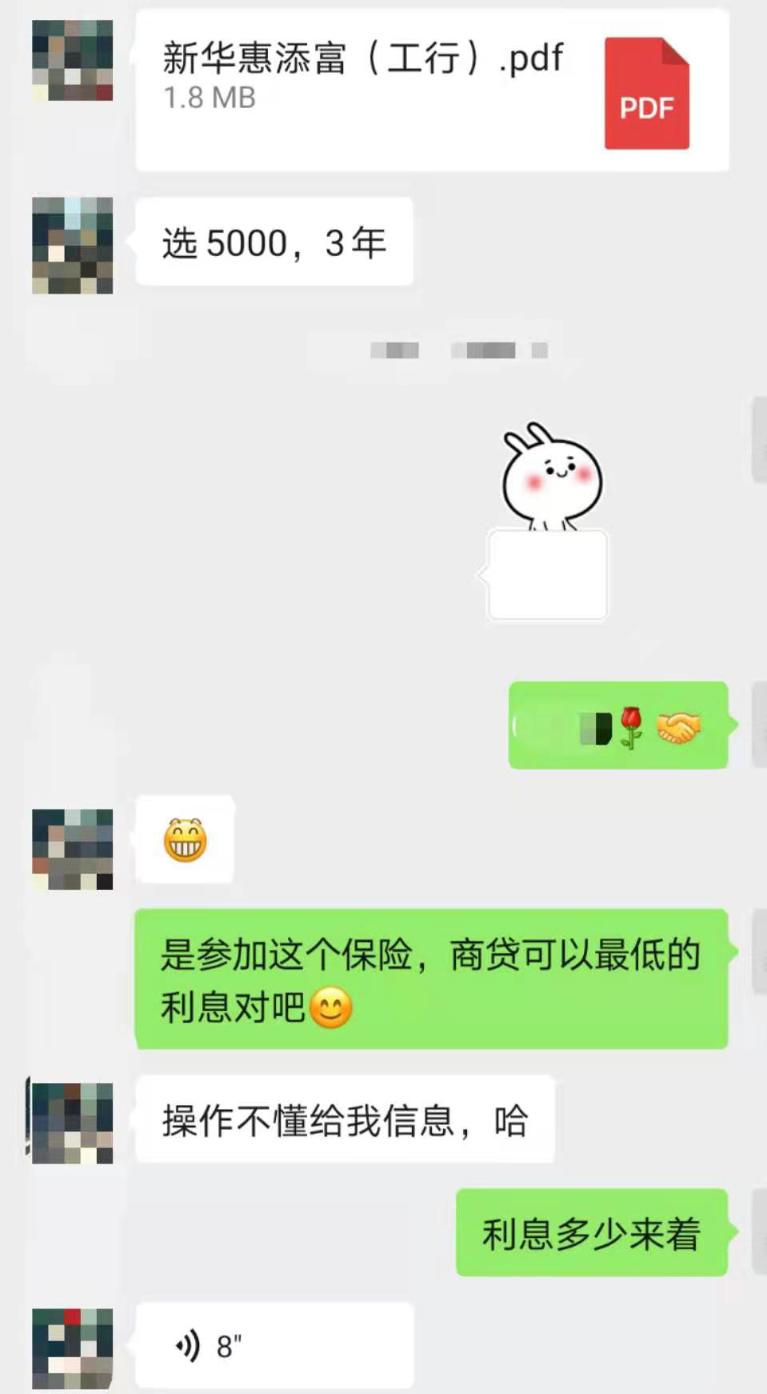

一位刚刚办完房贷按揭的杨女士对券商中国记者说,在办理贷款时,工商银行河源某支行业务员向其推荐了一款名为“惠添富年金保险”的产品。据业务员介绍,此款产品保险期限为15年,从投保开始每年交5000元保费,且需连续交3年,15年后才能取出本金。由于认为该产品不划算,杨女士在15天犹豫期内办理了退保手续。随后,银行对杨女士表示,其房贷利率将在此前基础上提高25BP。

另一位陈女士反映,她也遇到了类似的情况。2020年底,工商银行河源某支行业务员在其办理房贷时称,若购买其理财产品后,房贷利率能优惠到5.88%,若不买其产品,利率将提升至6%以上。当时她面临两种选择,一是某项故宫联名款黄金首饰,另一项是年金保险产品。最后,陈女士在按揭时拒绝了购买上述产品的要求。

不过,也有部分房贷申请者为获得更低利率选择了银行推荐的保险产品。一位谢先生向记者透露,在申请第二套住房贷款时,银行工作人员向其暗示,购买保险可以降低一点利率。随后,谢先生购买了其中一种每年保费2500元左右的“返还型”保险,在下款后的第二年,其就取消了此项保险。“整体算下来,买了保险确实便宜了很多”,谢先生表示。

券商中国记者调查河源市多家国有银行发现,这种现象并不在少数。当地农业银行一位信贷人员对记者说:“目前首套房最低利率为6.13%,且需要购买理财产品后才有,不买理财产品的申请利率是6.5%。”

这位工作人员认为这是一种“双赢”。他表示,“因为我们银行有多种经营指标,而且客户通过购买理财产品降低利率此前一直都有。”

当地交行工作人员表示,“利率的大小取决于你是否参与理财产品,参与后利率会相对低一些,不参与将以正常情况上浮,一般首套房利率将上升20%-25%之间。”一位工行业务员对记者说“在申请贷款的过程中,确实会推荐一些年金保险或定投基金等理财产品,但主要是看客户是否有这个需求,若客户觉得不需要,银行方面也不会强制。”

借贷收紧与考核压力驱动

2012年,原银监会曾下发《关于整治银行业金融机构不规范经营的通知》,明确规定“七不准”。其中第五条规定“银行业金融机构不得在发放贷款或以其他方式提供融资时强制捆绑、搭售理财、保险、基金等金融产品。”

据银保监局官网于今年1月4日披露,因涉及借贷搭售保险,安徽银保监局对平安银行合肥分行、工行肥东支行开出行政处罚罚单,其中平安银行被罚35万元。记者在银保监会官网看到,这类罚单不在少数。

中行江西某支行人员对记者表示,部分银行确实会要求客户购买保险,但很久以前监管就规定不允许这样的行为,这种渠道销售多是为了完成银行经营考核指标。广发银行某支行人员透露,银行确实会介绍理财保险等产品给客户,并适当降低一些贷款利率,具体也要考虑客户意愿。

“这种现象在过去也存在,在2013年左右,以及两三年前,均普遍有这种情况。”广东省住房政策研究中心首席研究员李宇嘉表示,这类似于利率上浮的模式,对银行而言,代销理财产品是其中间收入,由于代销佣金较高,因此银行的积极性很大。

另一位银行研究人士看来,搭售理财产品的现象客观上符合经济学规律:一是“价高者得”,即当信贷资源成为稀缺资源时,利率随之提高;二是通过一些门槛筛选优质客户,银行在放款时会根据客户是否有条件购买理财产品,对客户的还款能力进行区分。

不过,李宇嘉坦言,银行存在的这种搭售理财的现象并不是公开层面的,总行也不会发布类似通告,只是在业务受理上会向其倾斜。

“银行客户经理往往会示意客户目前贷款额度紧张,可能要等待几个月后才有额度,一般更优先考虑对在该行有存款或已购买理财的优质客户发放。而要成为‘优质客户’的方式之一就是——购买该行的理财产品。”李宇嘉说。