事件

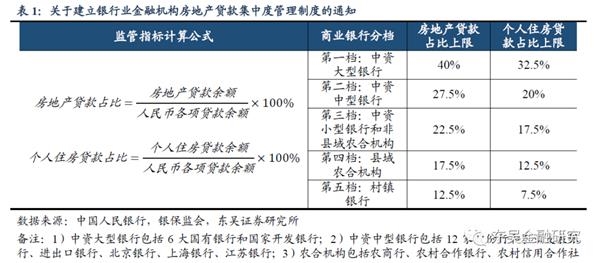

央行及银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,将所有银行分为五档,分别设置房地产贷款占比和个人住房贷款占比两个指标上限,对占比超标的银行设置2年或4年调整过渡期。由于多数国有大行和招商银行等主要中小银行当前占比超标,市场非常关注政策对相关银行贷款投放的影响。

核心结论

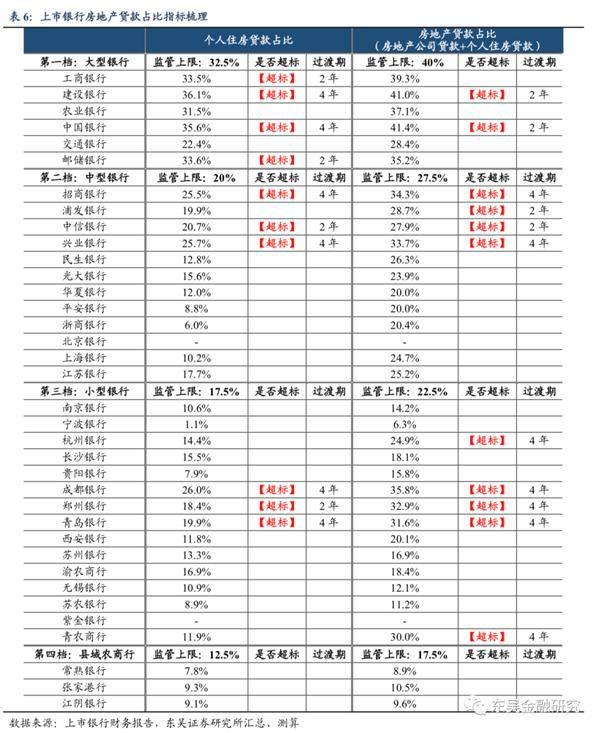

①主要银行中,招商银行、兴业银行、成都银行、建设银行、中国银行,目前涉房类贷款占比超标幅度相对明显,未来4年要降低新增贷款中的房贷比例;

②工商银行与邮储银行的个人住房贷款占比小幅超标,未来2年需调整;

③平安银行、宁波银行、常熟银行的房贷占比很低,没有调整压力;

④调整压力较大的银行,短期估值受影响,但招商银行的零售业务经营能力强,完全有能力在充足的过渡期内平稳切换。

正文

1、政策要求:对所有银行的个人住房贷款和房地产贷款占比分档设限。

政策设定了“个人住房贷款占比” 和“房地产贷款占比”两个指标,上限按照不同银行类型分五档。首先明确指标的计算方式:

① “个人住房贷款”,即银行报表中计入零售业务的按揭贷款,大部分上市银行都会单独披露。需要强调的是,部分银行披露的住房抵押类贷款(例如平安银行),我们认为本质上属于经营性或消费类贷款,不应纳入统计。

② “房地产贷款”,我们认为是指在上述“个人住房贷款”基础上,再加上对公业务中归为“房地产行业”的公司贷款,相当于“总涉房类贷款”概念。判断依据是每一档的指标上限,“房地产贷款”都高于“个人住房贷款”。

③ “人民币贷款余额”是指标的分母,但在银行报表中没有明确披露。考虑政策写明“人民币贷款”不包含境外分行,我们建议用贷款总额减去报表披露的境外贷款作为估算值。不过,由于不同银行的披露口径不一致,所以该估算值和实际情况存在细微的差异。

从结果来看,中大型银行受政策影响比较明显。如果基于2020年中报数据测算,10家上市银行的住房贷款占比超标、11家的房地产贷款占比超标。另外,考虑下半年房贷投放加速,预计2020年末的指标更高。

不过,政策给予充足过渡期,商业银行不需要对存量的涉房类贷款进行“压降”,只需要调整未来2~4年的新增贷款结构,逐步推动存量占比达标。根据监管政策,超标2pct以内的银行调整过渡期2年,超标2pct以上的调整过渡期4年。不过,政策也明确,涉及住房租赁的贷款及资管新规过渡期内(2021年底)回表的涉房类贷款不在统计范围内。

2、招商银行:超标压力相对较大,4年过渡期内需要调整新增贷款结构。

根据测算,招商银行2020年6月末个人住房贷款占比25.5%,超标5.5pct,房地产贷款占比34.3%,超标6.8pct,政策给予4年调整期。

回顾招商银行近五年的新增信贷投放结构,按揭贷款一直是零售业务的重要品类,在2018、2019年净新增人民币贷款中的占比分别为27%、33%。假设未来四年,招商银行人民币贷款每年增速保持11%,那么每年的新增贷款中,按揭贷款的占比需要压降到8%以内,同时房地产行业公司贷款的占比也要维持在4%以内,这样才能在2024年达标。这两个临界值都明显低于最近几年的实际水平,所以存在新增贷款结构调整的压力。

我们认为,房贷投放受限对招商银行的经营客观上有一定影响,因为按揭贷款目前是商业银行的优质业务品种,虽然收益率不高,但不良率很低、资本消耗又非常少(按50%折算风险资产)。不过,招商银行零售产品线丰富,我们相信消费贷及个人经营性贷款可能接替按揭贷款,成为未来几年新增零售贷款的主力。如果未来新增零售贷款向其他产品切换,预计资产端收益率有望提高,但资本消耗更高、资产质量管控的挑战也更大,本质上是对风险、收益与资本的再平衡。

3、平安银行、宁波银行等零售银行:存量房贷占比很低,基本没有调整压力。

头部零售银行中,宁波银行过去一直对房地产类贷款及投资非常审慎,存量规模很小。平安银行的按揭贷款占比也很低,其零售业务主要聚焦于更高收益率的消费贷、信用卡等产品,2020年开始提升消费及经营性的房地产抵押贷款规模。截止2020年6月末,平安银行个人住房贷款占比及房地产贷款占比分别仅为8.8%、20%,而宁波银行分别仅为1.1%、6.3%,两家银行指标均显著低于监管上限。

尽管平安银行与宁波银行没有涉房类贷款占比调整的压力,但也不意味着能借势推动房贷业务高增长,因为政策明确指出“集中度符合管理要求的银行,应稳健开展房地产贷款相关业务,保持房地产贷款占比、个人住房贷款占比基本稳定”。本次政策的目标是促进房地产和金融市场平稳健康发展,核心是通过银行贷款间接管控房地产,因此未来即使额度宽松的银行也无法再大规模加速投放涉房类贷款。

不过,我们预计平安银行和宁波银行新增贷款中的按揭贷款占比仍可能小幅提高。近几年,消费贷及信用卡受个人共债风险上升冲击,风险管控压力加大,今年疫情期间已经暴露过一轮风险,性价比降低。当前时点,按揭贷款的风险、收益性价比更优。

此外,常熟银行、张家港行等农商行由于主打小微类零售信贷,因此存量的个人住房贷款、房地产贷款占比都很低,同样没有调整压力。

4、兴业银行:股份行里超标幅度接近招商银行,新增贷款结构调整压力较大。

截止2020年6月末,兴业银行的个人住房贷款占比高达25.7%,超标5.7pct,房地产贷款占比33.7%,超标6.2pct,超标幅度接近招商银行。过去三年,兴业银行的个人住房贷款在净新增贷款规模中占比大约20%~30%,贡献比较显著,但未来需要大幅压降至11%以内,同时房地产行业公司贷款的净新增投放中的占比也要压降至6%以内(测算中假设兴业银行贷款增速每年保持14%)。考虑兴业银行近年来本身正在重构资产负债表,预计房贷投放受限对新增贷款有一定影响。

5、国有大行:建设银行与中国银行超标幅度相对较大,预计资源向小微倾斜。

国有大行是住房按揭贷款的主要供给方。2020年6月末,建设银行与中国银行的个人住房贷款占比高达36.1%、35.6%,分别超标3.6pct、3.1pct;房地产贷款占比41.0%、41.4%,分别超标1.0pct、1.4pct(我们测算的中国银行指标采用内地业务数据口径)。此外,工商银行和邮储银行的个人住房贷款占比也小幅超标1pct、1.1pct。

我们预计,建设银行、中国银行、邮储银行的调整压力相对较大,2018~2019年,这三家银行的净新增人民币贷款规模中,个人住房贷款占比约40%~55%,而且建设银行也是国内个人住房贷款龙头。预计国有大行在调整过程中,会继续将信贷资源向小微贷款倾斜,借此同时满足房贷管控政策及鼓励小微信贷投放的导向。

6、其他中小城商行:成都银行的调整压力相对最大,按揭与对公贷款均超标明显。

小型上市银行中,成都银行2020年6月末的个人住房贷款占比高达26%,超标8.5pct;房地产贷款占比高达35.8%,超标13.3pct。作为区域型中小城商行,过去三年成都银行的净新增人民币贷款中,住房贷款占比一直高达25%~30%,未来如果需要调整贷款结构,预计会向对公业务及小微贷款倾斜。根据我们测算,成都银行未来四年的净新增贷款中,个人住房贷款的占比需要压降至5%以内,而房地产行业公司贷款需压降至0%。

风险提示:1)由于不同银行的报表披露数据口径存在差异,因此本文中的所有指标测算可能与实际情况存在差异,仅供参考;2)房贷受限导致新增贷款投放压力加大;3)银行利润持续下滑;4)宏观经济不及预期造成银行资产质量承压。