每经记者 黄小聪每经编辑 叶峰

“你现在买股票多还是买基金多……“

“最近有一只某某基金经理的新基金,我打算再买一点,你买不买?”

进入2020年以来,在记者身边,听到类似这样的对话越来越多,相比于以前总是讨论个股,如今讨论基金的声音,越发常听到。

投资者对于基金的认可,反应到新基金的发行上,便是规模屡创新高,从1万亿到2万亿再到3万亿,新基金发行在今年不断迈向新的台阶。

而在新基金创纪录的3万亿背后,咋一看是爆款基金扛起大旗,摊余成本法基金的顺势爆发,但其实从更深层次来看,更是一场场没有硝烟的厮杀。

新基金3万亿

WIND数据显示,截至12月16日,今年新成立的基金规模达到了3.04万亿元。

3万亿,对于基金行业来说,称得上是历史性的一刻,在过往22年中,新基金单个年度的规模还从未突破1.5万亿元。可以说,今年不仅实现了“2”的突破,更是一举迈过了“3”的大关。

在3万亿的规模中,混合型基金无疑是规模担当,今年以来的规模已经超过了1.5万亿元,甚至已经接近于2015年的2倍;同样突破万亿元的还有债券型基金,这也是债券型基金首次突破万亿大关。

另外,股票型基金同样创出历史新高,3611亿元的规模,一举突破了2015年的3507亿元。

值得注意的是,在各类基金刷新历史新高的同时,今年以来还没有一只新的货币基金成立,这也是今年新基金发行比较不一样的一面。

在华夏基金总经理李一梅看来,公募基金在今年之所以会大发展,主要有五大方面的因素:

一是,监管层大力倡导发展权益类基金,从基金注册改革、优化基金评价制度、开展基金投顾试点、引入中长期资金、倡导长期投资等角度,为权益类基金大发展营造了很好的制度环境。

二是,资管新规及配套规则陆续发布后,部分资金需要高收益资产替代,股票市场和权益基金成为较好的承接品种。

三是,A股机构化、国际化、市场化提速,市场形势发生明显变化,普通投资者的投资难度增加,定价优势明显向专业机构投资者转移,个人投资者更愿意借助资管产品入市分享股市红利,而公募基金整体专业价值充分体现,为投资者提供较多普惠型的权益类投资工具。

四是,经过多年的积淀,公募基金的专业化投资价值凸显,基金长期业绩优秀,尤其是一批基金经理的投研水平历经市场牛熊考验,获得了超额回报。公募基金行业的整体专业形象充分传递给大众,得到认可。

五是,年内A股市场结构性行情提升了基金赚钱效应,得到了投资者广泛认同,“炒股不如买基金”的理念深入人心,引发了投资者认购热情。

百嘉基金(筹)王群航也表示:“公募基金连续第二年创造出了良好的收益,基础市场行情的走势给了公募基金展示专业化资产管理能力的机会,另外,今年在疫情的情况下,通过互联网的方式进行销售基金,也取得了意外的惊喜,还有银行的销售技巧也达到了一个巅峰,很多爆款的出现都跟它们有关,再加上炒股不如买基金进一步深入人心,多个因素叠加有了今年的3万亿。”

两股力量:爆款基金与摊余成本法债基

进一步拆解3万亿新基金来看,有业内人士分析指出,“3万亿主要来自于两类产品的贡献,一个是爆款基金,另一个是摊余(成本法)基金。”

首先,不得不提的就是爆款基金,而爆款基金的典型代表就是百亿基金,今年以来,成立规模在百亿以上的新基金有40只。

数据来源:WIND

从表格来看,百亿基金的含金量还是非常高,大部分都是偏股型基金,另外,百亿基金多聚集在行业中的一些头部公司。

需要指出的是,虽然今年以来有40只的新基金首发规模超过了百亿,但实际上,今年如果一直在关注新基金的投资者应该都知道,今年以来首日认购规模超过百亿甚至千亿的基金,并不少见,也就是说,有实力吸金超百亿的远不只这40只。

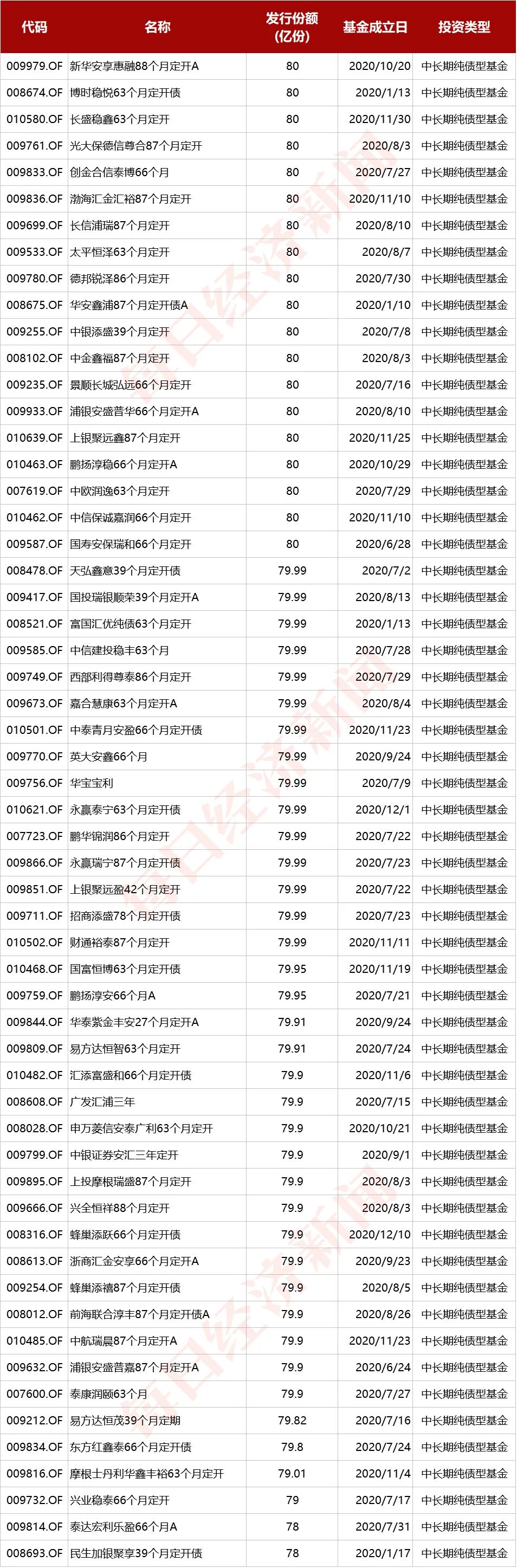

除了爆款基金,在3万亿中,债基的贡献也约占三分之一,而在万亿债基中,摊余成本法的债基则是最大的一股力量。所谓“摊余成本法”是指,估值对象以买入成本列示,按照票面利率或商定利率并考虑其买入时的溢价与折价,在其剩余期限内平均摊销,每日计提收益。

据《每日经济新闻》记者了解,由于摊余成本法债基过于火爆,基金公司被要求单只基金的成立规模不能高于80亿元,尽管如此,今年以来,WIND数据显示,该类基金的规模达到了6000亿元。

其中成立规模在80亿元及接近80亿元的基金有57只,具体如下:

数据来源:WIND

数据来源:WIND

摊余成本法债基之所以会如此火爆,有基金业内人士表示,“银行的真实需求是存在的,多个银行都有几百亿的资金需要投出去,摊余成本法债基确实是挺好,不过从现在来看的话,整体收益率并不高,银行对于这些产品的收益也不是很满意,明年还能不能这么火爆就不一定了。”

谁是赢家?

从公司层面来看,截至11月底,公募基金公司以及获得公募资格的机构共有153家,按照3万亿的规模计算,平均每家在今年的发行规模其实也不到200亿元。

但实际上,具体到每一家基金公司的发行金额方面,有16家基金公司年内的发行规模均已经超过了500亿元,有的基金公司年内发行基金规模甚至超过了2000亿元。

数据显示,今年以来发行规模超过500亿的基金公司如下:

数据来源:记者统计

数据来源:记者统计

可以发现,基金发行进一步向行业头部公司集中,这16家基金公司在3万亿的大蛋糕中,瓜分了1.66万亿元,占比超过一半,赢家局面一览无遗。

另外,从这个数据还可以看出,即使是进入到“500亿俱乐部”中,仔细一看,也能发现部分老牌的基金公司在这轮比拼中并没有占到优势,反而是有点掉队的迹象。

这其中除了产品的比拼,基金经理的比拼,渠道的比拼,有基金业内人士向《每日经济新闻》记者指出:“你可以看看今年发行规模靠前的几家公司,实际上都是实行了股权激励”,可见,员工拼不拼,也得看自己是不是公司的股东。

值得注意的是,随着基金的大卖,除了基金公司之间的这种无形的拼杀,渠道之间的厮杀也是异常激烈。

有基金业内人士表示,“据我所知,今年有一家大行,就是由于销售策略的改变,领导要求只挑业绩最好的一部分基金经理的产品来卖,使得很多产品都没能够在该行销售,结果反而导致该行的基金销售规模在同行的比拼中落后了。”

有的渠道除了和大公司合作,也在挑选有潜力的新生力量长期合作。

另一位基金业内人士就指出,“渠道也会站在客户角度考虑问题,毕竟规模天花板怎么做业绩是个考验。专业化的渠道会发现一些有特色的新公司,虽然没有大规模品牌宣传,但是基金业绩也不错,即使规模偏小一点,一样带来流量。”

中小基金公司的不同生态

在头部效应不断加剧的同时,还有部分公司今年以来,一只新基金都还没成立,3万亿的新基金发行,完完全全成了旁观者。

进一步梳理发现,剔除2019年之后成立的新公司,在剩余的基金公司中,截至12月16日,今年以来还未有新基金成立的公司如下:

数据来源:记者统计

数据来源:记者统计

从这些基金公司可以看出,大多都是小型基金公司,有的公司甚至已经成立多年,比如说益民基金,2005年就已经成立,同期的不少公司都已经成为了行业的中流砥柱,但该基金公司迟迟未见有突破。

在公募基金行业整体规模不断刷出新高,头部基金公司抢占蛋糕的格局下,这些中小型基金公司的生存现状越加艰难,在行业的各项排名中,也不断处于被往后折叠的尴尬境地。

还有部分基金公司年内发行的新基金数量低于5只。比如:北信瑞丰基金仅发行了2只基金,英大基金仅发行了2只债券基金,华宸未来基金仅发行了1只基金,长安基金也仅发行了1只基金。

不过在中小型的基金公司中,境遇也不太一样,有的即便是只发行1只基金,也只能采用发起式,成立规模不足1亿元。有的基金公司虽然发行数量并不多,但是因为突破了渠道,收获了口碑,也有比较好的规模表现。

有基金公司人士就向《每日经济新闻》记者感慨道:“今年虽然只发行了几只基金,但是也非常不容易,特别是要进入到几家大行的白名单中,准备工作非常多,好在结果都比较好,在成为大行的白名单后,这几只基金都发了几十亿的规模。“

还有些近几年新成立的基金公司,虽然发行的数量也并不多,但由于有自己特点,可以满足投资者精细化需求,在渠道方面也获得了较多认可,比如睿远基金、博道基金。

有业内人士就表示:“不同基金公司的感受不太一样。我觉得行业的发展是对大家有利的,因为是一种良性竞争,大品牌有流量,但是细分品牌也会有流量过来。”

规模创新高背后的投资者百态

另外,从投资者层面来看,新基金规模创新高背后,也说明了投资者对于基金认可程度不断提升。

正如王群航所说:“炒股不如买基金,去年讲讲大家还不是很在意,但是今年已经讲得很普遍了,而且今年市场的结构性行情,也促成了专业化的充分显现。“

不过,在基民不断成熟、基金受关注度越高的同时,部分基民的错误投资行为也是花样百出,追涨杀跌依然是无法回避的一类投资行为,以诺安成长为例,虽然该基金并非新基金,但是其数次因为大涨或大跌登上热搜,涨了便是“蔡爹爹“,跌了便是”蔡跌跌“,这都反映了投资者的短期投机行为。

另外,赎旧买新也是比较常见的一种投资者现象,特别是当有明星基金经理发行新产品时,投资者更容易将手里的老基金卖出,然后去认购新基金,甚至在不少投资者看来,新基金更有着便宜的说法,片面地认为一元的基金要比两元、三元的基金更划算。

还有追逐热点的情况依然广泛存在,虽然不能说这种方式不可取,但是由于在结构性行情中,市场的热点经常出现快速切换,当投资者看到某个主题或行业成为市场热点的时候,往往也意味着这时候的价格接近或处于高位,此时投资很可能就站在了高点上。

更有甚者,今年以来更是出现了部分投资者竟然只通过基金的7日收益率排名就直接盲买,然后持续很短的时间之后又快速赎回,这种短期的快进快出,最终能获得的实际收益往往要远低于基金本身所能取得的收益。

而要纠正这些错误的投资行为,也并非一朝一夕就能够做到。天风证券研究所指出,“基金赚钱基民不赚钱“的问题更需要从投资者角度解决,我们认为,投资者不仅需要优质的基金,更需要投资过程的陪伴,而公募FOF、基金投顾和银行理财等均给投资者提供了投资难的一站式解决方案。

记者注意到,今年以来的新基金发行中,FOF虽然规模依然不大,仅有300亿元,但是已经突破了去年的260亿元,不少公司也在加大相关的产品的布局,当然,最终的结果是否能达预期,还需要更长周期的时间验证。

记者手记|公募基金大有可为

新基金单个年度发行超过3万亿,在过往是完全不敢想象的,作为长期观察基金行业的记者,最深刻的感受首先是百亿爆款基金,以往只要有百亿基金出现,往往就会联想到市场是不是太热了,但今年,一个接一个的爆款,感知从兴奋到麻木。

在这过程中,更是目睹了基金公司之间的厮杀,其激烈程度就像一场没有硝烟的战争,大公司的攻城掠地与小公司的艰难求生存,全都反应在了数字里。

另一方面,作为基金的长期投资者,也是非常能理解基金发行的大爆发,对于投资者来说,通过基金投资,确实是解决了太多个人投资者的难题和局限性,把专业的事情交给专业的人去做,投资不仅没有变差,反而变得更加简单。

而且资金向来也是最为敏锐,资金的流向和选择,它证明的往往不只是热点的走向,也在很大程度上证明了机会的方向。

作为担负起国民理财重任的公募基金,在居民财富日益增长的今天,在资管新规的背景下,它的透明度、合规性以及专业度,都决定了其吸金的体质,3万亿是突破,也是未来的起点。

记者:黄小聪

视频编辑:韩阳

视觉:邹利

排版:叶峰 马原