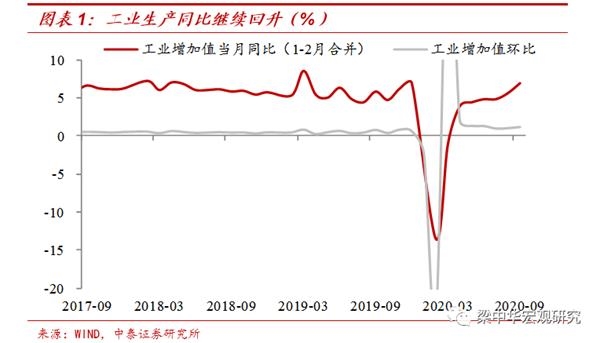

1、工业仍然偏强,GDP低于预期。

9月工业增加值同比增长6.9%,较上月加快1.3个百分点,环比也小幅升至1.18%。

9月工业生产仍偏强,一定程度上或与工作日天数增加有关。今年中秋节在10月份,因此9月份工作日天数要比去年多出2天,或对工业生产同比有一定的推升作用。另一方面,部分领域去年生产基数也偏低,比如钢铁。去年庆祝建国70周年,环保限产力度相对较大,9月份高炉开工率明显下行,粗钢产量也大幅下降。但今年9月高炉开工率较为平稳,粗钢产量小幅上行,部分领域存在一定的低基数效应。

此外,今年一季度施工受到疫情影响较大,二三季度工业生产均存在赶工成分,也会造成短期数据的偏高。

具体行业来看,新经济行业继续高增长。高技术产业增加值同比增长7.8%,电气机械器材同比增长15.9%,电子设备和通用设备制造同比分别增长8%和12.5%。传统行业中,相关政策支持下汽车制造同比升至16.4%,金属制品、非金属矿物制品和黑色金属冶压等行业同比也在高增长,或主要来自地产投资高增的带动。

服务业生产增速回升1.4个百分点至5.4%,和往年相比仍然偏低。今年前三季度GDP同比转正至0.7%,其中三季度GDP同比增长4.9%,相比二季度回升1.7个百分点,整体也低于预期。

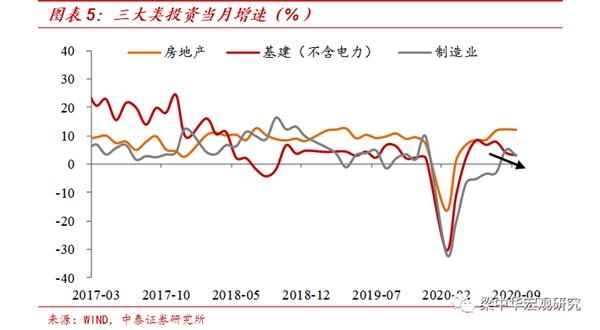

2、政府债高增但基建偏弱,制造业仍然受制于外需走弱。

9月固定资产投资累计同比转正至0.8%,但当月增速反而小幅回落了0.6个百分点至8.7%。三大类投资中,基建、制造业均呈现走弱。

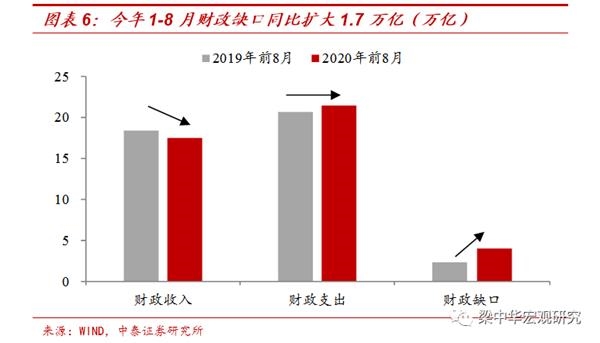

具体来看,基建投资(不含电力)累计同比回升至0.2%,当月增速进一步回落至3.2%。今年受到疫情影响,财政收入大幅下滑,所以尽管政府债券高增长,但主要用于弥补扩大的财政缺口,支出端的增长并不明显,是基建回升乏力的主要牵制。

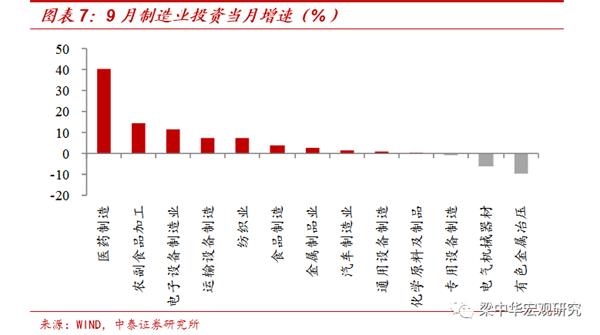

制造业投资累计增速回升至-6.5%,折算当月同比回落至3.0%,制造业投资恢复仍较慢,主要或受到外需偏弱的影响。具体来看,医药制造、农副食品加工和电子设备制造投资增长相对较快。

3、地产销售、开工、竣工均回落,周期趋于下行。

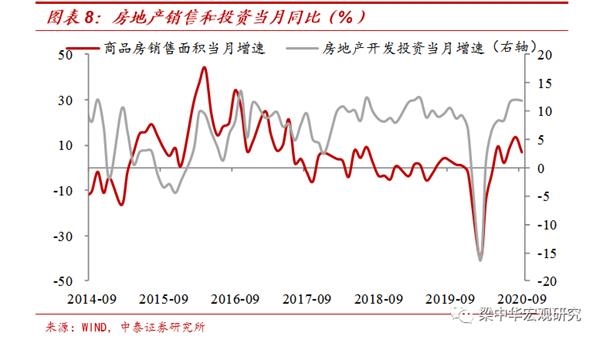

9月房地产开发投资累计增速升至5.6%,折算当月同比仍在11.9%的高位。但需求端已经在回落,9月商品房销售面积当月同比回落至7%,尽管“金九”期间房地产商加速推盘,但销售数据却并不亮眼,10月以来30大中城市商品房销售同比也在回落。

此外,9月房地产新开工单月同比继续下滑并转负至-2%,待积压的投资和消费需求释放完毕后,房地产周期的下行压力也在逐步显现。9月房地产竣工面积单月同比降至-18%,施工周期被拉长的情况依然存在,反映了开发商资金压力较大,特别是“三道红线”对未来地产融资增长会造成明显的制约,偏紧的政策环境对地产周期构成一定压力。

4、消费继续恢复,部分来自“双节”带动。

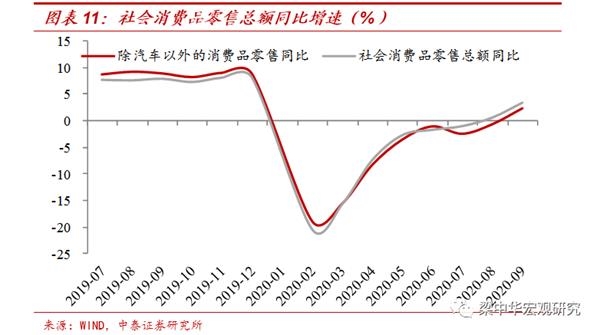

9月社零总额名义、实际和限额以上同比增速分别为3.3%、2.4%和5.3%,消费继续恢复。

从各类限额商品零售来看,中秋国庆带动饮料、烟酒零售大涨,粮油食品增速也有所回升。可选品消费延续分化,汽车零售增速仍维持11.2%的高位,化妆品、金银珠宝、文化办公用品等继续高增长。但石油制品仍然大幅负增长,主要源于价格因素;通讯器材零售同比大降,或源于某些品牌手机上市时间和去年存在一定的错位;地产相关的家电、家具零售同比负增长,建筑装潢材料增速也在0.5%的低位,地产后周期消费仍然偏弱,和竣工数据也是相印证的。

9月餐饮收入同比下降2.9%,仍然负增长。除汽车以外的消费品零售总额同比升至2.4%。往前看,考虑到“双十一”带来的消费后移现象,10月份消费恢复速度或放缓。

5、单月经济或许已在高点区间。

经济数据有好有差,哪些可以持续?整体趋势怎么走?我们认为,工业、地产投资偏强的背后,一部分原因是来自前期政策刺激,另一部分原因是疫情期间积压部分生产和投资需求,在二三季度集中释放,导致短期同比数据偏高。

但往前看,刺激措施有所减弱,例如信贷投放从6月份以后就已经回归正常增长,房地产调控政策也有所收紧,积压生产和投资需求也会逐步释放完毕,所以工业、地产投资数据会逐渐趋于回落。而终端消费、服务业仍然受到疫情的影响,要解决终端消费偏弱的问题,还是要等待医学上彻底战胜病毒,而这一点还需要耐心等待。综合各种因素,经济大概率先上后下,9月的经济数据已在高点区间。

风险提示:疫情变化;全球经济降温;政策变动。