公募基金三季报披露完毕,基金份额申赎情况随之曝光。从各类型基金的申赎情况来看,基金收获不小,总规模达到20万亿份以上,当季净增4400亿份。

不过,在A股持续震荡的背景下各类型基金的申赎结构发生较大分化。债基、QDII及指数基金获得净申购的同时,主动权益类基金遭遇一定程度的净赎回。

具体到主动偏股基金来看,不少年内业绩优秀的产品仍然受到投资者追捧,出现资金的明显净流入。还有部分基金三个月时间份额暴涨300倍以上,吸金效应明显。

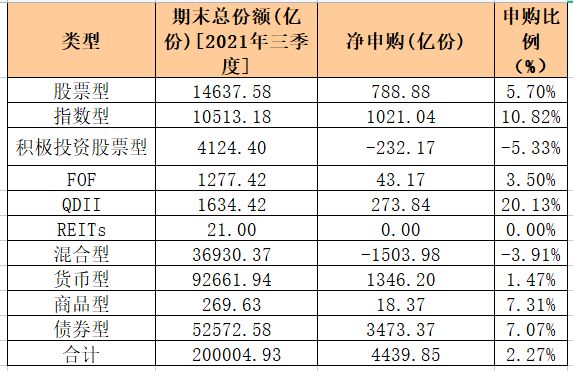

基金申赎结构现分化

天相投顾数据显示,截至2021年三季度末,各类型基金(含联接基金)期末总份额为20万亿份,比二季末净增4439.85亿份,增幅为2.27%。

今年三季度市场波动加大,结构性行情突出,各类型基金的申赎结构发生较大分化。偏稳健的固收产品、FOF基金,以及能够较好把握结构性行情的指数基金受到资金青睐,整体呈现净申购,而主动权益基金则出现了资金整体净流出。

数据显示,债券型基金期末总份额为5.26万亿份,四季度净申购3472.37亿份,净申购比例为7.31%;FOF基金从1234.24亿份增至1277.42亿份,增幅为3.5%。QDII基金也获得大幅净申购,期末总份额增长20.13%至1634.42亿份,净申购比例在各类型基金中最高。

三季度市场分化加剧、轮动轮动加快,权益类基金中,以聚焦某一类主题或行业板块为主的指数型产品获得千亿份以上净申购。

主动权益基金赚钱效应突出,但趋于极端的分化行情令投资者生出避险情绪。混合型基金被净赎回1503.96亿份,赎回比例为3.91%;主动股票型基金则出现200亿份以上的净流出,赎回比例超5%,赎回比例在各类型基金中最高。

另外,由于投资者避险情绪升,黄金等商品型基金也出现净申购。截至三季度末,商品型基金总份额269.63亿份,环比净申购7.31%。

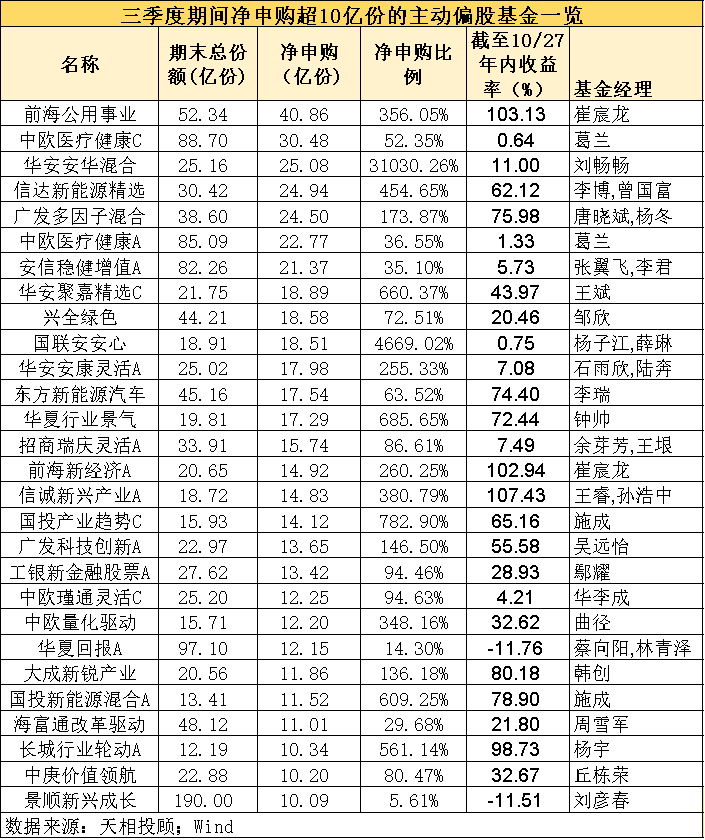

28只基金获10亿份以上净申购

年内股基冠军最受欢迎

三季度,哪些基金最受基民欢迎?据统计,第三季度共有28只主动偏股类基金(各份额分开统计,包括股票型、偏股混合型、平衡混合型和灵活配置型)被净申购超过10亿份。

净申购额最高的是前海开源公用事业,该基金由投资新秀崔宸龙掌管。三季度初时,该基金总份额为10.48亿份,期间总申购份额为86.25亿份,总赎回45.39亿份,净申购高达40.86亿份,净申购比例高达356.05%。从投资方向看,该基金重仓新能源板块。

截至10月27日,前海开源公用事业年内收益率为103.13%,是同期收益最高的股票型基金,也是全市场仅有4只翻倍基之一。去年年末该基金规模仅4.84亿份,崔宸龙从2020年7月接手管理后创造了非常高的收益,规模飞速增长,截至今年三季度基金规模已达到166.29亿元。

明星基金经理葛兰管理的中欧医疗健康C获得30.48亿份净申购,份额净增一半以上,为三季度申购额排名第二的主动偏股基金。尽管医药板块持续低迷,中长期投资价值仍获看好。这只医疗主题基金A份额三季度也增长36%,助推葛兰的管理规模大幅攀升,距离千亿基金经理更近一步。

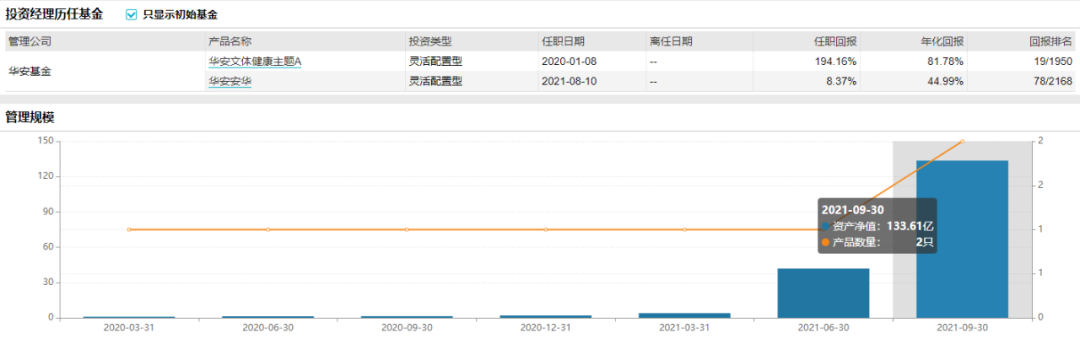

刘畅畅管理的华安安华混合三季度净申购25.08亿份,规模增速迅猛。值得注意的是,截至二季度末,该基金的资产规模仅为0.12亿元,较2020年四季度末的12.36亿元下降了12.24亿元,降幅超99%,已濒临清盘红线边缘。

8月10日,刘畅畅“临危受命”挂帅这只迷你基金,带领其规模迅速攀升。刘畅畅的代表产品华安文体健康近1年、近3年的累计收益均比较突出。

另外,由李博、曾国富共同管理的信达新能源精选,唐晓斌、杨东共同管理的广发多因子混合以及张翼飞、李君共同掌管的安信稳健增值A第三季度也迎来超20亿份净申购。

其中信达新能源精选、广发多因子混合凭借重仓新能源年内分别斩获6成、7成以上的收益。安信稳健增值则以稳健收益吸引了投资者,成立以来连续25个季度获取正收益。

整体来看,三季度末获投资者青睐的基金多为年内业绩优秀的新能源主题及成长风格产品。邱栋荣管理的中庚价值领航也获得10亿以上净申购,份额净增8成。

不过也有例外。除葛兰管理的中欧医疗健康外,刘彦春管理的新兴成长三季度总申购份额61.68亿份,总赎回份额51.58亿份,合计获得10亿以上净申购,三季度末份额达190亿份。不过由于该基金期初基础份额已经较大,三季度净申购比例为5.61%。

业绩方面,去年四季度净申购规模超过10亿份的28只主动偏股基金,截至10月27日年内平均收益率高达39.4%,其中12只基金年内收益率超50%。

同期,民生新动能一年A、兴全趋势、华商甄选回报、交银内核驱动、易方达蓝筹混合、兴全合宜、富国均衡优选、鹏华成长智选A、南方成长先锋A等多达80只主动偏股基金被赎回超过10亿份。从基金经理来看,多位顶流旗下产品遭遇较多赎回。

我们统计了今年一季度基金申购赎回情况,发现资金流入较多的基金主要是市场知名度较高、年内业绩优秀的基金。一位第三方评价机构人士表示,今年业绩表现亮眼的基金大多数都重仓了新能源行业,而今年新能源行业行情火爆,吸引大量资金申购流入。同时部分大盘蓝筹风格的大基金由于年内业绩不佳,遭到资金净流出。

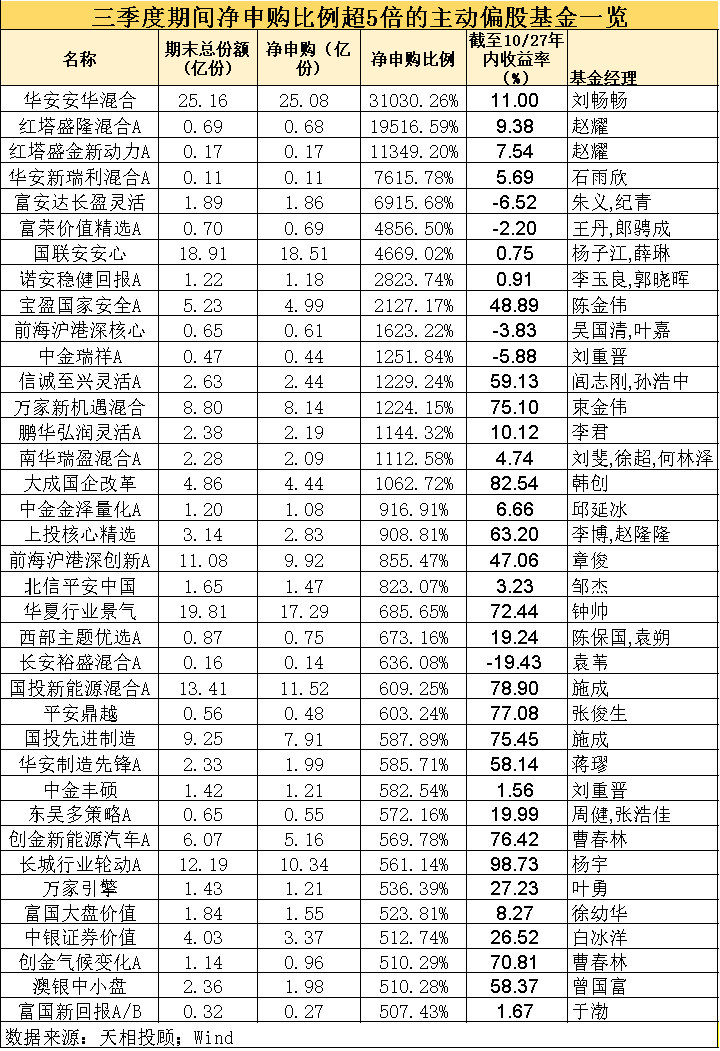

37只基金份额增加5倍以上

绩优新锐基金经理受追捧

从第三季度净申购比例来看,多只基金份额成功翻番。一批迷你基金借此实现大逆袭的同时,也有绩优新锐基金经理的管理规模快速壮大。

天相投顾数据显示,三季度期间多达37只主动偏股基金(由于C类份额基础份额较低,统计时剔除)净申购比例达到5倍以上。其中,份额在一个季度内增长10倍以上的基金就有15只。

其中华安安华混合期初份额近8000多万份,三个多月内净申购25亿份以上,净申购比例达310倍以上,成为今年三季度份额增长幅度最大的主动偏股基金。在这只基金规模快速增长的助推下,刘畅畅也已跻身百亿基金经理行列。

红塔红土盛隆混合A三季度初总份额仅为35万份,期末总份额达到0.69亿份,三季度净申购比例达19.5倍,助推基金总规模则从年中的1.64亿元激增至2亿元以上,走出迷你基金行列。另一只红塔红土旗下的基金红塔红土盛金新动力A三季度净申购比例也达11倍。

华安新瑞利A份额由三季度末的140万份增至期末的1000万份以上,增幅达7倍以上。该基金A、C合计规模也由年中的1.28亿元增至2亿元以上。另外,王丹、郎骋成管理的富荣价值精选A,韩创管理的大成国企改革、刘斐等管理的南华瑞盈混合A三季度期间净申购比例均超10倍。

值得一提的是,今年不少新锐基金经理业绩表现突出。在风格切换、大涨大跌的市场中仍能保持亮眼收益。在业绩带动下,这些绩优新锐基金经理管理的产品份额也在三季度大幅增加。

宝盈基金旗下绩优基金经理陈金伟掌管的宝盈国家安全A三季度份额增幅超21倍,获近5亿份净申购。这只基金年内涨幅48.89%,在同类基金中居前。

由钟帅管理的华夏行业景气年内收益超7成,三季度期间获得近7倍以上的净申购。三季度初该基金份额为2.52亿份,到9月30日已经增加至19.81亿份,期间资产净值规模由7.73亿元攀升至72.57亿元。

此外,万家基金旗下新生代基金经理束金伟管理的万家新机遇混合三季度期间获得8.14亿份的净申购,份额净增加比例达12.24倍。在今年高轮动的市场行情中,捕捉超额收益并不容易,万家基金束金伟还是凭借均衡配置防守,以及寻找高弹性品种择机进攻的策略,用业绩证明了自己的实力。今年以来截至10月27日,该基金收益率达75.1%,良好的业绩吸引投资者蜂拥而至。

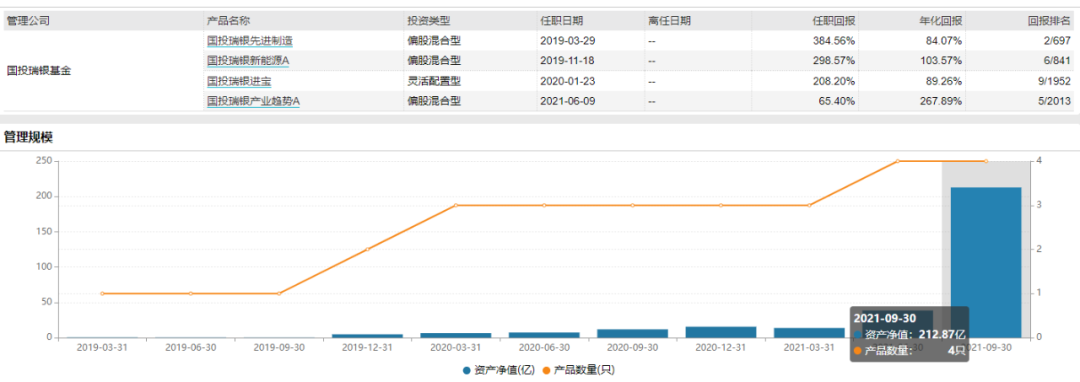

作为一位擅长新能源领域的中生代基金经理,施成管理的国投新能源混合A、国投先进制造两只基金份额也在三季度呈倍数增加。伴随着基金净值的走高,这两只产品规模增幅同样客观。其中国投瑞银新能源截至三季度末合计资产净值81.42亿元,是二季度的10倍以上。

同期国投瑞银先进制造规模环比也增加10倍左右。年中管理规模不到40亿元的施成,截至目前在管规模已经超过200亿元。

与以往多位熟悉的面孔占据基金业绩榜不同,今年以来业绩领先的基金经理中不少为刚上任的新手。一批新任舵手,刚开始管理产品即取得较佳的阶段性收益。而这一现象背后,是正在崛起壮大的新生代基金经理群体。

数据显示,年内已有逾400位新人开管产品,创历史同期记录,其中绝大多数是基金公司内部培养的投资人才。伴随着这些新生力量走向一线,公募行业迸发新动能。