“有锂走遍天下,无锂寸步难行”。这句A股的流行梗虽然略显夸张,但却一语道破了锂电池板块的受追捧程度。

数据显示,8月2日锂电池指数盘中创历史新高,较年内低点上涨近75%。8月2日晚间,多家上市公司扎堆发布公告,披露公司在锂电池领域的扩产投建计划、相关采购协议。不过也有上市公司进行了风险提示。

多公司披露在锂电池领域的

扩产投建计划、相关采购协议

电池生产商、锂电池行业的2000亿市值龙头亿纬锂能(300014)公告称,公司拟与恩捷股份合作在荆门设立合资公司,该合资公司将专注于锂离子电池隔离膜和涂布膜的制造,年产能为16亿平米湿法基膜以及与之产能完全匹配的涂布膜,并优先向公司及其子公司供应,项目计划投资总额为52亿元。合资公司注册资本为16亿元,其中,恩捷股份指定出资人认缴8.8亿元,持有合资公司55%股权;公司认缴7.2亿元,持有合资公司45%股权。恩捷股份作为锂电池四大原材料之一的锂电隔膜龙头,今年自2月底以来涨幅超140%。最新股价为252元每股,市值高达2247亿元。

电解液生产商新宙邦公告称,公司拟以全资孙公司CapchemNetherlandsB.V。(下称荷兰新宙邦)为实施主体,在荷兰穆尔戴克投资建设荷兰新宙邦锂离子电池电解液及材料项目,项目总投资约15亿元人民币,项目分期建设,其中一期建设周期3.5年,预计2024年下半年逐步投产。公司同日披露的半年报显示,公司2021年上半年营业收入25.57亿元,同比增长114.23%;净利润4.37亿元,同比增长83.85%。基本每股收益1.06元。

杉杉股份(600884)公告表示,公司董事会同意下属子公司上海杉杉锂电材料科技有限公司在四川眉山设立项目公司并投资建设年产20万吨锂离子电池负极材料一体化基地项目,计划固定资产投资总额约80亿元。本项目总建设期预计32个月,分两期建设,两期产能各为10万吨。项目建成后将有利于补足未来几年公司负极材料的产能缺口,快速响应客户需求,提升市占率,并强化公司龙头地位。据了解,锂电材料业务是杉杉股份主要业绩来源,2020年,负极材料在当年公司营收中占30.65%。

安纳达(002136)也发布了投产公告,公司50kt/a电池级纳米磷酸铁扩建项目二期工程已于近日建成投产,产品已得到客户认可和使用,客户要求持续供货。后续将根据装置运行情况进一步优化,使装置尽快达产。该项目建成投产,使铜陵纳源的磷酸铁产能增加到5万吨/年。

3个交易日涨近23%的永太科技(002326)发布公告称,公司与宁德时代签订物料采购协议,宁德时代向公司采购六氟磷酸锂、双氟磺酰亚胺锂(LIFSI)和碳酸亚乙烯酯(VC)产品。协议有效期自2021年7月31日起至2026年12月31日止。协议签订后10日内,宁德时代应根据六氟磷酸锂、双氟磺酰亚胺锂(LIFSI)及碳酸亚乙烯酯(VC)的采购量向供方预付产品货款合计6亿元。

海目星(688559)发布公告称,近日,中航锂电与公司签订设备采购意向框架协议,本次合作意向中航锂电拟采购公司电芯装配设备,根据双方历史合作经验,本次中航锂电意向采购总金额预计为19.68亿元。框架协议有效期为2021年7月30日至2023年7月29日。本次签订的协议为框架协议,对公司2021年度经营业绩不会构成重大影响,预计将对公司2022-2023年的经营业绩产生积极影响。

不过也有一些公司对相关风险进行了提示。总市值超2800亿的紫金矿业(601899)表示,截至目前,公司没有锂矿资源和相关业务。公司有关锂等新能源矿种的布局是基于公司战略上的初步规划,没有具体的时间进度表和具体项目安排。截至目前,公司没有筹划任何具体项目,未来如有相关事项或进展,公司将及时予以公告。

与此同时,连续三日涨停的江特电机(002176)也披露股价异动公告称:虽然公司锂矿资源储量较丰富,但储量较大矿山的“探转采”工作需要较长的时间周期。

截止8月2日收盘,锂电池指数创历史新高,较年内低点上涨近75%。具体个股来看,数据显示,今年以来,涨幅最大的锂电池个股当属联创股份,累计涨幅高达415%,石大胜华涨幅次之,达320%,西藏矿业、晶瑞股份都超过了200%。

今年以来涨幅前十的锂电池概念股名单

锂电池产业链公司梳理

6月我国新能源汽车销量同比增1.4倍

刷新历史记录

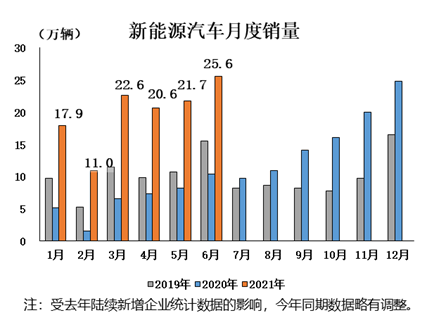

新能源汽车高景气,带动锂电产业链业绩爆发。2020年中之后,新能源汽车市场迅速回暖,动力电池市场随之升温。2020年我国新能源汽车产销量分别完成136.6万辆和136.7万辆,分别同比增长10.01%和13.38%。中国汽车工业协会(以下简称中汽协)发布的最新数据显示,我国新能源汽车销量再创新高。从上半年市场情况来看,新能源汽车累计销量已与2019年全年水平持平,其中纯电动汽车超过100万辆。

6月,新能源汽车产销分别完成24.8万辆和25.6万辆,同比分别增长1.3倍和1.4倍;6月新能源产量刷新当月历史记录,新能源销量则刷新历史记录,再创新高。1-6月,新能源汽车产销分别完成121.5万辆和120.6万辆,同比均增长2倍。

另一方面,近期召开的高层会议明确支持新能源汽车加快发展,整个产业链有望迎来一个新的高潮。

另有数据显示,今年6月欧洲主要7个国家新能源汽车销量达到19.1万台(德国6.4万台、法国3.73万台、英国3.2万台、挪威1.73万台、瑞典1.78万台、意大利1.45万台、西班牙0.74万台),环比5月增长34.8%。

机构:国内新能源汽车维持高景气

优质龙头及相关产业链价值凸显

新能源汽车的增长,将带动上游锂电池等产业链的快速扩张。太平洋证券指出,预计下半年锂电设备订单将全面超预期,根据了解长城蜂巢、中航锂电、亿纬锂能等将于下半年进行大规模扩产,预计将释放超100Gwh以上的设备采购(按照1Gwh/2亿投资,将超过200亿订单规模),优先看好拥有产能优势的厂家。

东莞证券表示,国内新能源汽车维持高景气。自2020年下半年以来我国新能源汽车市场一直保持高速增长。2021上半年新能源汽车销量120.6万辆,较2020上半年销量增长207%,较2020下半年销量增长24%,渗透率达9.4%。显示我国新能源汽车发展势头迅猛,新能源汽车产业正进入加速发展的新阶段。全年新能源汽车销量有望超240万辆,下半年新能源汽车市场仍将保持产销两旺,维持高景气。碳中和已成全球共识,发展新能源汽车是实现碳中和的重要一环,未来国内乃至全球新能源汽车市场渗透率将得以明显提升,新能源汽车有望维持高景气,带动锂电产业需求将保持快速增长。

开源证券表示,下半年行业供需格局持续向好,优质龙头及相关产业链价值凸显。需求端:新能车、电动自行车、储能共振向上。全球“碳中和”背景下,新能源车渗透率加速提升、风光上网标配储能等成为锂电池需求的重磅主力。供应端:头部企业市占率将进一步提升:(1)电池安全性加重考核,优质企业竞争力进一步加强。(2)上半年原料端纷纷涨价,龙头企业的供应链管理优势将进一步放大。展望下半年,新增车型集中在特斯拉、戴姆勒、大众、宝马、蔚来、广汽等车企,动力电池供应商以宁德时代、LG化学居多;新进入戴姆勒、大众体系的亿纬锂能、孚能科技、国轩高科,扩产提速的SKI等将迎装机高增长;相关供应链受益明显。

华宝证券指出,随着主流电池厂商(宁德时代、LG、国轩高科、亿纬锂能)的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,从宁德时代和天赐材料签订电解液大单锁定其55%的产能就可以看出,下游需求的推动也带动了中游电池材料厂商订单需求的旺盛,可以关注技术壁垒较低的电解液和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商,关注正极材料中高镍三元技术布局较深和海外业务扩张优势明显的龙头正极材料厂商。

国泰君安证券认为,当前锂电池行业处于军备竞赛阶段,设备未来三年维持高景气度,供需处于紧张状态,随着各大整车厂电池定点落地,电池厂设备采购将加速,设备公司订单、业绩有望超预期。钠电池有较大成本优势,2023年产业化后将加速提升全球电动化率,其生产所用设备与锂电池相似,利好现有设备公司。