摘要

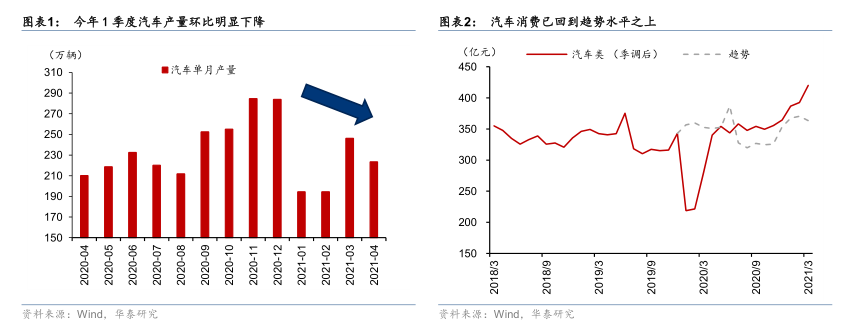

今年以来,全球范围内的芯片短缺现象“愈演愈烈”。去2月起,陆续有汽车厂商宣布由于半导体供给不足而大规模减产,智能手机、电脑和游戏机等消费电子行业生产同时受到冲击。4月中国汽车产量环比下降 9.3%;平均而言,1季度相比去年下半年产量下降15%。另一方面,疫情推动数字化需求快速上升,而疫后汽车等消费需求显著回暖,加剧芯片供需缺口。

粗略估算,中国芯片相关行业占GDP的比重约为13%。在制造业中,与芯片直接相关的行业包括专用及通用设备、汽车、交通运输设备、电气机械、计算机,以及相关度略低的其他制造业和金属制品业。另一方面,信息服务技术等第三产业也与芯片较为相关。

我们估算芯片短缺对中国GDP的影响可能在0.7%~1.9%之间。这一估算的假设是今年芯片总供应减少约3成,且持续4个季度左右。参考当前汽车行业产量走势,当芯片供应下降30%时,相关行业产出可能普遍下降10-15%。粗略估算,芯片短缺或拖累中国整体GDP(非增速)下降1.9% 左右。但是,这一计算方法并未充分考虑各生产要素之间的替代效应。更仔细地,我们采用2018年全国投入产出表数据进行分行业估算,再汇总——此种更为保守的估算方法下,芯片短缺对整体GDP的负面影响可能在0.7% 左右。

芯片缺货影响产出最显著的行业包括计算机、手机、仪器仪表、视听设备、家电等消费电子类设备,以及汽车行业。预期芯片短缺可能至少持续至今年底。假设芯片缺货30%,上述行业产出将下降2%-25%不等(具体请见正文图表 8)。疫情防控形势和国际局势的变化导致这一预期仍面临不确定性。但另一方面,如果芯片短缺持续时间更长,相关行业的产业结构调整压力会加大。

“缺芯”现象折射出疫情后供应链受损及全球重启+ 美欧巨额财政刺激下的供需缺口,以及芯片相关行业(如汽车、电子、家电等)受到成本推动的涨价压力。短期内,“ 量缩价升”的局面或将维持。鉴于疫情的持续时间较长且不确定性犹存,而美欧大规模财政刺激对需求的推动仍在发酵,供需缺口可能进一步扩散。

风险提示:供应链短缺程度及持续时间大于预期;消费需求复苏不及预期。

正文

今年以来,全球范围内的芯片短缺现象“愈演愈烈”。去年12月起,陆续有汽车企业宣布因芯片短缺而减产。大众中国方面称,因一些特定汽车电子元件的芯片供应不足,导致一些汽车生产面临中断的风险,缺“芯”问题让大众在中国的产量损失5万辆左右。据AutoForecastSolutions 最新统计,全球汽车市场将因芯片短缺而减产超200万辆。今年4月,中国汽车产量环比下降9.3%;平均而言,1 季度相比去年下半年产量下降15%(图表1)。此外,游戏、智能手机以及个人电脑等消费电子类行业也受到芯片短缺的困扰。我们根据行业数据估算并参考市场预期,预计全球芯片的供需缺口将达到 20%-30%。

芯片供给持续受限,主要是由于行业新增投资不足、产能利用率回升缓慢,同时还受到一些临时偶发事件的负面影响。从生产过程来看,芯片制造厂商提高现有产能利用率难度本就较大。例如,晶圆制造厂需要花费大约24周来增加产能利用率,之后的制造和封装测试更额外分别需要12与6周。同时,半导体行业前期资本开支巨大,厂商在新增投资时往往较为谨慎;而2020年受到疫情影响,相关厂商资本开支更是普遍出现负增长。此外,今年2月以来,美国暴风雪、日本芯片厂失火、以及台积电工厂停电等偶发事件亦导致供给“雪上加霜”。

另一方面,疫情后消费需求复苏、持续拉动芯片需求。随着国内外疫情防控和疫苗覆盖的推进,汽车、通讯和家电等领域消费快速反弹。中国汽车和手机零售增长已将超过疫情前的趋势水平,家电与音像器材消费亦处在回升通道(图表 2,3 和 4)。同时,下游消费行业的科技创新开启了半导体需求的新一轮扩张。例如汽车电动化、智能化即增加对车载芯片的需求,5G手机对芯片的要求更高,远程办公、教育带动PC的增长,而5G基站、电动车充电桩等新型基础设施建设也进一步推动半导体需求走高。今年1 季度,国内市场手机出货量同比增长100%,其中5G手机占比71.3%;1 季度全球范围内5G手机同比增长13.9%。与此同时,碳中和背景下电动车增长迅猛——2020年全球销量达320万量,相比2019 年增长43.4%。

在中国,芯片相关行业占GDP的比重约为13%。如图表5所示,在制造业中,与芯片直接相关的行业包括专用及通用设备、汽车、交通运输设备、电气机械、计算机,以及相关度略低的其他制造业和金属制品业,而这些行业合计占制造业比重达33%,整体制造业占GDP比例则为26%。另一方面,信息服务技术等第三产业也与芯片较为相关,占GDP比例为3.7%(均为2020年数据)。

我们估算,芯片短缺对中国GDP的影响可能在0.7%~1.9%之间。我们的假设是芯片供应下降 30% 左右且持续至今年底。参考当前汽车行业产量走势,当芯片供应下降 30%时,相关行业产出可能下降10-15%左右。 若上述芯片相关行业均受到同等程度的影响,芯片短缺体或拖累中国整体GDP降(非增速)下降1.9%左右。值得强调的是,这一计算方法并未考虑各生产要素之间的替代效应:芯片供应下降的确会导致下游产品(如汽车)减产,但企业可选择加大其它要素的投入,或转而生产更多对芯片依赖度较低的产品,以弥补整体产值的下降。

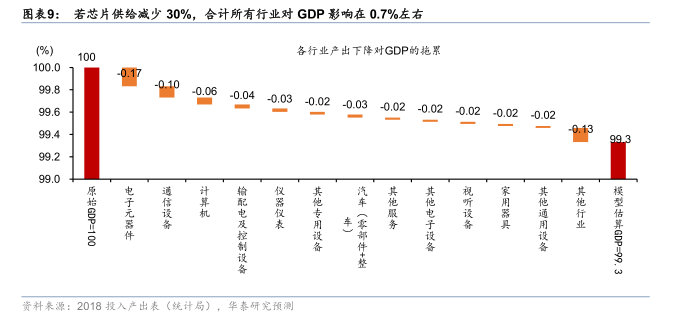

更仔细地,我们采用2018 年全国投入产出表数据进行分行业估算,再进行汇总——此种更为保守的估算方法下体 ,芯片短缺对整体GDP的负面影响可能在0.7%左右,其中计算机、部分专用设备及机械(包括家电)、仪器仪表和汽车零配件行业受冲击较大。

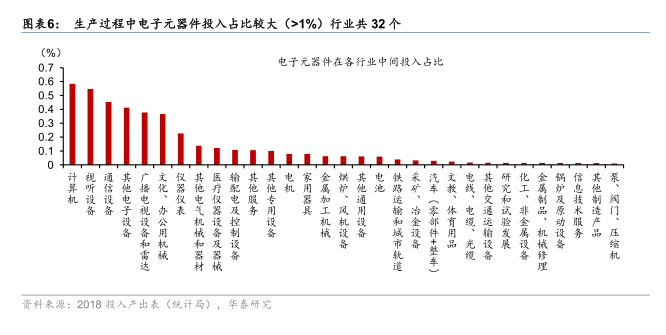

1、在153个细分行业中,生产过程中电子元器件投入占比较大(>1%)行业共32个。根据2018 年投入产出表,中国经济细分行业共计153个,涵盖农业、制造业、建筑业及第三产业。以电子元器件投入占总体中间投入比重衡量,超过 1%的行业共32个,其中计算机、视听设备、通信设备等电子设备,文化办公用品机械、家电、仪器仪表,以及汽车等行业投入占比较高(图表 6)。

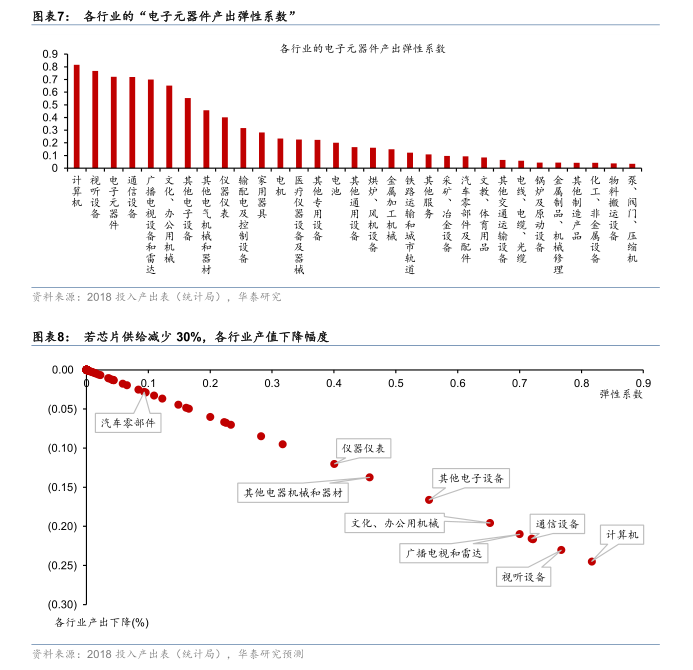

2、我们估算,计算机、试听设备与通信设备行业的“电子元器件产出弹性系数” 高达0.8、 0.76和0.7, 而汽车行业(包含整车与零部件)的“电子元器件产出弹性系数”为0.1(图表 7)。假设各个行业将劳动、资本与中间投入产品按照柯布-道格拉斯 (Cobb-Douglas)生产函数将投入转化为产出。由投入产出表可计算出各行业相对于电子元器件的弹性系数(若弹性系数为 X,当电子元器件供给下降 1%,该行业供给可能下降 X%,具体方法请见附录)。

3、芯片缺货对产出影响最大的行业包括计算机、手机、仪器仪表、视听设备、家电等消费电子类设备,以及汽车行业。如图表8显示,假设芯片缺货 30%,上述行业总产值或将下降 2%-25%不等。

4、汇总各行业影响,我们估算芯片短缺30%将造成总体GDP下降 0.7%左右。综合考虑上述芯片缺货对行业产出的影响,以及该行业在GDP中的占比,可知在芯片短缺的背景之下,电子元器件、手机、计算机、仪器仪表、汽车和家电等行业产出下降对GDP的拖累更加显著(图表 9)。

5、整体来看,部分行业高估(如手机和计算机)与低估(如汽车)的影响大体抵消。相较前者,汽车行业用到的芯片相对技术难度较低,当整体产能不足时,芯片厂商可能会集中生产技术难度更大、利润率更高的产品。换句话说,智能手机与 PC 用到的芯片利润率更大,芯片厂未来可能会将更多产能投放到相关领域,而投放到车载芯片产能较小。因此,芯片缺货对于汽车行业的影响或许被低估,对通信设备、计算机等行业的影响或被高估。不过,汽车行业(包括整车与零部件)增加值在GDP中占比2%,与包括计算机在内的整个电子行业相当。因此,有理由相信,上述高估与低估并没有造成最终结果出现过多系统性的误差。

往前看,市场普遍预期芯片短缺可能至少持续至今年底。根据业内人士的预计,芯片荒可能至少持续至今年年底,但这一预期亦面临不确定性:全球疫情防控态势仍相对严峻,尤其是在新兴市场国家。同时,自2018年以来,国际局势风云变化,而半导体供应链高度依赖全球化的分工,任何一环出问题都可能影响整体产业链。如果芯片短缺持续时间更长,相关行业的产业结构调整压力会加大,对经济增长的负面影响可能加深。

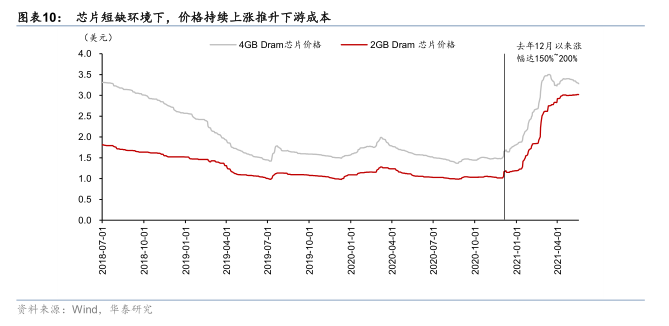

短期内相关行业或将继续面临“ 量缩价升”的局面。“缺芯”现象实为疫情后全球产业链的折射——新冠疫情已持续一年有余且时有反复,导致全球产业链迟迟不能完全恢复至疫前水平。半导体作为链条最长、分工最复杂的产业链之一,率先反映出这一供给压力。另一方面,全球重启+美欧巨额财政刺激之下,消费和投资需求快速走强推动价格上涨,今年春节后的全球大宗商品价格大幅上涨、全球房价走高、农产品价格上行等皆是如此。原材料价格上涨叠加供应链短缺,导致芯片相关行业(如汽车、电子、家电等)中成本推动的涨价压力明显加大(图表 10)。如我们在报告《PPI 上涨周期的“赢家”与“输家”》(20210513)中所述,大宗商品、农产品及芯片等通胀趋势可能比一致预期更有“粘性”,甚至在全球服务业重启的背景下扩散到更多服务业。鉴于疫情的持续时间较长且不确定性犹存,而美欧大规模财政刺激对需求的推动仍在发酵,短期内供需缺口可能进一步扩散。

风险提示:供应链短缺程度及持续时间大于预期;消费需求复苏不及预期。