美国4月通胀的飙升究竟是暂时性的,还是新一轮趋势的开始?

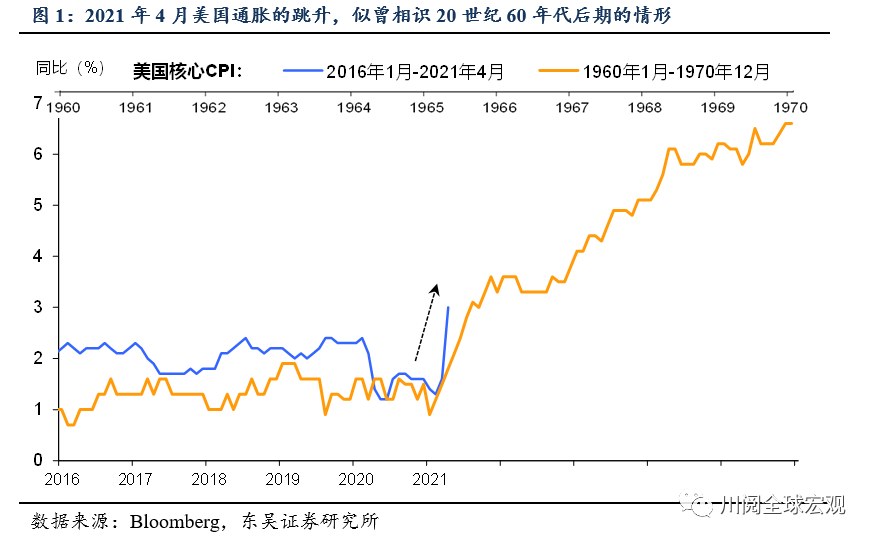

在昨晚的美国市场因为通胀恐慌而遭遇股债双杀后,这一问题无疑在当下亟待美联储和市场去求证。如图1所示,如果我们将当前的美国的通胀放在历史的背景下去考察,可以发现在走势上其与20世纪60年代后期颇为相似。那么,这是否意味着大通胀时代即将来临?

对比20世纪60年代与当前,我们发现美国经济在基本面和政策面上确实有不少相似之处:

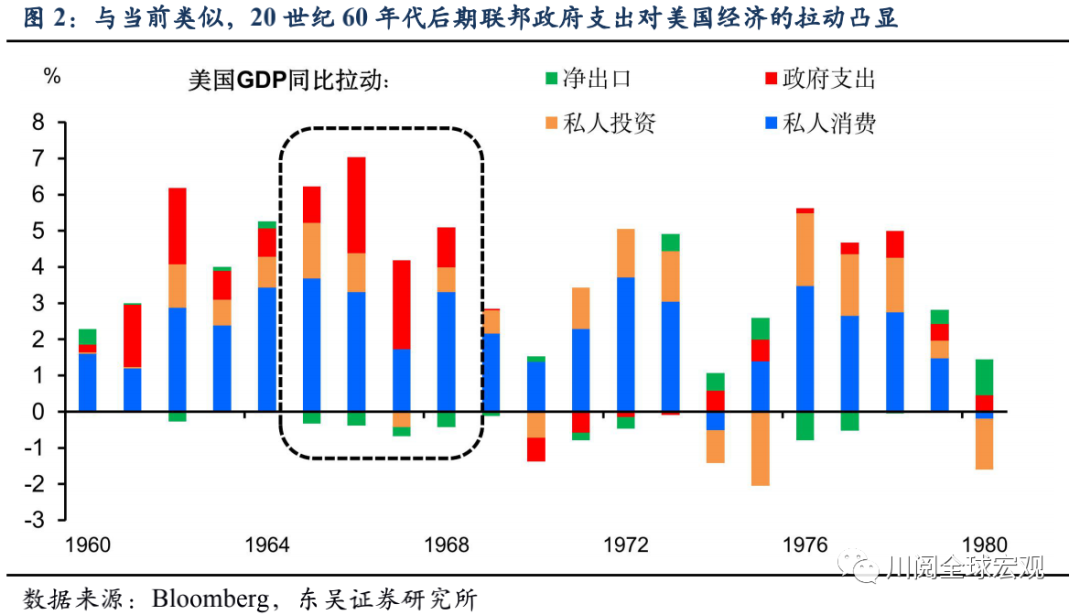

一是除消费外,政府支出对经济增长的拉动凸显。正常情况下,美国经济的增长主要依赖居民消费和私人投资,但在1965-1969年,政府支出每年对GDP增速的拉动达到了1.5个百分点,是同期私人投资对GDP增速拉动的两倍(图2)。政府支出由此取代私人投资,成为美国经济增长的第二拉动,这也是当前美国经济增长的一大特征。

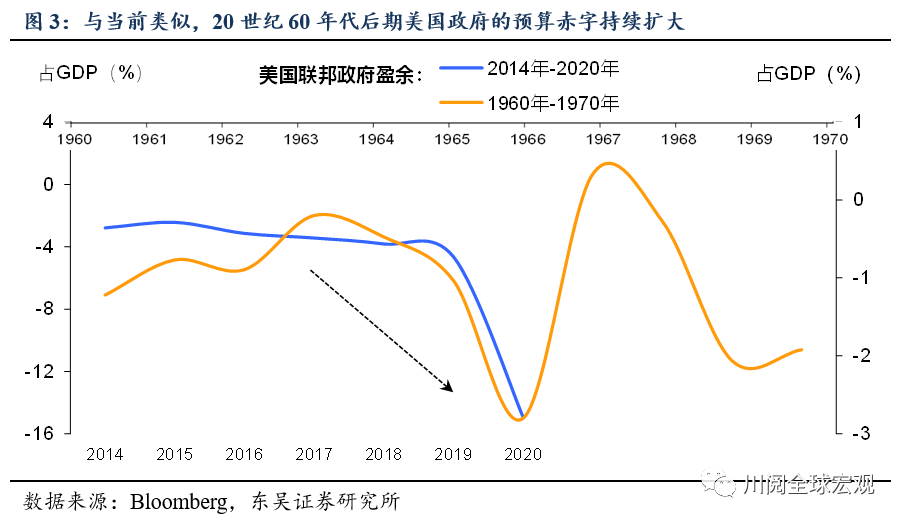

二是政府在财政刺激上的不遗余力,这正是政府扩大支出动因。20世纪60年代后期美国财政政策的特点是“大炮加黄油”。一方面是越战升级导致国防开支的迅猛增加;另一方面是约翰逊总统“伟大社会”计划下福利开支的扩大,美国的预算赤字因此而持续扩大(图3)。相比之下,疫情后拜登政府在财政刺激上的力度有过之无不及。

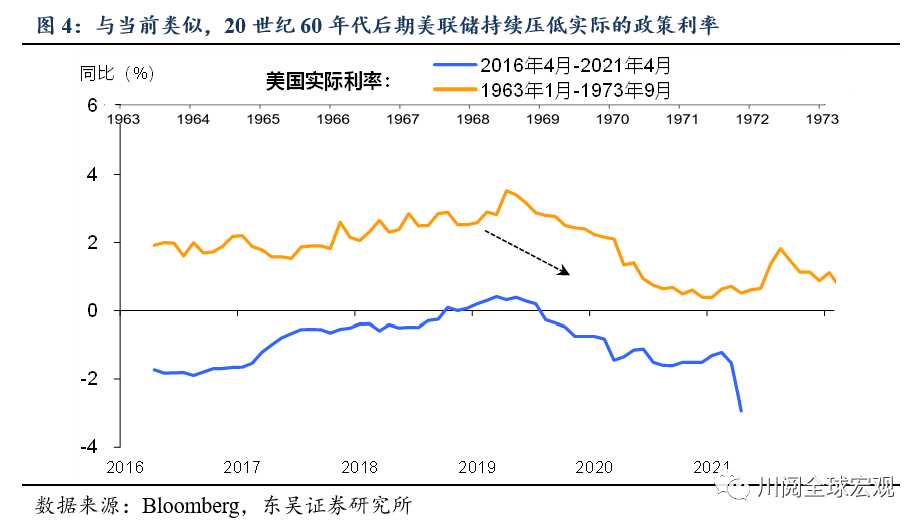

三是美联储容忍了周期性通胀的回升。随着财政刺激的不断加码,按理美联储应该在经济过热时有所行动。然而,在20世纪60年代,美联储一直担心经济中存在闲置劳动力未被消化,因此始终以就业最大化为目标,使得政策利率持续低于经济形势发展所需要的水平;另外,政治层面的压力也令美联储犹豫不决,尤其是政府希望美联储保持宽松以应对加税的风险。显然,今后美联储在决策上也面临着类似的境遇。

但在通胀回升的机制上,20世纪60年代和当前也存在如下不同之处:

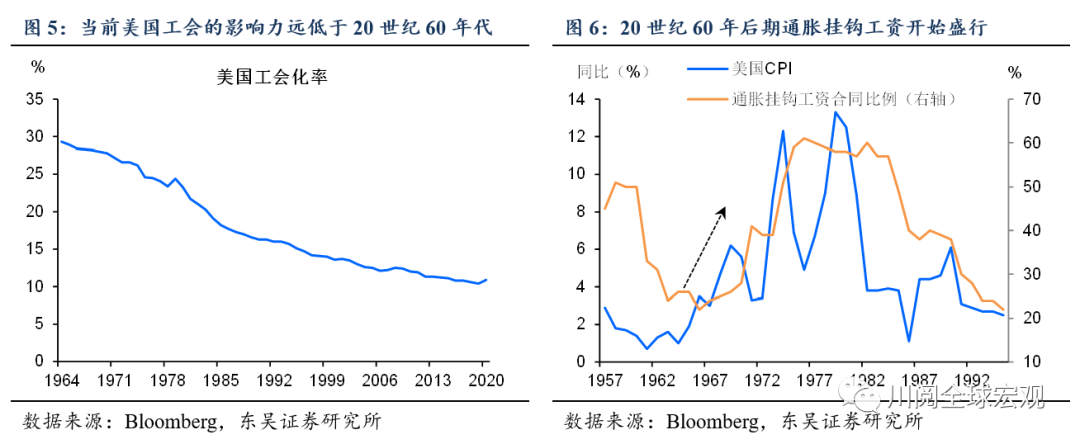

20世纪60年后期出现了工资-物价的螺旋式上涨,这一条件在当前并不具备。与20世纪60年代相比,当前美国工会的议价能力明显弱化,工会化率仅为20世纪60年代的三分之一(图5)。而在当时,在工会大势力的影响下,更多的工人在订立合同时要求工资与通胀挂钩,使得通胀挂钩的工资合同从20世纪60年代后期开始盛行(图6)。因此随着通胀的回升,出现了工资-物价螺旋式的上涨。

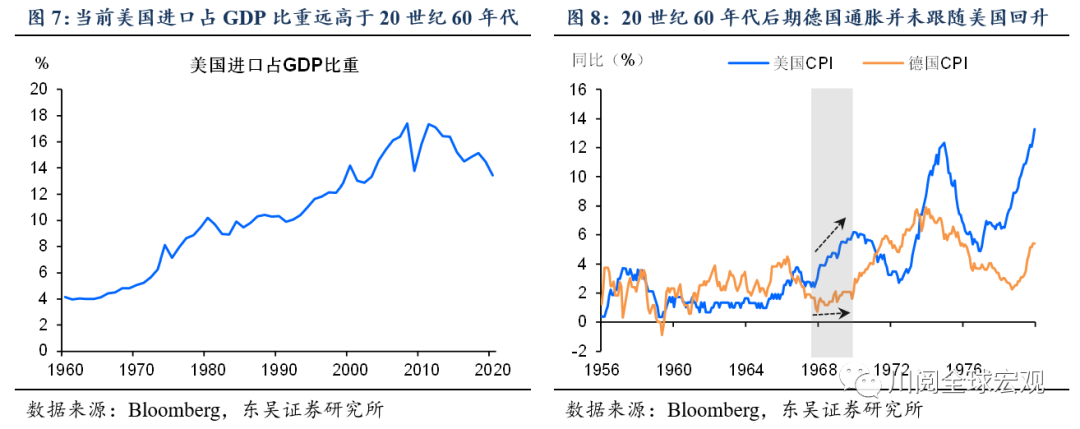

20世纪60年代的美国经济更具有自给自足的特征。当时美国的进口占GDP的比重为为4%,远低于当前的13%(图7)。一旦国内的需求超过供给,很难通过其他国家的生产来满足,而只能以物价上涨的方式来消化。正因如此,我们发现美国在20世纪60年代后期的通胀回升只是国内现象,同期欧洲国家(如德国)的通胀一直保持稳定(图8)。

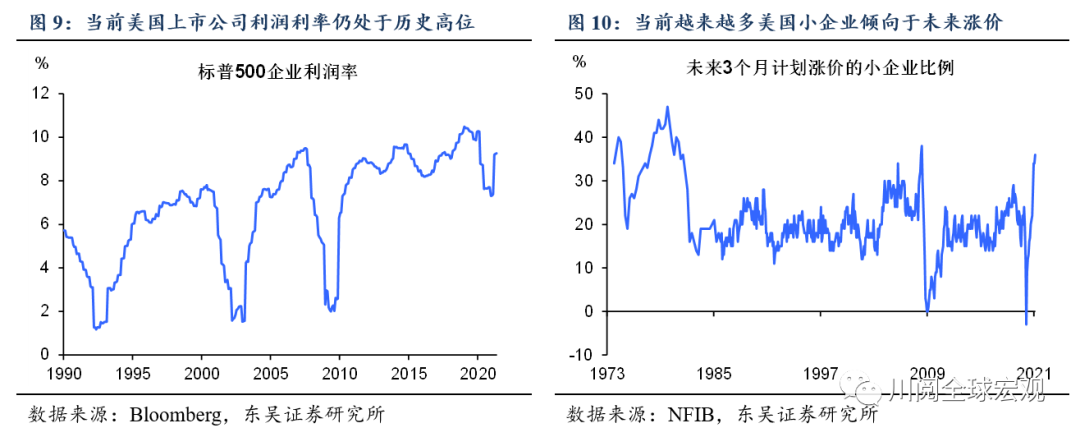

还有一点值得关注的是企业的涨价意愿。一般认为这会使得其在面临投入成本上升时,更倾向于通过摊薄利润而非涨价来消化(图9)。但从最新的调查来看,美国小企业中倾向于在未来3个月涨价的比例已接近历史高位(图10)。

基于上述分析,我们认为至少在未来两年内,美国通胀中枢的抬升将明显高于金融危机后的平均水平,但并不会出现20世纪60年代后期那种失控的情景;而这轮美国通胀向全球的输出则比当时更为显著。

风险提示:美联储过快收紧货币政策,地缘政治风险加剧