2020年报披露前夕,*ST大唐(600198)突然停牌重组,公司拟收购电信科研院及大唐控股持有的大唐联诚全部股权并募集配套资金。4月29日,*ST大唐披露2020年报,全年巨亏并被出具了非标无保留意见。随后,公司披星戴帽,证券简称由大唐电信变为*ST大唐。

5月12日,*ST大唐披露重组预案,公司拟收购大唐联诚100%股权,并募集配套资金10亿元。大唐联诚主业涉及专用移动通信、专用宽带电台和宽带移动安全应用三个方向。募集资金拟用于投入*ST大唐新型高性能系列安全芯片研发及产业化项目等方向。

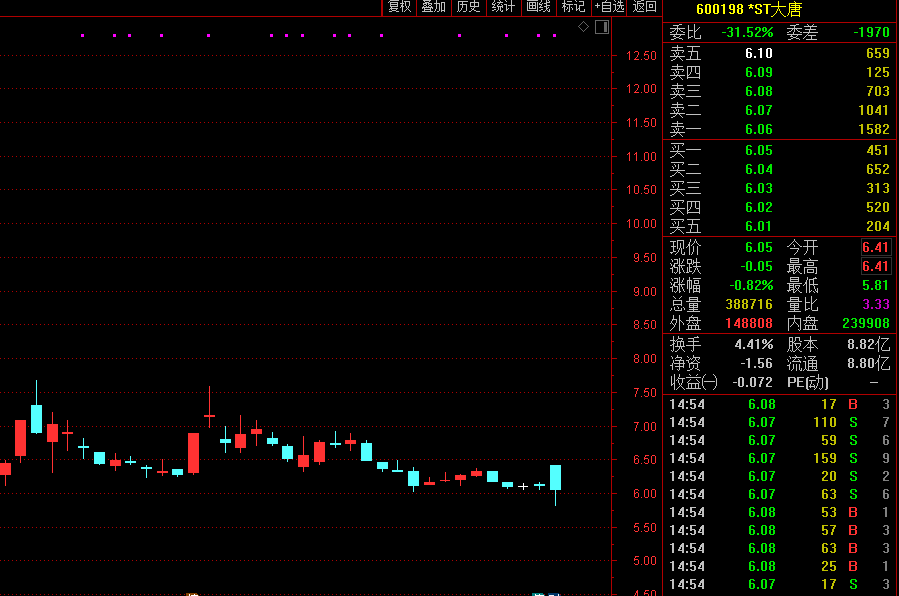

今年一季度末,*ST大唐归母净资产为-13.75亿元,资产状况堪忧,若顺利收购大唐联诚,有利于提升*ST大唐持续经营能力。不过,重组方案披露后,市场似乎仍有分歧;12日早盘,*ST大唐以涨停开盘,不过盘中险些触及跌停,收盘报6.05元/股,跌幅为0.82%。

重组方案浮出水面

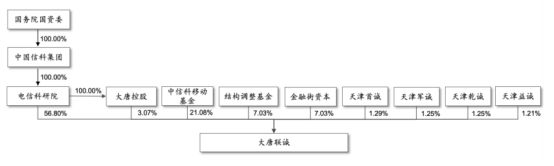

目前,电信科研院直接持有大唐联诚56.80%的股权,并通过大唐控股间接持有大唐联诚3.07%股权,为大唐联诚控股股东。大唐联诚实际控制人为国务院国资委。

本次交易完成后,大唐联诚预计将成为*ST大唐的全资子公司,公司业务将增加专用移动通信、专用宽带电台和宽带移动安全应用等。在预案中,因备考报表尚未完成,暂未披露本次交易对*ST大唐主要财务指标的影响情况;另外,大唐联诚交易对价也未披露。

不过,预案确认,*ST大唐将募集配套资金10亿元,募集资金拟用于投入公司新型高性能系列安全芯片研发及产业化项目、补充流动资金及偿还债务。至于募集资金具体用途及金额,将在后续重组草案中予以披露。

预案显示,本次发行股份购买资产的发行价格为5.85元/股。本次交易前,*ST大唐控股股东为电信科研院,中国信科集团为电信科研院的控股股东;本次交易完成后,*ST大唐控股股东变更为中国信科集团。

谈及交易目的,*ST大唐表示,本次交易将为公司开拓新的业务增长点,公司将向国防信息化行业布局。大唐联诚纳入合并报表范围,有利于优化公司的收入结构,扩大公司的资产规模、收入和利润规模,增强公司未来的盈利能力。

此外,*ST大唐还指出,大唐联诚是快速发展的高新技术企业,在营运资金和研发投入等方面存在较大的资金需求。本次交易完成后,大唐联诚可实现与资本市场的对接,建立持续的资本补充机制,有效降低融资成本,提升大唐联诚的整体竞争力。

标的资产刚刚完成增资

预案显示,在专用移动通信业务方向,大唐联诚面向客户提供专用移动通信系统,在专用宽带电台业务方向,面向客户提供专用宽带自组网通信系统,在宽带移动安全应用业务方向,面向客户提供基于民用移动网络的加密传输整体解决方案。

目前,大唐联诚在专用移动通信领域拥有超过十型产品完成定型、列装;在专用宽带电台领域,自组网波形和整机成为专用通信终端的主要方案,获得波形体制身份;在宽带移动安全应用领域,形成终端、网络、应用平台的全系列产品。

值得一提的是专用移动通信业务,大唐联诚针对复杂电磁环境下抗干扰及远距覆盖等通信需求,对移动通信体制及设备性能进行升级改进,在此基础上定制化开发研制的4G专网移动通信系统及相关产品。

当前,移动通信已经进入5G时代,预案指出,5G在专网无线通信行业将迎来较大增长,大唐联诚在专用5G领域投入大量的研发资源,组建了专用5G通信波形设计、研发团队,能更好地将5G技术服务于下一代专用通信市场。

记者注意到,预案中多次提到大唐联诚业务面向特定客户或是特种通信场景,这里可能是与国防信息化有关。预案提到,自主可控和信息化作为我国实现国防信息化加速发展的重要途径,将推动国防信息化行业不断扩大,为行业内企业的发展带来新机遇。

财务数据方面,大唐联诚在2019年、2020年及2021年1-4月两年一期的期末,总资产分别为7.38亿元、9.02亿元和15.3亿元,净资产分别为-1.63亿元、2.08亿元和7.9亿元;两年一期的营业收入分别为4.02亿元、5.2亿元和1.28亿元,净利润分别为1457.7万元、4180.2万元、1162.7亿元。

值得一提的是,就在*ST大唐准备对大唐联诚展开收购前,大唐联诚还完成了一轮增资扩股。今年2月,北交所披露了大唐联诚增资项目,欲引入投资方及员工持股计划。大唐联诚增资获得的资金计划用于5G专网应用开发、下一代专用通信平台和波形研制以及补充营运资金。

从大唐联诚现有股权结构来看,大唐联诚增资中,引入的投资者包括中信科移动基金、结构调整基金、金融街资本以及天津益诚、天津乾诚、天津首诚、天津军诚。

*ST大唐已多次披星戴帽

2020年报显示,大唐电信实现营业收入12.07亿元,净利润亏损13.64亿元,已经连续两年亏损,更为严重的是,公司年末归母净资产为-13.12亿元,已然资不抵债。

公司表示,2020年主营业务处于产业切换调整期,收入规模较去年进一步下降,经营成本费用依然较高,经营收入不能覆盖所有经营支出,部分参股公司尚处于研发投入阶段,导致公司按照权益法核算有较大的投资亏损,当期经营性亏损依然存在。

年报披露后,大唐电信毫无悬念的披星戴帽,而这对于大唐电信而言,似乎也已成了家常便饭。早在2007年,因2005-2006年度连续亏损,大唐电信首次遭遇退市风险警示。

最近的一次是在2018年,同样因2016-2017年度连续两年亏损,大唐电信再度披星戴帽。2018年,*ST大唐扭亏为盈,不过这也全是依赖非经常性损益。当年,公司非流动资产处置损益为6.79亿元,非货币性资产交换损益为9.55亿元。

从*ST大唐2018年的一系列资产腾挪来看,*ST大唐子公司联芯科技以所持上海立可芯全部股权出资参与设立中外合资企业瓴盛科技,该事项完成后,上海立可芯出表,*ST大唐取得投资收益;另外,*ST大唐还出售了成都大唐线缆46.478%股权等资产。

近两年来,*ST大唐的资产腾挪也成了家常便饭。去年6月,*ST大唐公告称,拟通过公开挂牌的方式确定大唐恩智浦和江苏安防两家控股子公司引入增资交易对方以及宸芯科技股权转让交易对方;交易完成后,大唐恩智浦和江苏安防不再纳入*ST大唐合并报表范围,但仍持有宸芯科技少量股权。

一系列资产腾挪背后,显示出*ST大唐持续经营能力欠佳。记者注意到,*ST大唐2020年报之所以被出具非标无保留意见也与此相关。立信会计师事务所出具的意见显示,这些事项或情况(指净资产、净利润为负),表明存在可能导致对大唐电信持续经营能力产生重大疑虑的重大不确定性。

根据*ST大唐的表述,公司基于“芯端云”已有技术积累,形成了以安全芯片、行业终端、大数据云平台为核心的特色解决方案体系,重点拓展集成电路设计、信息通信安全和5G赋能应用三大业务领域。然而,2020年,公司却出现项目进度延迟、新业务不及预期等情况。

至于此次收购大唐联诚能否令*ST大唐起死回生还有不小的变数,一方面,从大唐联诚的净利润水平来看,很难让*ST大唐扭亏为盈,另一方面,即使*ST大唐完成对大唐联诚并表,其净资产规模短期或将仍为负值,仍然处于资不抵债的状况。