本报告导读

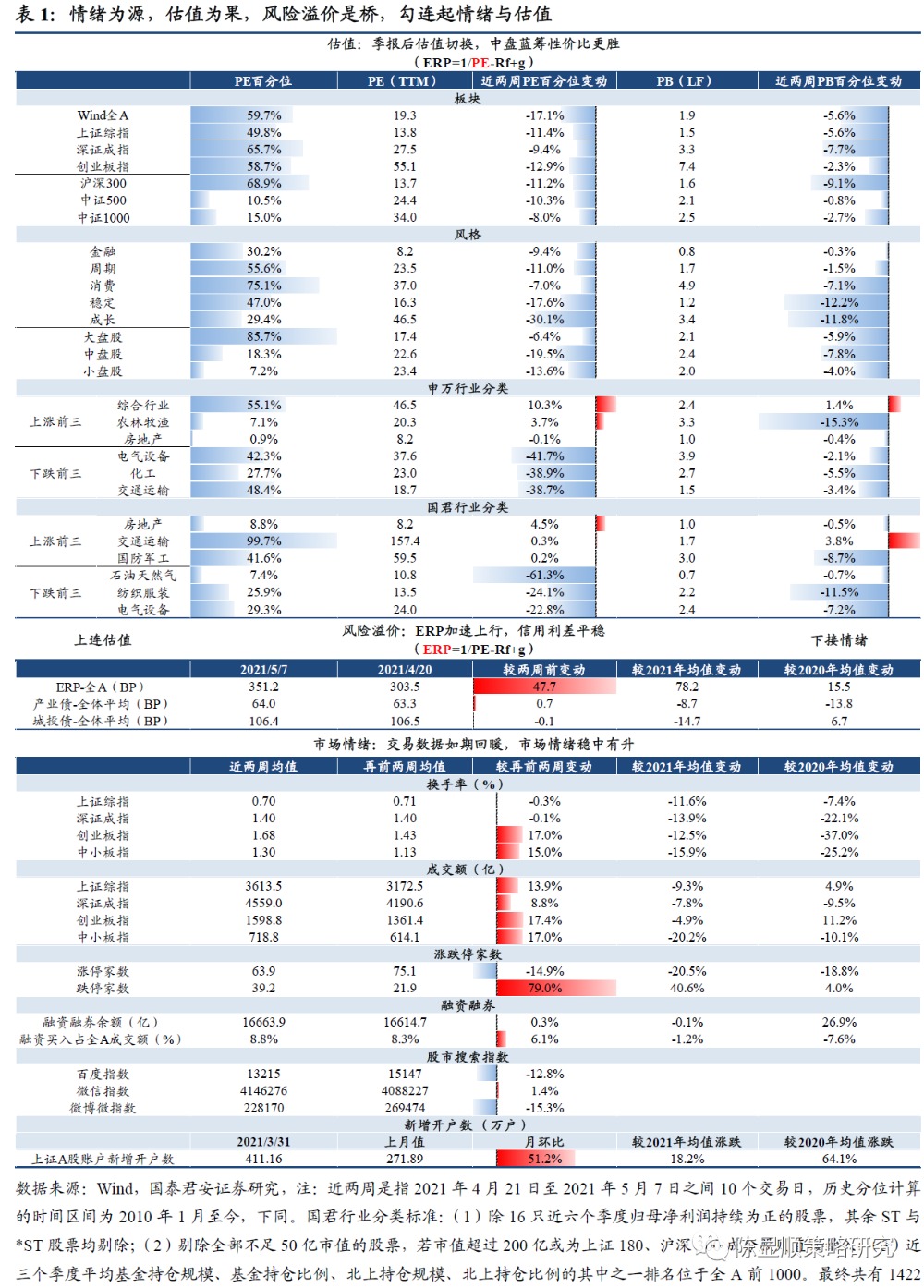

季报披露期A股估值切换,盈利高增的中盘蓝筹以及成长风格估值性价比进一步显现。同时本期市场交易数据如期回暖,成交金额广泛修复,情绪稳中有升。

摘要

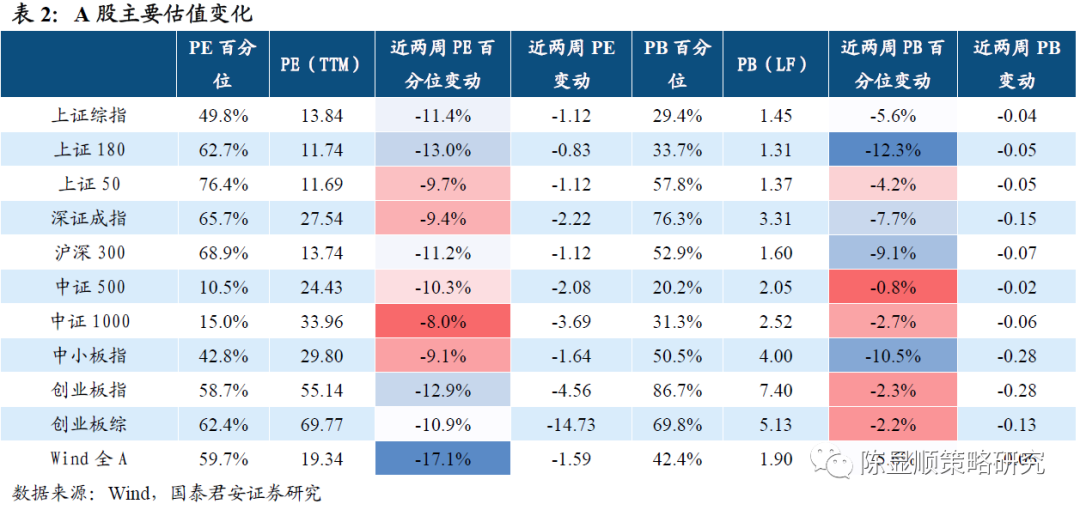

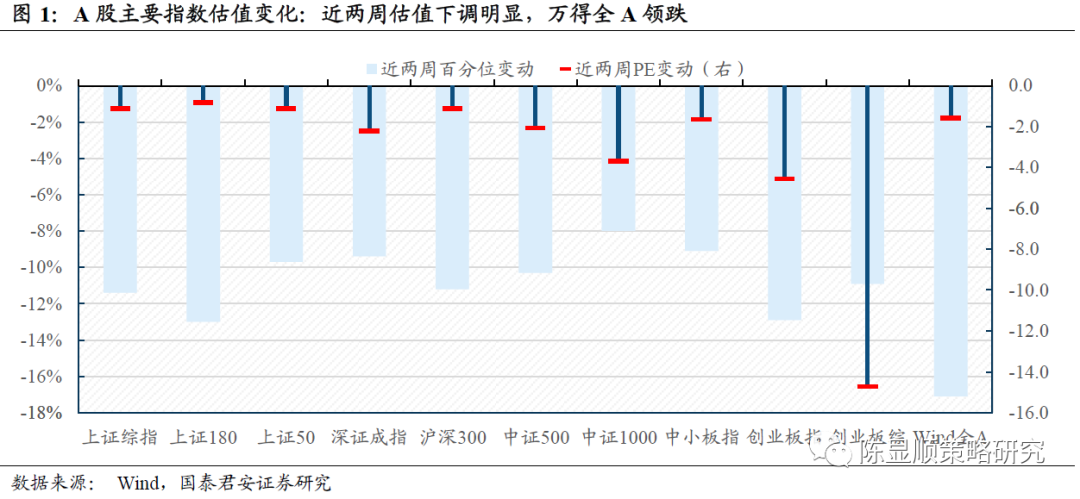

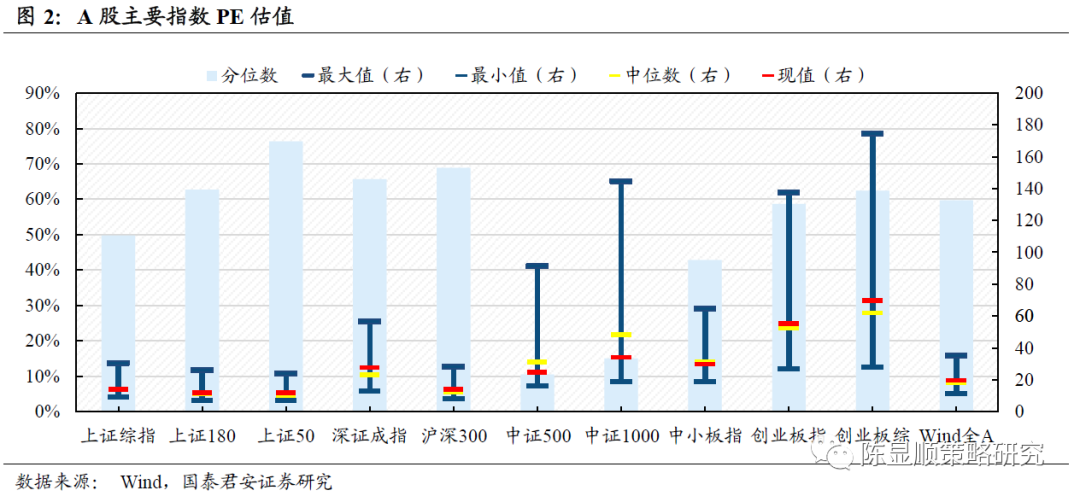

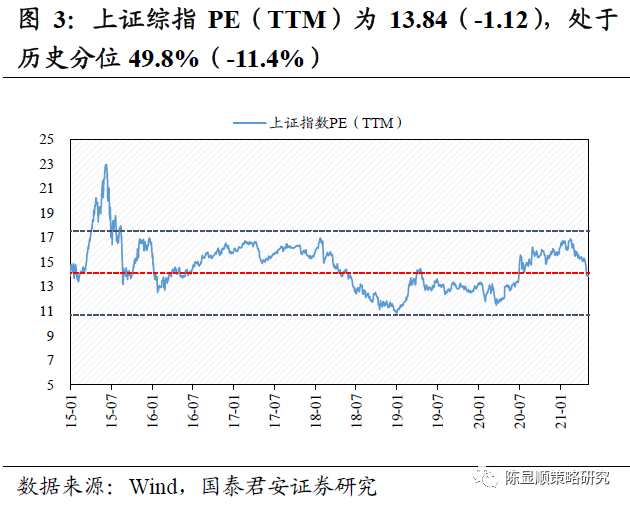

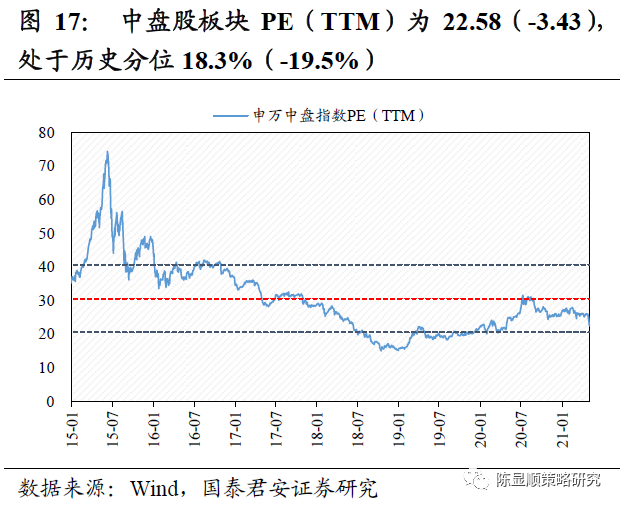

高歌猛进的周期并非全部,季报披露期A股估值切换,中盘蓝筹以及成长风格估值性价比正在显现。同时市场交易数据如期回暖,情绪稳中有升。1)季报披露期A股估值切换,主要指数与板块估值均明显回落,本期万得全A与上证指数市盈率(TTM)历史分位(2010年以来)分别回落至59.7%/49.8%。从大小风格来看,伴随中盘蓝筹Q1盈利的高弹性,中盘性价比进一步凸显,本期中盘指数市盈率(TTM)历史分位回落至18.3%,中证500视角下更进一步回落至10.5%低位,而大盘指数历史分位仍在85.7%的高位。从行业风格来看,成长历史分位下降30.1%至29.4%性价比亦大幅凸显。2)本期各主要指数交易数据如期回暖,成交金额广泛修复,两融方面融资买入额占全A成交额本期上行明显,市场情绪稳中有升。风险溢价方面,ERP上行斜率陡峭,目前正快速接近十年均值水平。

估值:估值切换,中盘蓝筹性价比凸显

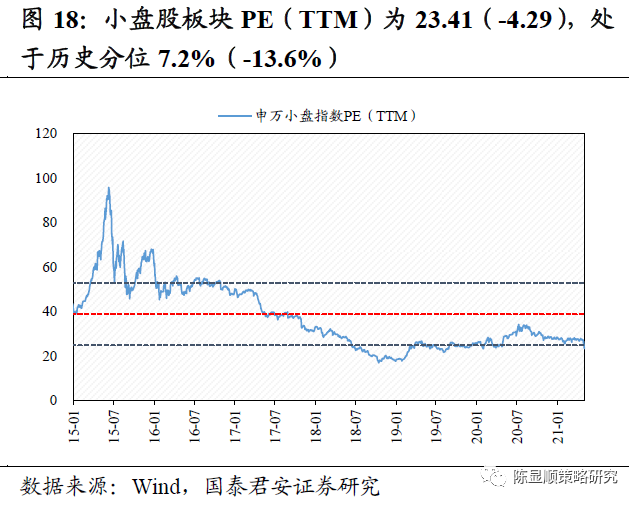

1)板块:一季报披露期,伴随盈利高增各板块估值切换,从PE历史分位变化来看,万得全A估值下行17.1%领跌;中证500历史分位数下行10.3%至10.5%的低位,性价比凸显。

2)风格:各风格PE历史分位均下行,其中成长大幅下行30.1%至29.4%低位,消费下行幅度较小仅7.0%。大小风格,中盘、小盘历史分位均已低于20%,大盘仅下行6.4%至85.7%,仍处历史高位。

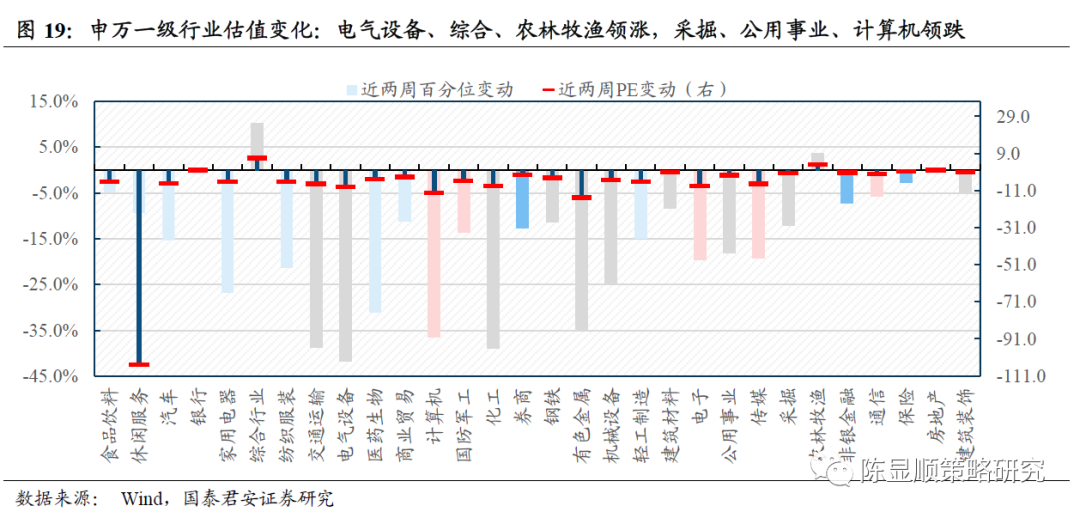

3)行业:传统申万口径下,电气设备、交运、化工领跌,仅综合、农林牧渔行业上行。国君口径下行业整体下调幅度较小,交运、计算机、医药表现更优;但通信、银行、农林牧渔表现不及传统口径。

4)海外:近两周海外各主要指数普跌,韩国综合指数、标普500下行幅度相对较大。富时100、日经225较稳定。

风险溢价:ERP保持上行趋势,信用利差平稳

1)ERP:本期全A ERP加速上行,截至2021年5月7日已上行0.48%至3.51%,目前全A ERP已逐渐接近十年均值线。

2)信用利差:本期数据暂未披露,从上期数据来看产业债/城投债信用利差继续保持平稳。

情绪:交易数据如期回暖,市场情绪稳中有升

1)交易活跃度继续回暖,融资买入占比提升明显。各主要指数交易数据如期回暖,成交金额广泛修复。从涨跌停来看,近两周市场整体涨跌停面表现一般,涨停家数环比小幅下行。但从涨跌停的市值分布来看,大市值涨跌停情况同步好转。两融方面,融资融券余额保持稳定,融资买入额占全A成交额本期上行明显。

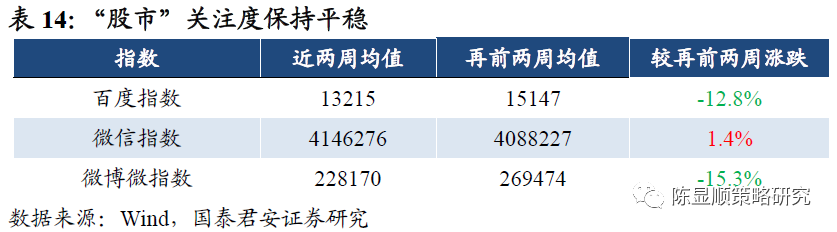

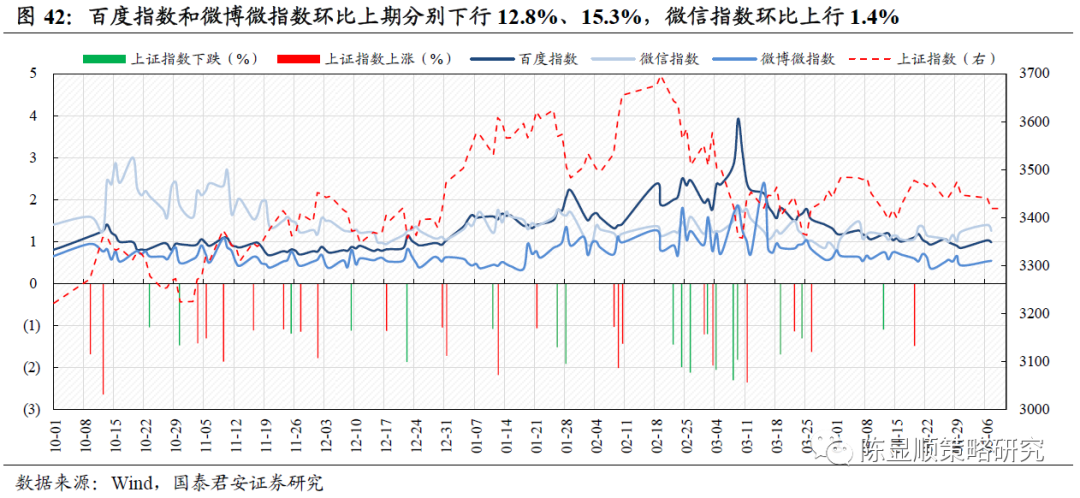

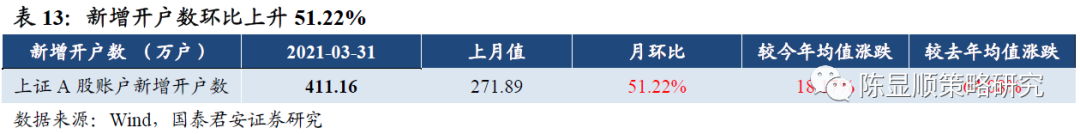

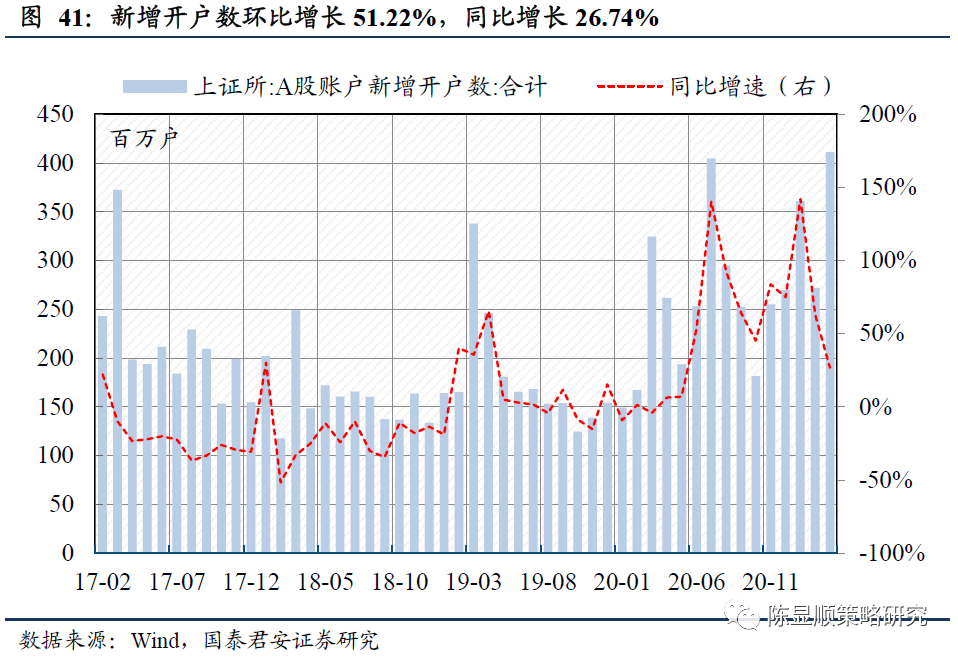

2)3月新增开户数近5年新高,股市关注度保持平稳。3月新增开户数为411.16万户,较2月环比增长51.22%。百度指数和微博微指数环比上期分别下行12.8%、15.3%,微信指数环比上行1.4%。

目录

1、核心指标速览

2、估值:估值切换,中盘蓝筹性价比凸显

2.1、板块:各板块估值普跌,中证500已至极低位

2.2、风格:成长大幅下行至低位,大盘仍处高位

2.3、行业:电气设备、交运、化工领跌,仅综合、农林牧渔上行

2.4、海外:各主要指数普跌,韩国综合指数下行幅度大

3、风险溢价:ERP加速上行,信用利差平稳

3.1、ERP:加速上行0.48%,渐近十年均值

3.2、信用利差:保持平稳

4、情绪:交易数据如期回暖,市场情绪稳中有升

4.1、交易活跃度继续回暖,融资买入占比提升明显

4.2、3月新增开户数近5年新高,股市关注度保持平稳

核心指标速览

估值:估值切换,中盘蓝筹性价比凸显

2.1、板块:各板块估值普跌,中证500已至极低位

一季报披露期,伴随盈利高增各板块估值切换,全A领跌、中证1000下行幅度相对较小。从PE历史分位变化来看,万得全A估值下行幅度达17.1%,上证180、创业板指下调幅度亦较大。中证1000、中小板指、深证成指下行幅度相对较小。此外,中证1000下行8%,中证500历史分位数下行10.3%至10.5%的低位,性价比凸显。

注:蓝色虚线为均值加减一倍标准差,均值与标准差计算区间为2010年1月至今,下同。

2.2、风格:成长大幅下行至低位,大盘仍处高位

盈利高增长下,近两周各风格板块PE历史分位持续大幅下行,其中成长板块下行幅度最大,消费板块下调幅度相对较小。成长板块估值下调幅度达30.1%。稳定板块下行幅度亦明显,达17.6%。消费板块下跌幅度最小,达7.0%。金融、周期估值下行幅度亦相对较小。

从大小风格来看,大盘估值下调后仍处历史高位。中盘、小盘PE历史百分位近两周下行幅度均大于10%,历史分位均低于20%;大盘股仅下调6.4%至85.7%分位,仍处历史高位。

2.3、行业:电气设备、交运、化工领跌,仅综合、农林牧渔上行

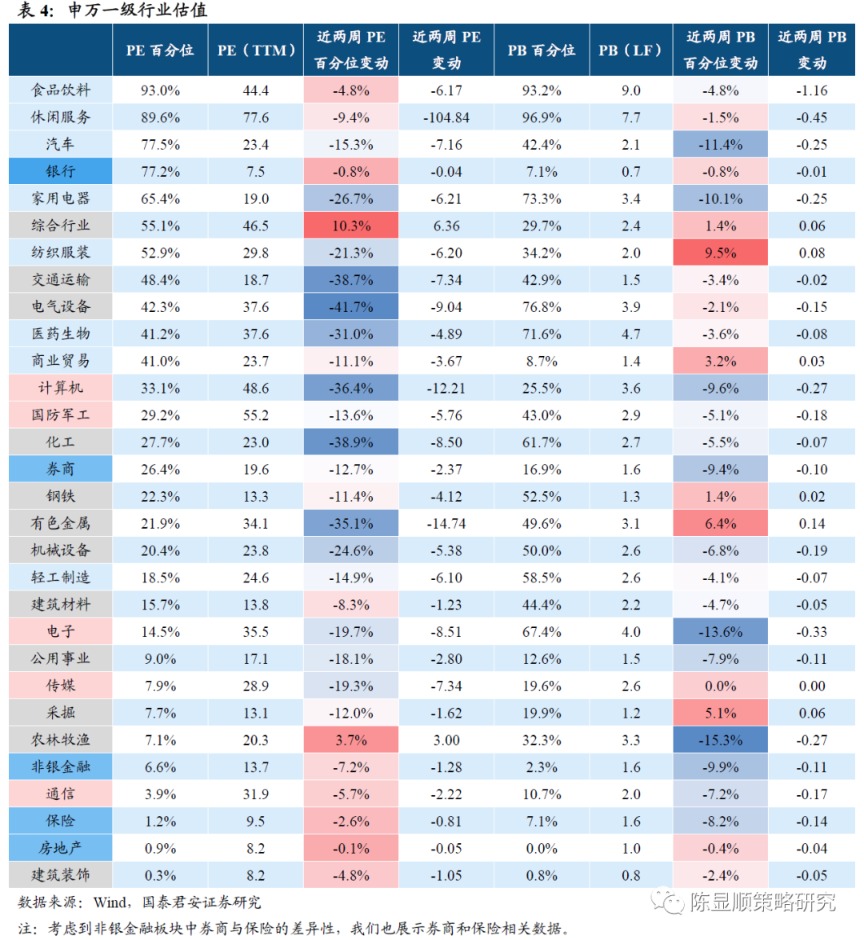

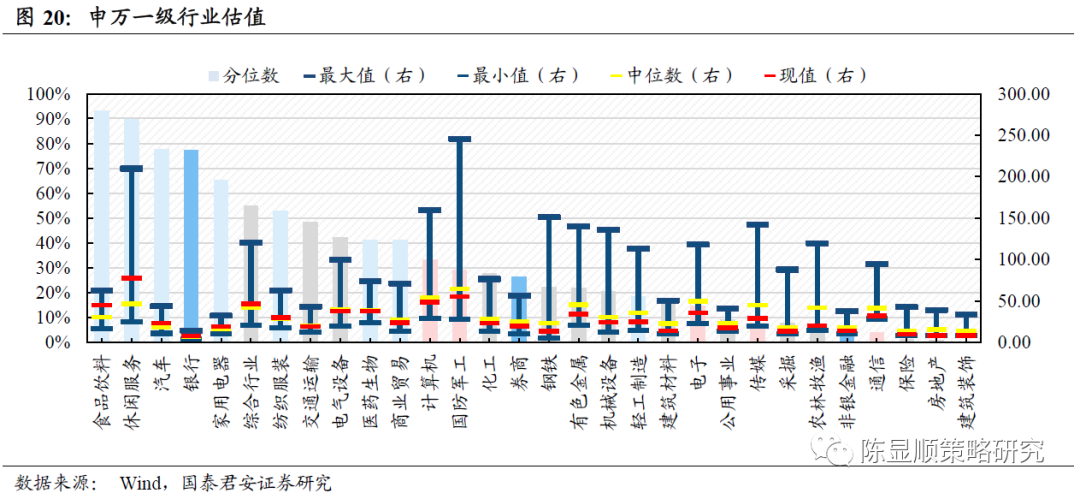

申万行业分类口径下,近两周各行业估值整体下行。电气设备、交运、化工领跌,仅综合、农林牧渔行业上行。估值切换之下,成长、周期行业历史分位数回落较大。具体来看,周期内部行业估值普遍下行,从PE百分位来看,电气设备、化工、交运、有色、机械等估值下调明显,分别下行41.7%、38.9%、38.7%、35.1%和24.6。金融板块整体下行幅度小,保险、房地产、银行下行幅度均小于3%。除此之外,计算机、电子、纺服、家电等估值下调幅度亦较大。

当前机构投资者偏爱大中市值风格,而传统申万/中信等行业分类口径下的估值数据均以全A为总样本,使得估值结果受大量小市值个股影响而与实际投资需求错位。我们结合实际投资需求(筛选方法见表1附注),筛选出1400余支核心个股并特设国君行业分类。

国君行业分类口径下,各行业当前历史百分位与传统行业分类口径下存在差异,整体来说,国君口径下行业历史分位数更高。部分行业估值较传统口径下的估值显著更高,例如:交通运输(+51.3%,国君行业PE分位数-申万行业PE分位数)、商贸零售(+49.3%)、轻工制造(+48.0%)、医药生物(+45.6%)、电子(38.9%);仅银行(-30.6%)、纺织服装(-27.0%)、电气设备(-13.0%)、证券(-12.3%)国君估值口径下估值低于传统口径下。

国君行业分类口径下,行业整体下调幅度小于传统口径下。房地产、国防军工小幅上行。石油天然气下行幅度最大,达61.3%,纺服、电气设备、电子下行幅度亦较大。部分行业于国君行业划分口径下表现更优。如:交通运输(+39.0%)(国君行业近两周PE历史百分位变动-申万行业近两周PE历史百分位变动)计算机(+33.6%)、医药生物(+28.5%)、有色金属(+26.4%)。亦有行业在国君行业划分口径之下表现不及于传统口径之下。例如:通信(-8.8%)、银行(-6.7%)、农林牧渔(-5.2%)。

2.4、海外:各主要指数普跌,韩国综合指数下行幅度大

近两周海外各主要指数普跌。从PE历史百分位变化来看,韩国综合指数估值回落幅度最大,达12.6%,标普500下行幅度亦相对较大。富时100、日经225较稳定,仅下行0.1%。

风险溢价:ERP加速上行,信用利差平稳

3.1、ERP:加速上行0.48%,渐近十年均值

本期万得全A ERP加速上行,近10个交易日上行0.48%。截至2021年5月7日,万得全AERP为3.51%,较2021年4月20日上行0.48%。目前ERP已逐渐接近十年均值线。

3.2、信用利差:保持平稳

本期信用利差数据暂未披露,从上期数据来看,产业债/城投债信用利差保持平稳。截至2021年4月23日,全体产业债平均信用利差为63.99BP,较再前两周小幅上行0.72BP。全体城投债平均信用利差为106.35BP,较再前两周下行0.10BP。产业债与城投债信用利差均较为稳定。

情绪:交易数据如期回暖,市场情绪稳中有升

4。1、交易活跃度继续回暖,融资买入占比提升明显

各主要指数交易数据如期回暖,成交金额广范修复。从换手率来看,上证50(19.9%)、创业板指(17.0%)等指数换手率环比增长较大,上证180(7.8%)、沪深300(4.5%)等换手率环比小幅增长。从成交额来看,上证50(19.7%)、创业板指(17.4%)和沪深300(17.2%)等成交额环比大幅回暖,此外上证180(16.7%)、中证500(14.8%)等成交额环比增长幅度亦较大。

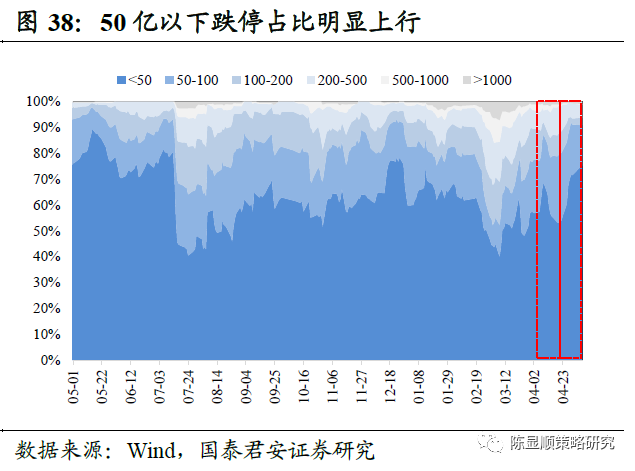

从涨跌停来看,近两周涨跌停面仍表现一般,涨停家数环比小幅下行。近两周全A涨停家数为日均63.9家,较再前两周的75.1家环比小幅下行14.9%;跌停家数为日均39.2家,较再前两周的21.9家环比上行79.0%。

从涨跌停的市值分布来看,50亿以下区间市值的涨跌停情况同步恶化,50-100亿市值涨停占比亦下行,大市值区间涨跌停情况同比改善。1)涨停市值分布上,近两周50亿以下的公司涨停日均家数为24.0,占比环比下行9.3%;50-100亿的公司涨停日均家数为11.0,占比环比下行3.6%;100-200亿的公司涨停日均家数为5.6,占比环比上行27.5%。2)跌停市值分布上,近两周50亿以下的公司跌停日均家数为26.2,占比环比上行42.6%;50-100亿的公司跌停日均家数为5.1,占比环比下行42.0%;100-200亿的公司跌停日均家数为0.9,占比环比下行70.4%。

注:为消除数据过度波动,对数据采用5日移动平均计算。

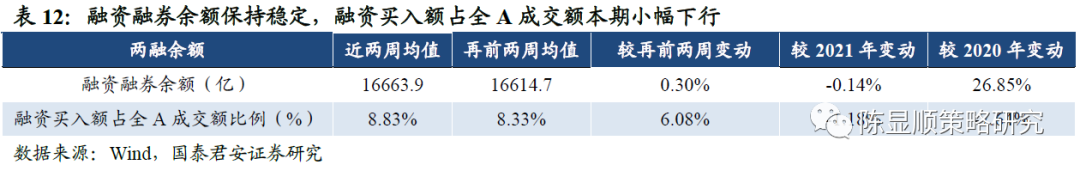

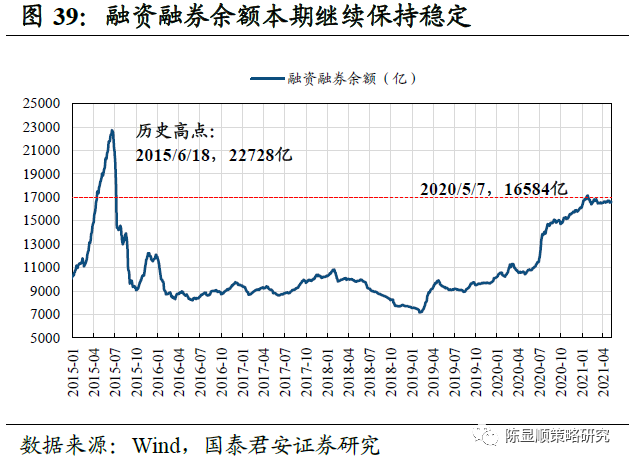

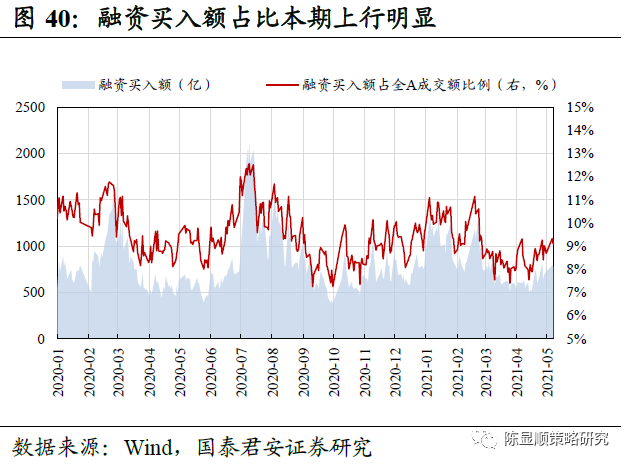

两融方面,融资融券余额保持稳定,融资买入额占全A成交额本期上行明显。融资融券余额稳中有升,截至2021年5月7日,融资融券余额为16584.5亿。近两周融资融券余额均值为16663.9亿,较再前两周的16614.7亿小幅上行0.30%。本期融资买入额占全A成交额比例上行明显,近两周融资买入额占全A成交额比例均值为8.83%,较再前两周的8.33%环比上行明显。

4.2、3月新增开户数近5年新高,股市关注度保持平稳

3月新增开户数为411.16万户,较2月大幅上行。3月上证新增账户数为411.16万户,较2月271.89万户环比增长51.22%。与2020年同期相比,同比增速亦高达26.74%,从开户数绝对值来看,3月开户数创近5年来新高。

本期市场仍在窄幅区间震荡,主要搜索指数关于“股市”的关注度保持平稳。百度指数和微博微指数环比上期分别下行12.8%、15.3%,微信指数环比上行1.4%。从搜索指数的历史表现来看,可以观察到当市场波动较大或趋势性较强时,同期常伴随着搜索指数明显上升。本期市场继续保持窄幅区间震荡,可以观察到股市关注度波动幅度较小。