随着三月最后一个工作日结束,公募基金2020年年报全部披露完毕。

相比起之前披露的四季报只公布前10大重仓股,现在我们终于可以在年报中完整看到每一只基金在去年底的所有持仓,基金经理备受关注的“隐形重仓股”(即基金全部持股中排名第11-20位的个股)也随之浮出水面。

这么多年报,有哪些数据和观点值得复盘?《华夏时报》记者通过梳理全市场基金年报的前十重仓股、“隐形重仓股”及新进股等数据发现,公募基金隐形持仓股(全部持仓中前十以外的个股)占公募基金持股总市值的42.8%。而除了持仓的调整,基金经理们对后市的研判也值得关注。他们普遍认为,2021年宏观经济向好,市场依旧存在结构性的机会,将尽力寻找那些估值合理的优质公司。

隐形持仓达42.8%

根据公募基金2020年年报,数据显示,公募基金持股总市值达5.21万亿元。而更早前披露的2020年公募基金四季报(只披露前十大重仓股)显示,公募基金持股总市值为2.98万亿元。也就是说,公募基金隐形持仓股(全部持仓中前十以外的个股)持股总市值为2.23万亿元,占公募基金持股总市值的42.8%。

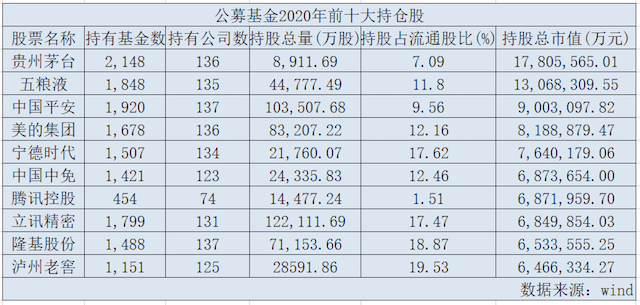

数据显示,2020年四季度,公募基金持仓市值最大的10只股票分别是:贵州茅台、五粮液、中国平安、美的集团、宁德时代、腾讯控股、中国中免、泸州老窖、隆基股份、迈瑞医疗。

以2020年年报披露为准,数据显示,去年公募基金持仓市值最大的10只股票分别是:贵州茅台、五粮液、中国平安、美的集团、宁德时代、中国中免、腾讯控股、立讯精密、隆基股份、泸州老窖。

记者发现,和去年四季度相比,年报所披露的前五大持仓股名单并未发生变化,但是由于四季报只公布前10大重仓股,年报则纳入了前10以外的持仓股,第6至第10的个股排名发生了变化。其中,利用隐形持仓抬升自己“地位”的有立讯精密,若是根据公募基金四季报,按前10大重仓股统计排名的话,其只能是公募基金的第11大重仓股,但若算上隐形持仓,其就成了公募基金的第8大重仓股。此外,中国中免也借助隐形持仓抬高了自己的排名。

当然,也有公司在算上隐形持仓后,排名却不升反降。比如腾讯控股、泸州老窖,按前10大重仓排名的话,其分别是公募基金的第6、第8大重仓股,但算上隐形重仓,就变成公募基金的第7、第10大重仓股。

新老“抱团股”

“抱团”,绝对算得上去年公募基金的热词之一。备受关注的基金抱团情况,也能从基金年报中窥知一二。

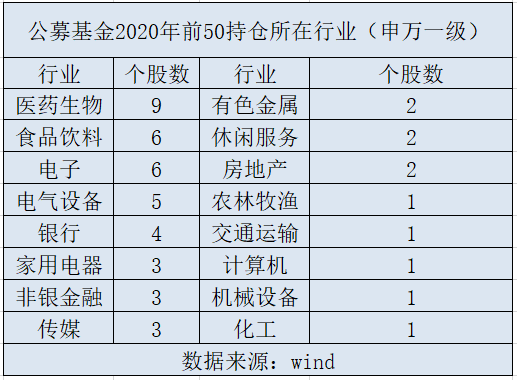

从持仓的所属行业来看,公募基金去年前50大重仓股主要集中在消费品及服务、医药生物和信息技术三个行业,包括:食品饮料、传媒、家用电器在内的消费品及服务类个股有12只;医药生物个股有9只;包括电子、计算机在内的个股有7只。

记者发现,不管是四季报还是年报,前5只个股成为绝对抱团的核心。首先,公募基金对于单一股票的持有市值,在2020年底首次突破千亿大关,并且这一突破,就是两家公司——贵州茅台和五粮液。其次,公募基金对于中国平安、美的集团、宁德时代的“抱团”程度也创下历史新高。

这其中,机构对白酒股的青睐自不用多说,去年136家基金公司旗下2148只基金或多或少都买入了贵州茅台,持有茅台的基金总数首次突破2000只;2011年-2020年的基金年报数据显示,就算2010年后基金对金融股的抱团瓦解了,中国平安依然是其重仓股次数最多的一只股票;相对于贵州茅台、五粮液、中国平安、美的集团的“老抱团”,宁德时代可谓重仓新贵,好风凭借力,宁德时代借着新能源车的强劲发展,暂时成为公募基金选择的“电池第一股”。

类似宁德时代这样的重仓新贵,还有不少。如果将100亿作为基金抱团市值的分水岭,那么公募基金2020年的新进抱团股,一共有68只,这68只股票,均在2020年底首次被公募基金合计持仓超过100亿元。从行业来看(申万二级行业),这68只新进抱团股主要来自饮料制造、半导体、化学制品、计算及应用和医疗服务这几大行业,几乎涵盖了2020年的所有“网红股”。

梳理基金年报不难发现基金持仓结构的变化趋势,比如在行业方面,部分基金降低了医药股、白酒股的持仓;有的基金在去年四季度明显加仓顺周期板块,从今年年初的行情看,体现了一定的预见性。

“顶流们”怎么看后市?

在年报中,基金经理对2021年的机会普遍相对谨慎,他们普遍认为,2021年宏观经济向好,市场依旧存在结构性的机会,优选机会、深研个股在2021年尤为重要,将尽力寻找那些估值合理的优质公司。

作为主动权益基金领域目前唯一一位管理规模超过1000亿的基金经理,张坤近期被市场冠以“千亿顶流”这一称号,同时也受着前所未有的市场关注,尤其是被年前暴涨行情吸引入市的新生代投资者。

而张坤在年报中承认,任何长期有效的方法都有短期失灵的时候,他表示,在股价阶段性跑输市场时进行建仓,能够更加有效地拷问自己的内心:我是否相信这个公司的底层逻辑?是否对公司的长期逻辑充满信心?假如股市关闭、三年无法交易,我是否还有信心买入这个公司?

“或许,投资基金也有类似之处。 ”张坤在年报中称,“我们对于中国经济和资本市场的长期前景是乐观的,相信会有一批优质企业不断长大、成熟并且长寿,优质的股权资产在各大类资产中仍是具有吸引力的。”

广发基金的刘格菘则直接坦言看好光伏行业和液晶面板、大炼化,以及海外定价的顺周期行业。刘格菘在年报中表示,看好A股的中长期投资价值。市场进入“信用收缩+盈利扩张”的信用收缩前期,资本市场的整体估值大概率难以大幅提升,寻找业绩确定快速增长的机会更为重要,自身景气度能否爆发将成为相关资产能否取得超额收益的关键。

兴证全球基金董承非表示,“疫情宽松”行情让部分公司的估值水平处于历史相对较高的位置,尤其是A股部分市值较大的公司估值高企。按照过往的经验,相对较高的估值通常需要一定的时间,通过业绩的增长来消化。所以在经历了过往几年较强的赚钱效应之后,投资者应该适度降低对于2021年的投资回报预期。

不少基金经理仍强调,2021年存在结构性机会。银华基金经理李晓星认为市场总体风险可控,但系统性的机会不大,以结构性机会为主,组合的收益率更多来自于相对指数的超额。

中庚基金基金经理丘栋荣在年报中表示,权益资产内部估值分化极致,偏周期、金融地产等行业仍处于估值底部,而市场偏好的医药、消费、科技等行业估值甚至高于2015年。这意味着需要审慎对待估值结构的分化和构建高性价比的投资组合。总体上,他认为2021年权益资产仍有较好的结构性机会。

嘉实基金的谭丽认为,中国经济此轮复苏的持续性将超出预期,但由于过去市场抱团严重,2021年为盈利的增长与估值的收缩将会并行,坚决回避抱团股,会较2020年更加注重低估值的品种,主要在金融、地产、公用事业行业,也会更加重视低估值的中小盘股票,认为会存在一些收益率丰厚的机会,而这需要努力去寻找。

中欧基金曹名长坦诚其所管理的基金在过去两年经历了严峻的考验。同样的,他也对未来一年经济复苏有信心,表示市场结构性行情下,价值风格投资具备很大的安全边际。

中欧基金葛兰表示,从未来的配置方向来看,创新药产业链仍是长期看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品、服务的渗透率以及居民的支付能力都在持续的提升中,相关行业的龙头企业有长期的增长空间。