把基金都放在A股一个篮子里,还是把钱分散在不同的国别的基金中,这是一个新问题。

在A股基金纷纷中枪躺地之际,QDII基金最高收益已超A股基金23个百分点,而在最近一个月重仓A股的明星基金经理损失普遍超过15%之际,投资于日本、印度和越南的QDII基金却笑开了花。

【点击查看原帖】

【点击查看原帖】甚至出现QDII基金重仓的科技股通过议价权吊打A股基金重仓股的现象。拉仇恨的是,上投摩根日本股票精选基金的第一大重仓股信越化学3月3日宣布对外提价10%~20%,导致A股半导体指数在3月4日至3月9日连续杀跌,令基金重仓的A股半导体股票纷纷躺枪。信越化学是全球第一大半导体材料厂商,主打半导体硅片、光刻胶,拥有极高的市场话语权和议价权,而中国相关公司90%以上的半导体硅片依赖进口。

QDII收益率已碾压A股基金

数据显示,截至2021年3月9日,QDII基金今年以来收益率最高者已超过50%,甩开A股基金23个百分点。

按基金份额分开计算,数据显示目前有17只QDII基金今年以来的收益率超过30%,其中收益率最高的华宝标普油气美元基金的收益率已超过50%。此外,广发基金旗下的广发道琼斯美国石油基金今年以来的收益率也达到44%,诺安基金旗下的诺安油气能源基金今年以来的收益率达到36%,国泰大宗商品基金今年以来的收益率也接近33%。

与出海投资的QDII基金相比,A股基金今年以来收益率最高的为27%,落后QDII基金同期23个百分点。根据数据,截至2021年3月9日,A股基金收益率最高为农银汇理消费主题基金,年初至今的收益率为27.72%,其次为安信鑫发优选基金,年初至今的收益率为25.15%。

QDII取得业绩排名榜前列,很大程度上得益于海外油气市场的表现。摩根士丹利公司3月5日发布报告认为,预计2021年第二季度和第三季度石油市场供应短缺140万至190万桶/日,重申了2021年第三季度布伦特原油价格将达到70美元/桶的预测,并预计在牛市的情况下将达到80美元/桶。

高盛日前也上调了对油价的预测,该机构在报告中表示,将今年第二季度和第三季度布伦特油价预测分别提高了5美元至每桶75美元和80美元,此前沙特和OPEC+盟友决定延长原油产量限制。报告称,“虽然成员讨论了疫情需求风险,但我们从新闻发布会得到的信息是,页岩生产商自律可能是生产增长放缓的背后原因”。高盛将其未来6个月OPEC+产量预测下调90万桶/日。该行还将第四季度和2022年预测分别上调了5美元至75美元/桶,将2022年美国页岩油产量预测上调30万桶/日。

QDII基金三大国别投资吸引力增强

QDII基金碾压A股基金,也不全是因为原油市场,比如,内地基金公司推出的越南、印度和日本市场的三只公募基金产品,就反映了这三大国别投资的股票市场吸引力。

“我手里有七八只基金,最近一段时间,只有投资外国的QDII基金还在赚钱。”华南地区的一位基民向券商中国记者表示,幸亏当时买基金的时候,没有全部投在A股基金上,也买了一只越南QDII基金。

【点击查看原帖】

【点击查看原帖】券商中国记者注意到,最近A股市场一个月的暴跌,集中持有A股股票的基金经理损失惨重,令许多基金投资者开始考虑不能把鸡蛋放在一个基金篮子,显然,国别投资作为一种分散的策略,对基民非常重要。

数据统计显示,截至3月9日,共有1069只基金在最近一个月的净值跌幅超过15%,171只基金在最近一个月的净值跌幅超过20%,其中,重仓A股资产的基金跌幅最大,最高已接近26%。

与最近一个月那些重仓A股的基金相比,重仓印度、越南、日本的基金表现不俗。

印度股票市场主要指数孟买30指数从2月初的46810点上涨到3月9日的50696点,期间指数涨幅约为8%。券商中国记者注意到,工银瑞信基金公司旗下主打印度市场的基金——工银瑞信印度市场基金在最近一个月还获得了1.44%的正收益。

据介绍,工银瑞信印度市场基金主要投资于境外跟踪印度市场的相关基金(包括ETF),以中信证券印度ETP指数收益率×90%+人民币活期存款收益率(税后)×10%作为业绩比较基准,力争实现对印度股票市场走势的有效跟踪。投资比例方面,该基金投资于基金(含ETF)的资产不低于基金资产的80%,其中投资于跟踪印度市场的相关基金比例不低于非现金基金资产的80%。

越南股票市场在最近一个月也表现极为给力,已收复了今年1月份“崩盘”失去的所有失地。

【点击查看原帖】

【点击查看原帖】今年1月19日,越南基准股指胡志明指数(VN INDEX)暴跌5.11%,由于卖出指令短时间内急剧暴增,胡志明证券交易所的交易系统一度被挤到瘫痪,市场顿时陷入混乱,指数、成交和个股涨跌统计一度停滞,时长接近20分钟。之后,又在半个月时间,从1187点附近一路狂跌至990点附近,指数半个月跌幅高达17%。

从2月初开始,越南股票市场强劲反弹,从990点附近一路上涨至1187点附近,这意味着越南胡志明股票市场指数最近一个月的涨幅接近20%。

天弘基金公司旗下主打越南股票的一只QDII基金——天弘越南基金在最近一个月的净值也取得正收益,相比与许多明星基金经理管理的A股基金纷纷暴跌20%左右,天弘越南股票基金同期上涨了3.5%。

截至2020年末,胡超管理的天弘越南基金的第一大重仓股为Hoa P,这是一只从事钢铁业务的越南蓝筹股,占天弘越南股票基金仓位的9.23%,而该股票的走势表现强劲,自2020年度至今上涨超过130%。

日本股市在最近一段时间也表现的极为抗跌,今年2月15日,日经225指数触及30000点,为1990年8月以来首次,这是日本国内经济复苏的一个迹象,同时也受益于美国经济刺激计划取得进展。在此之前,覆盖面更广的东证指数(Topix)也创下历史新高,升至近30年来最高点。

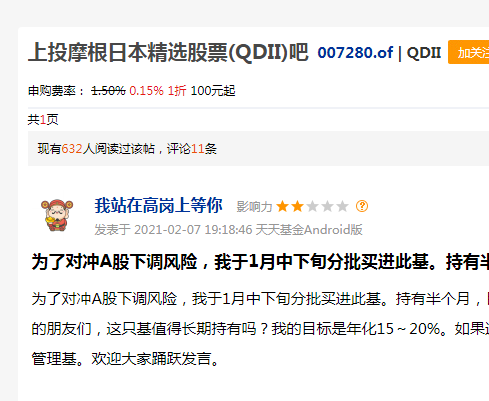

基于日本股票市场的复苏,专注于日本股票投资的上投摩根日本精选股票QDII基金,尽管期间也有跌宕起伏,但这只投资日本股票的QDII基金在最近一个月的净值跌幅仅为1.3%,保收益的能力已大幅领先于许多A股基金。上投摩根日本精选股票QDII基金由上投摩根基金公司基金投资部总监张军管理。

QDII重仓股为何吓跌A股基金重仓股?

值得一提的是,基金经理张军在日本股票中选择的第一大重仓股为信越化学,截至去年末,该股票占基金仓位为5.05%。

【点击查看原帖】

【点击查看原帖】信越化学一只典型的受益于中国半导体发展的日本股票,是中国半导体行业的核心供应商,某种程度上具有垄断地位。

比如,在光刻胶、半导体硅片领域,信越化学在中国市场拥有较高的市场话语权和议价权,根据研究机构的统计数据显示,截至2020年9月,信越化学在全球硅晶圆制造市场的份额高达29.4%,稳居全球第一。

3月3日,信越化学这家全球最大半导体硅片厂商在官网发布公告,宣布从4月起对其所有硅产品的销售价格提高10%~20%。信越化学通过官网表示,硅酮的主要原材料金属硅的成本正在上升,再加上中国市场需求的强劲增长导致供应短缺以及生产成本上升。

信越化学提高半导体硅片出厂价,被认为是利空中国A股的半导体概念股,中国国内半导体硅片制造商所需硅片主要依赖进口,国产化程度偏低,半导体硅片是集成电路制造中最为根本的原资料,并在5G、新能源汽车、物联网等新型产业有广泛应用,中国相关公司主要从信越化学等日本厂商进口这些产品。

自上投摩根日本精选基金的第一大重仓股3月3日宣布提价后,A股半导体指数立刻开启暴跌,3月4日跌4.56%,3月5日跌0.39%,3月8日跌5.17%,3月9日,半导体指数再跌4.93%,加剧了那些持有A股半导体股票的基金损失。