“对于中国资产核心组成部分的A股和港股而言,都会受益于中国老百姓进行配置权益资产的时代大潮流。”

“政策的确是超预期的,大家想出了很多的招,但没有想到会有这样蠢的招。”

“拉长周期看,最关键的是我们投资是冲着什么来的?究竟赚割韭菜的钱,还是去赚这个企业的钱?”

“我们要关注的还是市场,有没有性价比合适的投资标的,这才是核心。”

“香港市场不是香港的股票市场,而是中国的第三交易所。”

“港股的牛市是属于机构投资者的乐园,却是追涨杀跌这种投机思维的坟场。”

“抱团必死,凡是抱团这一类的东西,就不可能长到天上去。”

以上是新财富最佳港股及海外研究团队的兴业证券研究所副所长张忆东,在近日就港股市场发表的观点。

近日,香港股票市场印花税率提升30%事件引发市场激烈反应,为此全景网联线兴业证券首席全球策略分析师张忆东,为投资者答疑解惑。

在直播间与投资者进行交流互动期间,张忆东就港股现阶段牛市主逻辑、印花税上调事件本身及后续影响、近期股市波动主要因素、2021优质性价比资产以及市场抱团现象等话题进行了深度解读。

权益资产配置黄金的20年,港、A将都是长牛

全景:港股市场目前处在什么样的阶段?港股牛市主要逻辑是什么?

张忆东:准确地说,港股去年还没有真正的牛市,是全球最差的市场。而且,大家对于香港市场,乃至于香港的经济、香港的未来都充满了忧虑。在这种背景下,我们是2020年9月份提出来港股有希望走出牛市,并且在2020年10月,我们写年度策略的时候,旗帜鲜明地提出来“中国港股牛市”,这样一个年度策略的标题。

经过近5个月左右时间,我们也看到港股的确牛起来了,市场关注度也大幅提升,并且在过去两个月呈现出非常热络的景象,无论是北水还是外资,都开始明显向市场流入。

我们看到的大趋势是基本面的改善、全球的复苏以及最优秀一批中国新经济的公司,或是中概回归或是赴港上市,都使得香港从基本面逻辑来说,长牛基础越来越牢固了。这是港股市场看牛的一个核心逻辑。

从次要的逻辑来看就是流动性。

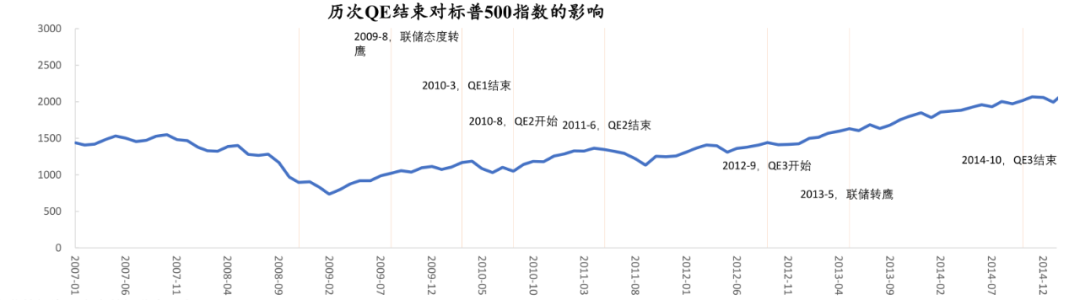

流动性说白了就是美国美联储总阀门有没有收紧。很显然,鲍威尔给大家释放出一个持续要去刺激经济,持续去推动货币宽松、财政政策宽松的信号。在这种情况下,我们认为港股支撑它走牛的中短期基础,就是资金面基础以及中长期基本面的基础。

我们看到第三个相对次要的因素,是一个跟中国经济转型相关的变量。

对于中国资产核心组成部分的A股和港股而言,都会受益于中国老百姓进行配置权益资产的时代大潮流。这个时代大潮流可以类比2001到2018的近20年,期间城镇化、工业化时代使得居民财富去配置房地产。未来的黄金10年或者20年,我们恰恰认为是权益资产的大时代。

结合以上三个方面,我们认为港股和A股都在各领域性价比最优秀的那一批公司驱动下,走着一个长牛的行情。

印花税上调——超预期的“蠢”招

全景:在港股长牛背景下,增加印花税后市场出现强烈的反应,您认为这是否是合理状态?

张忆东:三个维度来看这个事情。第一看风险偏好的维度,从短期冲击来说,这种反应是很正常、合理的反应。因为政策的确是超预期的,大家想出了很多的招,但没有想到会有这样蠢的招。

作为一个国际金融中心,我们应该与全球先进经验进行对标。以最先进的美国为例,它很早就取消了印花税,而且我们可以看到美国监管层还马上降低了规费。从正常的逻辑说,只要你的成交放量,你的金融中心地位坚实,你的市场影响力扩大了,就会有更多好公司到你的市场上市,有更多投资者愿意到你的市场进行交易。

自然而然,你的税收就会提升它深层的财富效应。美国财产性收入就占了居民收入的一半,甚至在去年可能一半以上。

我们可以看到,在香港百业凋零的这种情况下,一些购物广场和豪宅其实还是很热络的。为什么?因为有人赚了钱,香港老百姓里面很大部分钱是放在基金里面的,这些香港中产或者中产以上的投资者都赚到了钱。所以从大账的角度来说,资本市场对于一个城市所带来的价值,远远不只是一点点税的问题。

因此当税提高的时候,大家会觉得很不可思议,有点超预期了。在这种超预期背景下的调整,反映了大家用脚投票,对于这种逆势而为的方式是一种不认可,这是从短期的维度来看。

从中期维度来看,无论政策它背后的目的是什么,我们要关注的是它对于投资资本市场的影响究竟是什么?拉长周期看,最关键的是我们投资是冲着什么来的?究竟赚割韭菜的钱,还是去赚这个企业的钱?

举一个历史上相似的案例,A股2007年5月30日股灾,当时也是提高了印花税,导致连续一周多市场的大幅调整,甚至有些股票是腰斩。上证综指也在5个交易日里面跌幅超过了差不多15%,一些小盘指数可能下跌是超过20%。

但是你可以看到什么呢?6月份以后,市场继续延续它的牛市走势,为什么?因为决定市场走势的根本力量是基本面力量,次要的因素才是资金博弈。酒香不怕巷子深,只要你真的有优质公司,那么除非是出现系统性流动性危机,否则钱走了还会回来。

所以我们要关注的还是市场,有没有性价比合适的投资标的,这才是核心。

对比一下这次的印花税,目前还只是一个提案,要经过一系列法律流程才能落地。我认为最终落地的是一个大概率事件,但就算最终落地,除了还有几个月的时间外。由于它是从0.1%提高到0.13%,那和当年的530从0.1%提高了0.3%对比,冲击是不可同日而语的。

而且政策的目的也不太一样。

由于当时市场炒作的风气太凶了,而且估值的确泡沫化了,尤其小股票的估值泡沫化比较明显,所以当时给股市降温是主要目的。

但这一次不是针对资本市场,而是政府的财政需要疏困,财政压力非常大。在2020年,整个财政赤字创了历史的一个新高,高达2000多亿港币。所以这个时候他目的性不一样,不是觉得资本市场贵,事实上来说港股市场一点都不贵。最终这些波折过去了以后,市场还是会沿着它的核心逻辑进行展开。

美国10年国债收益率快速上行,全球市场波动的元凶

张忆东:再分享一点,从一个中短期的维度来说,目前市场确实有波动,但其实印花税并没有那么重要的影响,分几个层面来跟大家分享一下。

第一个层面,就算是香港的财政疏困,把印花税板上钉钉了,那么我认为他会有一个较长时间的稳定期,而不会再逆天下之大不韪。连续提高印花税的事绝无可能,因为他也知道市场对此的态度了。

第二个层面,近期市场的调整,根本原因其实还不是印花税,印花税只能叫雪上加霜,成为了压倒骆驼的最后一根稻草。

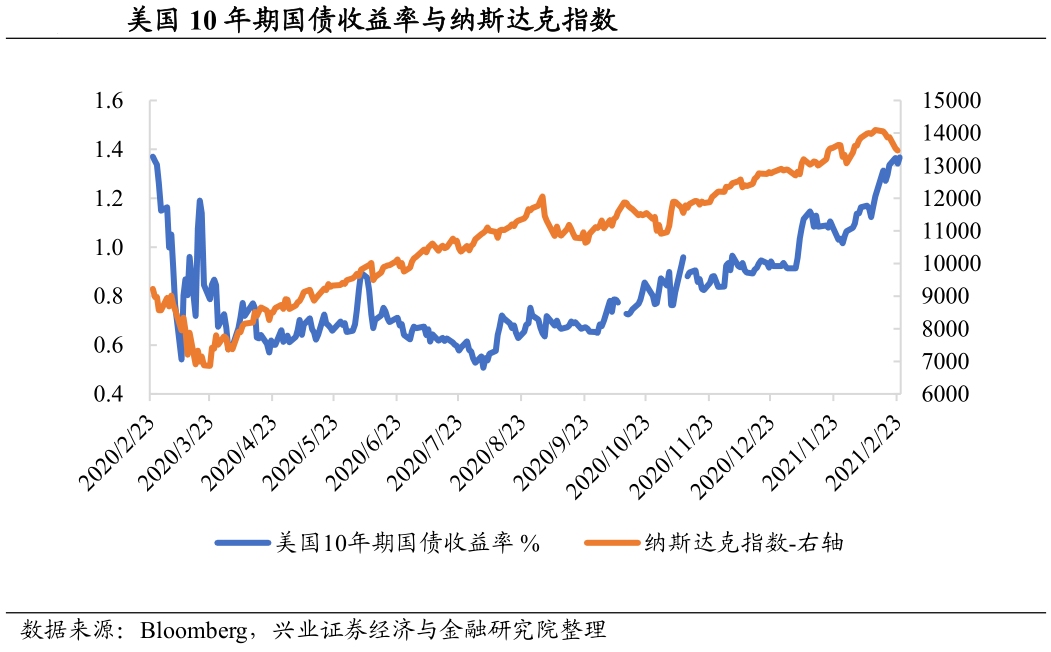

近期全球无论是美股纳斯达克,还是说欧洲、日本、韩国,最近一段时间都是在调整。我们理解是这恰是因为前一段时间美国10年期国债收益率上升得过快了,从可以说从去年下半年的不到1%,甚至是的现在昨天最高到了1.4%,而30年期更是破了2%,升得太快,就产生了整个市场的分歧。

乐观主义者说,这反映的是一个复苏逻辑,因为它收益率曲线是陡峭化的,短端利率没有那么紧,它不是流动性危机,长利率的上升,这反映了大家对于复苏的预期很好。

而悲观主义者说坏了,马上就有通胀了,美联储就要收缩了。前段时间市场有点亢奋,亢奋之后悲观主义者的这种情绪就上来了,整个10年期国债收益率快速上行,进而可以看到的是股市以及其他的风险资产在下跌,这是一个风险规避。

所以你就能够知道,市场经过了近期的波折后,又回归到了复苏、盈利驱动、性价比的逻辑。也就是意味你有低估值的那一类资产,如果它盈利得到改善,就会出现戴维斯双击。

第三个层面是要未来香港市场的一个定位,我们认为香港市场不是香港的股票市场,而是中国的第三交易所。

上海、深圳、香港承载的是什么?是能够对中国经济转型,对中国内需所谓双循环驱动,以及科技创新驱动的新经济形式进行服务的。所以从这个维度去思考,短期因为事件性的驱动,而发生的一些大震荡,恰恰是立足于中长期去布局那些最优秀资产的好时机。

港股:机构投资者的乐园,投机思维的坟场

全景:您认为印花税事件是否会对港股整体,或是某些领域造成实质性的改变?

张忆东:第一,短期的震荡不改港股牛市的大趋势。第二,它会影响到风格和节奏,市场会从过去一个多月的钱多人傻速来、炒妖炒题材的风格,又回到具有较高性价比的优质资产的正路上。

可以看到之前资金如流水般流入,又流水般流出,这种资金博弈都是短期的扰动。这次出去的这些钱,会因为港股那些优质的公司逐步回来,可是那些前面乱炒的小股票,可能在未来的波动中丢盔弃甲。

港股的牛市是属于机构投资者的乐园,却是追涨杀跌这种投机思维的坟场。

周期性价值股2021年性价比资产代表

全景:您认为2021年港股将是全面的牛市,那么有哪些性价比合适的资产?

张忆东:不同的时间维度,对应的性价比是不一样的。

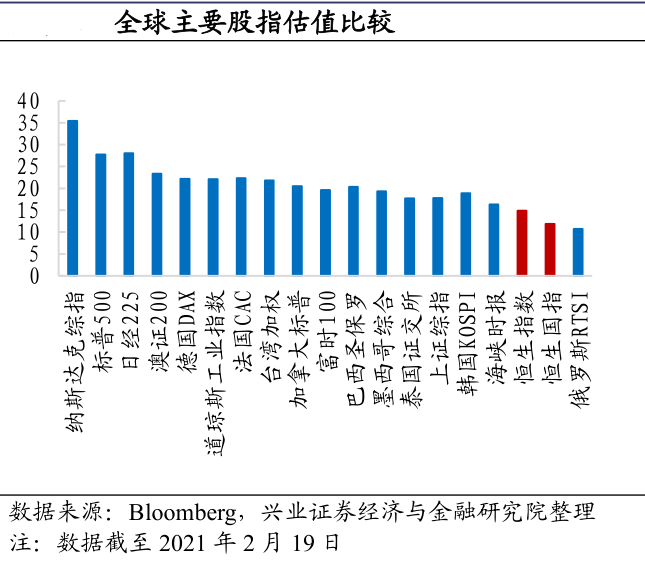

首先如果看半年的维度,现在性价比较好的是复苏相关的价值股,周期性的价值股。包括像能源、有色、化工、金融、地产这些因为本来过度悲观的预期,现在盈利得到一定改善,会出现戴维斯双击。我前段时间写过大宗周期品,周期品会有一段礼花式灿烂,这些周期价值股它非常受益于这种全球复苏,尤其像能源、能源、有色,受益于欧美的复苏弹性不容低估。

第二类的是中长期为主,看3到5年或者更长,那么我们会关注哪些常赛道?这种成长型的行业是好赛道,但成长型的龙头公司看短期并不好。

比如说像先进制造业,无论是新能源车还是新能源,过去的一年多都是大涨特涨,那么我认为这些新能源车为代表的先进制造业,它会是中国经济的新的增长点,有点像00年代的房地产一样,但是我要提醒的是什么呢?

短期这种快速的上涨之后,它的静态估值会偏高,从而有点风吹草动出现之后,或者是它基本面不达预期的话,就会出现了一个杀估值的状况。

但是风物长宜放眼量,真正的好资产是盈利涨出来的,而不是靠着大家抱团抱出来的。我最近一直在提,美股散户逼空式的这种抱团必然会崩盘,但是性价比高的资产,他其实是走一个长牛的逻辑。

这种以先进制造业为代表的行业,后面会出现分化,多数公司可能会进入到一个震荡调整期。在市场开始考验他们估值跟盈利匹配度的时候,就看谁的盈利能够超预期,谁的竞争力在这个过程中能够进一步提升,那么这一类资产即便下跌也不会深跌。反而在盈利的帮助下,动态市盈率一旦达到了相对合理,就会继续上涨。

第三类就是消费、互联网、医药这些跟消费者相关度比较高的领域,他们是具有较强的业绩确定性的。越是看长远,这一类资产的确定性越强,可是经过过去两年的上涨,短期的估值性价比也是不舒服的。

这类资产和新兴制造业有一定相似性,他的机会也是估值跌出来的,加上业绩涨出来的。但如果你的业绩不达预期了,你的估值肯定是杀得非常凶的。反过来说你业绩能够超预期的,估值回调就是黄金坑。

总体来说,我们的建议就是短期的周期性行业好公司,未来半年它们必然有相对收益,甚至围绕着欧美复苏相关的标的,可能会有较强的超额收益。

抱团必死,凡是抱团的东西就不能涨到天上去

全景:关于资本市场特别关心的抱团抢买核心资产的问题,您是怎么看的?

张忆东:抱团,核心资产,其实这两个词不能够划等号,因为抱团本身是一种博弈的逻辑。抱团这个词其实是在90年代坐庄时代,庄家操盘,然后有些人跟庄一起抱团,把庄股给打上去之后又给卸货。

所以抱团本身其实并不是一个非常好的词,它本身是一个庄股时代的余孽,是一种资金博弈。还是要看他的底层资产,他抱的是什么?如果是垃圾、骗局,那么垃圾还是会归于垃圾,最终大家血本无归。

但如果说大家只是基于估值的一个维度,有些人他买是因为短期跟风,但是有些人他买是长期持有,像巴菲特买了以后可能很多年就不动,它是基于一个动态的眼光去看它长期的一个成长性,这就不一样了。所以我们讲抱团、被抱团的东西,并不代表它就是核心资产,很多的核心资产可能大家反而弃之如敝履。

我们可以在港股市场看到有一些周期属性的核心资产,它的性价比非常高。但是在过去的一年半时间里,大家完全忽视。许多投资者觉得只要不是互联网、科技,这种很炫很酷的东西,哪怕它的分红收益率有10%,哪怕它的全球竞争力很强,大家都视而不见。

所以市场抱团是一种博弈行为,抱团里边,其实很多最终玩的是割韭菜游戏,而并不是去赚企业的钱。

我先讲一下对抱团的理解,我说抱团必死,凡是抱团这一类的东西,就不可能涨到天上去。最终以抱团的心态去追高,很可能它也会杀跌,这种操作策略对于你的财富是一个损害,而不是保值增值。

第二个层面我们来看,所谓的核心资产,有些是远远没有被抱团的。

核心资产我们看三个条件,第一,在行业里边它应该有核心的竞争优势,就是当之无愧的龙头。

第二,它的竞争地位不断巩固,而不是岌岌可危,很快会被人颠覆掉。比如当年的手机产业链,诺基亚它是王者,但很快就被苹果给颠覆了,这种不能说它是这种手机里面的核心资产。

第三,他的核心竞争力是不是在全球有优势。中国现在已经世界第二大经济体了,而且无论是A股还是港股越来越国际化,所以大家要用一个国际对标的这个思路来看中国那一批最优秀的公司。

第三个层面来讲,对于抱团的这一类的资产,它往往是一个博弈,而博弈就是在于时机。时势造英雄,所以抱团的思维本身就是做交易。做交易它往往是把上市公司当公司来看,而是把这个股票作为筹码来看的。

所以从这种抱团的维度来说,今年上半年由于全球复苏,特别是欧美二季度肯定会出现显着的通胀的上升。在这样的背景下,全球高估值的资产长期确定性比较强,但是它的估值在过去一年里大涨特涨,已经是有点透支。

这一类的资产,今年上半年的机会肯定是跌出来的,也就是说它的估值可能面临着调整。那些眼光非常的,选股能力非常精准的,才能够抵御这种估值的修复。我认为这是非常难的,是个小概率的事。

这种抱团就如羊群效应,抱的时候很亲密很热闹,一旦人走茶凉很无情。所以我们讲,到二季度后期,如果看到了美国通胀起来,那个时候再看看美联储会不会去干预市场,会不会再进一步压低长端利率。到那个时候,才是去布局这种长期优质资产、成长性核心资产更好的时机。