2021年新年伊始,外资机构便马不停蹄地开启了A股调研之旅。

据统计,1月份以来,摩根士丹利公司、富达基金、安联环球、霸菱资产、瀚亚投资等多家知名QFII合计调研了25家上市公司。值得注意的是,海尔生物和埃夫特这两家科创板公司获得多家外资关注。

在外资看来,如果投资者希望获得更高的阿尔法收益,中国股票市场是首选。不过当前市场的性价比正在变差,需要积极寻找结构性机会,一些“不那么热门”的领域值得挖掘。

这些公司获QFII组团调研

东方财富Choice数据显示,截至1月27日,今年以来QFII合计调研了25家A股上市公司,其中,海尔生物、伟星新材、埃夫特、华阳集团、石基信息等公司均获得了两家或两家以上外资的组团调研。

在今年以来所有获得QFII调研的上市公司中,科创板上市公司海尔生物最受关注。1月15日,公司接受了华夏基金(香港)有限公司、国泰君安资产管理(亚洲)有限公司、东亚联丰投资和安联环球等四家QFII的组团调研。

安信证券研报表示,2020年四季度以来,全球新冠疫苗接种设备订单开始加速放量。疫苗存储与接种业务有望打开公司中期成长空间。根据海尔生物的业绩预告,公司预计2020年全年实现归属母公司净利润3.79亿元-4.25亿元,同比增长108%-133%。

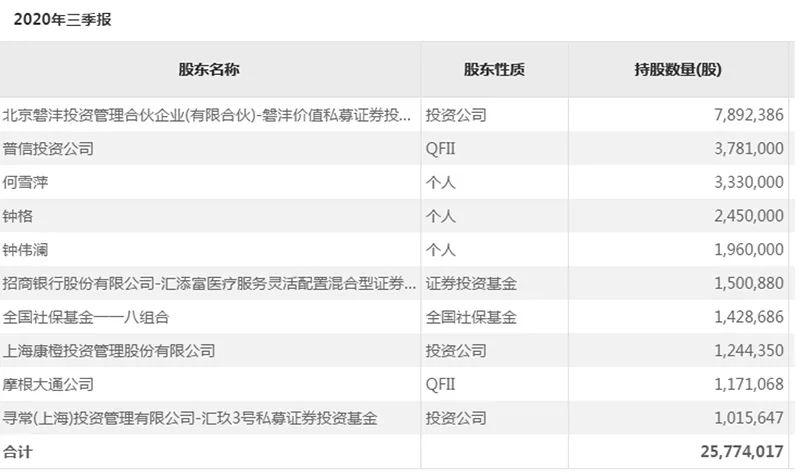

从上市公司定期报告披露的情况来看,海尔生物早已获得外资关注。截至去年三季度末,普信投资公司和摩根大通公司分别持有378万股、117万股股份,分列第二和第九大流通股股东。

另一家科创板公司埃夫特在1月22日接受了泰康资产管理(香港)有限公司和安联环球投资两家QFII的调研。券商研报显示,埃夫特是国内工业机器人第一梯队企业,业务覆盖工业机器人核心零部件、机器人本体和系统集成三大核心环节。

截至去年三季度末,公司前十大流通股股东名单上也出现了QFII的身影,瑞士信贷(香港)有限公司持有32.3万股股份,位居第九大流通股股东。

从今年以来的QFII调研名单可以看出,在公募 “抱团”持有消费、医药、科技等行业龙头的情况下,不少外资正积极拓展研究范围,将目光放到一些新兴领域的细分行业龙头上。

寻找“不那么热门”的结构性机会

近段时间以来,A股市场部分板块是否估值过高,已经成为市场热议的话题。公募基金经理也普遍认为,当下正面临着优质资产“又好又贵”的窘境。不过,在瑞银资产管理中国股票主管施斌看来,投资者应该继续对A股保持投资。

“目前整个市场的估值仅略高于十年历史平均水平,因此从这个角度看,市场还没有过热。在A股市场上板块要么是非常受追捧,要么是无人问津。一些板块非常热,但其他板块的活跃度并不高。我们相信在其他不那么热门的板块,我们仍然可以找到长期机会。因此我们目前正在积极将资金投放到A股市场。”施斌称。

瑞银资产管理对冲基金解决方案亚太区投资主管Adolfo Oliete认为,中国是为对冲基金提供最佳阿尔法机会的市场之一。对此,他给出了三点理由。

第一,从自上而下的角度来看,中国提供了许多长期增长的机会,这为投资者提供了机会来找到市场中的赢家。第二,从自下而上的角度来看,投资者对中国市场的研究不足,且股票分散度较高。第三,中国市场集中度较低,外资机构和对冲基金的参与程度较低,这有利于产生阿尔法收益。

不过,惠理投资董事兼中国区总裁余小波承认,整体而言,当前市场的收益风险性价比正在变差,其中有两个结构性风险。

余小波表示,一方面,优质公司估值持续扩张,隐含了市场投资人对其远期业绩极高的确定性预期。在较高估值下,一旦业绩不及预期,很可能发生估值与业绩预期的双杀。另一方面,注册制带来上市公司数量的增加,许多基本面不佳的中小公司未来还有进一步下跌的空间。可以看到,目前产业资本大股东正在不断减持股票,这应该是一种明显的信号。

“一些结构性机会主要集中在低估值的偏周期类的行业和一些细分行业的优质公司中。这些公司之所以一直估值较低,是因为投资者对其业务的持续性没有信心,同时市场热点也不在这里。但其中有些企业的业务稳定性和现金流情况远比市场想的要好,较低的价格又提供了比较高的安全边际。如果相信中国经济的韧性和复苏,这其中会有比较好的机会。”余小波称。