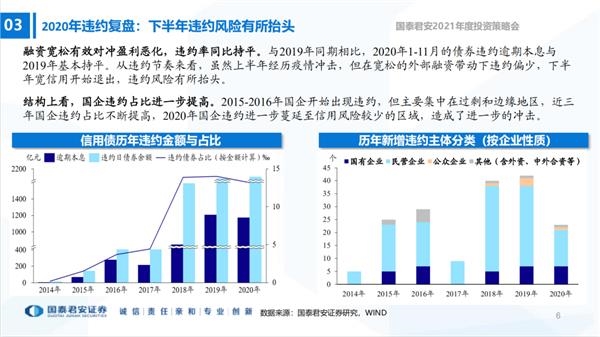

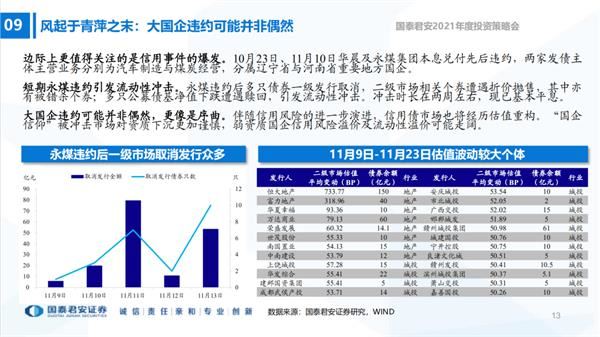

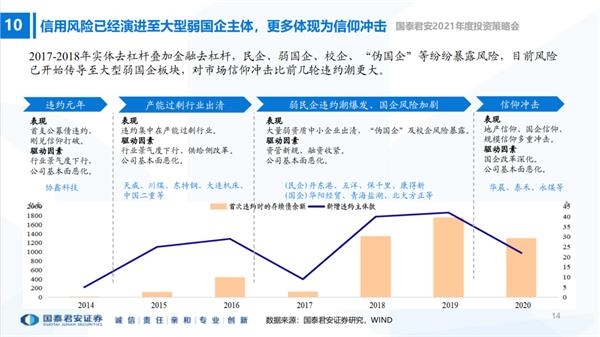

2020年市场回顾:波澜不惊。2020年信用基本面整体平稳,信用债走势整体跟随利率,信用利差、评级利差多体现为被动走阔或收窄,年末的大国企集中违约打破这一均衡,信用利差、等级利差明显上行。

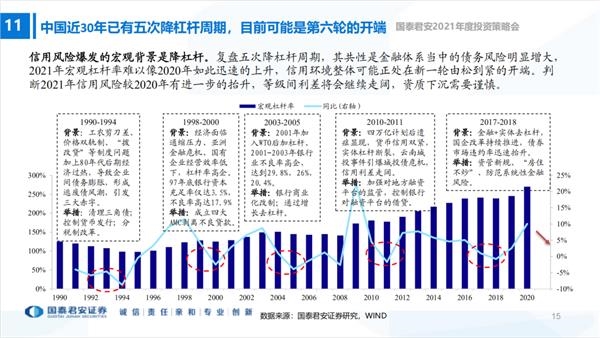

2021年策略展望:推荐3年AAA。风起于青萍之末,大国企违约一方面预示信用环境正处恶化开端,另一方面引导风险偏好继续下行,始于2018年下半年的评级下沉行情宣告终结。考虑到利率上行有顶(10年国债3.5),且2021年资金面仍偏宽松,信用策略建议适当拉久期买入3年AAA。

城投:终极信仰,下沉优选。国企信仰破灭后,城投似乎成为市场终极信仰。考虑到政府绑定深度和金融防风险底线思维,2021年城投发生实质性违约的概率较低,但尾部估值风险仍大,不建议做过多下沉。如果下沉建议优选区域(省份),结合平台重要性综合判断。

地产:性价比边际提升。“三道红线”政策总基调是化解风险,长期看对房企信用资质偏利多。国企风险暴露下,地产性价比边际提升。下沉建议两条主线:(1)TOP50中的稳健有利差主体、(2)逆向思维下资质终将优化的大龙头房企。

过剩:回归经营基本面。永煤违约导致过剩风控尺度变紧,研判资质需回归经营基本面。着重关注头部主体,煤炭中的陕蒙新、钢铁中的华菱柳钢。

由于本报告篇幅较长,以下为部分节选内容。欢迎联系国君固收团队获取完整版报告。

>>以上内容节选自国泰君安证券已经发布的研究报告《2021年信用债市场年度策略展望:风起,青萍末》,具体分析内容(包括风险提示等)请详见完整版报告。