前言:本文只注重逻辑和数据上的推导,力求给出有依据的业绩预测推演过程,而非不负责任的拍脑袋瞎猜。但是,还是那个观点:世间万物皆混沌,一切充满变与不变。因此,企业经营时刻在变,实际业绩可能相差十万八千里,实属正常,仅供参考。

一、一季度业绩预测

1.业绩影响因子:

正向:(1)订单增长较快,导致产销量增加;(2)原材料大幅上涨,成本加成定价模式下售价上升。

不变:(1)产能;(2)特斯拉固定价格长协合同;(3)汇兑损益(目前汇率与年初持平)

反向:(1)原材料上涨加大特斯拉固定合同亏损;(2)原材料增长导致成本上升;(3)疫情对开工情况影响。

2.推导过程:

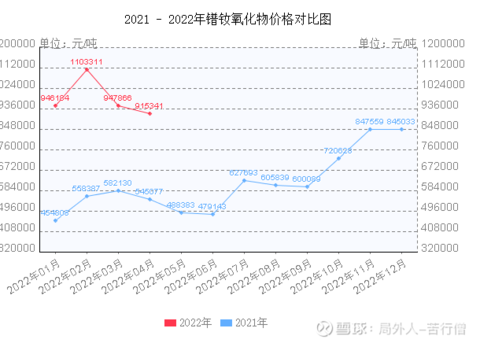

产销数据和售价这两个影响业绩最大的关键因子三环未公布,预测GG?也不是。我说过,整个钕铁硼永磁行业的业绩是从2020年四季度开始爆发的,这从回溯各家同行财报可以看出。从上游涨价起点也可以看出,因为上游是随着需求起来而上涨。从下图可以看到,从2020年下半年开始上涨。

那么,三环2020Q4业绩是爆发新起点(营收同比53.65%),之后的每个季度都延续这种爆发趋势至今。2021Q4在爆发基础上取得34.35%营收同比增幅,加之四季度后公司订单显著增长,那么这种趋势延续到一季度是大概率事件?好了,第一个因子确定:我们保守以30%的营收增幅来预测2022Q1营收:12.85e*1.3=16.7e(我认为这个数字算是保守的,实际数据超过也是很有可能的,我喜欢保守预测,这样人生处处是惊喜)。

第二个因子扣非净利润率怎么定?同样以四季度为参考吗?答案是NO!很多投资者还是只会看表面数字!一看四季度大超预期的净利润就开始满脑子打鸡血,甚至直言2022Q1如果扣非1个亿都是不及预期的,我简直无言以对……为什么扣非不以四季度为基准?因为细心的投资者应该发现了三四季度营收差不多,但利润相差很大,这其中有四季度原材料用料更贵、售价更高的原因,也有四季度部分费用因为实际经营情况前置到三季度的原因,仔细横向环比各季度、纵向同比历年同期费用即可知。因此,你会看到相同的营收利润却相差甚远。所以,选择三四季度合并后整个下半年的扣非净利率会更加客观准确:(0.881+1.952)/(21.18+22.35)=6.5%。

3.结论:

2022Q1营收:12.85e*1.35=16.7e;扣非净利润:16.7e*6.5%=1.09e。

二、全年业绩预测:

1.业绩影响因子:

正向:(1)订单增长较快,导致产销量增加;(2)原材料大幅上涨后,成本加成定价模式下全面售价同比上升;(3)二季度开始某大客户固定合同结束,乐喜回血;(4)科宁达、乐喜、赣州扩建新产能;(5)北京、肇庆改进带来利润增量。

不变:(1)汇兑损益(假设);(2)日立三环投资亏损2300万(保守假设继续同等亏损)

反向:(1)原材料增长导致成本上升;(3)新产能投入产能爬坡、良品率等问题。

2.推导过程:

乐喜:

乐喜去年盈利近1900万,几乎可以忽略,根据公司实际情况以及相关口径,乐喜现有产能正常经营情况可以参考科宁达。

看去年数据也可知:科宁达营收26e,净利润2.88e;乐喜营收24e,净利润0.19e。乐喜营收是科宁达的92.3%,利润主要受长协影响,那么参考科宁达今年净利润:2.88e*92.3%*0.75=1.99e(乘以0.75是因为今年一季度还受长协影响,去除1季度业绩)。

结论:那么乐喜现有产能今年能带来业绩增量:1.99-0.19=1.8e。

扩产:

今年扩产1万吨,宁波和天津估计有8000吨产能下半年开始陆续投放,剩下2000吨估计要到四季度,我们保守假设8000吨产能全部四季度满产产生利润并且剩下2000吨年内贡献为0。

去年2万吨烧结产能产生营收:71.46-4.18(粘结产能带来的营收)=67.28e。

那么换算单吨产能全年产生营收:67.28/20000=0.003364e。

那么新增8000吨产能四季度贡献营收:0.003364e*8000*0.25=6.728e。

结论:扣非净利率继续保守按6.5%算,那么新增产能带来扣非净利润:6.728e*6.5%=0.44e。

现有产能的售价和利用率提升:公司下半年尤其四季度科宁达和乐喜几乎满产,85%开工率主要是瓦克华和肇庆拖累。那么,按照目前的订单情况,2022全年基本满产是可以期待的。

按照现有产能,我们保守预计公司上半年营收增长30%,下半年同比0增长(因为去年三四季度宁波和天津大概率满产,且三四季度营收相差1e并不大,我们假设公司现有产能只能利用到这个程度)。那么公司现有产能2022全年带来营收:(12.85+15.08)*1.3+21.18+22.35=79.84e。

结论:2022扣非净利率我们继续保守按6.5%算 ,那么现有产能2022年带来扣非净利润:79.84e*6.5%=5.19e。

最终结论:2022全年利润:1.8e+0.44e+5.19e=7.43e。

三、一些情况说明

1.某大客户的合同问题网上已经有些网友有过相关讨论,我想说的是三环是一家非常稳健、同时一直强调保密合规的公司,那么作为一位负责任的投资者,我选择遵守公司以及任何法律法规,不谈论任何敏感问题。在这里只是想再次吐槽一下某友商,我之前非常坦诚的提示一些问题,但很多投资者不领情反而攻击,我无奈只能不再言之。

2.如上文所述,我的各项预测都是压的非常保守的,因此我比较倾向于认为实际业绩会超我预期,但如文章开头所言现实世界变量太多,任何人都无法确保准确。是的,任何人,包括机构,我看过太多的大牛股爆发之前机构给的预测,很少有人提前预判到业绩大爆发。

3.网上的一些网友之前拍脑袋就是全年10e甚至更高,我回复过我的预期是保底6-8e。之前说过我对业绩预测非常谨慎,一旦给出数据那就是我心里估算过的,而不是拍脑袋蒙一个。因此,当我看到一些券商给出上限还不到6e,而又没有给出任何推导逻辑时,我决定破例发布一次业绩预测,虽然它最终也很有可能是错的。我自己投资过程中经常会有私下估算,只是因为深知变量不可控,故一般不发布出来误导大家。

4.上文预测过程的保守相信大家都心里有数了,但我想告诉你我的预测可能比你理解的更保守、甚至保守得多。没办法,我就是一个先求不败而后求胜的人,这也是我明知行业内其它公司可能短期更有爆发力而选择三环的原因。为什么说更保守呢?基于以下几个原因:(1)其实2022Q1甚至全年的售价可能比去年三四季度高的多,因为目前的原材料比去年10月之前高很多(公司原材料储备2-3个月),那么假设完全按照成本加成销售,同等产能会带来更多营收和利润。

(2)宁波和天津的新增产能大概率六七月份开始就达产,实际贡献不可能只有4季度一个季度,而且这些都是成熟工厂上扩建,扩建就是因为订单太多做不过来了,可以说上线即满产是大概率事件,良品率和产能爬坡等问题不大。

(3)我给的6.5%扣非净利率是极低极保守的,连公司自己都预测今年毛利率能再提升几个点达到行业均值,那么实际上的扣非净利率是要高于我这个保守预测值的。

(4)北京和肇庆去年开工率极低,北京勉强盈利、肇庆甚至亏损,但两地生产线优化改造应该基本完成了,这两块多多少少今年也会贡献一些盈利。

(5)日立三环的亏损有望改善,这个年报分析里提到营收已经翻倍增长了,而且之前看过日历三环的相关资料,该参股公司自己的预测也差不多。

(6)赣州的投产、去年才开始做的远期结售汇业务等都会产生一些潜在的变量,只是一般情况下影响不会太大。

以上,就是今年实际业绩能否超预期的关键。

四、谈谈风险

按惯例来几点,省得让你们吃饱了撑着把脑袋给拍肿了:1.原材料价格

定价是成本加成没错,但很多投资者所言涨价是利好我不完全认同,大幅上涨对行业对公司最终一定是伤害,下游接受度不是无限的。比如涨到1e每吨,你加给鬼去,这样成本下的电动车你去买?但也不必担忧最近的价格回调,这个我觉得除需求外政策指导的影响比较大,但下游爆发就摆在那里(虽然我1年多前开始分析时还没几个人认可),上游大概率是高位震荡格局。唯独要担心的是高价原材料的价格传导问题,三环的下游结构很好,目前看问题应该不大,有些友商下游毛利率低的要注意这个问题。

2.电动汽车销量

去年底市场有担心,尤其疫情影响下,但最近看了一季度几家主流的售车数据,说形势一片大好也不为过,但这个问题有关注的必要。

3.费用控制

从2021年报看三环的费用控制还是不错的,能看出管理层在优化经营的努力,今年能否继续控制好需要关注,尤其远期结售汇对汇兑损益的对冲效果值得期待。

4.产能投放

新产能是否能如期投放?虽然按我的预测结果影响并不算大,但如果投产出问题还是会影响市场预期的。另外,虽然同行相继大幅扩产,但目前不必担心过剩,目前的扩产更多是因为有缺口。

5.其他风险

比如战争、比如贸易风险、比如同业低价恶意竞争等等。

总之,说以上几点就是提示你小脑袋拍轻点儿,别给自己拍肿了。保持一分清醒,很容易就有两分收获。

这篇文章我孤芳自赏的认为含金量还是蛮高的,很多压箱底的货都拿出来分享了,雪球上这样预测业绩的文章应该不多。说到这里想吐槽一下雪球,我几年前的文章都能常上今日话题,这两年的居然一篇未上,不过也无所谓,选择标准本就广为诟病。当然,本文如有错误非常欢迎探讨指正。

2022年4月3日 凌晨两点

最后,看到这里的,欢迎点赞、转发、评论,让我知道有人愿意看我没事儿瞎逼逼。

声明:本人持有文中标的,72小时内无卖出计划,文章仅供参考,风险自负。

#雪球星计划# #投资炼金季# #2022年一季度投资总结#

@小果果爸 @快乐魔兽 @穿越岁月的河流 @smartbenniao @革子 @国老-甘草 @雪球创作者中心 @今日话题 @雪球访谈 @雪球路演 @雪球达人秀 @雪球调研团 @投资炼金季

$中科三环(SZ000970)$ $大地熊(SH688077)$ $正海磁材(SZ300224)$