在中国商品期货市场,提起凯丰投资和其掌门人吴星,几乎无人不晓。

早在2001年就开始期货投资的吴星,见证了中国期货市场和大宗商品行业的涨跌和起落,他也从单个期货品种的投资研究,逐步深入到品种间的套利研究。

2012年,吴星成立凯丰投资,以商品产业链深度研究为基础,运用组合套利的策略在期货市场大获成功。由于产品业绩持续亮眼,凯丰发行的管理期货产品一度被市场热捧,2014年,凯丰的管理规模增长至30多亿元,这在期货市场十分不易。

后来,凯丰逐步加入股票、债券等资产,逐渐成长为一家宏观策略私募。2017年,凯丰投资管理规模突破百亿大关。

宏观策略虽然在海外已经发展多年,但在国内仍处于起步阶段,并且做起来十分复杂,注定是一条艰难的路。

近日,券商中国记者对凯丰投资董事长吴星进行了采访。吴星表示,宏观策略的明显特征就是多资产、多市场、多工具,这“三多”是宏观策略的复杂性所在。“宏观策略虽然难,但却能解决资产配置的问题,能够把各类资产统领起来,而且越往后做宏观的价值会越大。”

股票市场是凯丰近几年重点发力的方向,今年8月,吴星管理的股票多头产品正式满一周年。吴星表示,做股票这些年来,他一直保持对新鲜事物的好奇心,避免陷入路径依赖。

“今年对很多主动管理型股票策略的基金经理来说是一场挑战,过去长期抱团的消费、教育、互联网等板块出现了非常大的调整。所幸的是,我不是一个人在战斗,宏观、商品、股票、债券等团队使得我对世界的认知更加立体和多元。”

在吴星看来,接下来A股市场的资金可能流向低估值板块,或是流向更上游板块。吴星也表示,凯丰的持仓中,很少有“大而美”的市场抱团股。一旦购买这类公司,可能陷入认知误区,以为投资轻松又好做,不会让我们股票研究的能力有任何提高。

宏观策略注定艰难复杂,但长期难而正确

2014年,凯丰决定纳入债券策略;2016年底,凯丰开始进军股票市场;2017年,凯丰投资管理规模突破了百亿大关。在2019年,凯丰正式决定要走宏观策略的道路。

在吴星看来,宏观策略需要对债券、股票、商品、外汇等都要专业,它的明显特征就是多资产、多市场、多工具,这“三多”也是宏观策略的复杂性所在。为了解决“三多”的难题,凯丰需要有股票团队才能解决股票资产的问题,有债券团队才能解决债券资产的问题,有商品和外汇团队,才能解决衍生品与商品的问题。

同时,在拓展资产投资领域之后,凯丰的交易形式与交易方式也随之增多,数据流也会增多,因此需要把各种外部数据统一到内部的一个数据接口上,将这些数据实现跨界打通、互相应用,这也是应用中的一大难点。“宏观策略的确有着极其高的门槛,对此我们很早就具备清晰的认知。”

宏观策略另一方面的难点则是,每类资产最底层的方法论有区别,不同的业态、不同的公司、不同的行业,打法是不同的,例如大周期行业要注意低成本的运营管理,科技企业则是要设计创新人才制度,不断地吸引优秀人才。

吴星进一步表示,宏观策略中最难的不是资产类别多,而是大部分机构从单一资产向多资产转换的时候存在路径依赖,保留了原有的成功模式。比如沿用原来做期货的那套方法做股票,有时候会把这种成功的案例进行复制,但在复制的时候我们就会发现可能存在巨大的问题。

虽然复杂和难,但吴星认为宏观策略才是未来的大方向。宏观策略能解决资产配置的问题,把宏观大类资产配置放在最高层,能够把各类资产统领起来,而且越往后做宏观的价值会越大。

据了解,在股票投资上,凯丰已经基本完成了赛道和板块内选股、跨市场和跨板块的投资套利,正在完成股票宏观仓位配置中的融合。

在商品期货领域,凯丰则很早就完成了跨板块套利与对冲,现在正在做国内跟国外的跨市场交易,即美国商品与中国商品的投资组合。

吴星坦言,商品投资最难的就是跨板块,跨板块对冲交易才是期货交易中的金字塔。

固收方面,不论是利率债、信用债、可转债,还是债券期货,凯丰都有研究,目前主要是在国内市场投资,未来会向海外拓展;宏观研究方面,2019年凯丰主要做国内宏观,到2020年不断强化全球宏观。

“如果宏观策略终极是5.0版本,那么我们目前可能正在3.5至4.0阶段。因为我们基本完成了商品期货方法论的进阶,股票投资也进入最后一个阶段的探索,固收则完成了国内市场探索,正在向海外拓展,宏观研究也是一样。”吴星说。

吴星表示,中国目前一些大型私募大多投资于单类资产,有的已经在规模上快速发展到千亿,但之后如果再发展二三十年,那么他们都会慢慢向多资产转型。大部分海外大型资产管理机构其实都不是单一策略,而是多策略或是宏观策略。

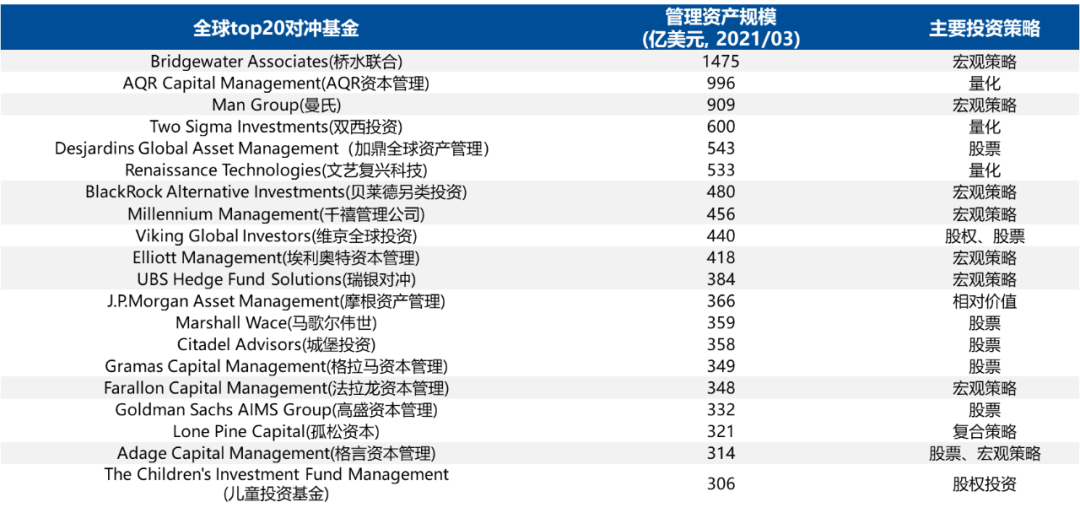

据了解,目前全球TOP20对冲基金中,有8家的主要投资策略是宏观策略,其中桥水基金更是以1475亿美元的管理规模排名第一。

做股票本质要找到“水大鱼大”,避免路径依赖

期货起家的凯丰和吴星,自踏入股票市场以来,一直备受市场的关注和质疑,不少人好奇吴星和凯丰为何要做股票?

8月6日,吴星管理的凯丰第一只股票多头产品正式满一岁。据了解,该产品设立三年封闭期,随着不少投资者的陆续加仓,成立至今管理规模已经达到16亿左右。

吴星坦言,他曾不止一次收到这样的提问。“一方面是我坚定看多中国,看好中国的权益类资产;另外一方面,2016年起监管力度有所加强,对凯丰这样以研究驱动投资的公司是非常好的发展机会。基于上述原因,我坚定不移地迈入了A股市场。”

在吴星看来,投资某一资产,一定要理解该资产的本质。做股票的本质是要找到“水大鱼大”,市场又喜欢的赛道。基于这一认知,我们提出了“五好”的选股框架,也就是好赛道、好公司、好产品、好结构、好价格。

据了解,自2018年开始,凯丰就开始重点研究比周期行业更好的公司。截至目前,在其股票持仓中,信息技术、医疗保健、可选消费、材料等板块均占到了不少的比重,这与2018年初近80%的周期股仓位完全不同。

吴星表示,投资需要“断舍离”,我们对于某些东西擅长,但这些东西并不好,所以我就要断掉,选择我们看好、市场也看好的板块,比如高端制造、新经济、消费、医药,而没有刻意地去做周期。但是,我们确实能从周期中挖到一些我们认可的符合“五好”选股框架的标的,一旦这种机会出现我们也会抓住。

吴星坦言,做股票这些年来,他一直保持对新鲜事物的好奇心,避免陷入路径依赖。尽管外界都认为我们擅长做周期,但实际上我们周期的持仓占比并没有像2017年那么高。这种独立客观研究的精神,以及对事物本质认知迭代所带来的愉悦,甚至超越了业绩增长带来的兴奋。

不买“大而美”的抱团股,投资要独立思考

值得注意的是,在凯丰的股票持仓中,很少有“大而美”的市场抱团股,小盘股的占比比较高。吴星坦言,别人经常是通过买茅台或者腾讯赚钱,但我们真的很少碰这些股票。作为一名股票市场的新兵,我们需要不断提高自己的股票投资能力。

“一旦购买这类公司,可能容易上瘾,又爽又好又轻松,但买入这样的公司后研究员就无法集中精力做研究。有些人可能会觉得别人精挑细选的股票还没自己随便买的茅台好。”

吴星认为,这个时代并不是没有更好的资产,一家资管公司如果出于安全性的考虑来购买这类股票,其实是很悲哀的。你是已经比较过所有的资产觉得没几个能超过茅台,还是先在内心中把99%的资产排除掉了呢?我相信大部分人是后者,而不是前者,因为这样的方法不但能“躺赢”,还能拿管理费。

在吴星看来,投资来自于长期复利形成的不断增长,来自于对自身投资纪律和估值体系准则的长期坚守。组合的均衡性、自身投资纪律、自身估值锚定体系是长期投资的三大基石,三者缺一不可。因此,我们不会过度追求热点或全仓进攻某一个领域,而是选择行业分布相对分散。

“一个优秀的基金管理人,要能够独立思考,并从市场共识中发现误区,从市场非共识中发现正确的方向。突破共识除了需要有全球、全局、长期的逻辑体系,还要有对宏观、中观、微观层面的判断和验证。就风险而言,我们需要独立思考判断,回避过于狂热的情绪;就机会而言,我们需要把握大周期的长趋势,才能创造出优于市场的超额收益。”

吴星也表示,对于特别看好或不太看好的赛道和机会,我们也会进行超配或减配。比如春节前,茅指数情绪高涨,我就会减配;春节后发现一些赛道景气度特别高,比如新能源汽车,未来两三年就能消化当前估值,我们就会进行布局,再基于这个赛道的成长性,去观察未来一段时间的估值是否匹配。

“对一个赛道或公司进行超配或减配,这跟我在期货投资中对冲套利的思路是一脉相承的。在春节后股市持续下跌的过程中,我们全仓的最大回撤也低于沪深300指数的最大回撤。”

投资最核心的“道”:多方以误之

在采访中,吴星也谈到了他的投资哲学。2012年出来创业时,吴星发现自己很多的思路在索罗斯的投资理念中能找到对应,他的投研理念也基本受启发于索罗斯的体系。

吴星认为,投资中的最核心的“道”,利用索罗斯的易错性和反身性两个原则,概括成一句话就叫“多方以误之”,总结成一个字叫博弈的“弈”,即想方设法让对手犯错。索罗斯的“反身性”就是想方设法让对方犯错,在对方犯错之后利用对方的错误进行打击。

在吴星看来,其实市场在任何时候都在博弈,是多空双方的或者不同资金力量在某个资产上的表达。博弈所形成的结果,比如核心资产的抱团就是市场资金博弈的行为模式。正是因此,结构非常重要,也就是我们在“五好”股票研究方法中提到的“好结构”。

例如,30万骑兵就一定是最厉害吗?不一定,30万骑兵如果碰到了10万弓箭兵或20万厚盾兵就死定了,但30万骑兵如果打100万步兵就可以搞定。30万重骑兵看来是最厉害的部队,但在不同的市场、不同的结构中,可能结果会不一样。例如,骑兵如果碰到非常不好的地形和非常不好的对手,即便是同样的人数也会失败。因此我们在分析市场时,会特别重视行业结构。

吴星相信,所有的定价都是博弈出来的结果,我们需要理解博弈的本质。那么如何在这个博弈过程中取得胜利?一句话就是“想方设法让对手犯错”,但这适合当你主导战局的场景。很多时候我们每个人只是市场的参与者,但是我们需要站在一定的高度上,看到什么人正在犯错,需要具备一定的抽象思维能力。

吴星把“多方以误之”具体用三句话进行了阐述。第一,我们不犯自己认知范围内的错误。第二,明白对方在犯什么错误。第三,也就是博弈中最高层面的东西,即你能否利用对方的错误,而且约束好自己,最终对对方形成有效打击,取得胜利。

“今年对很多主动管理型股票策略的基金经理来说是一场挑战,过去长期抱团的消费、教育、互联网等板块出现了非常大的调整。所幸的是,我不是一个人在战斗,宏观、商品、股票、债券等团队使得我对世界的认知更加立体和多元。”吴星说。

股市看多低估值板块,商品整体看多有色金属

券商中国记者:在资产配置方面,接下来有什么样的布局?

吴星:我们觉得宏观配置中有个最重要的变化,今年海外资金来中国没有想象的那么多,抱团资金的瓦解其实也与此有一定的关系。

股票市场北向资金大概有2000多亿,债券市场北向资金也不多,上半年也就4000多亿,而且是逐月下降,这说明债券短期的吸引力下降。从这个角度来看,海外的投资人不是特别看好人民币升值的趋势,至少现在这两个矛基本上可以判定。要改变未来的格局,就要看这两个矛是否会发生变化。

第一,利率。中国降准之后,利率更有优势的可能性很小,那么就只有一个判断,即人民币升值是否会超预期。从6月份的出口数据来看,中国的出口应该是远超彭博预期的,说明中国工业制造能力应该会远超市场预期,人民币有潜在的升值压力。

但是国家会如何应对是所有人都无法判断。我们知道人民币汇率可能很难突破6.5,但在国家不希望升到6.3的情况下,那就只能确定一个大致的方向,即钱不容易出去。至于钱会不会进来还是取决于国家对汇率管制的强度。我们目前只能确定出口应该不会太差,但无法确定是否会传导。

第二,海外资金的力量在弱化,海外资金如果做买标普抛罗素的操作是靠谱的。如果外资力量不介入,那么散户和私募的力量可能会偏强一点。在这种背景下,国内的股市可能会有两种表现,一是流向低估值板块,二是流向更下游板块,比如现在资金主要集中于新能源,那么未来可能会朝着更下游的高端制造流动。但我们不相信也不太认可抱团行情会更强烈,至少在北上资金没有大幅增长之前这一情况不会发生。

券商中国记者:怎么看待大宗商品市场下半年表现?

吴星:在商品投资上,原油从40美元每桶一直上涨到70美元每桶,远超出我们的预期,所以这更坚定了我们对美国国家力量削弱的看法。原油的上涨对美国来说压力更大,因为美国原油的需求占比在全世界范围内相对更高。

拜登上台后的第一件事就是跟欧盟谈判,对中国进行约束;第二件事就是与伊朗谈判。对于第二件事,现在美国开始慢慢地被伊朗“逼宫”了,再就是沙特的管理能力特别强,所以一点都没给美国面子,导致原油价格大幅上涨,美国通胀压力增强。

今年三四月份,耶伦提到希望通过控制油价抑制通胀,但目前美国政府在这方面并没有太多表现。最大的不确定可能会在8月份出现,美伊形成和谈协议,那么原油价格可能就会下跌。原油一年的产量大概在40亿吨左右,而钢材的产量一年可能才20多亿吨,所以原油对大宗商品的影响是最大的。

钢材最大的变化来自中国对地产与基建的抑制。我个人认为国家的抑制意愿是相当强烈的,所以我并不认为黑色会上涨,但有色是国家无法控制与调整的。新能源是国家鼓励的方向,矿的投入需要一定的时间,铝的产量又与电和煤炭有一定关系。

农产品方面,如果天气一直持续高温,那就会影响整体农产品的产量,这是非常不利的。