2021年以来,智能控制器板块景气度逐渐升温,龙头厂商股价呈上行趋势,区间内小幅回调后紧接涨势,市场情绪度不减。基本面角度,我们认为龙头公司业绩增长在未来5年具有韧性。

摘要

原料涨价缺货之危,暗藏需求集中度提升之机。智能控制器行业的成本结构中,原材料占比约75-85%,在2021年以来芯片短缺、价格普涨的背景下,我们认为对于头部厂商危中有机,通过备货、锁价、涨价等手段能够提前防备;而小厂商缺乏货源,会面临加速出清的局面,加快需求向头部供应商整合。

把握控制器行业细分领域增长动能,国内供应链红利仍在。1)家电控制器的增长支柱正在由传统大家电切换至创新家电品类,智能化、创新化、外包化撑起家电控制器的增长空间。2)工具类控制器的催化剂来自于技术转型(油转电,有绳转无绳)驱动,如何提升在头部客户份额、跟随客户全球布局需求而扩产、加强客户侧一体化响应,成为下一轮角逐的重点。3)锂电产品受益于能源变革趋势,对铅酸电池的替代需求强劲,控制器厂商需在既有竞争格局中寻找细分领域(如小动力储能、换电)突破口。4)工控类产品受益国产替代趋势。5)汽车电子控制器进入门槛高,先发优势明显,已进入头部客户供应体系的厂商应把握汽车电子架构转型机遇,在由分布式向集中式控制方法演进的过程中,结合软硬一体的优势,通过经验复用与技术创新进一步增厚竞争壁垒。

风险

原料长期涨价缺货风险;大客户依赖性风险。

正文

投资逻辑

2021年以来,智能控制器板块景气度逐渐升温,龙头厂商股价呈上行趋势,区间内小幅回调后紧接涨势,市场情绪度不减。

在此篇深度中,我们梳理了智能控制器行业的上游竞争格局、下游各子领域的变化趋势。我们认为,板块驱动已从估值提振转向盈利兑现,未来五年国内控制器行业或将保持高景气、龙头公司基本面持续高韧性的趋势,随着二季报业绩预期落地,建议关注结构性波动带来的布局机会。

智能控制器行业增长逻辑?细分领域释放强劲增长动能

家电:存量规模大,智能化、创新化、外包化撑起增长空间

我们认为在消费升级的大背景下,家电品类创新是行业高景气的核心驱动力,智能家居渗透率提升将带动控制器价值升级,对于具有研发能力的头部控制器厂商而言,抓住外包化趋势,以算法、研发能力为核心优势,由OEM向ODM/JDM模式转型,将增厚自身的竞争壁垒。

工具:长期受技术转型催化,以头部客户为突破点为良策

电动工具行业快速增长的催化剂,来自于技术创新推动的产品升级,工具下游集中度较高,工具控制器厂商将着眼于扩大在头部客户外包需求中的份额,并跟随客户的全球供应链布局战略向海外扩产,此时已具备领先优势的供应商将进一步奠定优势。

锂电:能源变革趋势下,寻找细分领域突破口

我们认为智能控制器厂商与电池龙头厂商在规模化标准化的锂电产品中并不具备竞争优势,但锂电应用广泛,智能控制器厂商能在细分市场中找到突破口,发挥算法优势,把握定制化产品的高附加值,如备电、换电、储能等定制化程度较高的场景。

工控:高端制造高景气,受益国产替代

工业控制市场的长期催化剂为机器生产对传统劳动力作业市场的替代,自动化的设备运转成为制造行业转型的刚需。我国的工控产品主要受益于中国供应链红利和国产替代趋势,同时,基于已发展较为成熟的步进驱动领域,伺服驱动产品有望成为新的增长点。

汽车电子:把握汽车电子架构转型机遇

汽车E/E架构未来演进的关键词由“分布式”向“集中化”转变,单一控制器的功能将更加丰富,价值更高。我们认为汽车电子可以复制电动工具、家电控制器的客户拓展路径,以车厂头部供应商为切入点,积累设计、生产经验,逐步拓展控制器品类,打开与主机厂客户的合作,共同参与汽车电子架构的开发和创新。

立足控制基因,聚焦智能未来

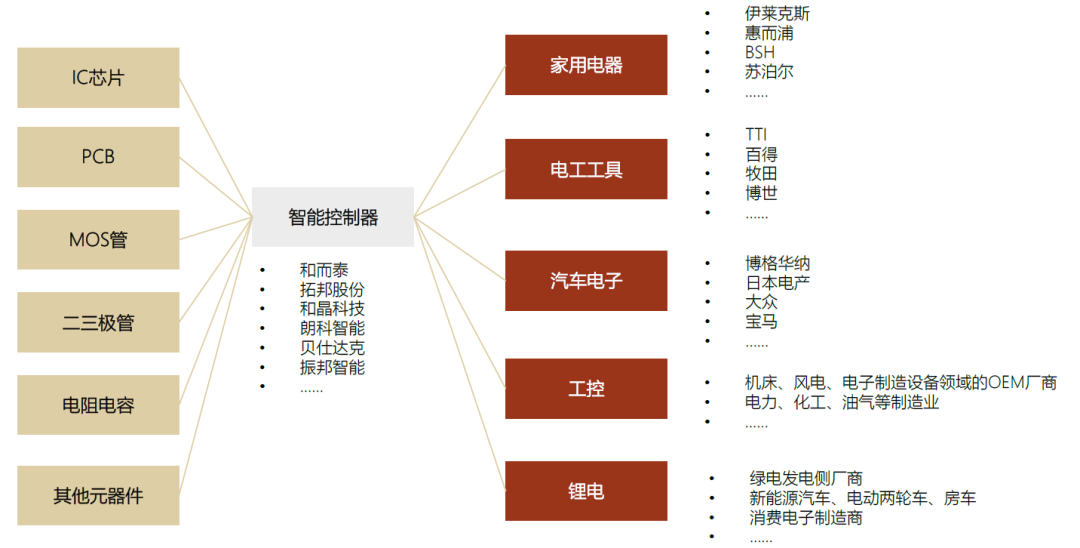

智能控制器是设备与机电运转的核心部件之一,作为非标定制化技术密集型产业,处于制造链中游,上游主要包括IC芯片、PCB、MOS管、二三极管、电阻电容等元器件,下游包括家用电器、电动工具、汽车电子、工业控制、锂电等细分应用。

图表:智能控制器产业链全景

资料来源:公司公告,中金公司研究部

上游:成本主要来自原材料元器件,供应来源分散

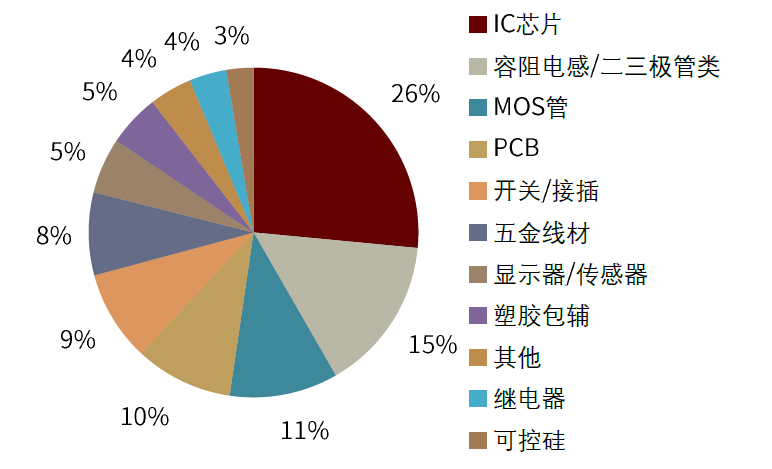

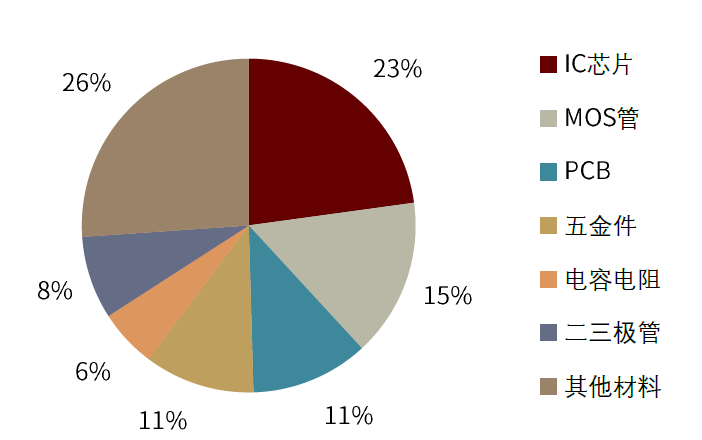

智能控制器的成本结构中,原材料占约75-85%。一般而言,IC芯片、电容电阻、功率器件、PCB板的占比之和超过了60%,是最重要的四种物料。由于原料多、种类分散,除了核心组件外,其他单一原料占比均不超过10%。

图表:振邦智能采购成本拆分(1H20)

资料来源:振邦智能招股说明书,中金公司研究部

图表:贝仕达克采购成本拆分(2019)

资料来源:贝仕达克招股说明书,中金公司研究部

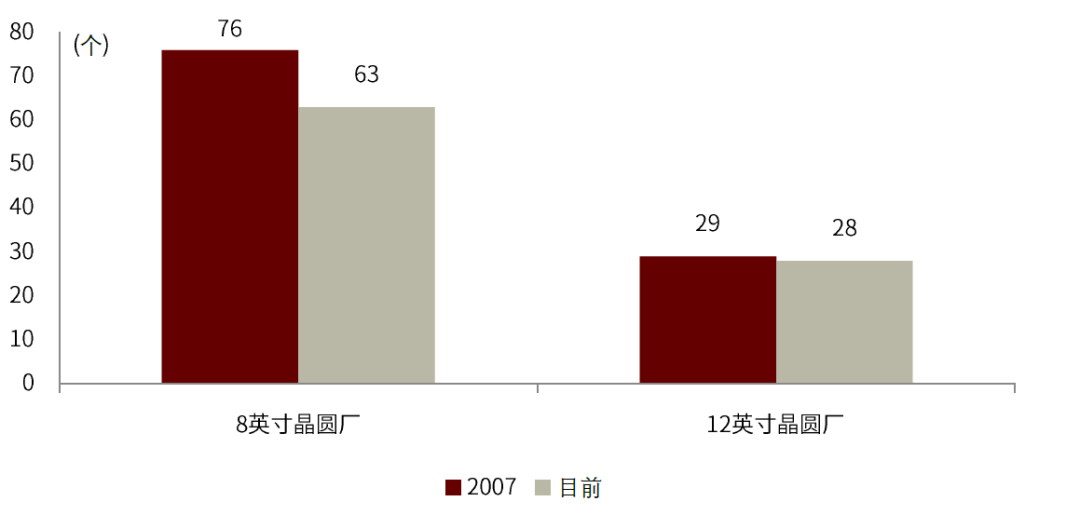

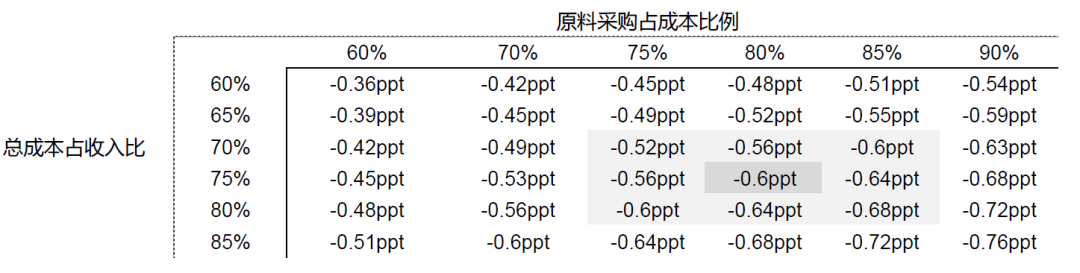

风险:原料涨价的敏感性分析

由于成本的大头被原材料占据,上游原材料的价格波动风险也易传导至中游控制器行业。2020年下半年以来,全球8英寸晶圆厂出现产能紧张,晶圆厂普遍提价10-30%,引发供需矛盾;随后电源管理芯片、功率半导体开始涨价,封测、芯片设计公司也纷纷开启涨价潮。控制器厂商的另一重要原材料MLCC也面临涨价压力。涨价的原因一方面同样来源于供需吃紧,另一方面来源于MLCC原材料价格上涨,MLCC厂商不得不向下游转嫁价格压力。

图表:成熟制程晶圆厂扩产谨慎,8英寸/12英寸厂房数量均下降,产能紧张

资料来源:IC insights,中金公司研究部

我们认为此次涨价层层传导,对产业链下游企业带来了成本端压力,同时加速行业格局向头部集中。我们测算了毛利率受原材料价格上涨而波动的敏感性,原材料价格对毛利率的传导影响与毛利率、原材料采购成本占比高度相关。

图表:原料采购价格上涨1%时,毛利率变动的百分比

资料来源:中金公司研究部

下游:细分赛道释放高景气度,头部厂商拓展新业务边界

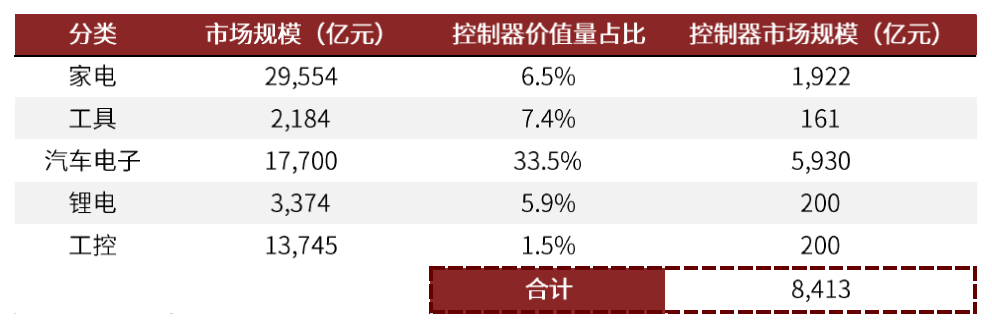

图表:全球控制器行业规模测算

资料来源:赛迪智库,IHS,中金公司研究部

注:控制器市场规模均为中金公司研究部测算数值,对应2020年

家电:存量规模大,智能化、创新化、外包化撑起增长空间

传统家电控制器的发展已经较为成熟。我们认为在传统家电市场存量竞争、代工模式之外,行业增长的催化剂来自于家电消费升级和智能化渗透率提升。而对于具有研发能力的头部控制器厂商而言,抓住外包化趋势,以算法、研发能力为核心优势,由OEM向ODM/JDM模式转型能够增厚竞争壁垒。我们预测头部厂商的ODM+JDM订单占比超过50%;中腰部厂商受限于研发经验不足,OEM订单占比相对更高。

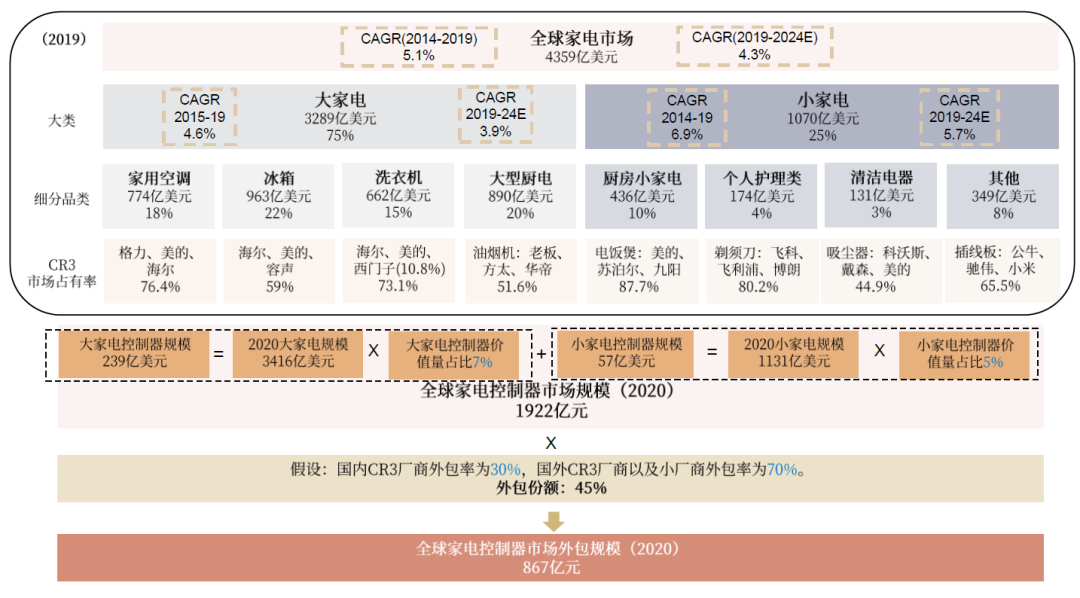

家电控制器市场规模有多大?

我们按细分品类的价值量占比测算得出家电控制器市场规模约为1922亿元,其中外包家电控制器的规模约为867亿元。

图表:家电控制器市场规模测算

资料来源:Euromonitor,中金公司研究部

注:黑色大框内数据均为2019年数据,我们用2019年数据与未来CAGR预测2020年数据。蓝色数字为中金公司预测数值

家电控制器市场发展趋势

大家电向小家电转移:相对于大型家电,小家电技术创新周期更短、购买决策更快、创新品类更多。

智能化家电替代传统家电:家电智能化转型带来的增长空间,一方面来自于消费升级下,对传统家电的替换,另一方面来自单品控制器价值量的提升。

外包比例升高:在创新品类百花齐放、智能化产品层出不穷的背景下,品牌商专注经营品牌,将智能控制器外包给专业厂商设计生产是更能提升经营效率的选择。

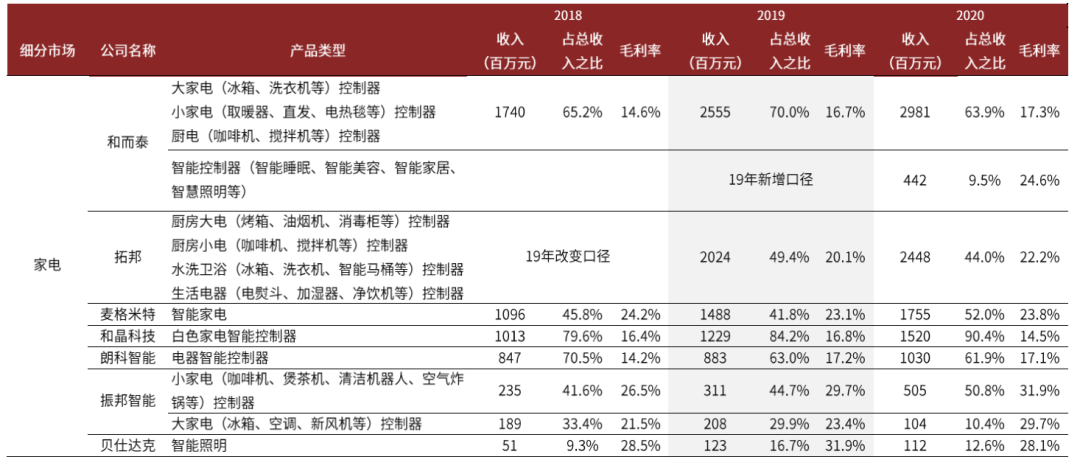

图表:家电控制器细分市场竞争格局

资料来源:中金公司研究部

工具:长期受技术转型催化,头部客户渗透率提升逻辑驱动

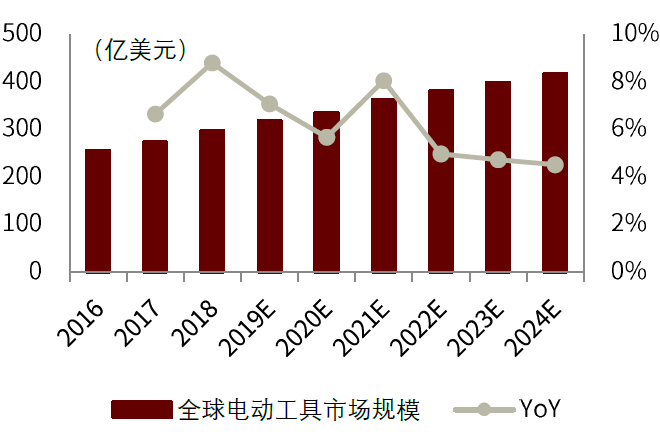

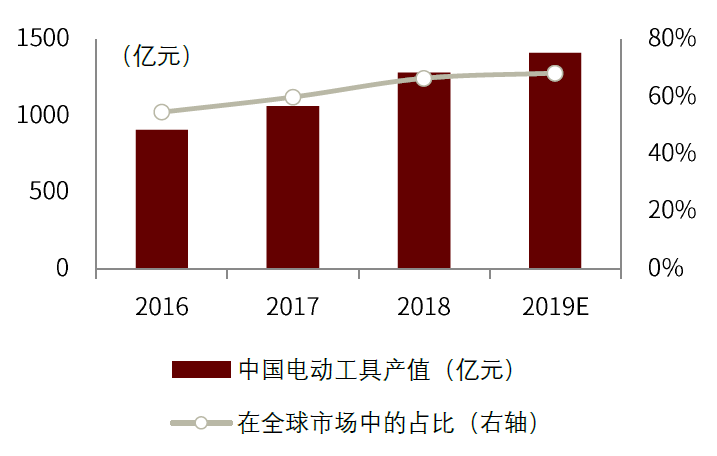

电动工具主要是指以小功率电动机或电磁铁作为动力的手持工具。全球电动工具市场中无绳化比例不断提升,根据EVTank,近年来无绳类电动工具的渗透率从2011年的30%提升至2020年的64%左右。中国的电动工具在承接国际分工转移的过程中不断发展,已成为世界主要的电动工具生产国,主要需求依然来源于海外市场。

图表:全球电动工具市场规模(2016-2024E)

资料来源:Markets and Markets,真锂研究,中金公司研究部

图表:中国电动工具产值在全球市场中的占比

资料来源:中国电动工具市场白皮书,前瞻产业研究院,中金公司研究部

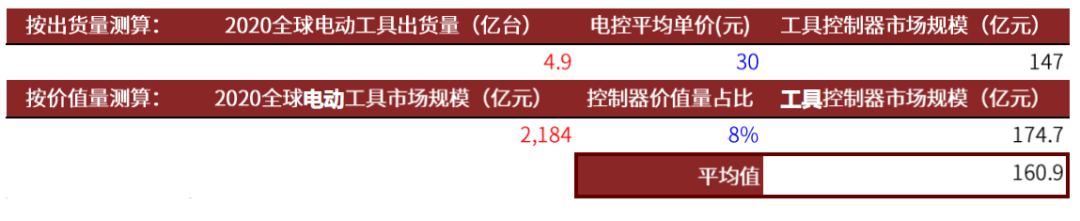

工具控制器市场规模有多大?

我们测算出工具控制器市场规模约为161亿元。电动工具的核心部件除了电控之外还包含电机、电池,三者的价值量之和在工具成本中的占比接近24%,如果智能控制器厂商能够包揽工具行业三电的生产,那么可触及的规模空间将实现翻倍提升。

图表:电动工具控制器市场规模测算(按出货量/价值量占比测算)

资料来源:Statista,史丹利百得,Markets and Markets,中金公司研究部

注:红色字体为确定值,蓝色字体为中金公司预测值,黑色字体为计算值

工具控制器行业催化剂

技术催化:由于电动工具需要适配便捷的使用场景,在油转电、无绳化、集成化、锂电化等技术的推动下,电动工具正处于向机电一体化转型的进程中。此外,产品智能化功能增多,集成了感应、联网等新功能,复杂度和附加值均有所上升。

疫情催化:2020年居家隔离催生了新的需求,海外家庭打理住宅、经营花园带动海外电动工具市场需求加速放量。

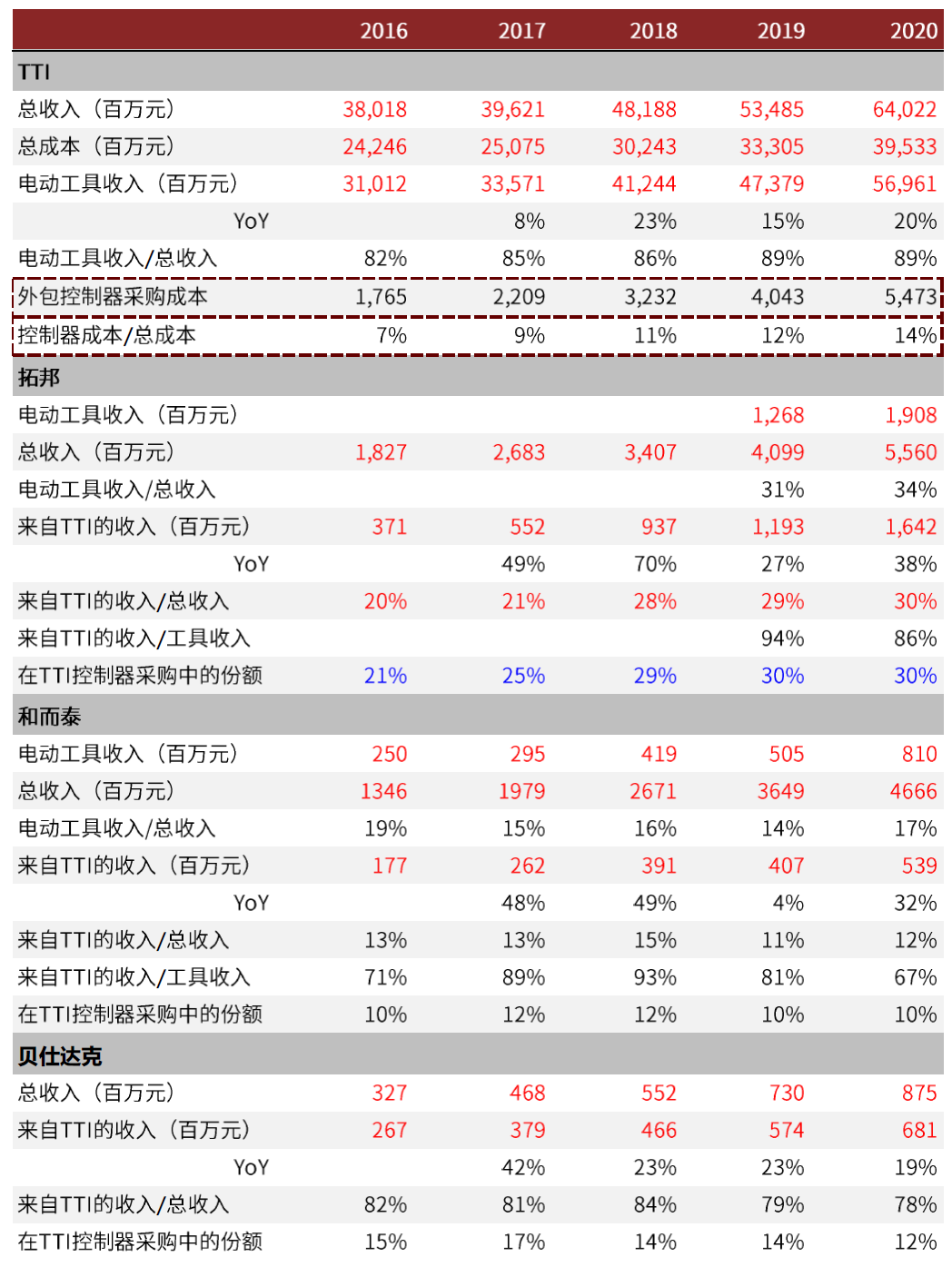

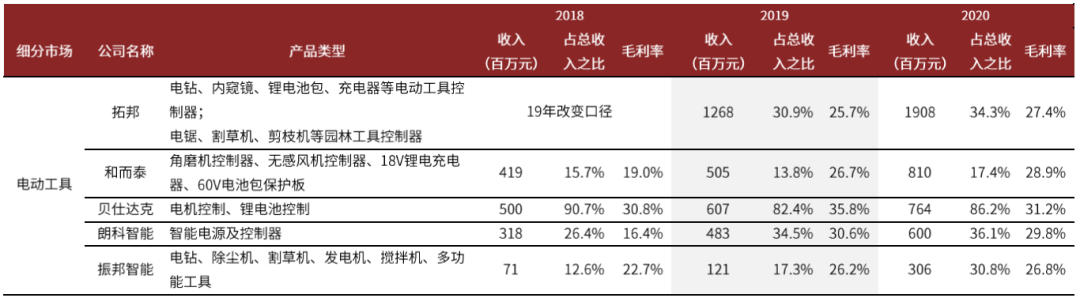

竞争格局:TTI的一供之争

电动工具行业下游集中度较高,2018年,TTI(创科实业)、百得、博世三家厂商的合计市场份额约为60%。TTI以绝对的订单体量成为国内控制器厂商的最大工具类客户。

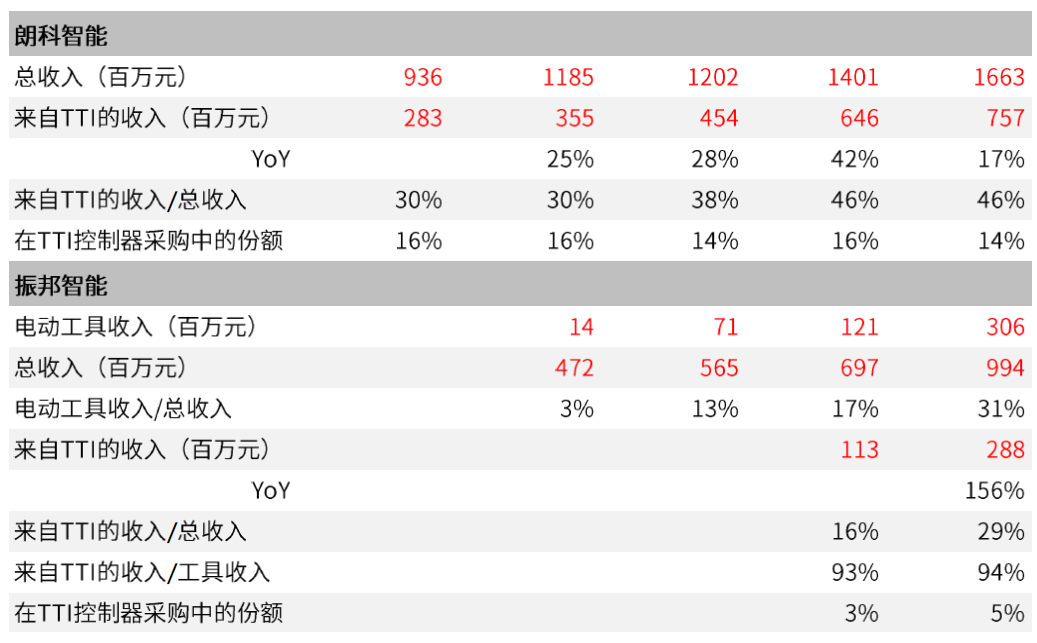

2020年,TTI电动工具收入增速为20%,贝仕达克、朗科智能来自TTI收入的增速低于该数值,拓邦、和而泰、振邦智能来自TTI收入增速高于20%,增速差异体现了TTI订单份额在供应商之间的转移,除了拓邦、和而泰两家头部厂商依然凭借雄厚实力获取TTI增量订单,振邦智能的TTI订单也迅速起量。

图表:TTI控制器采购份额测算

资料来源:公司公告,中金公司研究部

注:红色为确定数值,蓝色数值为中金公司预测数值,黑色为计算数值;按历史汇率计算

未来,我们认为TTI依然是拉动工具订单的主力,其他头部工具客户的拓展也是关键。我们认为各控制器厂商与TTI具有稳定合作的基础,与TTI合作证明了厂商在工具领域具备为龙头公司供货的能力,对拓展其他客户的订单具有重要意义。

图表:工具细分市场竞争格局

资料来源:中金公司研究部

锂电:能源变革趋势下,寻找细分领域突破口

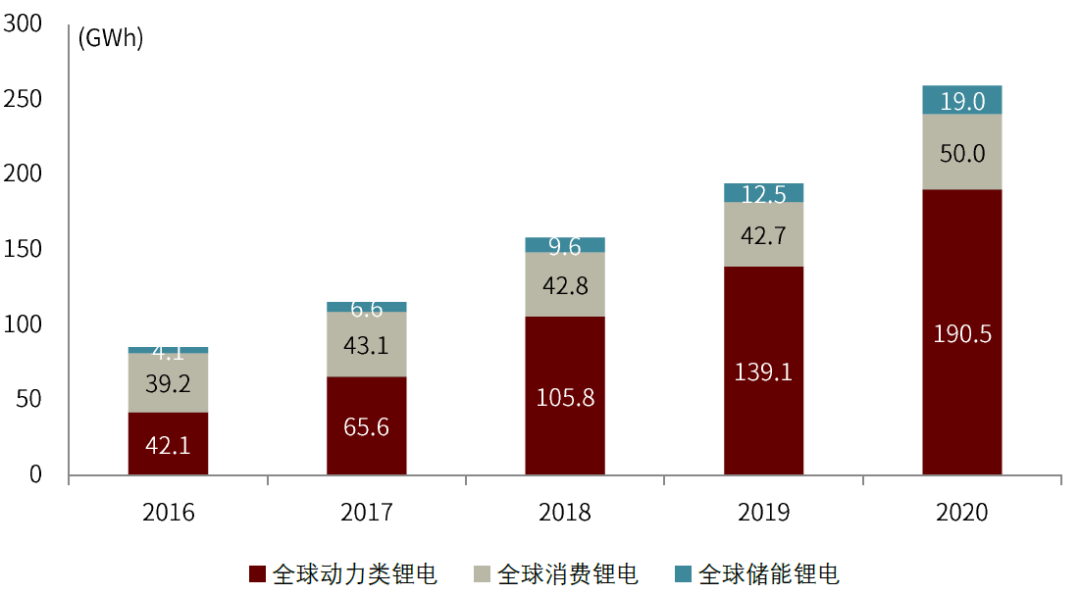

在油转电、能源变革的大趋势下,锂电池是绿色环保电池和轻型应用的首选,可用于替代铅酸电池的存量。按应用场景可以分为动力、消费、储能三种锂电池。

图表:全球锂电池出货量(2016-2020)

资料来源:起点研究院,中金公司研究部

智能控制器厂商的锂电仅为业务战略中的辅助产业,与大厂标准化的锂电产品相比不具有竞争优势。但锂电应用场景广泛,智能控制器厂商能在细分领域找到突破口,把握定制化产品的高附加值,如储能、换电、备电等定制化程度较高的应用场景。

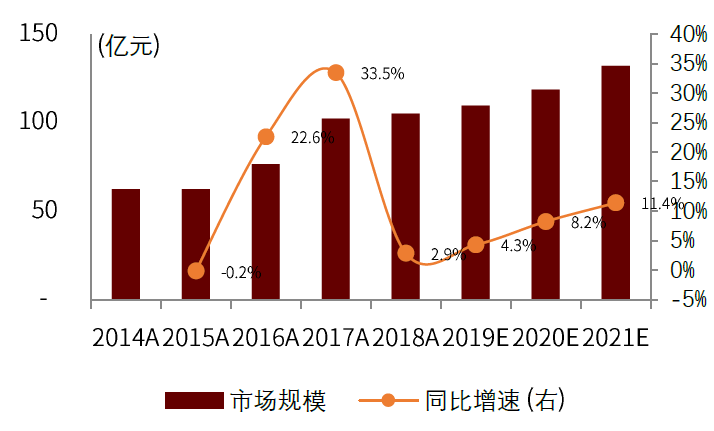

工控:受益国产替代

工控主要利用电子电气、机械、软件组合实现工业自动化控制。工业控制市场的长期催化剂为机器自动化推动行业转型的趋势。

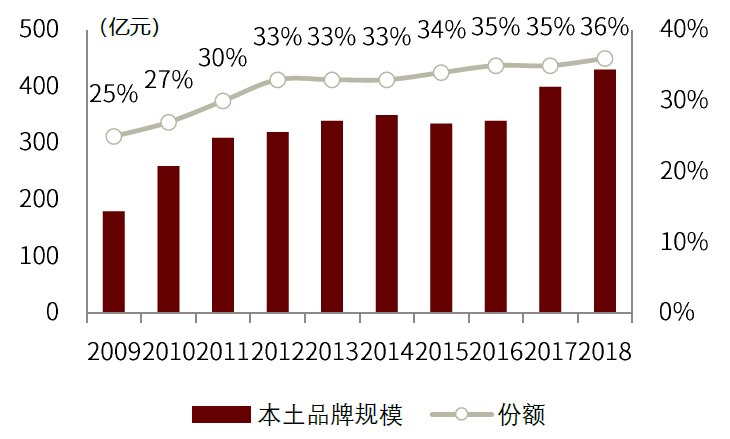

我国的工控主要受益于国产替代,近年来,国家加大对智能设备制造业的产业扶持力度,2018年本土品牌规模约占36%,国产替代空间较大;而中国在成本、供应链完整度方面均具有优势,国产替代亟待技术突破和产品验证。

另一方面,步进驱动电机市场发展较成熟,伺服驱动电机产品有望成为新的增长点,进口替代将进一步打开增长空间。从市场份额变化的角度来看,我国伺服电机竞争格局从头部集中逐渐向分散化发展,规模较小的厂商或有崛起机会。

图表:国内伺服电机市场规模及增速

资料来源:中国工控网,《2019年中国通用运动控制市场研究报告》,中金公司研究部

图表:国内工控本土品牌规模占比

资料来源:工控网,中金公司研究部

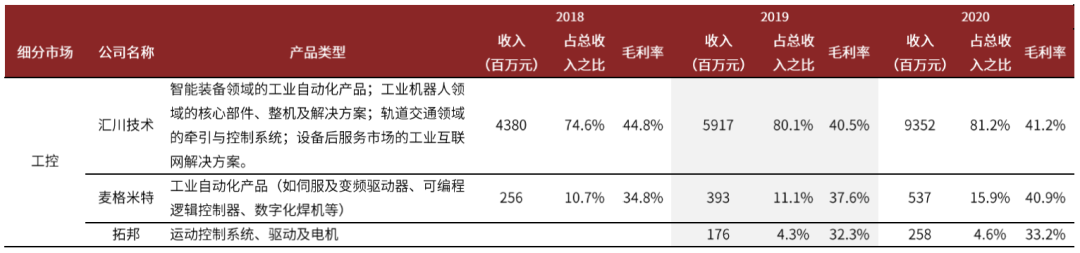

图表:控制器类厂商工控细分市场竞争格局与收入趋势变化

资料来源:中金公司研究部

注:汇川技术的工控收入口径计算方法,剔除了总收入中的新能源业务以及其他主营业务

汽车电子:把握汽车电子架构转型机遇

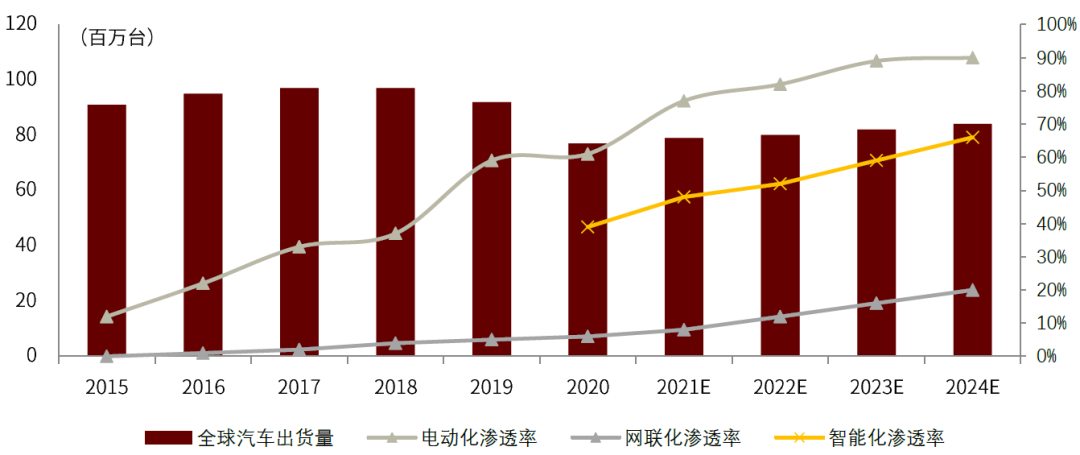

汽车电子控制器的扩容机遇,来自于汽车电动化、智能化、网联化程度的提高。随着消费电子体验逐渐由可穿戴设备转向汽车,消费者对舒适、安全、智能化乘车需求提升,未来汽车电子装配率的提升可期。

我们测算出全球汽车智能控制器的市场规模约为5930亿元。目前国内控制器厂商的汽车电子业务规模基数尚小,而汽车电子市场空间约为家电的3倍,天花板高,是控制器厂商下一个具有高增长潜力的赛道。

图表:全球汽车电动化、智能化、网联化渗透率逐年提升

资料来源:IDC,BI intelligence,中金公司研究部

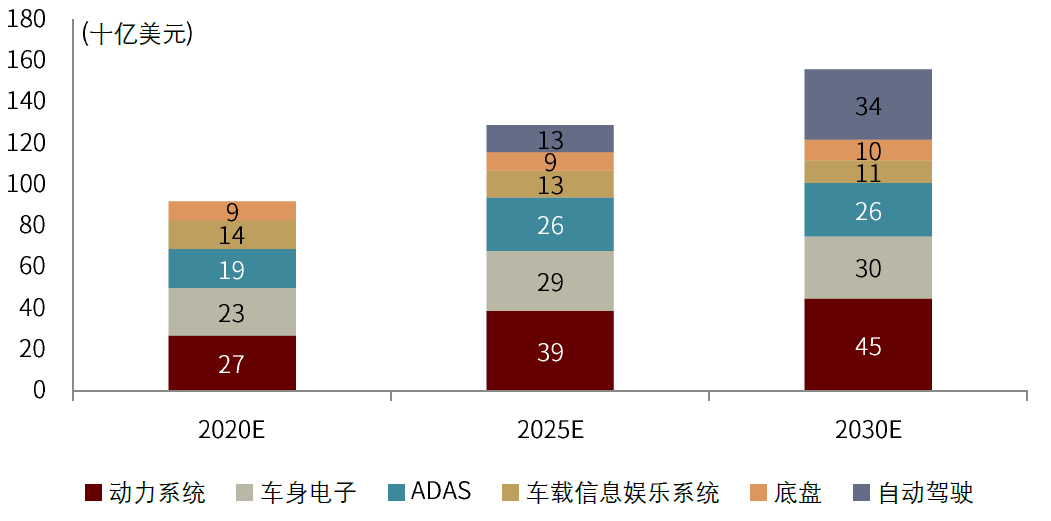

汽车E/E架构未来演进的关键词由“分布式”向“集中化”转变。集中意味着一个控制器将逐渐集成多个控制器的功能,带来线束数量减少,促使汽车向轻量化发展。而从分布式架构(零部件导向)向中央计算式架构演变(系统导向)的过程并不是一蹴而就的,过渡期将会催生域控制器(DCU)的发展。

图表:ECU、DCU市场规模预测

资料来源:麦肯锡,中金公司研究部

什么样的厂商更能把握汽车电子机会?

我们认为DCU与ECU的区别不仅仅只是在于控制器上集成功能的多少,还在于软件开发要落实到硬件上,因此,我们认为具有软硬件设计实力的控制器厂商将会在汽车电子市场掌握更多机会。而汽车产品对安全性能的要求非常高,具有较高良品率的头部厂商将建立更高进入壁垒。汽车电子控制器的设计要求较复杂,需要提前2-3年布局研发投入,下游客户的考察周期也达到1-2年,先发优势会不断累积,形成较强的技术壁垒。

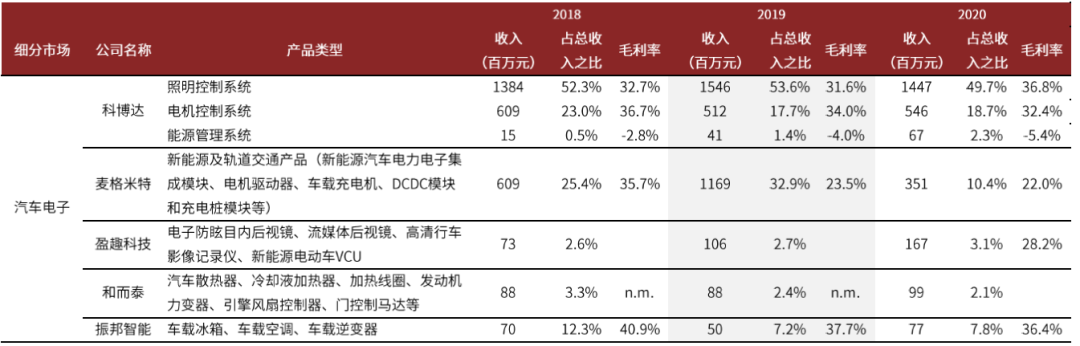

图表:汽车电子控制器细分市场竞争格局与收入趋势变化

资料来源:中金公司研究部

行业格局横纵对比:从业务、财务视角出发

全球头部控制器厂商:海外份额向国内转移趋势明显

通过横向对比全球与国内头部公司近年来营收增减情况,我们看到明显的海外份额向国内转移的趋势。

图表:海内外头部控制器厂商横向对比,订单内流趋势明显

资料来源:公司公告,中金公司研究部

注:英维斯数据为施耐德工业收入的数据

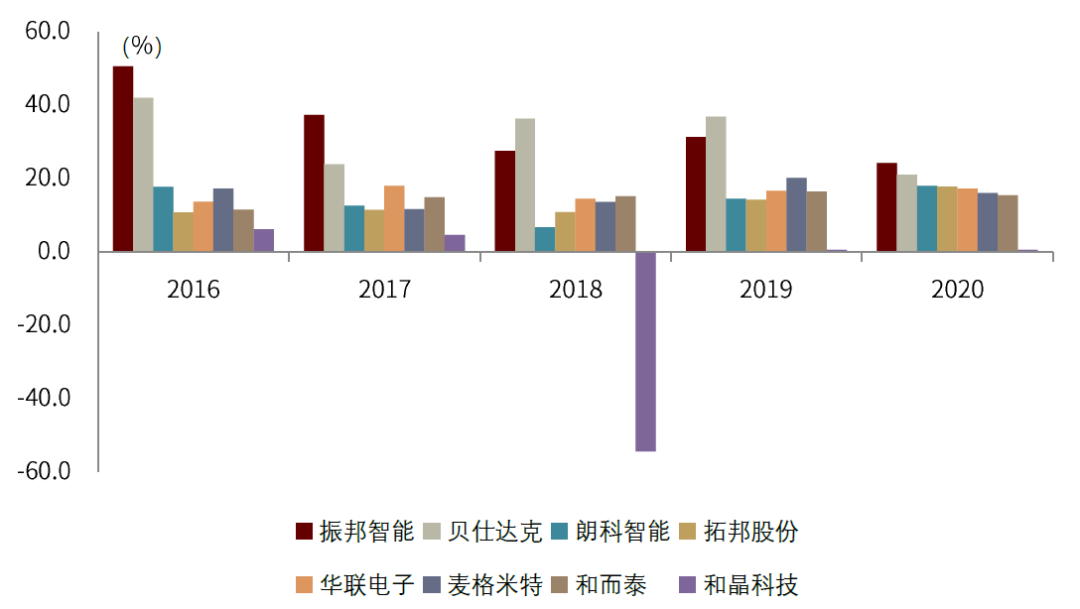

业务对比:收入、成本、客户、产能结构视角

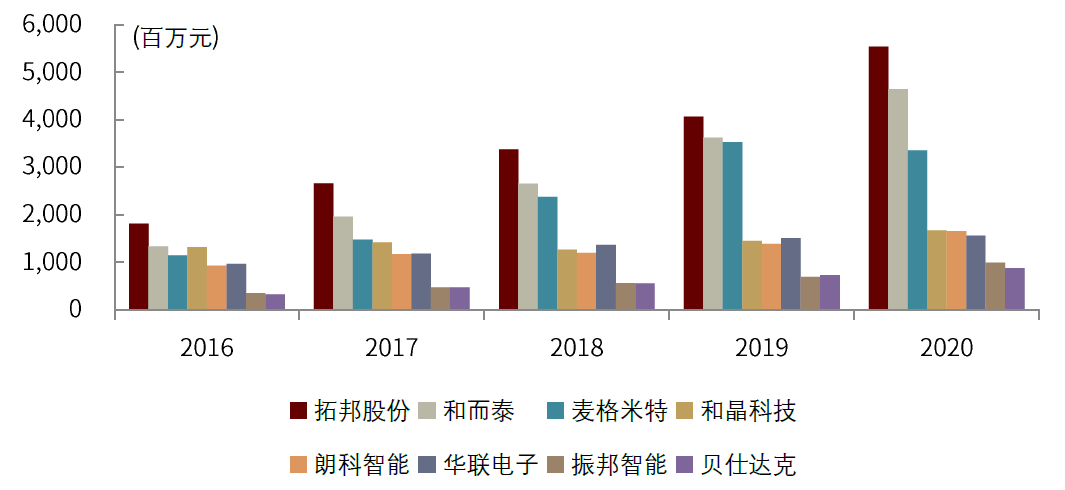

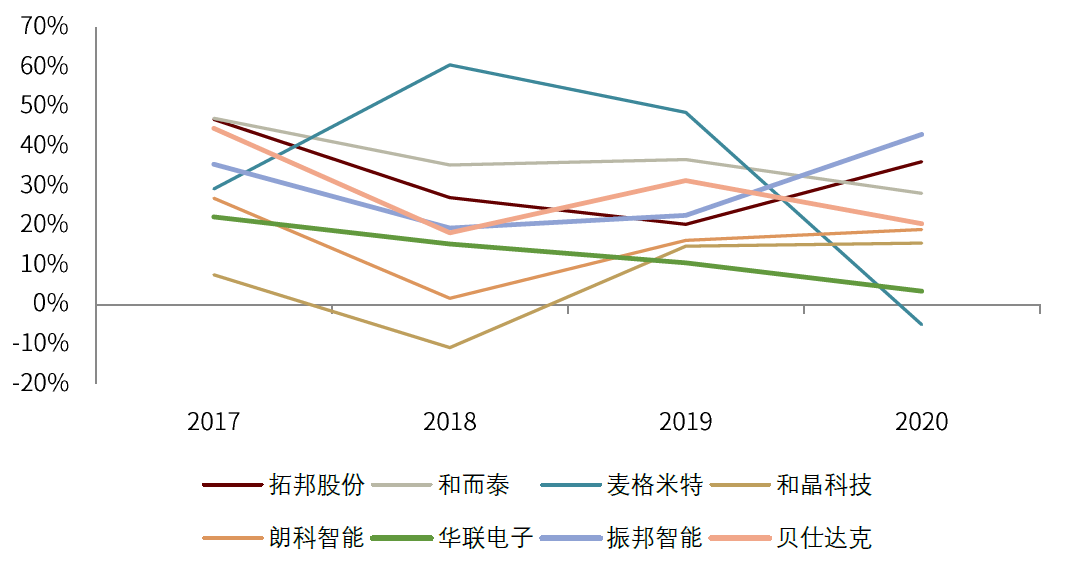

收入体量

拓邦与和而泰的收入体量近五年均超过竞争对手,2017-2019年保持高增速的麦格米特收入体量逐渐逼近,但由于产品线中并未布局工具类,未受益于2020年需求爆发。由于核心客户需求变化,导致麦格米特新能源汽车电控订单下滑严重,2020收入增速转负,体现出与龙头相比抗风险能力的差距。

图表:主营收入对比

资料来源:中金公司研究部

图表:主营收入增速对比

资料来源:中金公司研究部

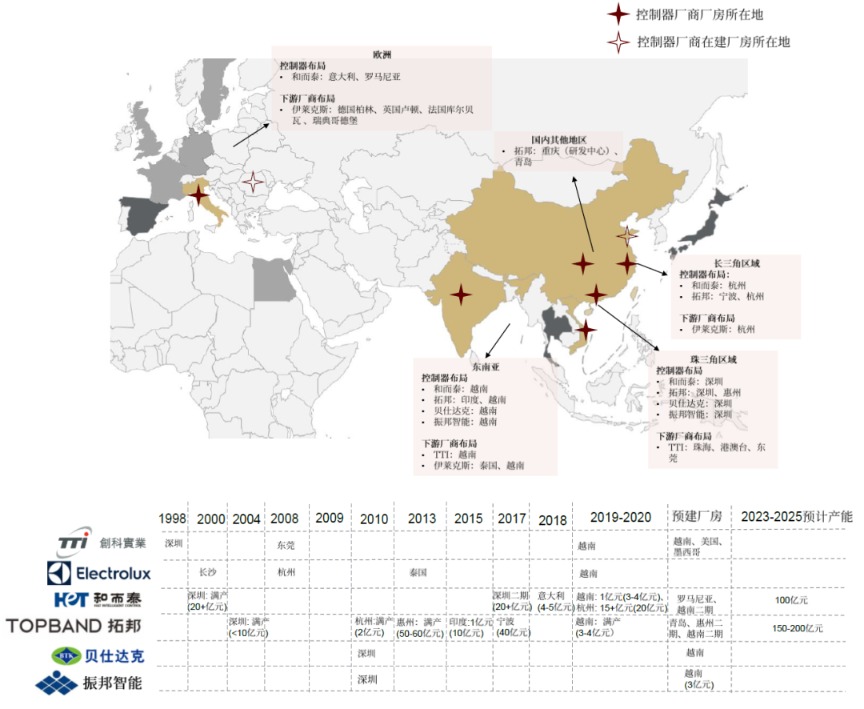

产能扩张

和而泰

和而泰目前有深圳、杭州、意大利、越南四大生产基地:

罗马尼亚在布局规划中,主要用于拓展欧洲及周边区域业务。意大利生产基地来自于2018年并购意大利NPE公司。深圳1期厂房处于满产,2期于2020年下半年投入使用,公司预计21年也可达到满产状态。杭州厂房处于产能爬坡中,公司预计21年产能爬升到80%。2020年下半年,越南生产基地投产,公司预计21年可以上满3-4亿元产能。公司还计划2021年新增10-20亿元产能。

拓邦股份

拓邦在国内布局珠三角与长三角,国外布局东南亚,在珠三角以深圳、惠州为主,目前深圳产能基本转移到惠州,深圳保有部分试产线、样品线;长三角以宁波运营中心、杭州基地为主;往西,在重庆高新技术区布局;海外,印度工厂、越南一期已投产。

图表:国内智能控制器厂房全球布局及产值

资料来源:公司公告,中金公司研究部

注:地图中,黄色表示控制器厂商已布局产能地区。黑色/深灰色区域表示TTI/伊莱克斯已建设厂房,但国内控制器厂商未建厂房的地区。表格中,括号中为预计产能。数据来源于中金公司预测。

为什么要扩张海外产线?

出于地缘政治考量,部分海外客户倾向于在贴近自身工厂的地区选择控制器供应商,具有全球化经营能力、技术实力强的公司承接了海外客户的这部分需求。为了保持海外交付能力、贴近客户侧,控制器厂商纷纷海外建厂。2010年后,下游品牌的工厂建设计划开始往北美、欧洲回流,同时向东南亚转移。为了贴近下游客户需求的变化,国内控制器厂商也向海外扩建,此时产能的驱动优势已经不仅是中国供应链的成本优势,而是客户侧的一体化销售、快速响应能力,具有出海建厂能力的公司方能在下一轮份额竞争中脱颖而出。

和而泰为了进一步拓展伊莱克斯的外包份额,在欧洲地区着手布置产能;随着TTI将产能往越南转移,拓邦、和而泰、贝仕达克、振邦智能皆在越南建厂配合,进一步把握新订单的转移。

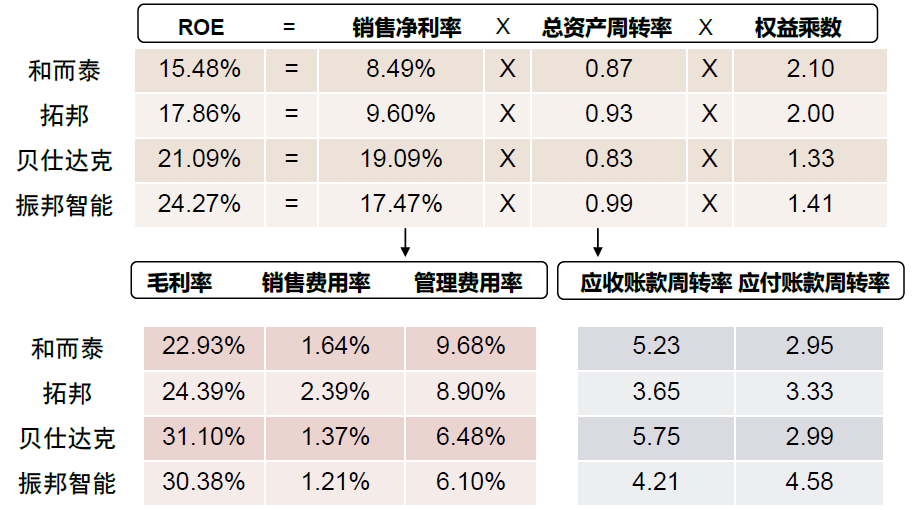

ROE与杜邦分析

通过选取行业中ROE较高的振邦智能、贝仕达克,与龙头和而泰、拓邦进行对比分析,我们发现主要由于前两者的净利率明显高于两家头部公司,在产品定价能力上呈现出略优于两家龙头的潜质。

图表:ROE对比

资料来源:中金公司研究部

图表:杜邦分析(2020年)

资料来源:中金公司研究部