本周五的A股太难了,沪指险守3500点。

但新基金市场传来好消息:富国基金旗下一只新基金两天认购总规模超百亿,在今年上半年大卖1.6万亿的新基金发行基础上,打响了下半年百亿“爆款基金”的第一枪。

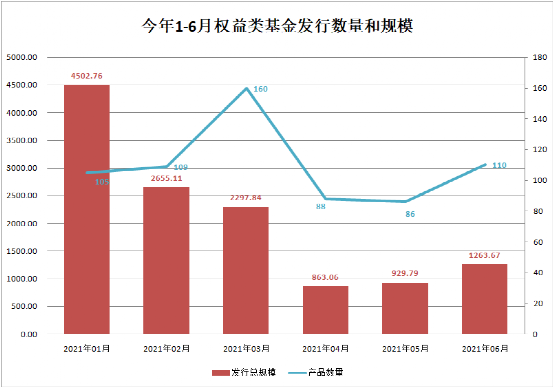

而值得注意的是,今年二季度以来新发且处于建仓期的权益类基金总规模超过3000亿元,新基金建仓将成为A股的重要支撑力量。

两天吸金超百亿

下半年首只百亿“爆款”基金诞生

7月2日,富国基金发布公告称,公司旗下富国长期成长混合型基金于2021年6月2日开始募集,原定认购截止日为2021年9月2日。

而截至2021年7月2日,该只基金累计有效认购申请金额已超过本次募集规模上限80亿元,根据该只基金的招募说明书、基金份额发售公告及相关公告的约定,基金的募集截止日提前至2021年7月2日,并自2021年7月3日起不再接受认购申请,提前结束募集。

记者从渠道人士处获悉,虽然该只基金公告从6月2日开始募集,但实际在代销渠道排上档期是在7月1日,基金销售仅两天时间,认购总规模已经超过了百亿关口,超过了80亿元的规模募集上限,基金管理人将采用“末日比例确认”的原则予以部分确认。

该渠道人士表示,尽管当前股市整体热度不是很高,但托管行建设银行仍然坚持在市场低位积极布局,在权益市场稳步开拓,希望在市场相对底部,为投资者长期回报打下基础。据悉此次发行,除了建行外,包括工行在内的多家银行等渠道均重点参与了该基金的发行。

公告信息显示,富国长期成长由富国基金厉叶淼管理。从业绩表现看,截至7月1日,他管理时间最长的富国天瑞强势精选混合,5年多任职总回报265.7%,年化回报超过27%,在同类型基金中排名在前10%。

资料显示,厉叶淼是具有超10年证券从业经历,近6年基金管理经验的基金经理,厉叶淼管理的新基金——富国长期成长混合,将通过对企业基本面全面、深入研究,持续挖掘具有长期发展潜力和估值优势的公司。

谈及对“长期”的理解,厉叶淼表示,长期是一个多角度的概念:从股东角度看,优秀的企业家往往具有长期视角,更多思考3年、5年后企业处于什么样的位置,唯有理解企业家行为,才能更好的分享企业收益;从时间角度看,只有长期才能验证时间的沉淀与价值,展现复利的魔力;从价值投资角度看,企业远期现值超过其总价值的1/2,企业的定价方式应该是全生命周期的现金流贴现(DCF);此外,从均值回归角度看,只有拉长时间,扰动股价的短期因素才会逐渐淡去,股票价格也更有可能贴近公司价值。

基于长期的投资视角,他的选股理念也在不断的迭代升级。从最初重点基于景气度选股到现在从产业空间、景气度、商业模式、竞争格局、管理层和价格等六大维度更加均衡全面的定位优质个股,形成了成熟的投资选股框架。在行业上,他聚焦长期成长产业,配置较为均衡,并根据基本面变化做组合的优化。

针对2021年全年市场投资,厉叶淼表示,部分公司需要用较快的盈利增长来消化较高的估值。在具体投资领域上,厉叶淼主要聚焦碳中和、中国智造、生物医药和大消费四大赛道。他认为,投资就要在肥沃的土壤里面去耕耘,拥抱长期成长的产业浪潮,投资厚雪长坡、势不可挡的时代趋势。他在当前看好的成长行业包括云计算、半导体、医疗消费、新能源等。

公募把脉A股后市

结构性行情利好 公募做出超额收益

本周五A股三大指数集体下跌,沪指险守3500点,创业板指大跌3.52%,休闲服务、医药生物、食品饮料等板块跌幅居前。

但多家公募基金认为,预计A股将维持区间震荡的结构性行情为主,7月份后陆续披露的上市公司中期业绩中,具备业绩增长确定性高的优质标的将受到资金的青睐。而擅长在结构性行情中挖掘投资价值的公募基金,仍有望在震荡市获取超额收益,长期投资业绩优秀的基金经理的新基金,仍将受到资金的追捧。

博时基金表示,近期市场下跌,主要是由于部分机构重仓股交易性价比不足的矛盾重新显现、同时海外美元流动性异常宽松的时间窗口已越来越窄、这些股票的估值重新进入对利率波动敏感阶段所致。

博时基金认为,预计短期A股或仍将维持区间震荡的走势,以结构性机会为主的逻辑或将维持不变。进入7月后,上市公司将陆续披露中期业绩相关信息,基本面因素的影响或将成为市场关注的焦点,业绩确定性高的投资标的或将更受资金青睐。

中欧基金也表示,今年下半年国内经济面临的下行压力将加大,四季度增长压力尤为明显。在中国经济重回中长期增长趋势的背景之下,由于货币政策正常化的趋势,预计估值的上行空间将受到压制,股价回报将更多来自业绩增长。

展望未来,中欧基金更看好成长行业和防御板块的表现。从市场表现来看,当前已开启中报行情。目前受关注度较高的主要是成长性环比提升的电子与新能源车行业,以及二季度业绩持续大幅增长的周期行业,中欧基金认为前者未来的空间相对更大。

浦银安盛基金也认为,A股前期上涨后获利盘较多,医药消费等板块估值普遍偏高,市场对下半年整体的流动性宽松预期边际变化,从而影响到当前的市场情绪。展望后市,浦银安盛基金认为,目前整体市场还是以结构性行情为主。好的公司依然将穿越周期实现内在价值的增长,例如消费、医药、科技、新能源等优质赛道。从长期维度看,A股市场核心资产仍然是我国商业模式最好、质地最为优良的好公司,它们依然具有积极配置价值。

北京一位中型公募市场部总监也分析,作为专业化投研的公募基金,其实在普涨和普跌市场都无法体现深度研究带来的优势。而在结构性行情的市场,公募基金更容易通过对产业或行业的前瞻性研究,挖掘上市公司的投资价值,并带来超越市场的回报。

“即便下半年市场维持震荡,但优秀的基金经理仍然有望创造超额收益,他们的新基金仍然将受到资金的青睐。”该公募市场部总监说。

延伸阅读:

“炒股不如买基金”?长期业绩来了:5年指数涨22% 基金却平均大赚109%

Z世代跑步入市!超八成一线城市95后投资者买过基金 超20%愿意拿出一半收入理财