竞争激烈的生鲜电商行业,如今迎来IPO双雄竞速。

北京时间6月9日凌晨,每日优鲜与叮咚买菜双双递交IPO申请,分别冲刺纳斯达克和纽交所,争当“生鲜电商第一股”。

招股书申报稿显示,叮咚买菜计划在纽约证券交易所挂牌上市,股票代码为DDL,摩根士丹利、美国银行、瑞士信贷等为承销商。而每日优鲜的目标是纳斯达克,股票代码MF,摩根大通、花旗、中金、华兴担任本次IPO的联席主承销商。

同为“在线经济”新生代代表

作为生鲜电商的代表,叮咚买菜与每日优鲜一个4岁,一个7岁。都是年轻的“在线经济”创新型公司。

其中,叮咚买菜创立于2017年5月,致力于通过产地直采、前置仓配货和最快29分钟配送到家的服务模式,以技术驱动产业链升级,为用户提供品质好、时间快、品类全的生鲜消费体验。目前,叮咚买菜服务范围已覆盖上海、北京、深圳、广州、杭州等31个城市,前置仓数量超过1000个。

每日优鲜成立于2014年,并于2015年首创前置仓即时零售业务,截至2021年3月31日,其已在中国16个城市建立了631个前置仓,累计交易用户超3100万。今年3月,每日优鲜将其愿景更新为“成为中国最大的社区零售数字化平台”,并宣布(前置仓即时零售+智慧菜场)x零售云为新战略,针对超15万亿的中国社区零售市场以多维布局形成互补。

明星股东众星捧月

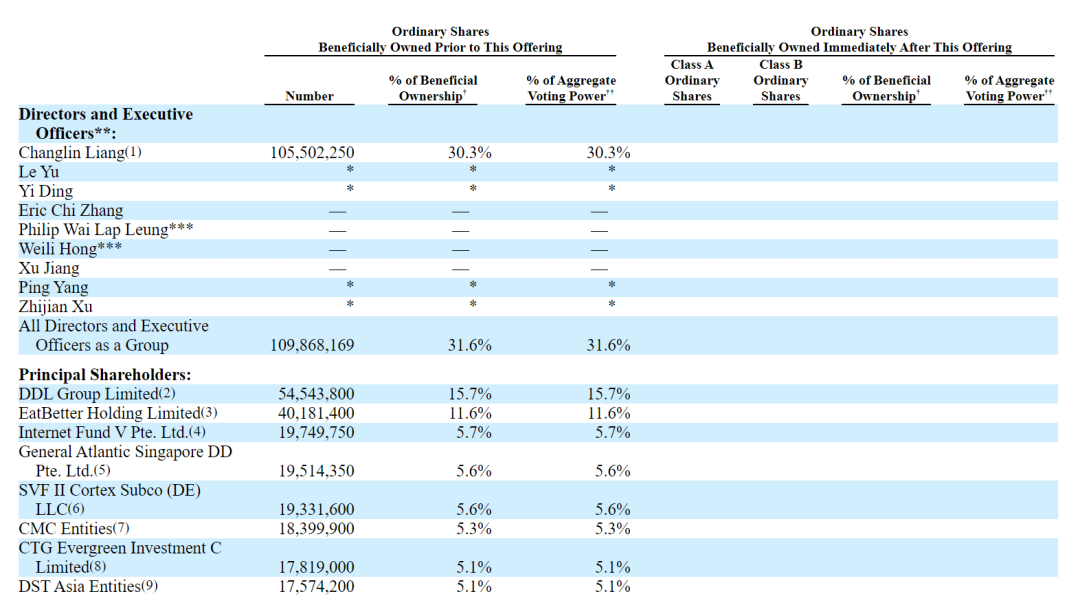

自成立以来,每日优鲜获得了腾讯、老虎基金、高盛、中金等知名机构的投资。

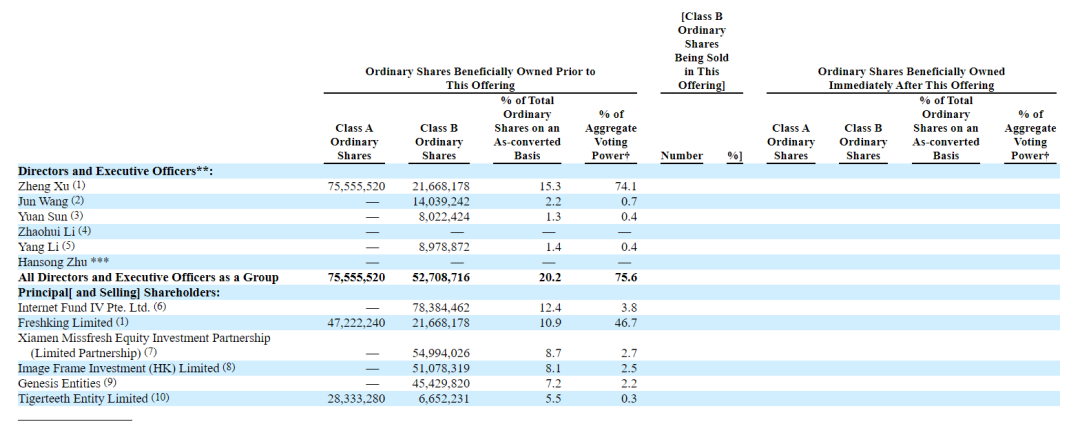

而叮咚买菜背后的股东力量也不容小觑,集齐了今日资本、红杉资本、DST Global等。今年5月,叮咚买菜完成总额达10.3亿美元的D轮融资,其中D轮融资由DST Global、Coatue联合领投,老股东Tiger Global Management、General Atlantic、CMC资本、今日资本、红杉资本、Ocean Link 和弘毅投资等持续加码,其他新股东还包括Aspex Management、3W Fund、Mass Ave Global、APlus Partners和高鹄资本等;D+轮融资由软银愿景基金领投。

在IPO之前,公司创始人、CEO及董事梁昌霖持股比例为30.3%,并拥有总表决权的30.3%。

扩张竞速、亏损收窄

有投资人此前接受记者采访时坦言,生鲜电商是门“苦生意”,放眼行业龙头,有的是背靠互联网龙头的巨资扶持,有的是成为互联网平台商业模式闭环的一部分而存在,但无论如何尚无法摆脱亏损的问题。

根据最新曝光的招股书来看,叮咚买菜与每日优鲜在营收和GMV高速增长的同时,运营效率也在进一步提升中。

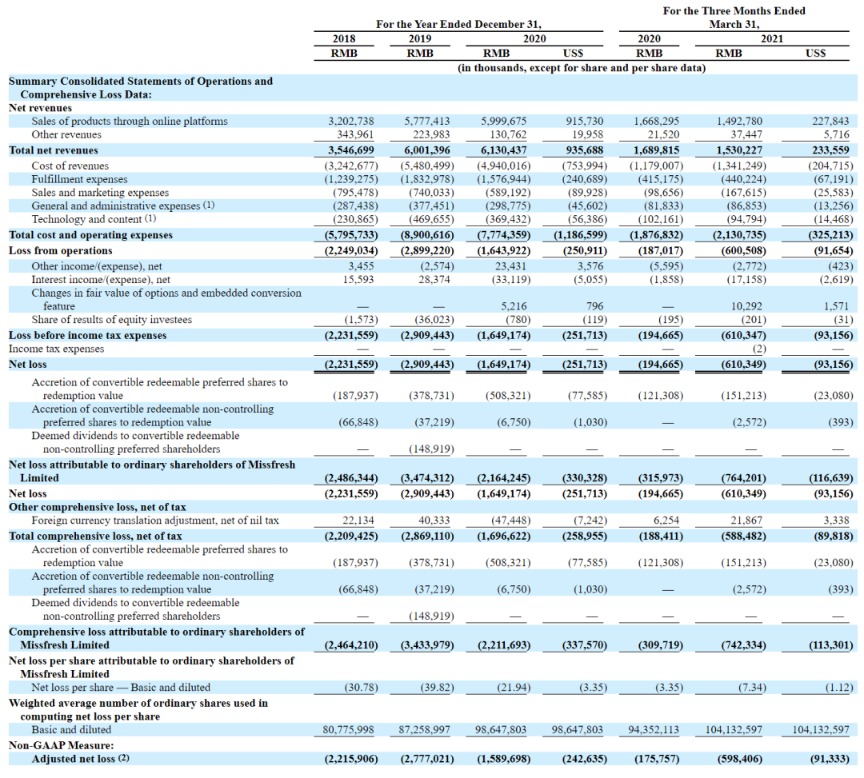

数据显示,2018年至2020年,每日优鲜净收入总额从35亿元增长至61亿元,年复合增长率为31.5%;同期经调整后的净亏损(非美国通用会计准则下)由22.159亿元收窄至15.897亿元。

2018年至2020年,每日优鲜的GMV(总交易额)从47.259亿元以26.9%的复合年增长率增至76.147亿元;毛利率则从2018年的8.6%增至2020年的19.4%。同期,每日优鲜的履约费用率(履约成本占净营收比例)逐年降低,从2018年的34.9%持续降至2020年的25.7%。

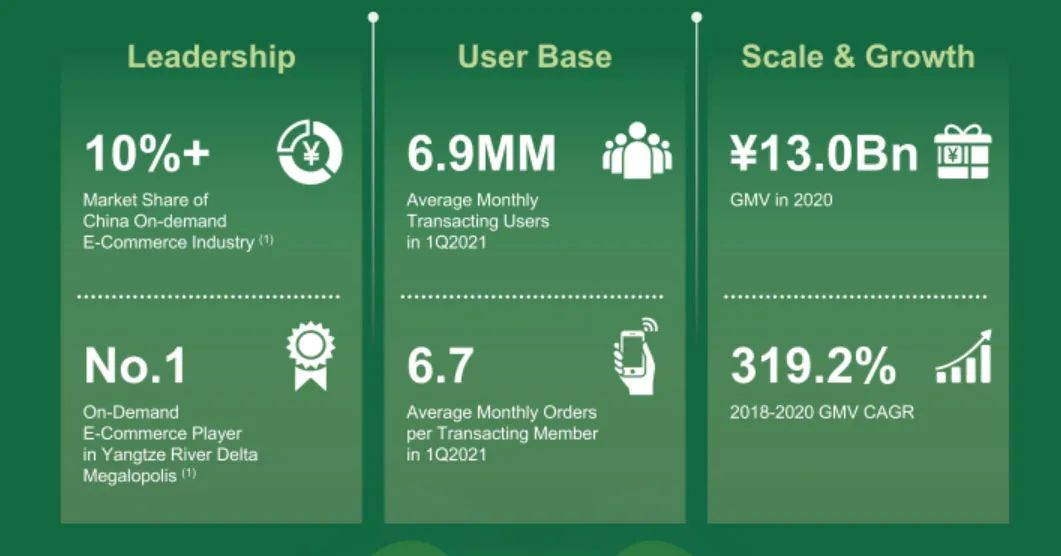

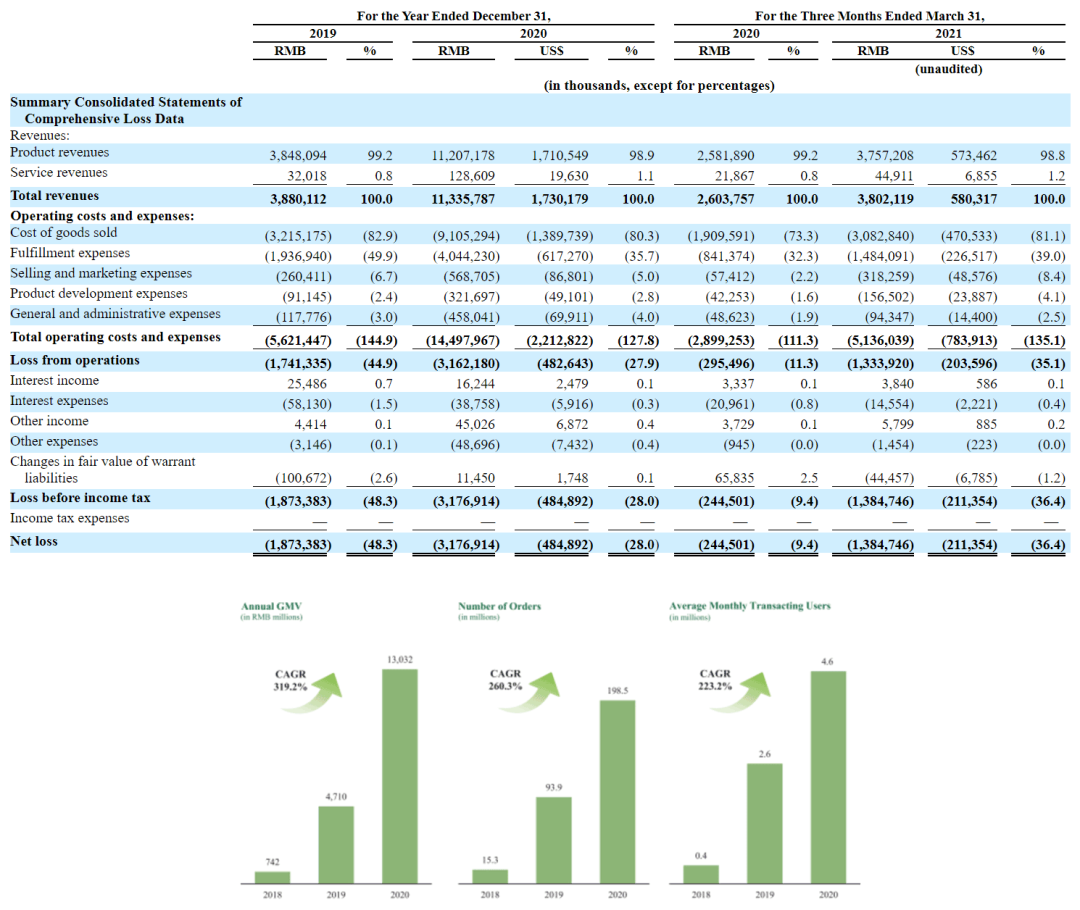

相比较而言,较每日优鲜成立晚3年的叮咚买菜自2017年5月首次进入上海以来,明显加快了“跑马圈地”的脚步。目前,公司已将业务扩展到全国29个城市,其中5个城市已实现并保持了每月超过1亿元GMV(总交易额)的记录。

2018年至2020年,叮咚买菜的GMV从7.42亿元增至130.32亿元,复合年增长率达到319.2%。在GMV强劲增长的推动下,公司总营收从2019年的38.801亿元增长至2020年的113.358亿元。运营效率方面,2020年叮咚买菜履约费用率已从2019年的49.9%减少约15个百分点至35.7%。

募资用途进一步聚焦技术与供应链

作为生鲜电商的代表,叮咚买菜和每日优鲜均将战略目标指向了进一步的数字化升级,这在IPO募资用途中也有所体现。

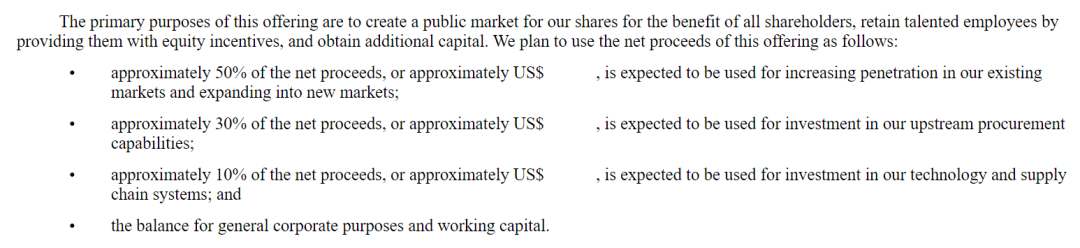

叮咚买菜在招股书中表示,IPO募集所得资金净额将主要用于扩大现有市场的渗透率并扩展到新市场;进一步增强上游采购能力;提升技术和供应链系统;以及用于营运资金和一般公司用途。

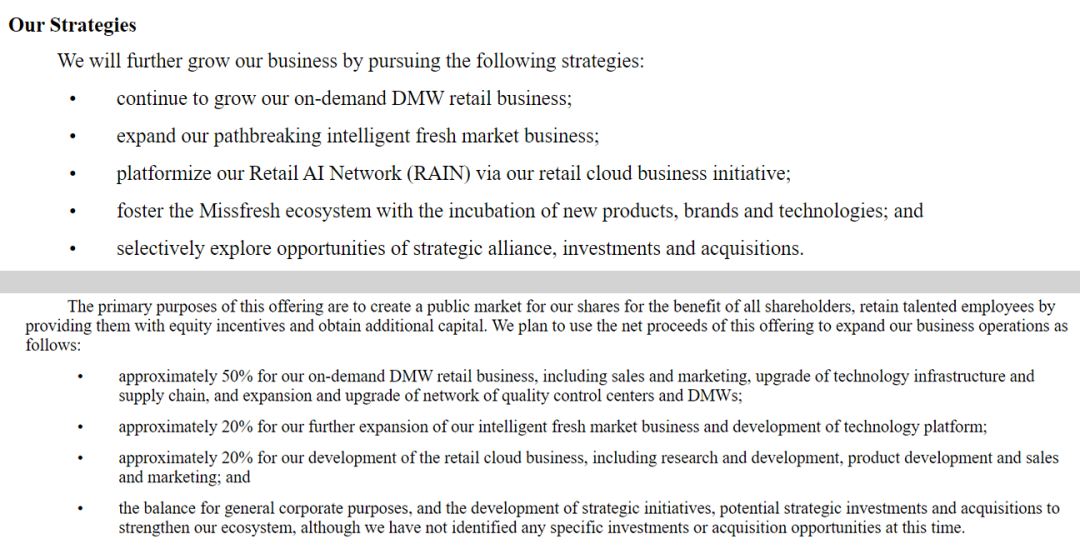

每日优鲜在招股书中所提到的愿景与战略布局,也正是通过自有技术能力和行业经验的社会化输出,为超市、菜市场和本地零售商等社区零售行业参与者赋能,实现共赢。公司同样表示将募资进一步投入技术和供应链。

相关报道:

每日优鲜公开招股书 数字化改造菜市场构筑增长空间

叮咚买菜提交IPO招股书 拟在纽交所上市