近日,千亿级量化私募明汯投资遭遇600亿元巨额赎回、核心团队存在分歧的消息在市场上流传。

对此,记者向明汯投资掌门人裘慧明求证,他表示:“目前公司的赎回总量没那么大,团队也比较稳定,上述消息为谣言。”

私募排排网数据显示,截至4月9日,今年以来明汯投资旗下多只产品仍处于亏损状态,而且今年以来部分产品的最大回撤超17%。业内人士透露,明汯投资遭遇赎回的体量有多大,并不是业内最关心的事。当管理规模增长过快,超出团队承载能力时,量化私募该如何应对,才是更需要探讨的问题。

明汯投资业绩遭遇重挫

今年以来,一度备受市场追捧的千亿级量化私募业绩出现了大幅回调。

私募排排网数据显示,目前明汯投资旗下共20只产品披露了4月9日的净值数据,截至4月9日,其中18只产品今年以来为亏损状态,而且多只产品今年的最大回撤超过10%,明汯稳健增长1期最大回撤更是超过18%。

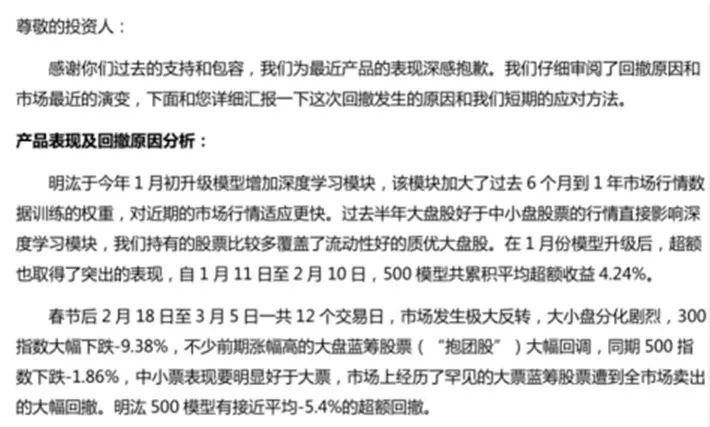

在业绩调整过程中,明汯投资在3月上旬向投资人发信称:“感谢你们过去的支持和包容,我们为最近产品的表现深感抱歉。”在发布道歉信以后,市场上渐渐流传出明汯投资遭遇600亿巨额赎回、核心团队内部存在分歧的声音。对此,记者求证了明汯投资掌门人裘慧明,他表示:“巨额赎回的消息是传言,明汯最近赎回的总量没有那么大,核心团队目前较为稳定。”

风格切换、规模过大惹的祸?

那么,明汯投资为什么今年业绩遭遇如此重挫?

明汯投资的道歉信曾提到,今年1月初升级模型增加深度学习模块,该模块加大了过去6个月到1年市场行情数据训练的权重,对近期的市场行情适应更快。但春节后2月18日至3月5日一共12个交易日,市场发生极大反转,大小盘分化剧烈,300指数大幅下跌9.38%不少前期涨幅高的大盘蓝筹股票大幅回调,同期500指数下跌1.86%,中小票表现要明显好于大票,明汯500模型则出现了接近平均5.4%的超额回撤。

“除了遭遇风格切换,明汯管理规模过大也是其业绩大幅回撤的原因之一。”沪上一位量化私募掌门人直言,量化私募去年以来规模快速增长,但人的学习和机器学习都有一个过程,当规模过大时,因子挖掘、拟合、交易等环节会出现团队和机器之前没有遇到过的情况,而且高频交易的容量本来就不大,所以千亿规模对于明汯投资来说可能有些“吃力”。

一位百亿级量化私募人士也透露:“明汯投资千亿的规模确实有点超出其能够承载的体量了,我们公司最多也就能承受600亿元的规模,这并不是说明汯不优秀,而是量化私募都要去思考自己所能适应的规模容量问题。”

量化私募过热之后的“冷思考”

在很多业内人士眼中,明汯投资的传言可信度并不高,但其引发的行业思考更具价值。

“今年大家普遍感觉量化私募的超额收益在缩减,但对于量化私募来说,真正的超额收益是残差,即不可解释的部分,从近期实盘数据来看,这部分收益的衰减并没那么明显。”念空科技董事长、首席投资官王啸直言,过去量化策略暴露更多风险能够带来更多超额收益,但风险因子带来的收益由两个维度决定:一是行业规模的存量大小,当行业规模较小时,量化机构的交易对市场的影响可以忽略不计,量化机构彼此间互相影响较小,但行业规模变大后,由于量化机构之间在暴露的风险因子上趋同,交易的同质化减少了收益;二是行业规模的变化情况,暴露风险因子在行业规模快速增长时表现会更好,2020年上半年就是很好的例子,而行业增长一旦停止,甚至出现下降,机构暴露风险的收益会明显下降。因此,后续随着量化私募逐渐意识到这一问题,头部私募将凭借团队优势和技术优势,为投资者提供平稳的超额收益。

鸣石投资创始人袁宇也表示,随着资本市场逐渐成熟,量化私募整体的“蛋糕”大概率会变小,行业的平均超额收益也会逐步降低。但与此同时,量化私募内部的分化也会愈发明显,投入更多、积累更多、专业化程度更高的头部机构将斩获更高的超额收益,所以具备更强技术性和专业性的团队反而将分得更大的“蛋糕”。

相关报道:

质疑“操纵妖股”背后:明汯投资回应系量化交易

明汯投资年内新发基金6成亏损 老产品半数跑输沪深300

否认遭600亿强赎致爆仓 千亿量化巨头明汯投资业绩究竟如何?