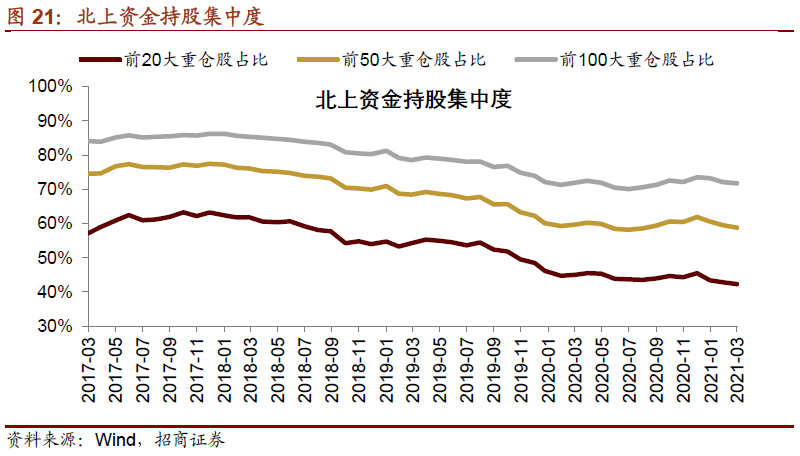

2021年3月,北上资金持续流入,净流入规模减半。板块分布来看,陆股通标的主板配比下降,科创板和创业板配比上升。消费超配比例下降,医药超配比例提升,金融和周期的低配比例继续收窄。主动调仓方面,加仓低估值和顺周期为主(银行、化工、保险);减仓食品饮料、汽车、家电等;受益于碳中和概念,公用事业的行业持股市值占比提升。陆股通持股持续扩散,持仓集中度连续下降,前20大、前50大和前100大重仓股占比均降低。

核心观点

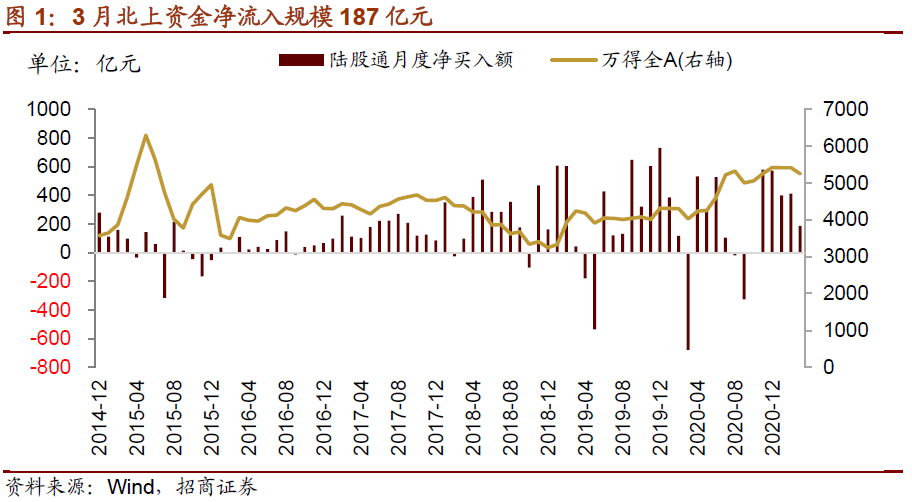

2021年3月北上资金持续流入,当月净流入规模187亿元,从年初的强势状态明显转弱。近期美元指数持续回升,未来需要提防美元走强导致外资阶段性流出的负面影响。

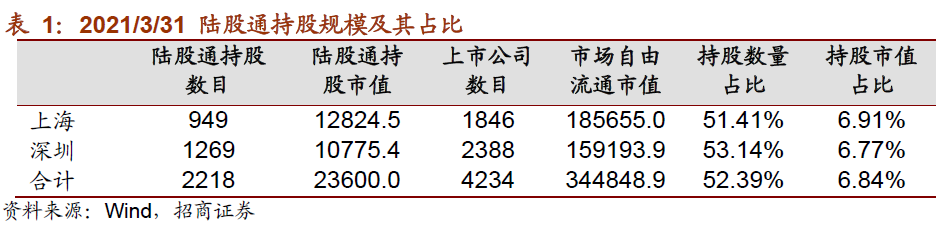

2021年3月末陆股通持股市值为2.36万亿元,较前一个月下降919亿元;占同期A股自由流通股市值的比例为6.84%,较前期下降0.11%。

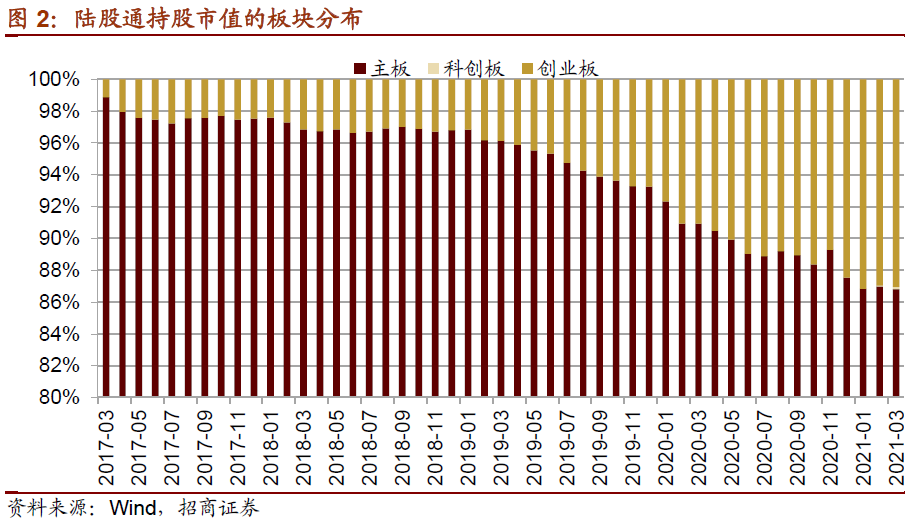

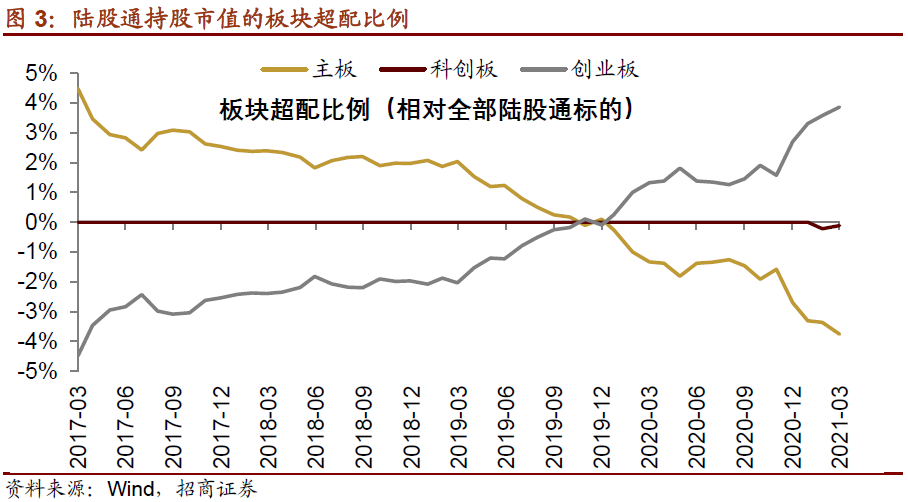

从陆股通持股的板块分布来看,北上资金主板持股市值占比下降;科创板和创业板持股市值占比上升。具体地,主板持股市值占比下降0.17%;科创板占比上升0.08%;创业板占比上升0.09%。目前陆股通持股仍超配创业板,超配比例为3.86%;主板和科创板分别低配3.75%和0.11%。

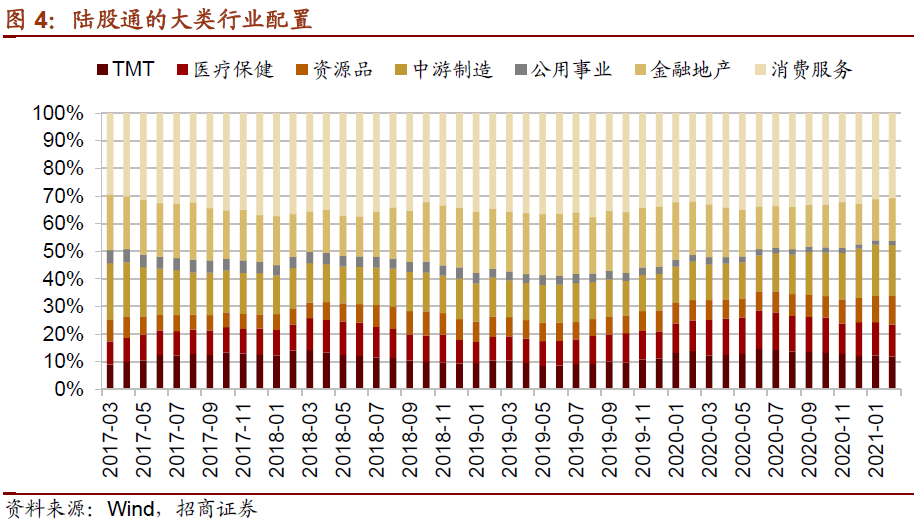

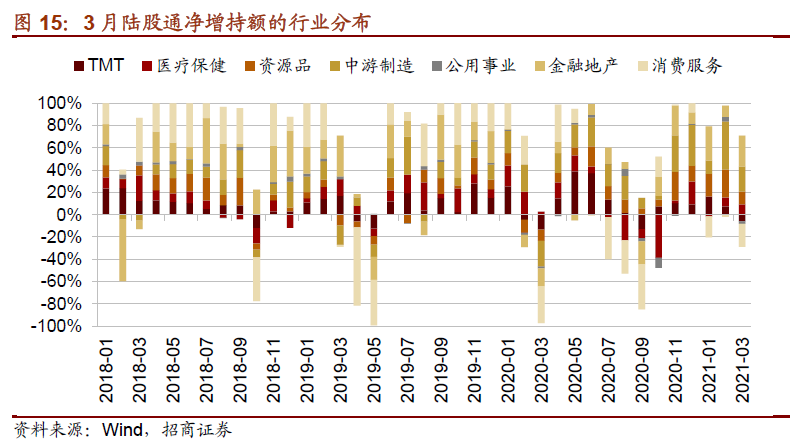

大类行业的配置方面,陆股通持股中,金融地产、资源品、公用事业等行业占比提升,医疗保健配比小幅提升,TMT、消费服务和中游制造等行业占比下降;整体行业配置进一步均衡。

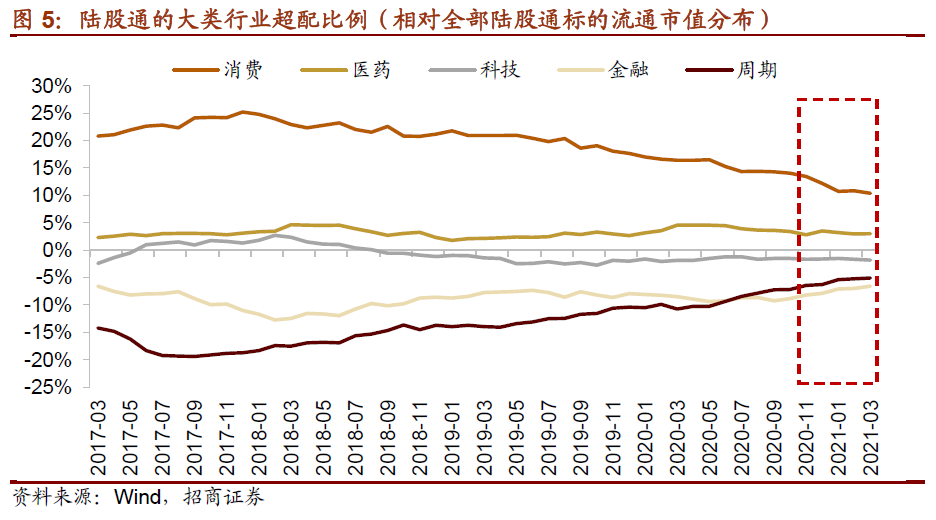

以全部陆股通标的流通市值的分布为基准,陆股通目前在消费和医药行业仍处于超配状态,消费超配比例继续下降,医药超配比例上升;其他行业均处于低配状态,金融和周期的低配比例继续收窄,科技的低配比例继续扩大。3月末消费、医药、科技、金融、周期的超配比例分别为10.39%、3.04%、-1.81%、-6.55%、-5.07%。

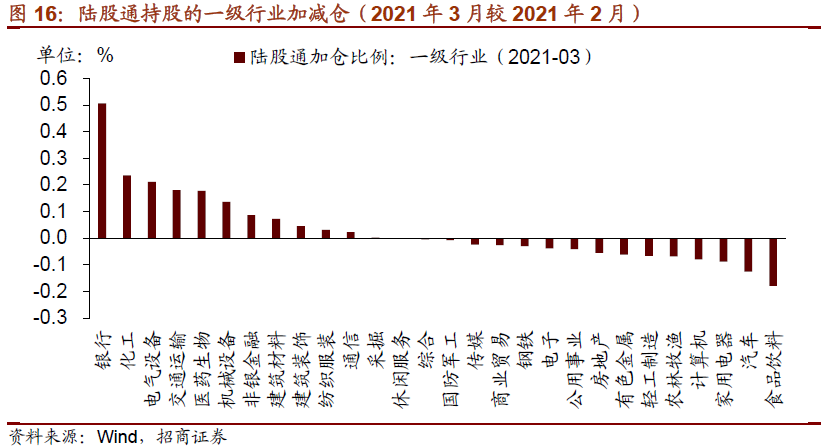

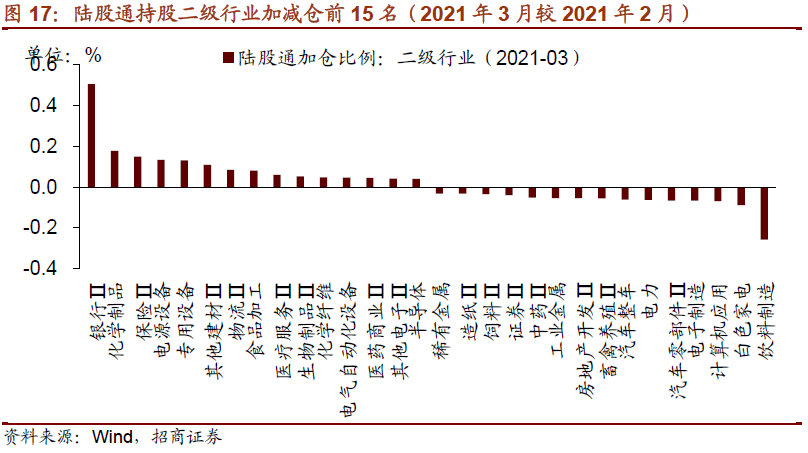

主动调仓方面,银行、化工和电气设备等行业加仓比例较高,食品饮料、汽车和家用电器等行业减仓比例较高。具体到二级行业,加仓比例最高的行业为银行Ⅱ、化学制品和保险Ⅱ,加仓比例分别为0.51%、0.18%和0.15%,减仓幅度最高的为饮料制造、白色家电和计算机应用,减仓比例为0.26%、0.09%和0.07%。

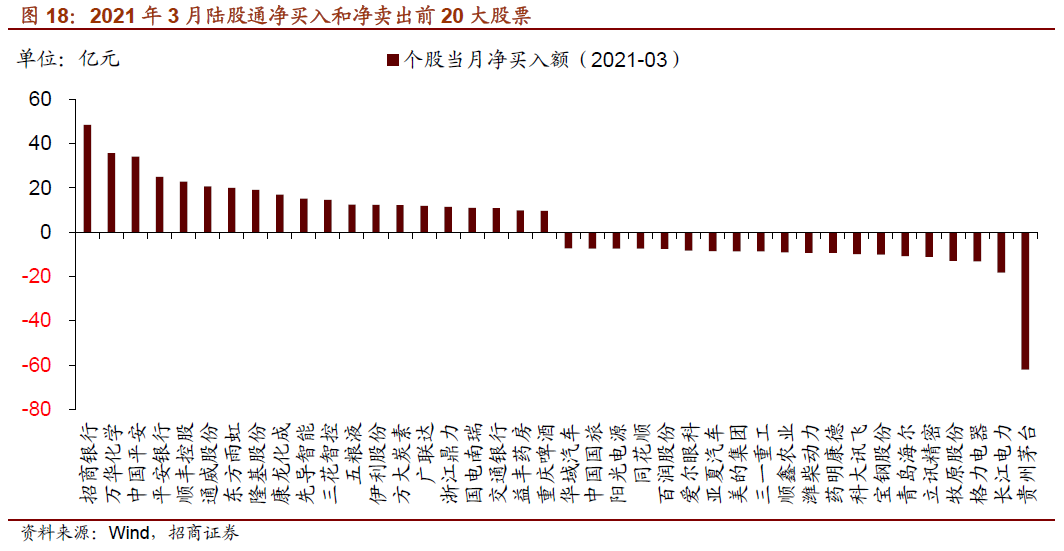

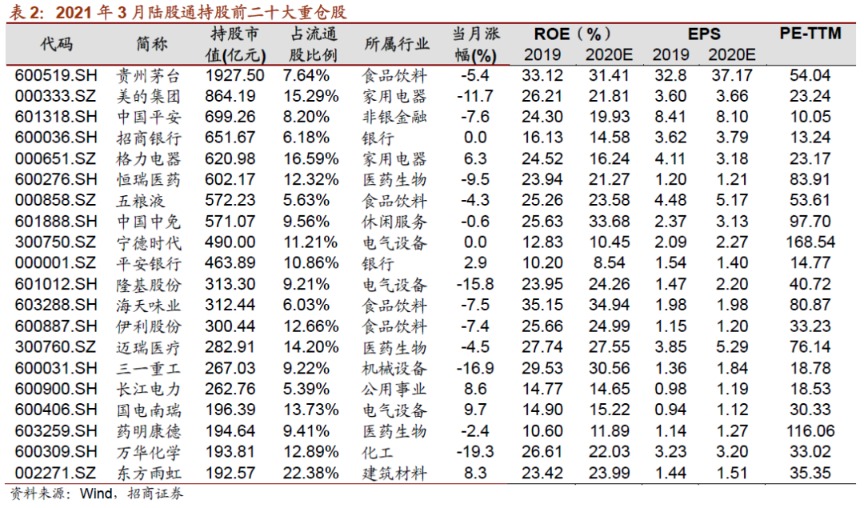

个股方面,3月北上资金的持股继续从前100大重仓股扩散,持股集中度下降。前20大、前50大、前100大重仓股持股市值占总持股规模的比例分别为42.29%、58.77%、71.68%,较前一个月份分别变化-0.56%、-0.76%和-0.45%。3月个股净买入规模最高的包括招商银行、万华化学和中国平安,净卖出规模最高的包括贵州茅台、长江电力和格力电器。

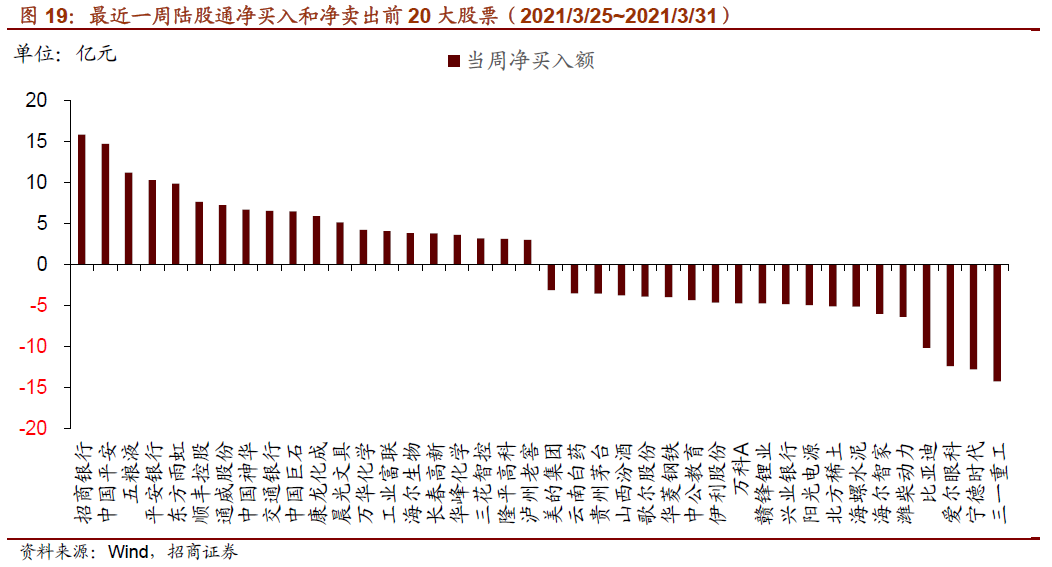

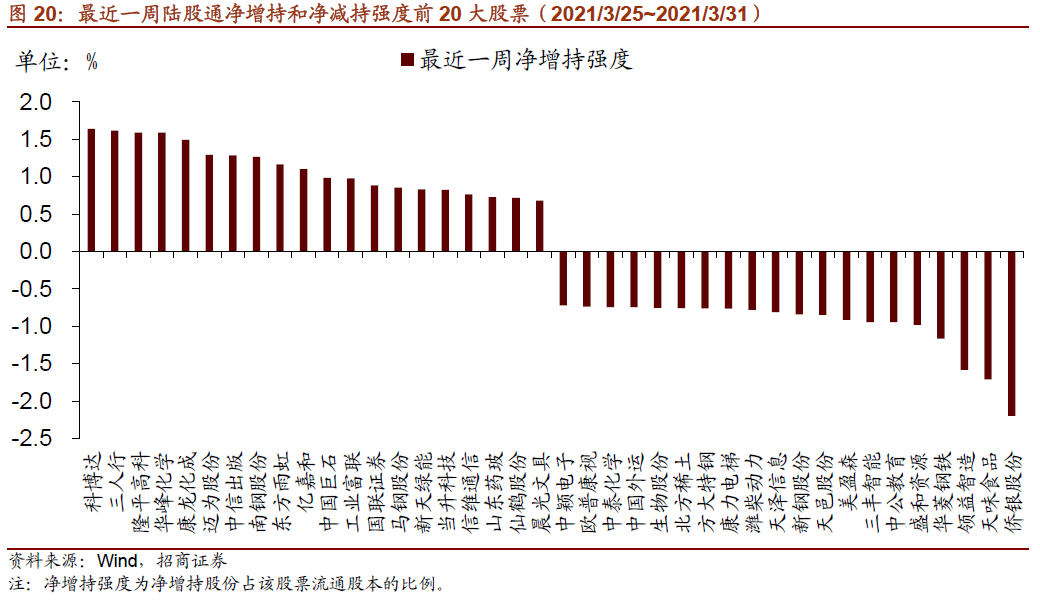

最近一周(2021/3/25-2021/3/31)北上资金加仓多只银行和非银金融个股,如招商银行、中国平安和平安银行等,其中招商银行是最近一周净买入规模最高的个股。净卖出规模最高的为三一重工、宁德时代、爱尔眼科、比亚迪等,行业不一。最近一周净增持强度最高的仍为科博达,净增持强度1.64%,连续多周大幅增持;净增持强度较高的还有三人行、隆平高科、华峰化学等。

风险提示:政策超预期收紧

01

北上资金流向及持股规模

2021年3月,北上资金从2月的强势状态转弱,累计净流入187亿元,为连续第五个月流入。从月内来看,前三周北上资金持续流入,月末最后一周北上资金转为净流出。

2021年3月末陆股通持股市值为2.36万亿元,较前一个月减少919亿元;占同期A股自由流通股市值的比例为6.84%,较前期下降0.11%。具体地,2021年3月末陆股通持有的股票2218只,其中沪市持股949只,对应市值1.28万亿元;深市持股1269只,对应市值1.08万亿元。

02

陆股通板块配置

从陆股通持股的板块分布来看,北上资金主板持股市值占比上升;科创板和创业板持股市值占比上升。具体地,主板持股市值占比86.81%,较前期下降0.17%;科创板占比0.14%,较前期上升0.08%;创业板占比13.05%,较前期上升0.09%。

对比全部陆股通标的流通市值分布,目前陆股通持股仍超配创业板,且超配比例在3月继续扩大,超配3.86%;而主板和科创板均为低配,分别低配3.75%和0.11%,主板低配比例进一步扩大。

03

陆股通持股的行业配置

大类行业的配置方面,陆股通持股中,金融地产、公用事业和资源品配比大幅提升,医疗保健配比略有提升,TMT、消费服务配比大幅下降,中游制造配比略有下降。具体地,3月末金融地产、公用事业、资源品配比分别提升0.69%、0.19%、0.19%至16.2%、1.7%、10.5%;医疗保健配比提升0.06%至11.7%;TMT、消费服务配比分别下降0.56%、0.55%至11.2%、30.0%,中游制造配比下降0.08%至18.2%。

以全部陆股通标的流通市值的分布为基准,陆股通持股目前在消费和医药行业仍处于超配状态,消费超配比例下降,医药超配比例上升;其他行业均处于低配状态,金融和周期的低配比例继续收窄,科技的低配比例继续扩大。具体来看,3月末消费、医药、科技、金融、周期的超配比例分别为10.39%、3.04%、-1.81%、-6.55%、-5.07%。

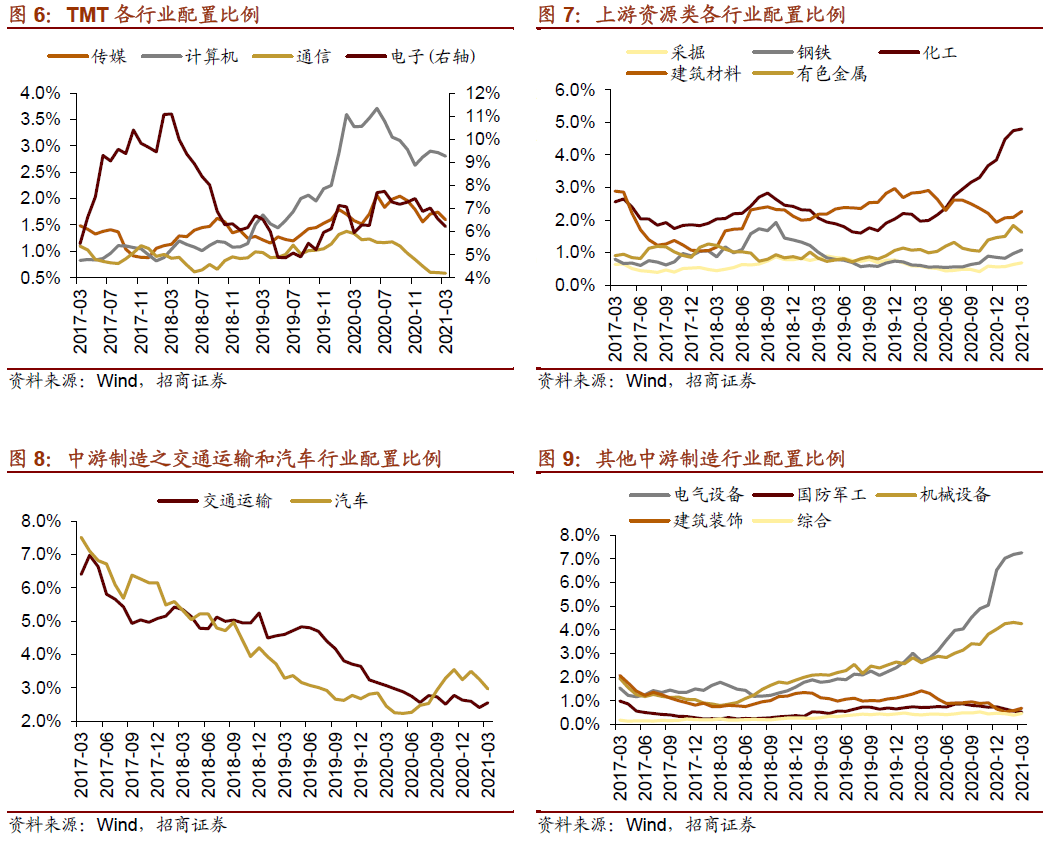

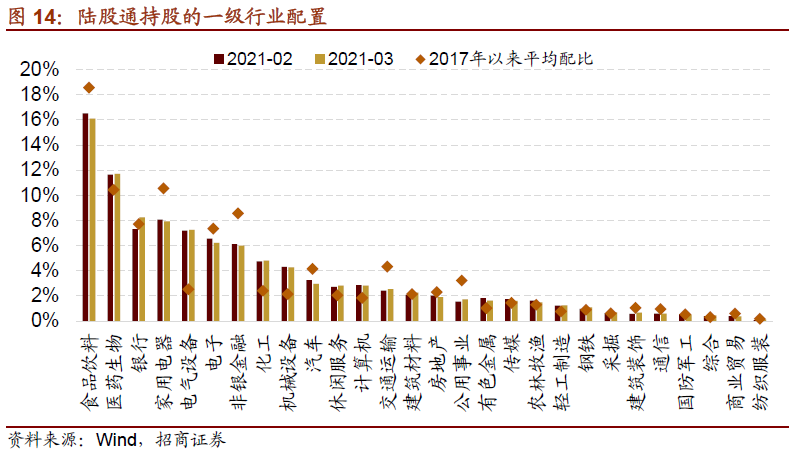

从细分行业来看,TMT一级行业中,电子、传媒、计算机、通信配比均有所下降。其中,电子行业占比下降0.33%至6.22%;传媒行业占比下降0.15%至1.60%;计算机配比下降0.07%至2.81%;通信配比下降0.01%至0.59%。

上游资源品行业中,除有色配比有所下降外,化工、钢铁、采掘、建材配比均提升。具体地,有色金属配比下降0.21%至1.62%;化工、钢铁、采掘、建材配比分别提升0.05%、0.11%、0.05%、0.18%至4.80%、1.08%、0.69%、2.27%。

中游制造业中,电气设备、建筑装饰、交运行业配比提升,军工、机械和汽车配比下降。电气设备配比提升0.07%至7.26%;建筑装饰提升0.10%至0.68%;交运配比提升0.14%至2.55%;军工配比下降0.04%至0.52%;机械配比下降0.05%至4.26%;汽车配比下降0.30%至2.96%。

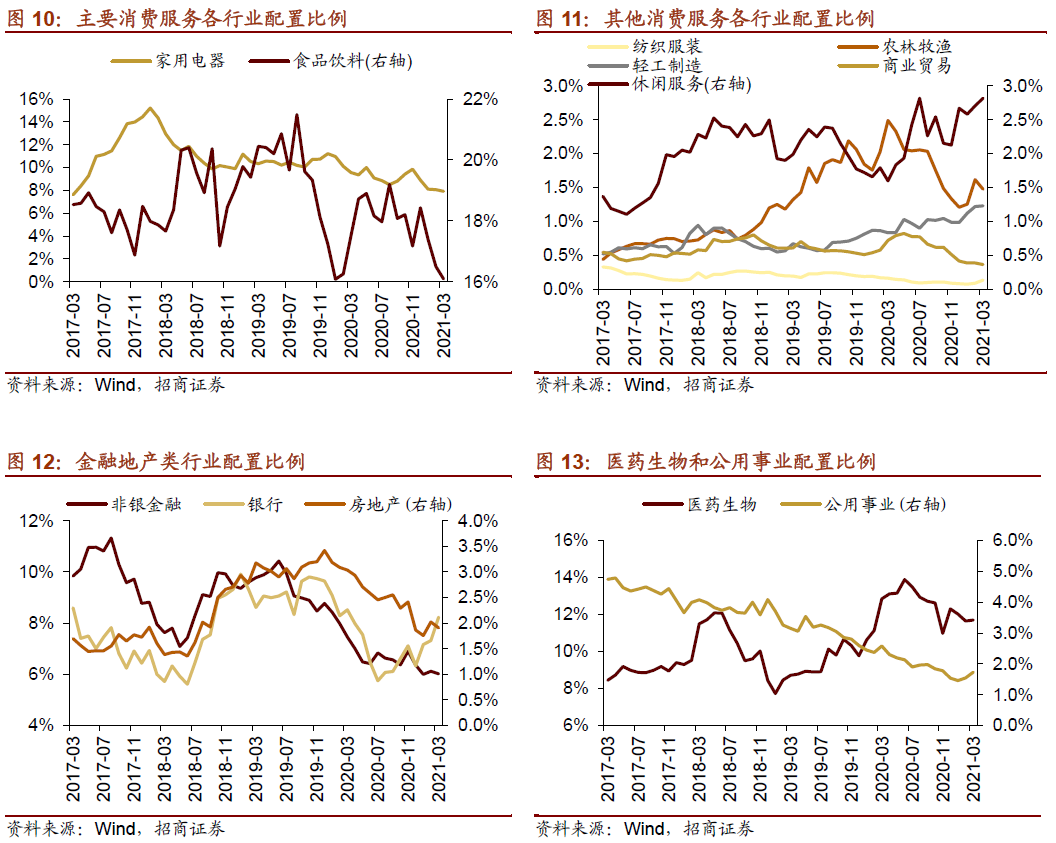

消费服务类行业中,除轻工制造,休闲服务和纺织服装配比有提升外,其他行业配比均有所下降。具体地,食品饮料配比下降0.41%至16.10%;家电配比下降0.14%至7.92%;商业贸易配比下降0.02%至0.36%;农林牧渔配比下降0.14%至1.48%;轻工制造配比提升0.01%至1.23%;休闲服务配比提升0.11%至2.82%;纺织服装配比提升0.05%至0.13%。

金融地产类中,除银行配比提升外,非银金融和房地产配均下降。银行配比提升0.91%至8.23%;非银金融配比下降0.11%至6.01%;房地产配比下降0.12%至1.91%。

医药生物行业占比提升,持股占比上升0.06%至11.71%。

公用事业占比提升0.19%至1.73%。

从所有一级行业占比来看,银行业占比提升0.91%,提升幅度最大;食品饮料配比降幅最大,下降0.41%。其它占比增幅较大的还包括公用事业、建筑材料和交通运输,分别提升0.19%、0.18%和0.14%;其它降幅较大的还有电子、汽车和有色等行业,分别下降0.33%、0.30%、0.21%。总体看,市值占比提升的以低估值和顺周期行业为主,配比下降的以前期涨幅较高和高估值行业为主。

陆股通主动调仓方面,消费服务行业大幅流出,TMT和公用事业小幅流出,其他大类行业均为大幅流入。从陆股通增持额在不同大类行业的分布来看,北上资金按净买入金额由大到小依次排序为金融地产、中游制造、资源品和医疗保健,分别净买入131.7亿元、107.0亿元、53.9亿元和43.7亿元。北上资金在消费大幅净卖出97.7亿元,TMT和公用事业分别净卖出29.5亿元和10.2亿元。

按照申万一级行业分类,从北上资金主动调仓的情况来看,3月增持比例较高的主要包括银行、化工、电气设备和交通运输。其中,银行加仓比例最高,达到0.51%;其他行业加仓比例分别为0.24%、0.21%、0.18%。食品饮料大幅减仓,减仓比例达到0.18%;其他减仓的包括汽车和家电等。

从二级行业看,2021年3月陆股通加仓比例最高的行业为银行Ⅱ、化学制品和保险Ⅱ,加仓比例分别为0.51%、0.18%、0.15%,其他加仓比例较高行业还包括电源设备、专用设备等。减仓幅度最高的为饮料制造,减仓比例达到0.26%;其次为白色家电和计算机应用,减仓比例分别为0.09%、0.07%。

04

陆股通重仓股

2021年3月,陆股通个股净买入规模最高的个股主要集中在银行和化工,包括招商银行、万华化学、平安银行,分别净买入48.58亿元、35.72亿元、24.95亿元。净卖出规模最高包括贵州茅台、长江电力和格力电器,分别净卖出62.09亿元、18.20亿元、13.14亿元。

具体的,就最近一周而言,北上资金继续集中买入银行和非银金融个股,如招商银行、中国平安、平安银行等,分别净买入15.8亿元、14.7亿元、10.3亿元,招商银行是所有个股中最近一周净买入规模最高的。净卖出规模最高的为三一重工、宁德时代、爱尔眼科等,行业不一,净卖出额分别为14.2亿元、12.8亿元、12.4亿元。最近一周净增持强度最高的为科博达,净增持强度为1.64%;净增持强度较高的还有三人行、隆平高科、华峰化学等。

2021年3月北上资金的持股集中度继续下降。前20大、前50大、前100大重仓股持股市值占总持股规模的比例分别为42.29%、58.77%、71.68%,较前一个月分别变化-0.56%、-0.76%和-0.45%,意味着前20大重仓、前50大和前100大持股集中度均下降。

后市攻略:

国君策略:制造业新时代 挖潜逆袭的黑马

中金公司:分化调整行情出现后 未来大盘大概率出现反弹

国金策略:短期市场存在二次探底风险 低估值板块安全边际凸显

开源证券:A股抱团股回暖 还能“回到过去”吗?