经济观察报记者胡艳明实习记者俞琴 A面是尽管2020年遭遇了疫情影响,但六大行盈利能力仍然可观,相比于前三季度的负增长,国有大行2020年全年净利润强劲转正,均实现正增长。

B面则是,2020年六大行不良贷款余额和不良贷款率均呈现“双升”,其中,交通银行在六大行中不良贷款率最高,为1.67%,较上年末上升0.2个百分点,增幅也最大;邮储银行的不良率最低,较上年末增长0.02个百分点,为0.88%。

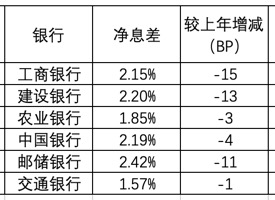

利息净收入仍然是各家大行营业收入的主要来源,2020年六大行的净息差普遍收窄。当息差收窄成为商业银行普遍性特征时,资产负债管理亦成为考验银行经营能力的重中之重。

随着经济企稳复苏,身为国内银行“头雁”的国有大行会迎来新一轮行情起飞吗?多家大行管理层在业绩发布会上表示出相似的看法,未来将从资产和负债两端入手,应对净息差持续收窄的压力,与此同时,也将加大不良资产处置力度,做好风险防控。

净利润正增长息差面临收窄压力

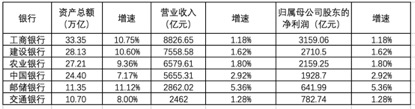

从资产规模来看,工行的资产总额已突破33万亿元,建行、农行、中行分别以28.13万亿元、27.21万亿元、24.4万亿元位列其后,邮储银行首次突破11万亿元,交行资产总额超10万亿元。

数据显示,六大行去年净利润均实现正增长。根据净利润排名,六大行的“座次”为工行、建行、农行、中行、交行和邮储银行,净利润分别为3159.06亿元、2710.5亿元、2159.25亿元、1928.7亿元、782.74亿元和641.99亿元。

从增速看,2020年全年,工行、建行、农行、中行、邮储银行、交行归属于股东净利润同比分别增长1.20%、1.62%、1.80%、2.92%、5.36%、1.28%。

利息净收入依然是各家大行营业收入的主要来源。但2020年,六大行净息差普遍收窄。净息差是银行利息净收入和银行全部生息资产的比值,是衡量银行盈利能力的重要指标。具体看,工行、农行、中行、建行、邮储银行、交行净息差分别为2.15%、2.20%、1.85%、2.19%、2.42%、1.57%,分别较上年下降15个、3个、4个、13个、11个、1个基点。

建行行长王江在业绩会上表示,息差管理是当前建行资产负债管理备受关注,也是重中之重的问题。当前整个世界经济环境低增长、低利率、低投资的现象,息差收窄应该是商业银行一般性、普遍性的特征。

从政策来看,今年《政府工作报告》提出“优化存款利率监管,推动实际贷款利率进一步降低”。近日召开的央行一季度货币政策例会提出,要健全市场化利率形成和传导机制,完善央行政策利率体系,继续释放改革促进降低贷款利率的潜力,优化存款利率监管,推动实际贷款利率进一步降低。

在政策推动降低实际利率的情况下,银行业未来净息差走势又将如何?“2021年的整个息差管理,净息差应该说有难度,有压力,但我们认为总体保持平稳状态,不会出现大起大落。”王江回应。

大行高管也公开表示,将从资产和负债两端来积极应对息差收窄压力。农行行长张青松在业绩发布会上表示,对于今年的净息差水平,整体判断还是面临一定压力。从资产端来看,考虑到贷款边际利率偏低、LPR贷款重定价因素,贷款收益率仍将延续下行趋势;从负债端来看,综合考虑存款定价行业自律越来越严格,高成本存款、创新存款加价空间有限,以及存款定期化因素,存款付息率进一步下降空间比较小。

邮储银行董事长张金良表示,邮储银行将在资产负债结构调整上做文章。在资产配置方面,将继续坚持“三个提升一个稳定”,“三个提升”就是提升信贷资产占比,提升中长期信贷的占比,提升非信贷资产当中高收益资产的占比。“一个稳定”就是稳定零售信贷的占比。在负债管理方面,大力压降长期限高成本存款,通过各种手段加快财富管理体系建设,多措并举提升活期及短期存款占比。“资产端交行将有三个方面重点考虑。一是继续坚持零售转型的导向,继续提升零售贷款占比;二是做好存量对公贷款到期管理和移位再贷工作,主要以综合收益为抓手,提升资产整体收益水平;三是做好债券投资增量配置和存量优化。”交行副行长郭莽表示。

不良普遍“双升”

尽管净利润呈正增长,但大行普遍资产质量承压,六大行不良普遍“双升”,同时,5家大行的拨备覆盖率下降,只有邮储银行拨备覆盖率上升。

不良贷款率方面,截至2020年末,交通银行在六大行中不良贷款率最高,为1.67%,较上年末上升0.2个百分点,增幅也最大;工商银行不良贷款率为1.58%,上升0.15个百分点;农业银行不良贷款率为1.57%,上升0.17个百分点;建设银行不良贷款率为1.56%,上升0.14个百分点;中国银行不良贷款率为1.46%,增长0.09个百分点。六大行中不良率最低的邮储银行,较上年末增长0.02个百分点,为0.88%。

不良拉低了2020年的利润增速,标普评级分析,由于不良贷款拨备增加,建行利润增速从上年的5.3%下降至1.6%,预计2022年建行不良资产(包括不良贷款、延期还本付息贷款和部分关注类贷款)比率将逐渐下降。

不良贷款余额方面,国有六大行的不良贷款余额亦全部上升,其中工行的不良贷款余额和增加金额最高,截至2020年末为2939.78亿元,较上年末增加537.91亿元;农业银行截至2020年末不良贷款余额是2371.13亿元,较上年末增加499.03亿元;中国银行不良贷款总额达2072.73亿元,比上年末增加290.38亿元。

在不良率和不良额双升的情况下,银行也加大不良资产的处置力度。“建行去年完成了1904亿的不良资产处置,同比增长20%,这是前所未有的。”建行首席风险官靳彦民在业绩会上表示。

交通银行在六大行中不良贷款率最高,拨备覆盖率也最低。交通银行副行长殷久勇表示,综合运用各类风险资产的处置手段,包括传统的催收、诉讼、转让、核销等手段,同时加大不良资产的证券化、市场化债转股的力度,积极参与个人资产的批量转让,对公资产转让的试点,加快存量风险贷款的持续出清,力争实现年末不良贷款处置额不低于2020年水平。

信贷资产风险整体可控

“不良率阶段性地出现一些波动,有时低一点,好看一点,有时会高一点,不那么好看。但只要把它控制在一个合理的范围内,市场就不用过分地担心,不会对一家银行的发展带来过多负面的影响。”在中国银行业绩发布会上,拟任新行长刘金在回答关于中行2020年不良贷款情况时如此表示。

虽然中国银行不良贷款总额和不良贷款率与上年末相比出现“双升”,但刘金表示,2020年四季度末上述两项指标较三季度末环比下降。“今年一季度,中行加大了不良资产的处置和化解力度,去年下半年采取的一些风险管控措施开始见效,资产质量不断夯实,不良贷款额和不良贷款率出现明显的下降趋势。”

对于后期资产质量走势,六大行高管均在业绩会上表态,信贷资产风险整体可控。中国银行党委委员、拟任副行长陈怀宇表示,受益于中国经济企稳复苏和中行加大清收化解力度,去年四季度中行资产质量已实现边际改善,不良率和不良额较三季度末环比“双降”。“我行将通过采取有针对性的风险管控措施,多策并举,分类实施,全力做好风险管控,预计2021年我行资产质量将保持稳定,并有向好的趋势。”陈怀宇在业绩会上表示。

值得注意的是,近日国务院常务会议提出,将原定于今年一季度末到期的普惠小微企业贷款延期还本付息政策延至今年底。这部分贷款对银行未来资产质量的影响也颇受关注。

对于延期还本付息贷款,工行副行长王景武在业绩发布会上称,随着疫情好转和经济加快恢复,存量延本延息贷款逐步恢复正常状态,风险正在有序释放。小微贷款方面,截至2020年末,延本延息贷款劣变比例为0.8%,风险可控。

邮储银行首席风险官梁世栋表示,延期还本付息贷款目前大致比例占全行贷款规模1%出头,从风险情况来看,对于整体资产质量影响非常有限。